Nyheter

Oljemarknaden – 100 dollar nästa?

Om vi börjar med att blicka tillbaka på det stigande oljepriset mellan 2003-2008 handlade det om en marknad driven av mycket stor efterfrågan och vi prisade upp Brent från $23 till $147/fat. Den fallande marknad som följde handlade enbart om finanskrisen. Dagens marknad kan med två ord beskrivas som: politisk risk. Det handlar om politisk risk i Syrien, Iran, Irak, Libyen och i Venezuela.

Om vi börjar med att blicka tillbaka på det stigande oljepriset mellan 2003-2008 handlade det om en marknad driven av mycket stor efterfrågan och vi prisade upp Brent från $23 till $147/fat. Den fallande marknad som följde handlade enbart om finanskrisen. Dagens marknad kan med två ord beskrivas som: politisk risk. Det handlar om politisk risk i Syrien, Iran, Irak, Libyen och i Venezuela.

Venezuelas förra president, Hugo Chavez, dog i tisdags efter 14 år som president för landet med världens största oljefyndigheter

Nu när han är borta kanske vi får se ett vänligare klimat för utländska oljebolag, varav flera blev utslängda under det förra årtiondet. De stora oljebolagens frånvaro de senaste 10 åren ska uppskattningsvis ha minskat produktionen med 1 miljon fat/dag.

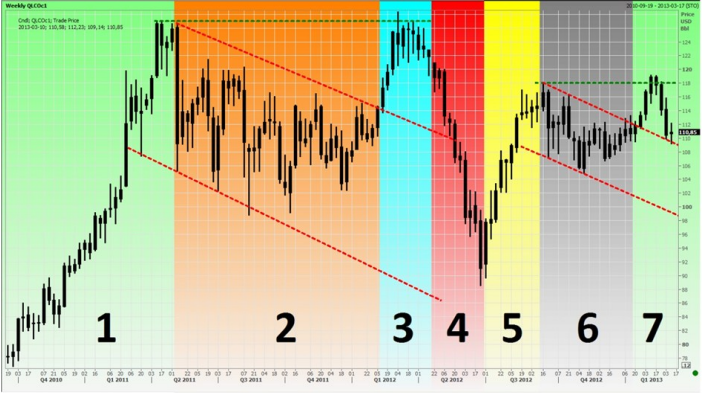

1. Den arabiska våren

När vi tittar på vad som varit kursdrivande de senaste två åren så måste vi börja med den arabiska våren (markerat som Nr.1 på grafen). Den 18 december 2010 tände den tunisiske grönsakshandlaren, Mohammed Bouaziz, eld på sig själv efter polisens beslag av hans grönsaksvagn vilket blev startpunkten på den arabiska våren och kraftigt stigande oljepriser som följd. I takt med att oroligheterna spred sig ökade riskpremien. Rädslan handlade om risken för inställda leverenser pga. krig. Samtidigt fanns en efterfrågan som var 0,7 miljoner fat/dag större än utbudet under hela Q4-10. I början av 2011 nådde den arabiska våren Egypten med stora kravaller och eskalerande rädsla för uteblivna oljeleveranser. Samtidigt fortsatte världskonjunkturen att överraska positivt med en efterfrågan som då var 1,1 miljoner fat/dag större än produktionen. I mars hade oroligheterna spridit sig till Libyen och priserna handlades upp ytterligare pga bortfall av Libyens olja till världsmarknaden. Spänningar kring Irans kärnkrafts-program och fortsatta oroligheter höll priset runt $125/fat i april.

2. Fokus på Europas skuldkris

I juni beslöt IEA att öka utbudet 60 miljoner fat för att möta den uteblivna produktionen från Libyen. I augusti fortsatte prisernaner pga. svaga konjunktursiffror och reviderad efterfrågan på råolja som följd. I oktober var det fokus på den europeiska skuldkrisen vilket satte ökat tryck på oljepriserna.

3. Iranskt hot om att spärra av Hormuzsundet

Så i november och december bröt oljan uppåt på säsongsmässiga mönster där efterfrågan stiger och på hotet av ett embargo mot iransk olja. I början av 2012 fortsatte den hårda retoriken från Teheran med hot om att spärra av Hormuzsundet där en tredjedel av världens olja skeppas dagligen.

4. Svaga siffror och framsteg i diplomatin med Iran

Löften om ökad produktion från Saudiarabien börjar bita och i maj såg vi för första gången på länge sämre ekonomiska siffror från både USA och Europa. Priset började falla och fortsatte ner allteftersom diplomatin mellan Iran och omvärlden gjorde allt större framsteg. Senare i månaden förvärrades krisen i eurozonen och i juni sågs tecken på att Kinas ekonomi höll på att bromsa in.

5. Tillfälligt slut på dåliga nyheter

Kraftig prisuppgång där främsta orsaken var avsaknad av negativa nyheter snarare än en massa goda nyheter.

6. Oro för budgetstupet i USA

Oron för att budgetförhandlingarna inte skulle lösas innan årsskiftet höll tillbaka både börser och oljemarknaden. Rädslan var att ekonomin skulle hamna i en recession om budgetstupet inte avhjälptes.

7. Kommer hjulen att snurra snabbare i Japan?

En stor anledning till att oljan handlades upp under januari var den nyvalda japanska regeringens löfte om att bota landet från deflation och obefintlig tillväxt som plågat landet så länge och istället skapa inflation och sysselsättning. Japan sjösatte således sitt eget QE som vi redan sett i USA och Europa. Kontentan blir initialt att fler Yen på världsmarkaden kommer att jaga samma mängd olja.

Framåtblick och riskfaktorer

Motsatt effekt på oljepriset kommer att synas om den amerikanska centralbanken säljer tillbaka de amerikanska statsobligationer man köpt under sina stimulansprogram. Följden blir att man dränerar penningsystemet på likviditet vilket hade varit direkt positivt för dollarn. Allt annat lika, skulle vi då se färre dollar jaga samma mängd olja och en minskad efterfrågan.

Dessutom handlas oljan i dollar och har en direkt omvänd korrelation till värdet på en dollar, d.v.s. en starkare dollar försvagar oljepriset.

I Venezuela väntas inga stora förändringar inom kort utan nyvalet ser ut att vinnas av socialistpartiet. De har dock förlorat Chavez karisma och oppositionen står klar att försöka leda landet om möjlighet ges. Utvecklingen i Venezuela är definitivt något som man bör titta på eftersom landet har hela 17,9 procent av världens oljereserver att jämföra med Saudiarabiens 16 och Kanadas 11 procent.

I fredags kom mycket starka sysselsättningssiffror från USA och högre marknadsräntor följde snabbt då Fed nu kan komma att höja räntan tidigare än väntat om återhämtningen fortsätter att överträffa prognoserna. Statistiken stärkte dollarn kraftigt och oljan kom i kläm mellan å ena sidan stigande börser och stor riskaptit och å andra sidan fallande råvarupriser som följd av den starka dollarn.

Slutsatser

Att tyda en graf är såklart en subjektiv bedömning men de flesta är överrens om att mönstret från segment 5-7 är identiskt med segment 1-3 om än i mindre proportioner. Om mönstret upprepar sig står vi nu inför vad som skedde med priset i segment 4, d.v.s. en rätt stor nedsida. Ingen vet idag vad den utlösande faktorn skulle vara men vi har noterat att oljepriset och börserna gått åt skilda håll de två senaste veckorna vilket får oss att tro att oljan är väldigt sårbar för mer nedsida om börserna plötsligt skulle vända neråt. Börserna handlas nu upp på signaler om att åtminstone USA har börjat skapa tillväxt men med bättre konjunktur kommer högre räntor och generellt svagare råvarupriser.

Författare: Patric Tengelin

Om Modity Energy Trading

Modity Energy Trading erbjuder energibolag och större företag den erfarenhet, kompetens och analysredskap som krävs för en trygg och effektiv förvaltning av energiportföljen. Modity bedriver handel med allt från el, gas och biobränslen till elcertifikat, valutor och utsläppsrätter. Företagets kunder får dessutom ta del av deras analysprodukter som t.ex det fullständiga marknadsbrevet med ytterligare kommentarer och prognoser. För ytterligare information se hemsidan.

Nyheter

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering