Nyheter

Kraftiga investeringsflöden i ädelmetaller

I spåren av de monetära stimulanspaketen i USA och i EU som annonserades i mitten av september, har inflödet i råvarucertifikat på guld, silver och platina ökat kraftigt hos SEB. De största investeringarna har gjorts i guld, via GULD S. Men även platina, som tidigare knappast alls handlats, har intresserat spararna.

Globalt började trenden redan i augusti, när 3 mdr dollar mer placerades i börshandlade certifikat och ETF:er. 50 miljoner dollar gick in i dito platina. Då kommer frågan, vilken av metallerna är bäst?

Guld, Silver eller Platina – vilken är bästa placeringen?

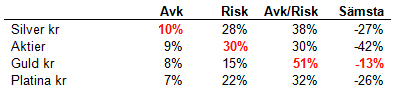

Vi kan börja med att studera historien. För att inte gå irrelevant långt tillbaka i tiden, men inte heller ha ett för litet stickprov, börjar vi år 1992 och studerar årsvisa avkastningar i svenska kronor. Nedan ser vi en tabell på hur det har gått:

Vi ser att silver har gett högst avkastning, på i genomsnitt 10% per år. Aktier inklusive utdelningar har haft högst risk mätt som standardavvikelse på årsavkastningarna. Bäst avkastning i förhållande till risk har guld haft. Den sämsta årsavkastningen för något år under perioden 1992 – 2011 har aktier haft och den mildaste har guld haft.

Riskpridning

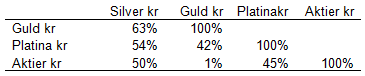

Den som redan har en hel del aktier i portföljen kan minska sin risk genom att placera i ädelmetaller – och kanske även höja avkastningen. Vi ska se hur hög korrelationen har varit mellan svenska aktier och de olika ädelmetallerna:

Vi ser att korrelationen mellan svenska aktier och guld är den lägsta med nära nog noll. Både platina och silver har högre korrelation, 0.5 respektive 0.45. Även det är emellertid så lågt att det ger en betydande riskminskning. Vi ser också att korrelationen mellan ädelmetallerna sinsemellan inte är hög, utom mellan silver och guld.

Diversifierade portföljer

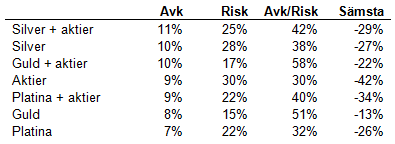

Frågan väcks då hur olika portföljer skulle bete sig om vi blandade hälften aktier och hälften ädelmetaller – och viktade om varje år, så att vi säljer det som gått bra och köper det som gått dåligt varje år, av de två tillgångarna.

Den observante läsaren ser i tabellen ovan, att nu har det hänt något intressant. Guld + aktier-portföljen har högre avkastning än både guld och aktier var för sig. Risken är väsentligt lägre än en ren aktieportfölj och bara 2% högre än för en ren guldportfölj. Avkastning i förhållande till risk har ökat till 58% och det värsta årets resultat har nästan halverats jämfört med en ren aktieportfölj. En ren aktieportfölj kommer ut som en ganska dålig placering. Den har medelmåttig avkastning, den högsta risknivån, värsta enskilda årsavkastningen och sämst avkastning i förhållande till den risk som tagits. Det finns alltså mycket att vinna på att diversifiera en aktieportfölj med ädelmetaller och att rebalansera portföljen periodvis.

Vad talar för ädelmetaller just nu?

Amerikanska centralbanken annonserade den 13 september att man ska köpa amerikanska bostadsobligationer för 40 miljarder dollar varje månad till dess sysselsättningen förbättras. FED fortsätter också Operation Twist och behåller räntorna mellan noll och 0.25%. Man lovade att hålla räntorna i botten fram till slutet av 2014. I Europa har ECB fått tyskt klartecken att göra samma sak, upp till en gräns, än så länge.

Tillväxt och välstånd har sällan åstadkommits genom att trycka pengar. Däremot har förmögenheter omfördelats av detta. De som söker trygghet genom sparande på bank har blivit förlorare och de som söker sig till reala tillgångar har blivit vinnare. Till de mest reala och likvida tillgångarna hör ädelmetaller.

Tekniskt har alla tre ädelmetaller brutit sina tekniska motstånd, som hållit emot under drygt ett års konsolidering. Priserna har redan stigit en hel del, men i förhållande till tidsaspekten på den monetära stimulansen har obetydlig tid förflutit.

Gruvbolagens vinster

Vi placerar här inte i gruvaktier, men hur det går för gruvbolagen ger en vink om hur metallpriserna kan tänkas utveckla sig framöver. 75% av platinaproduktionen sker i Sydafrika, där strejken vid Lonmingruvan i Marikana har blivit en världsnyhet. 80% av gruvarbetarna har i skrivande stund gått tillbaka till jobbet med 14% högre lön. Däremot har arbetskonfliken spridit sig till Anglo American Platinums gruva.

Av världens största gruvbolag inom platina går alla väsentligt sämre än förra året. Anglo American Platinum och Impala Platinum är de två största med börsvärden på 15 respektive 11 mdr dollar. Anglo American har negativ avkastning på tillgångarna de senaste 12 månaderna. Lonmin, vars börsvärde nu sjunkit till 2.7 mdr dollar redovisade förlust första halvåret i år. Aquarius Platinum redovisar också negativ avkastning på kapitalet. Endast Stillwater Mining, ett kanadensiskt bolag, har en avkastning på 7%. Det är svårt att tänka sig ett väsentligt lägre pris på platina, eftersom detta förmodligen skulle leda till att gruvor slog igen, och utbudet minskar, snarare än att priset faller. Platinaprisets framtida utveckling har därför en asymmetrisk risk. Det gillar vi.

Efterfrågan på platina går till avgaskatalysatorer och som legeringsmetall i vitt guld. Båda dessa är ökande och till viss del beroende av Kina. Kineser föredrar smycken i vitt guld, framför rött. Huvuddelen av efterfrågan på platina till smycken kommer från Kina och den är stigande. Ökande bilförsäljning, också ett viktigt inslag i Kina, påverkar också efterfrågan. Detta har mindre med urbanisering att göra och mer med konsumtion. Därför kan man tänka sig att platinas framtid i Kina är på tillväxt.

Hur man placerar i ädelmetaller

SEB erbjuder certifikat, som är som börshandlade fonder, men där andelarna är utgivna av banken och inte av en fond. De är noterade på Nasdaq i Stockholm och handlas som aktier, där minsta handelspost är 1 certfikat. Courtage är samma som för aktier.

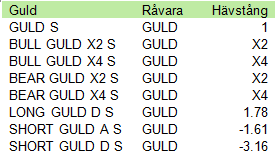

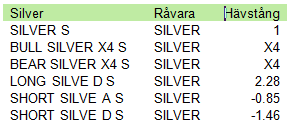

Det finns tre typer av certifikat:

- Helt linjära: De heter GULD S, SILVER S och PLATINA S. Värdemässigt beter de sig som en tacka prissatt i svenska kronor. Värdet påverkas av metallnoteringen i dollar och dollarnoteringen i kronor.

- BULL och BEAR: Dessa har en hävstång på varje handelsdags procentuella prisförändring på metallen. Värdet påverkas också av förändringar i dollarnoteringen i kronor, men utan någon hävstång (hävstången på växelkursen är 1).

- LONG och SHORT: Dessa skiljer sig från BULL och BEAR i det att hävstången inte tillämpas på varje dags prisförändring. Istället beter de sig som en depå med belåning, där hävstången varje dag beror på hur tillgångsvärdet förhåller sig till belåningen. Hävstången för en LONG sjunker därför när underliggande stiger i pris.

Nedan ser du en lista på de olika certifikaten:

Denna artikel är skriven av Torbjörn Iwarson på SEB. Du kan varje vecka läsa SEBs analysbrev på råvaror, inklusive guld, silver och platina.

Nyheter

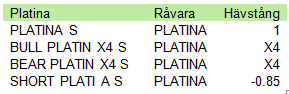

Guld stiger till över 3500 USD på osäkerhet i världen

Investerare har den senaste tiden sökt sig till guld som en säker hamn i en konfliktfylld värld. Trumps ständiga attacker på både vänner och fiender har skapat en stor oreda. Med en ökad sannolikhet för en sänkt ränta i USA så blir guld ännu mer tilltalande. Kring midnatt mellan torsdag och fredag svensk tid passerade den gula ädelmetallen 3500 USD per uns på Comex-börsen.

Nyheter

Lyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

Amerikanska Lyten, världsledande inom litium-svavelbatterier, har tecknat ett bindande avtal om att förvärva Northvolts återstående tillgångar i Sverige och Tyskland. I affären ingår batterifabrikerna Northvolt Ett och Ett Expansion i Skellefteå, Northvolt Labs i Västerås samt planerade Northvolt Drei i tyska Heide. Dessutom förvärvas alla immateriella rättigheter (IP) från Northvolt.

De tillgångar Lyten nu tar över har tidigare värderats till cirka 5 miljarder dollar och omfattar 16 GWh i befintlig batteriproduktionskapacitet samt ytterligare 15 GWh under uppbyggnad. Transaktionen, som är helt finansierad med eget kapital från privata investerare, väntas slutföras under det fjärde kvartalet 2025, förutsatt myndighetsgodkännande.

Återstart av verksamheter och jobbtillfällen

Lyten planerar att omedelbart återuppta verksamheten vid anläggningarna i Skellefteå och Västerås efter att affären slutförts. Bolaget har även för avsikt att återanställa en stor del av den personal som tidigare sagts upp från Northvolt och ser långsiktiga sysselsättningsmöjligheter som en nyckel till fortsatt framgång.

– Det här är ett avgörande ögonblick för Lyten. Förvärvet ger oss de anläggningar och den svenska kompetens som krävs för att snabbare möta den kraftigt ökande efterfrågan på våra litium-svavelbatterier, säger Dan Cook, vd och medgrundare av Lyten.

Positivt mottagande från svenska regeringen

Förvärvet välkomnas även från politiskt håll.

– Det här är en vinst för Sverige och för våra ambitioner inom energi och industriell innovation, säger Ebba Busch, Sveriges vice statsminister.

Fortsatt global expansion

Förvärvet i Sverige och Tyskland är en del av Lytens större strategi att bygga en stark närvaro i både Europa och Nordamerika. Tidigare i år har Lyten också köpt Northvolt Dwa i Polen – Europas största tillverkare av batterilagringssystem – samt förvärvat Northvolts IP-portfölj för energilagring. Bolaget har även uttryckt intresse för att ta över Northvolt Six i Quebec, Kanada.

Batterier för framtiden – även i rymden

Lyten har utvecklat en egen teknikplattform baserad på 3D-grafen och fokuserar på nästa generations litium-svavelbatterier – en teknik med potential att revolutionera batteribranschen. Förutom försäljning till drönar- och försvarsindustrin förbereder Lyten även en batterilansering på den internationella rymdstationen ISS senare i år.

En svensk medgrundare, Lars Herlitz

Även om Lyten är amerikanskt så finns det en svensk medgrundare, Lars Herlitz.

Nyheter

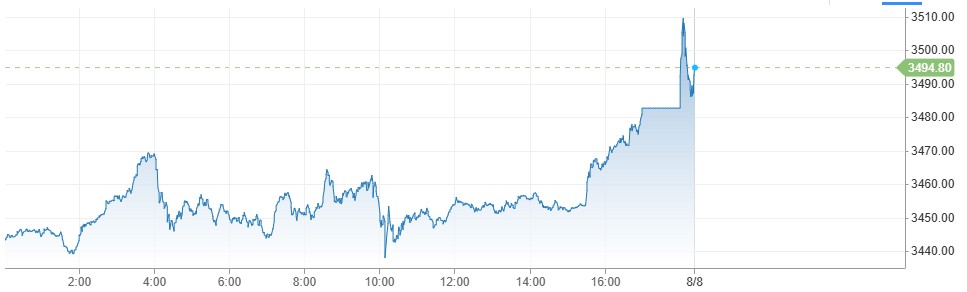

Lundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

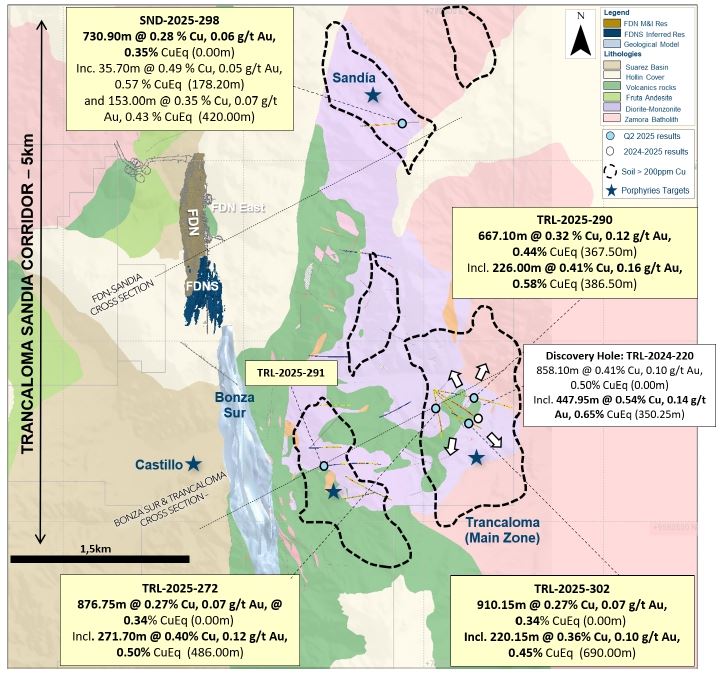

Gruvbolaget Lundin Gold har presenterat starka resultat från sin pågående prospektering vid Fruta del Norte-gruvan i Ecuador. Bolaget meddelar att man har utökat mineraliseringen vid Trancaloma samt upptäckt ett nytt koppar-guld-porfyrsystem vid Sandia, endast fyra kilometer norr om Trancaloma.

Enligt vd Ron Hochstein visar resultaten på den stora, ännu outnyttjade potentialen i området. ”Vi har nu bekräftat att mineraliseringen vid Trancaloma är kontinuerlig och sträcker sig både på djupet och i sidled. Samtidigt har vi upptäckt ett helt nytt system vid Sandia, vilket stärker bilden av en lovande porfyrkorridor direkt intill vår befintliga verksamhet,” säger han.

Bland höjdpunkterna från borrprogrammet märks ett borrhål vid Trancaloma som visade 667 meter med en koppar-ekvivalent (CuEq) på 0,44 %, inklusive 226 meter med 0,58 % CuEq. Vid Sandia påträffades 730 meter med 0,35 % CuEq från markytan, vilket bekräftar förekomsten av ett andra porfyrsystem.

Utforskningsprogrammet för 2025 är det största hittills inom området kring Fruta del Norte, med över 48 000 meter borrning genomförd hittills. Fokus ligger på att identifiera nya fyndigheter i närheten av den befintliga gruvan.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export