Nyheter

Kostnaden för att producera kaffe

Enligt sajten Prisjakt går det att köpa Gevalia Brygg Mellanrost 0,5 kg för så pass litet som 39 SEK. Kaffe är emellertid en lockvara och används ofta för att attrahera kunder. Det reella priset ligger egentligen en bit högre. I denna artikel tittar vi på det kostar att producera detta kaffe. Vad är kostnaden för att producera kaffe? Hur mycket gröna kaffebönor krävs det för att producera kaffe och till vilken kostnad?

Allt fler konsumenter är villiga att betala högre priser för kvalitetskaffe. Utan att veta hur mycket jordbrukare behöver spendera för att producera ett pound kaffe, och hur det varierar mellan länder och produktionsmetoder, är det svårt att veta hur ”hållbara priserna” egentligen är.

Därför har Caravela Coffee nyligen publicerat en rapport om produktionskostnaderna i sex latinamerikanska länder: Ecuador, Colombia, El Salvador, Guatemala, Nicaragua och Peru, som en del av programmet PECA eller ”Coffee Grower Education”.

Kostnaderna för kaffe

Caravela Coffees rapport säger ” hållbarheten för kaffebranschen börjar med att förstå produktionskostnaderna och de variabler som påverkar dessa.” Fram till dess att vi vet detta är det omöjligt att förstå hållbarheten.

Majoriteten av kaffeproducenterna är inte medvetna om hur mycket det kostar att producera ett kilo kaffe. Det gör att de inte effektivt kan budgetera och fördela resurser under hela året. Detta kan försätta dem i en utsatt position.

Caravela Coffees mål är att bygga vidare på denna rapport genom att skapa en app som hjälper lantbrukare att spåra individuella utgifter och budgetera i enlighet därmed. Men tills dess vet vi åtminstone hur mycket det i genomsnitt kostar att producera kaffe i sex latinamerikanska länder – och vad några av de största utgifterna är.

För att organisera data till ett användbart verktyg gjorde Caravela Coffee tre huvudantaganden:

- Storleken på gården antogs vara tre hektar med mellan 4 500 växter per hektar (Ecuador) och 5 500 växter per hektar (Colombia). Detta beror på att tre hektar är vad en familj behöver för att överleva. På en enda hektar mark kan inte en familj överleva. Det är emellertid värt att notera att kostnaderna per hektar (eller pound) alltid kommer att minska när gårdens storlek ökar.

- Varje gård antogs producera 25-30 säckar kaffe per hektar.

- Producenterna antogs ha 15 procent av sina planterade hektar under renovering varje år.

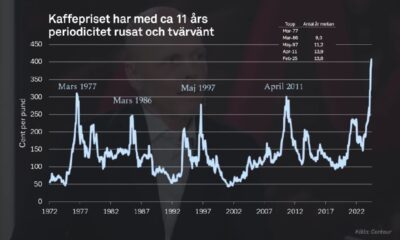

Härifrån beräknade Caravela Coffee kostnader på nationell nivå. Olika jordbruksstrukturer och produktionsmetoder innebär att kostnaderna inte är fullständiga korrekta för varje gård. Denna studie har gjort vissa antaganden för vad som är idealiskt för att investera i en gård av en viss storlek för att få den bästa produktionen. Självklart finns det några faktorer som påverkar modellen och kan fluktuera över tiden. Valutakursförändringen påverkar producenterna när betalningen per pound görs i dollar – vilket är vad som händer. Till exempel i Colombia kostade en dollar vanligtvis 2 800 pesos. Valutaparet USDCOP ligger nu på 3 300. Så den totala summan pengar som producenten får är direkt påverkad av valutakurserna. Till detta kommer också det pris kaffe handlas till på råvarubörserna.

Med det i åtanke är det dags att titta på Caravela Coffees resultat.

Hur varierar kostnaden för att producera kaffe mellan olika länder?

Låt oss ta en närmare titt på hur kostnaderna för att producera kaffe varierar mellan sex olika latinamerikanska länder.

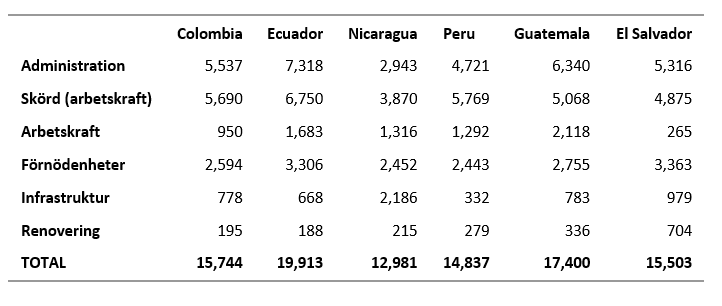

Tabell 1: Totala kostnader (USD) – 3 hektar

Skörd (Arbetskraft) avser betalningar till säsongsbetonade kaffeplockare, medan ”Arbetskraft” avser året runt-anställd personal. Administration inkluderar också arbetskraft, det motsvarar en person som anställs till minimilön för varje land.

Det finns slående skillnader mellan de sex länderna. Ecuador har den högsta totala produktionskostnaden medan Nicaragua har den lägsta. Arbetskraftskostnaden (skörd, administration och generell arbetskraft kombinerat) förklarar mycket av kostnadsvariationen. Det är emellertid värt att notera några skillnader.

El Salvador spenderar till exempel minst på arbetskraft men fördelar mest för renovering. Nicaragua har de lägsta kostnaderna överlag, särskilt när det gäller arbetskraft, men fördelar mycket mer på kostnaderna till infrastruktur – något som är ännu tydligare när vi tittar på kostnadsfördelning i procent.

Detta beror på att infrastruktur innehåller torkanläggningar. I Nicaragua betalar bönderna i allmänhet per vikt till en kvarn för att torka och mala sitt kaffe.

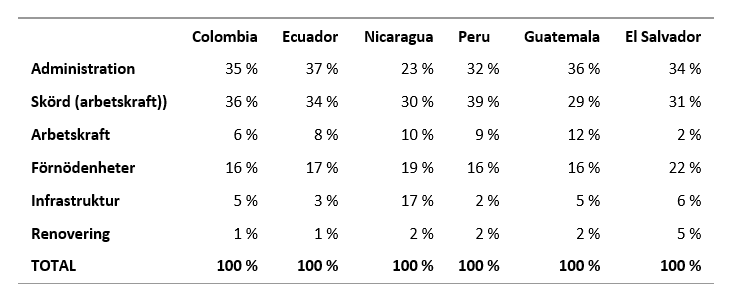

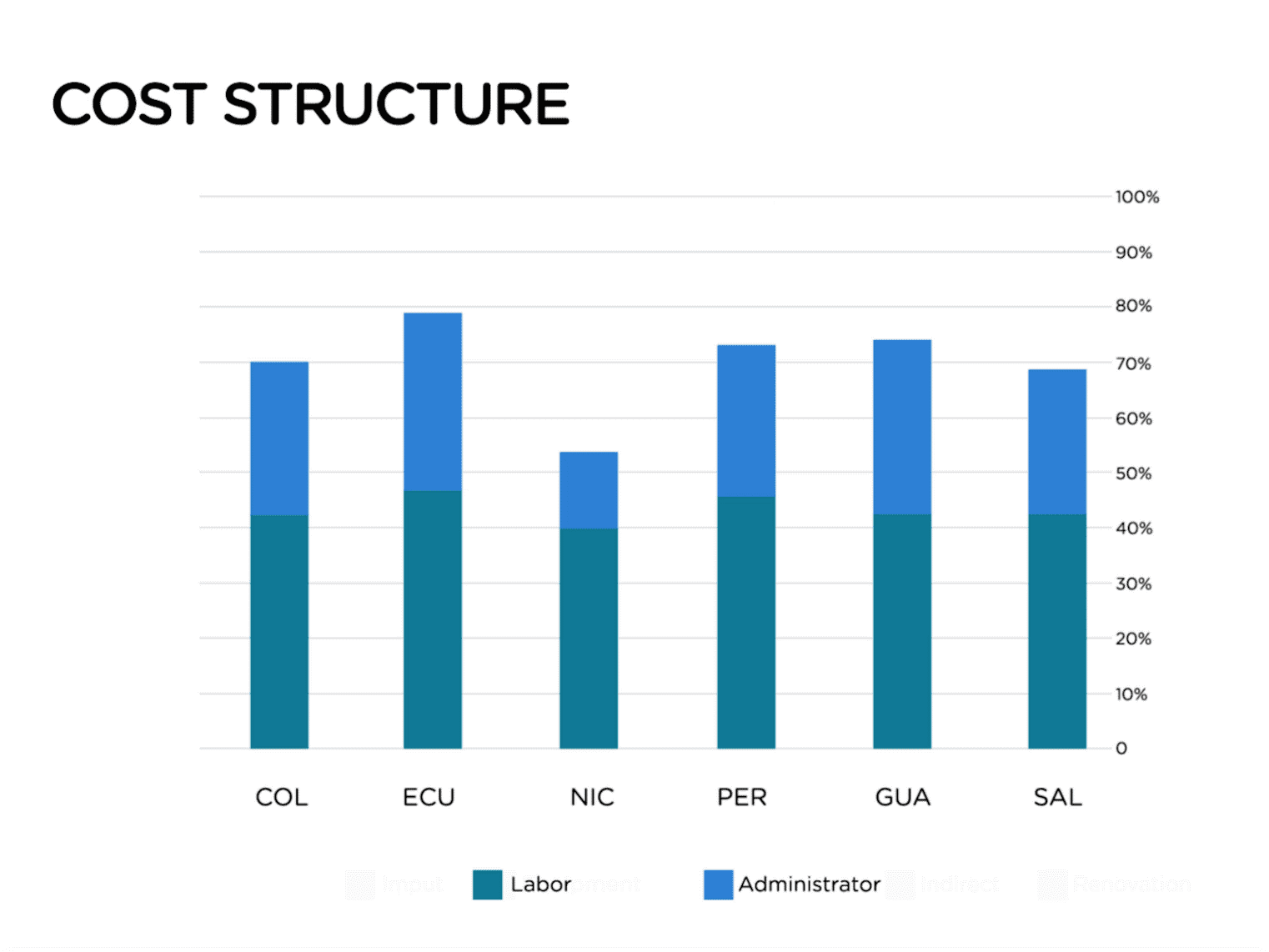

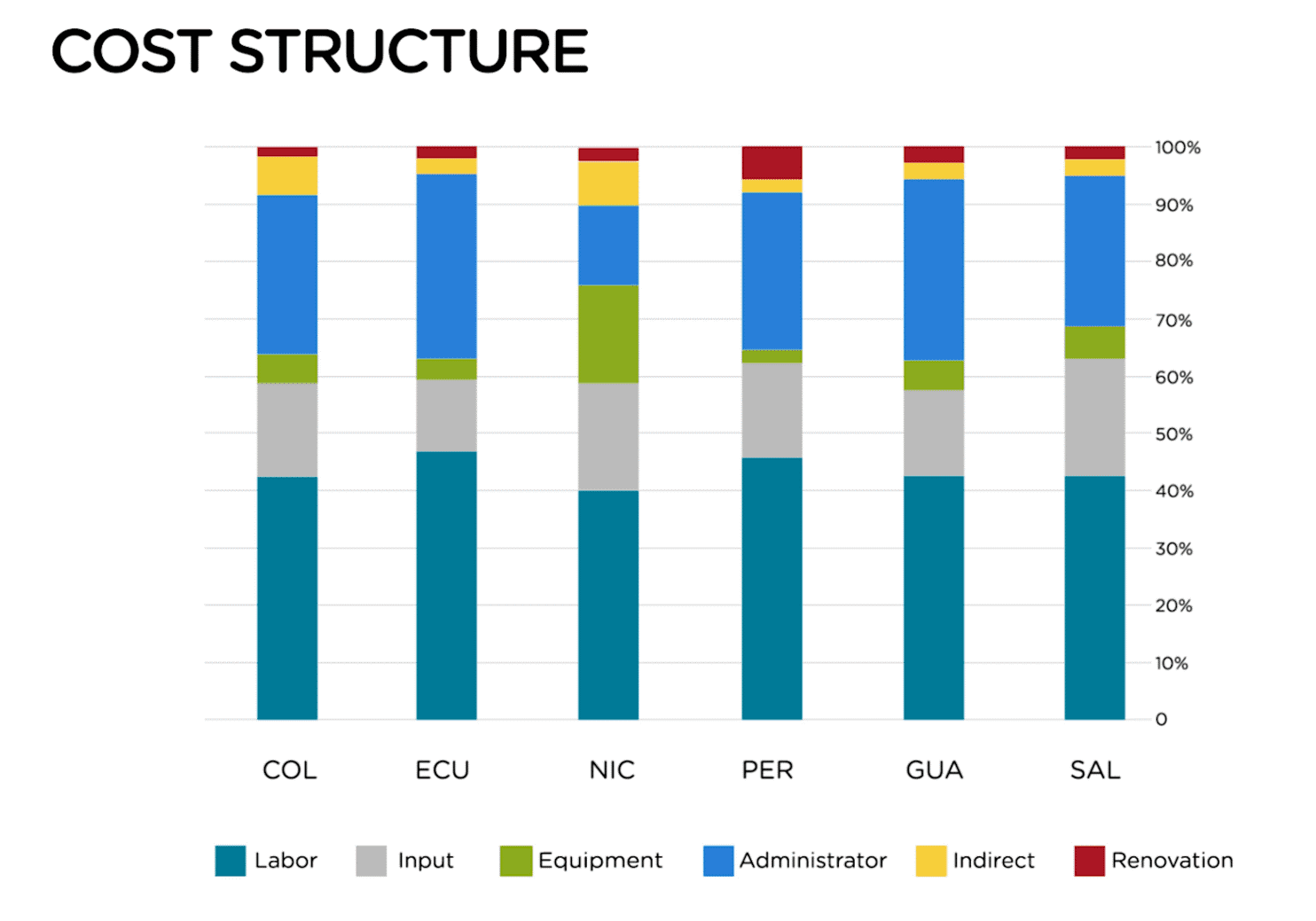

Tabell 2: Kostnadsfördelning

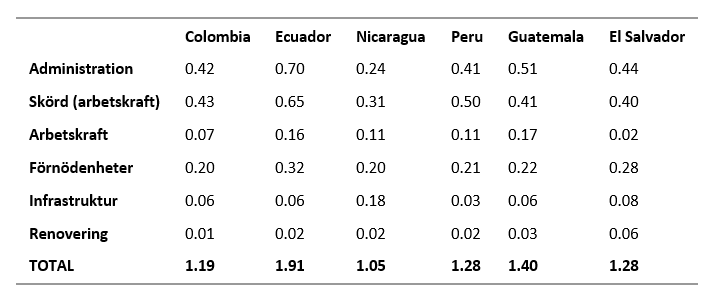

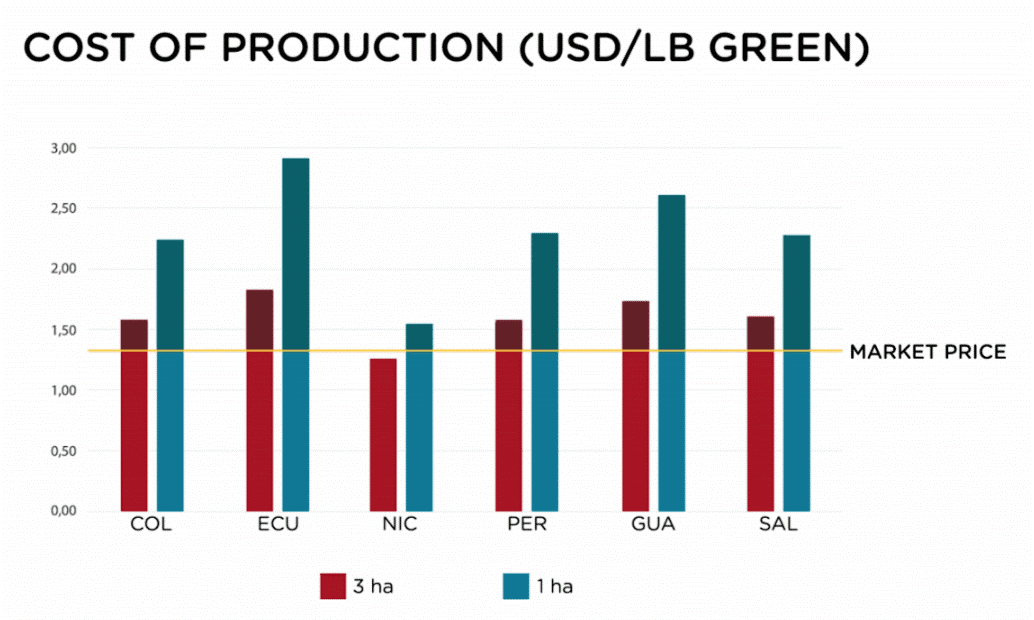

Med tanke på uppgifterna ovan beräknade Caravela Coffee kostnaden för produktion per pound kaffe. Men kom ihåg att det här är den genomsnittliga kostnaden för produktion för råvarukaffe. Specialkaffe kostar vanligtvis mer.

Detta beror på ökade löner för plockare (vilket återspeglar det faktum att selektiv plockning är svårare och mer tidskrävande), större investeringar i våtfräsning, torkning och mer.

Tabell 3: Kostnader (USD/lb)

Som vi kan se finns det en stor skillnad i produktionskostnaden, även i länder som är geografiskt relativt nära.

En land-för-land-guide till produktionskostnader

Framför allt pekar data på behovet att behandla varje land individuellt. Ett ”hållbart pris” i Ecuador är inte detsamma som ett hållbart pris i Nicaragua. Kostnaden för leveranser i El Salvador skiljer sig från dess granne, Guatemala. Så vad har vi lärt oss om varje land?

Colombia: Cirka en tredjedel av kostnaderna går till administration, och en tredjedel går på arbetskraftskostnaderna vid skördearbete, vilket innebär att arbetskraftsbrist eller förändringar i arbetstagarnas rättigheter kan få en betydande inverkan här. Renoveringskostnaderna är något lägre än genomsnittet.

Ecuador: Administration är Ecuadors största kostnad, i ett land där produktionskostnaden redan är hög. Faktum är att produktionskostnaden i Ecuador är betydligt högre än det internationella marknadspriset för kaffe på råvarumarknaden.

Nicaragua: Ett av de billigaste länder för kaffeproduktionen, men det internationella kaffepriset understiger ändå produktionskostnaden i Nicaragua. Administrationen är billigare, men infrastruktur kostar mer än i andra länder i Latinamerika. Tillgångar utgör en större andel av budgeten, men i reala termer är det relativt billigt.

Peru: Arbetskraftskostnaderna under skördetiden är det här landets största utgift. Av alla undersökta länder spenderar endast Ecuador mer i reala termer. Vid 40 % ägnar inget annat land så stor andel av sin budget till dessa arbetskraftskostnader.

Guatemala: Guatemala är ett annat relativt dyrt land. Arbetskraftskostnaderna under Guatemalas skördearbete utgör en lägre andel av utgifterna än för övriga länder. Produktionskostnaderna i reala termer är emellertid inte särskilt låg jämfört med landets grannar.

El Salvador: El Salvador är ett relativt billigt land för att producera kaffe. El Salvador investerar fortfarande betydande pengar i administrationen. Arbetskostnaderna under skörden är dock låga, medan kostnaderna för renoveringen är relativt höga.

Produktionskostnaderna

Men det är inte bara tillräckligt för att förstå hur mycket allt kostar. Vi behöver förstå varför och hur det påverkar kvalitet, lönsamhet och hållbarhet.

Arbetskostnad

Mer än 70 procent av den totala produktionskostnaden för kaffe är arbetskraftskostnader. Ungefär 28 procent av detta är faktiskt administrativa arbetskostnader.

Det innebär att kostnaden för arbetskraft är direkt kopplad till lönsamheten hos en latinamerikansk kaffeodling. Ofta ligger emellertid denna faktor utanför producentens kontroll.

I Ecuador är arbetskraftskostnaderna mycket dyrare än i Nicaragua på grund av den lägre minimilönen i Nicaragua. I Colombia är kostnaden för arbetskraft är hög på grund av den högre kostnaden för juridiska avgifter och försäkringar.

Under de senaste fem åren har arbetskraftskostnaden ökat ganska mycket. Det beror på att yngre generationer i allmänhet är mindre intresserade av att arbeta på gårdar, istället söker mer lönsamt arbete i staden. Detta har i sin tur lett till arbetskraftsbrist och drivit upp lönekostnaderna.

Gödsling och befruktning

Med arbetskraft som utgör nästan 70 % av den totala kostnaden, lämnas producenterna bara 30 % av sin budget för allt annat på gården. Detta är till exempel gödselmedel, kostnader för bekämpning av växtsjukdomar, kostnader för el och vatten, transport, etc.

Men detta kan ha en oroande effekt. Detta innebär att om priset på kaffe går ner, kommer producenterna att sluta gödsla. Med så lite budget, finns det liten flexibilitet för att minska kostnaderna. Ändå kan de inte prioritera gödsel framför lönen som de måste betala säsongsarbetare eller att tillhandahålla mat till sin egen familj.

Detta innebär en stor risk för det följande året. Minskad befruktning kommer att minska produktiviteten, vilket innebär mindre pengar. Detta innebär i sin tur ännu mindre pengar att spendera på gödsel.

Resultat- och kostnadsmarginaler

Priset på kaffe varierar över tid, vilket gör det svårt att beräkna den exakta vinstmarginalen för varje land. I Ecuador, där kostnaden för produktion är 1,91 USD/pound, gjorde en jordbrukare en förlust på -38,7%. Nicaragua har en något lägre produktionskostnad på USD 1,05/lb, vilket ledde till en vinstmarginal på 11,4%. I dag gör emellertid denne kaffeodlare en förlust. I Peru skulle kaffeodlaren ha en vinstmarginal på -8,6 %, i Guatemala -16,4%, Colombia -1,7 % och El Salvador -8,6%. Sedan dess att undersökningen gjordes har emellertid kaffepriserna sjunkit ytterligare.

Med andra ord kan de flesta länder inte dra nytta av att endast betalas marknadspriset. Många bedömare är av den åsikten att gårdarna behöver minst 30 % vinstmarginal för att överleva och betala för grundläggande saker som utbildning, mat och vård.

När Caravela Coffee jämförde marknadspriset till produktionskostnaderna år 2017 märkte de ett allvarligt underskott för både en- och trehektarsgårdar. Marknadspriset är lägre än vad det kostar att producera kaffe i alla dessa sex länder, vilket hotar industrins hållbarhet.

Nyheter

Eurobattery Minerals förvärvar majoritet i spansk volframgruva

Eurobattery Minerals har tagit ett stort steg i sin utveckling genom att underteckna ett avtal om att förvärva en majoritetsandel i volframgruvan San Juan i Galicien, Spanien. Genom en investering på totalt 1,5 miljoner euro i det spanska bolaget Tungsten San Juan S.L. (TSJ), säkrar Eurobattery Minerals en ägarandel på 51 procent – och kontroll över projektet redan efter första delbetalningen.

Investeringen syftar till att bygga en pilotanläggning för mineralbearbetning och starta gruvdriften, som redan har alla nödvändiga licenser och ett preliminärt leveransavtal med Wolfram Bergbau und Hütten AG – en ledande volframproducent inom Sandvik-koncernen. Första leveranserna till Europa väntas ske under andra halvåret 2026, då även positivt kassaflöde förväntas genereras.

”Detta är en game-changer för oss. För första gången går vi från ett prospekteringsbolag till ett bolag med faktiskt intäktspotential inom en snar framtid,” säger VD Roberto García Martínez.

San Juan-projektet har bekräftade malmreserver på cirka 60 000 ton med en volframoxidhalt på 1,3 %. Volfram är en kritisk råvara med ökande strategisk betydelse för industri och försvar, och priset har stigit med över 40 % under 2025.

Med detta förvärv stärker Eurobattery Minerals både sin finansiella ställning och sin position som en europeisk leverantör av kritiska råmaterial – ett viktigt steg mot en hållbar och självförsörjande batterivärdekedja i Europa.

Nyheter

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering