Nyheter

Hur ser efterfrågan ut på guld?

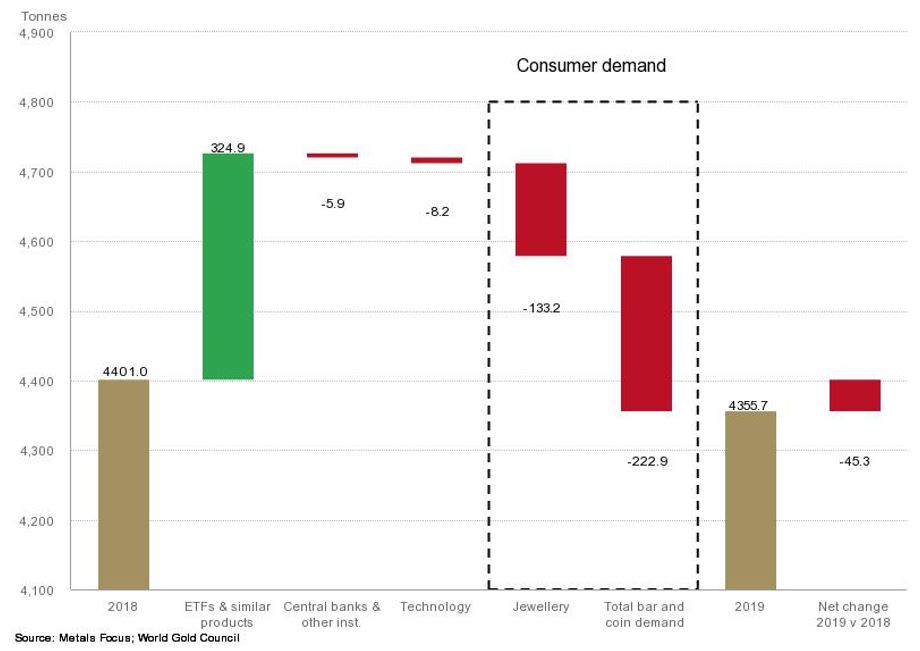

I förra veckan publicerade WGC, Wold Gold Council, sin rapport om efterfrågan på guld. Enligt denna rapport sjönk efterfrågan på guld under 2019 till 4 355,7 ton, en nedgång på en (1) procent. Detta trots ett ökat investeringsflöde från börshandlade fonder och liknande produkter under förra året. Guldpriset steg emellertid kraftigt, viket betyder att det köptes guld för mer pengar än år 2018.

Guldpriset under 2019 präglades av två distinkta händelser. Dels vad det en kraftig tillväxt i de flesta sektorer under första halvåret i kontrast till utbredda nedgångar under det andra halvåret.

Den globala efterfrågan under andra halvåret minskade med 10 procent jämfört med samma period 2018 eftersom y/y-förlusterna under fjärde kvartalet förvärrade dem från tredje kvartalet, framför allt inom smyckesefterfrågan och detaljhandels- och myntinvesteringar. Centralbanksefterfrågan avtog också under andra halvåret – 38 procent i motsats till första halvårets ökning om 65 procent. Detta berodde delvis på den stora omfattningen av inköp under de föregående kvartalen. Centralbankernas årliga inköp nådde ändå en anmärkningsvärd nivå om 650,3 ton – den näst högsta nivån på 50 år.

ETF-investeringsinflöden dämpade den allmänna trenden. Investeringar i dessa produkter fortsatte starkt under årets första nio månader och nådde ett crescendo på 256,3 ton under tredje kvartalet 2018. Momentum sjönk sedan under Q4, med inflöden som avtog till 26,8 ton (-76 procent y/y). Teknikindustrin såg blygsamma nedgångar under året, även om efterfrågan på elektronik bidrog till en mindre återhämtning under Q4 2019. Det årliga utbudet av guld ökade med 2 procent till 4 776,1 ton. Denna tillväxt kom enbart från återvinning, eftersom gruvproduktionen minskade med 1 procent till 3 436,7 ton.

En enorm ökning av ETF-inflödena motsvarade nästan det kraftiga nedgången i konsumenternas efterfrågan under 2019

Låga och negativa räntor tillsammans med en geopolitisk osäkerhet gynnade denna tillväxt, medan guldprisrallyt också lockade till sig momentumdrivna inflöden.

Den totala efterfrågan på guld under det fjärde kvartalet 2019 minskade med 19 procent y/y till 1 045,2 ton. Två huvudsakliga bidragsgivare till fallet var smycken och fysisk guldtackor, som båda reagerade på det förhöjda guldpriset. I US-dollar var nedgången i efterfrågan under fjärde kvartalet mycket lägre – bara 3 procent till 49,7 miljarder US-dollar.

Inflöden till globala gulduppbackade ETFer och liknande produkter drev det totala innehavet till en rekordnivå på 2 885,5 ton. Innehavet växte med 401,1 ton under året, där 26,8 ton lades till under fjärde kvartalet. Inflödena var kraftigt koncentrerade till det tredje kvartalet 2019 då guldpriset i amerikanska dollar steg till den högsta nivån på sex år.

Centralbanker var nettoköpare av guld för det tionde året i rad. Deras globala reserver ökade med 650,3 ton (-1 procent y/y), den näst högsta årliga summan på 50 år. Köpen under fjärde kvartalet på 109,6 ton var 34 procent lägre y/y, även om detta delvis var en återspegling av de stora köpen under 2018.

Kina och Indien påverkade den globala efterfrågan på konsumenter. Tillsammans stod de två guldförbrukande jättarna för 80 procent av y/y-nedgången för smycken under i Q4 och efterfrågan på detaljhandeln. Höga guldpriser och en mjukare ekonomisk miljö var de viktigaste orsakerna.

Den totala årliga guldförsörjningen steg med 2 procent till 4 766,1 ton. En återhämtning med 11 procent i återvinning var det främsta skälet till ökningen, eftersom konsumenterna utnyttjade den kraftiga stigningen i guldpriset under andra halvåret. Den årliga gruvproduktionen var marginellt lägre 3 463,7 ton – den första årliga nedgången på mer än tio år.

Guldpriset 2019 var i genomsnitt 1 481 USD per troy ounce under fjärde kvartalet. Detta var det högsta genomsnittspriset sedan första kvartalet 2013. Även om priset förblev lägre än toppen under Q3 så stöds det väl. Guldpriset i olika valutor, till exempel euro, indiska rupier och turkiska lira nådde sina högsta nivåer någonsin.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD