Nyheter

Hur högre räntor kan driva upp guldpriset

Normalt sett brukar det sägas att högre räntor är dåligt för guldpriset. Normalt sett sägs det att när räntorna stiger väljer placerarna att köpa obligationer som ger en löpande avkastning istället. Det är emellertid en sanning med modifikation. Vi har nu under flera år vant oss vid att leva i en lågräntemiljö, och vi har till och med sett negativa räntor under vissa perioder.

Så vad betyder allt detta för utsikterna för guldpriset 2022? I teorin är den största risken för guldpriset att centralbankerna, inklusive den svenska Riksbanken, höjer räntorna under året. Detta har emellertid redan uttalats, och frågan är snarast hur många gånger som räntan kommer att höjas och inte om den kommer att stiga. Så gott som alla de stora centralbankerna har meddelat att de har för avsikt att strama åt sin penningpolitik.

Enligt vad skolboken säger skall detta leda till ett lägre guldpris, allt annat lika. Det finns emellertid anledning att tro att detta är ett alltför förenklat sätt att se på situationen. Att centralbankerna väljer att strama åt sin penningpolitik beror i första hand på att det finns för mycket pengar i omlopp, något som i sin tur har drivit upp inflationen. Att centralbankerna då väljer att strama åt sin penningpolitik innebär bland annat att de höjer räntorna för att på detta sätt göra det dyrare att låna, vilket minskar den andel pengar som kan konsumeras.

Det finns emellertid anledning att tro att räntehöjningarna kommer att vara små och oförmögna att hålla jämna steg med inflationen, vilket innebär att realräntan, det vill säga räntan efter att ha tagit hänsyn till inflationen, kommer att bli ännu mer negativ, vilket ökar guldets attraktionskraft.

Kommande räntehöjningar under 2022 kommer förmodligen att bli mycket små eftersom det finansiella systemet sannolikt inte kan hantera räntekostnader med en ränta över två procent Eftersom inflationen sannolikt kommer att stiga snabbare än räntorna kommer det att resultera i en ännu mer negativ realränta. En negativ realräntetrend är en miljö där guld frodas.

Den svenska inflationen högre än väntat

Den 14 januari publicerades uppgifter som visade den svenska inflationen steg mer än vad som var väntat i december 2021. Det visade sig att den svenska inflationen var den högst på trettio år. 1993 låg den svenska inflationen på 4,6 procent. För december rapporterades det att den svenska inflationen nått en årstakt på 4,1 procent, en uppgång på en halv procentenhet sedan i november då siffran var 3,6 procent.

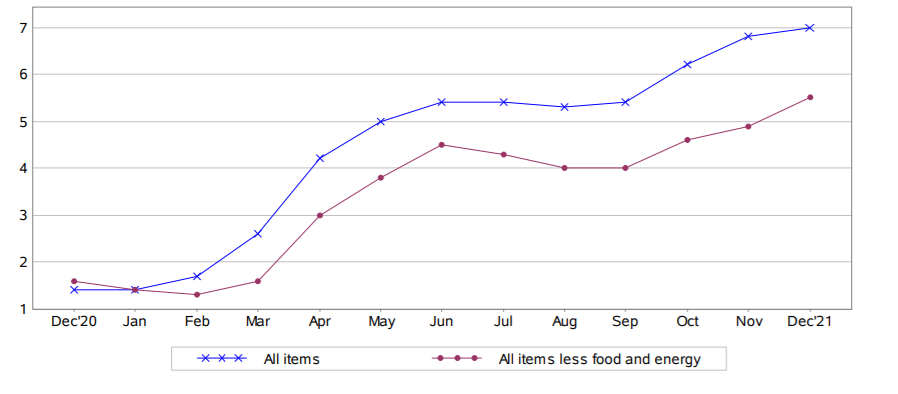

Procentuell förändring jämfört med motsvarande månad föregående år

I USA var inflationen ännu högre, där steg priset på varor och tjänster i en takt som inte har setts på decennier, och hoppade till sju procent i december jämfört med samma månad förra året. Det var den sjunde månaden i rad då inflationen översteg fem procent. Denna inflationsnivå har inte setts i USA på 39 år vilket kommer att tvinga den amerikanska centralbanken Federal Reserve att höja räntorna. Det har tidigare kommunicerats att det kommer att ske under tre tillfällen under 2022, men det var innan dessa höga inflationssiffror presenterades.

Den höga inflationen kan således tvinga Riksbanken och dess internationella motsvarigheter att höja räntan tidigare än vad de tänkt sig. Riksbanken har till uppgift att hålla inflationen på två procent, något som den inte har lyckats med. Det är av den anledningen vi under flera år såg negativa räntor i Sverige. Tanken var att billigare pengar skulle leda till en ökad konsumtion. Det var emellertid inte det som hände. Istället såg vi hur billigt kapital strömmade in på fastighetsmarknaden och på aktiemarknaden där avkastningen var högre än kostnaden för att låna pengar.

Ett av de instrument som Riksbanken har att arbeta med är räntan. Om inflationen ser ut att vara högre än två procent över en längre tid så höjer centralbankerna räntan. I skrivande stund har vi en hög inflation, som är högre än vad marknadsbedömarna kunde förvänta sig för bara något år sedan.

Den amerikanska centralbanken Federal Reserve har aviserat upp till tre räntehöjningar för i år. Aktörerna på de finansiella marknaden tenderar emellertid att tro att det kommer att bli frågan om fyra höjningar.

Från nuvarande 0,0 till 0,25 procent kan räntorna i USA stiga till 0,75 till 1,25 procent i slutet av 2022. Även om detta inte skulle kompensera för den nuvarande inflationen på 7 procent, skulle det helt klart motverka inflationen. Dessutom har amerikanska räntehöjningar vanligtvis en positiv effekt på den amerikanska dollarn. Men hur reagerar guldpriset vanligtvis? En färsk studie från World Gold Council visar intressanta resultat.

Efter räntehöjningar kan guldpriset mycket väl stiga

Studien undersökte hur guldets utveckling jämfört med amerikanska aktier och den amerikanska dollarn under de första räntehöjningarna inom Feds åtstramningscykler i februari 1994, juni 1999, juni 2004 och december 2015.

Medianerna för prisutvecklingen inom de fyra cyklerna jämfördes sedan med varandra. Resultatet av studien: redan ett år efter införandet försvagade de aviserade räntehöjningarna guldpriset. Ett halvår innan den faktiska räntehöjningen nådde guldpriset ett bottenläge med minus 6,8 procent, medan amerikanska aktier visade en genomsnittlig avkastning på 6,15 och även den amerikanska dollarn stärktes med 2,8 procent.

Ett halvår efter räntehöjningen var bilden en helt annan: med en uppgång på 11,34 procent presterade guldet betydligt bättre än den amerikanska aktiemarknaden, som hade haft uppgångar på bara 4,17 procent, medan den amerikanska dollarn tappade 3,95 procent. Ytterligare sex månader senare hade uppgångarna för guld och amerikanska aktier konvergerat kraftigt vad gäller resultat (7,62 mot 6,33 procent) och dollarkursen hade stigit med 2,21 procent.

Guldmarknaden har redan prissatt kommande räntehöjningar

Som studien visar, hade Feds räntehöjningar på 1990-talet redan inkluderats i guldpriset långt innan de genomfördes. Investerarnas ökade säkerhet om centralbankernas beteende efter att räntehöjningarna trädde i kraft hade alltså faktiskt en positiv inverkan på guldpriset.

I dagsläget kommer resultatet för guldinvesteringar i euro och också att bero på omfattningen av den amerikanska styrräntehöjningens effekt på euron och kronan. Om den försvagas kommer guldpriset sannolikt att stiga. Att ECB hittills inte har aviserat några räntehöjningar för 2022 bör ytterligare stärka den amerikanska dollarn. Guld prissätts i dollar vilket således är ytterligare en faktor som kan driva upp värdet på det guld som svenska investerare äger.

Tavex AB är en del av Tavexgruppen som grundades 1991 med verksamhet i Sverige sedan 2005. Tavex är en ledande återförsäljare av ädelmetaller och valuta i norra Europa med högsta kreditbetyget AAA från Bisnode. Tavex köper och säljer guld, silver och platina. Besök tavex.se

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

Nyheter

Spotpriset på guld över 4300 USD och silver över 54 USD

Guldpriset stiger i ett spektakulärt tempo, nya rekord sätts nu på löpande band. Terminspriset ligger oftast före i utvecklingen, men ikväll passerade även spotpriset på guld 4300 USD per uns. Guldet är just nu som ett ångande tåg som det hela tiden skyfflas in mer kol i. En praktisk fördel med ett högre pris är att det totala värdet på guld även blir högre, vilket gör att centralbanker och privatpersoner kan placera mer pengar i guld.

Även spotpriset på silver har nu passerat 54 USD vilket innebär att alla pristoppar från Hunt-brödernas klassiska squeeze på silver har passerats med marginal. Ett högt pris på guld påverkar främst köpare av smycken, men konsekvensen av ett högt pris på silver är betydligt mer kännbar. Silver är en metall som används inom många olika industrier, i allt från solceller till medicinsk utrustning.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål