Nyheter

Fem orsaker till att du skall äga guld

I det dagliga arbetet ser vi hur guld kan förbättra resultaten i olika investeringsportföljer. När vi talar om att använda guld i en portfölj tenderar vi att fokusera på dess roll som ett kärnstrategiskt innehav, inte en tillgång som handlas regelbundet.

Här är fem viktiga skäl att betrakta guld som ett kärninnehav:

1. Guld är en effektiv försäkring mot oförutsägbara händelser

Guld har varit en av de bäst presterande tillgångarna globalt under det senaste året och har väckt mycket uppmärksamhet. I australiensiska dollar har guld aldrig varit mer värdefullt, efter att ha stigit 32 procent under 12-månadersperioden till slutet av september. Samma sak gäller värdet i kanadensiska dollar. Guld har inte bara presterat mycket bra, utan det har gjort det mot bakgrund av stigande geopolitisk risk, en volatil aktiemarknad, globala tillväxtproblem och en plötslig förändring av penningpolitiken globalt.

Det senaste händelserna är bara några exempel i guldets långa historia om att utvecklas väl när marknaderna är oroliga eller när riskerna höjs. Andra framträdande exempel inkluderar:

- börskraschen 1987: guld steg 6 procent medan S&P 500 föll 33 procent.

- den globala finanskrisen: guld steg med 26 procent, medan S&P 500 föll med 56 procent.

- den europeiska statsskuldskrisen: guld steg 9 procent, medan S&P 500 föll 19 procent.

Därför är det inte förvånande att många använder guld som en säker hamn på samma sätt som de skulle använda försäkringar för att skydda sina fysiska tillgångar. Naturligtvis tecknar du inte bara hemförsäkring när du känner att en översvämning eller brand kan vara nära förestående. Många förespråkar att man skall äga guld på lång sikt för att skydda sig mot händelser som i sig är oförutsägbara.

2. Priset på guld drivs av många faktorer och är svårt att förutsäga

Guld överensstämmer inte med traditionella principer för finansiella tillgångar och det finns ingen allmänt accepterad modell för att bestämma ett rimligt pris för guld. Det finns många olika modeller, men det är rimligt att säga att priset på guld drivs av ett brett spektrum av variabler och är svårt att förutsäga.

Guld är på samma gång både en konsumtions- och en investeringstillgång, vilket ofta gör det både pro- och motcykliskt samtidigt. Nivåer av ekonomisk tillväxt är positivt relaterade till efterfrågan på guld för användning i smycken och teknologiprodukter, medan förväntningarna på lägre tillväxt kan driva investeringar eller köpa safe havens. Guld används som en bevarare av värde och ett skydd mot inflation. Guld efterfrågas när räntorna och inflationen är låga och de ekonomiska utsikterna ser dåliga ut. Vidare är centralbanker viktiga investerare och har massiva reserver och ett brett utbud av olika motiv för att äga guld, vilket kan starkt påverka efterfrågan.

Med en sådan mängd konkurrerande faktorer för vilka man ska redovisa är det mycket svårt att förutse förändringar i guldpriset och tidpunkten för dessa. Därför rekommenderas guld sällan som en omsättningstillgång, där marknadstidpunkten är nyckeln. Istället fokuserar de flesta investerare på hur guld kan användas som ett grundläggande strategiskt innehav. Beroende på deras omständigheter ser vi ofta investerare använda guld med en allokering på 2 procent, 5 procent eller 10 procent i sina portföljer.

3. Guldets avkastning på lång sikt är bättre än många andra tillgångsslag

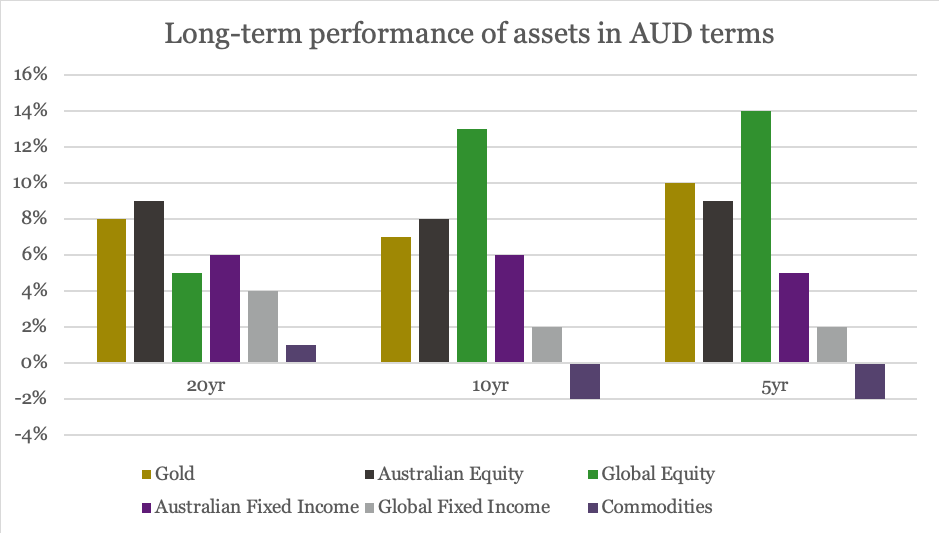

Sedan guld blev en fritt handlad råvara 1971 har priset ökat med i genomsnitt 11,7 % per år. Diagram 1 visar hur guld har presterat i förhållande till andra stora tillgångsklasser. Medan vissa investerare oroar sig för att guld inte ger någon regelbunden inkomst, har dess totala avkastning överträffat många mer allmänt använda investeringar. Guld har väsentligt överträffat både ränteplaceringar och diversifierade råvaror. Dess avkastning på lång sikt är jämförbar med avkastningen på aktiemarknaden.

4. Guld hjälper till att diversifiera din portfölj när du behöver det mest

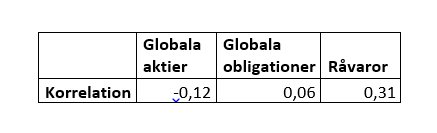

På lång sikt har guld näst intill noll korrelation med aktiemarknaderna. Detta är bra för investerare. Okorrelerade tillgångar tillhandahåller diversifiering och hjälper till att förbättra avkastningen eller minska risken inom en portfölj. Tabell 1 visar korrelationer mellan guld och andra stora tillgångsslag under 20 år. Du kan se att guld i allmänhet har låga korrelationer med andra tillgångar. Det tenderar att vara negativt korrelerat med aktier, samtidigt som det är milt positivt korrelerat med obligationer och råvaror.

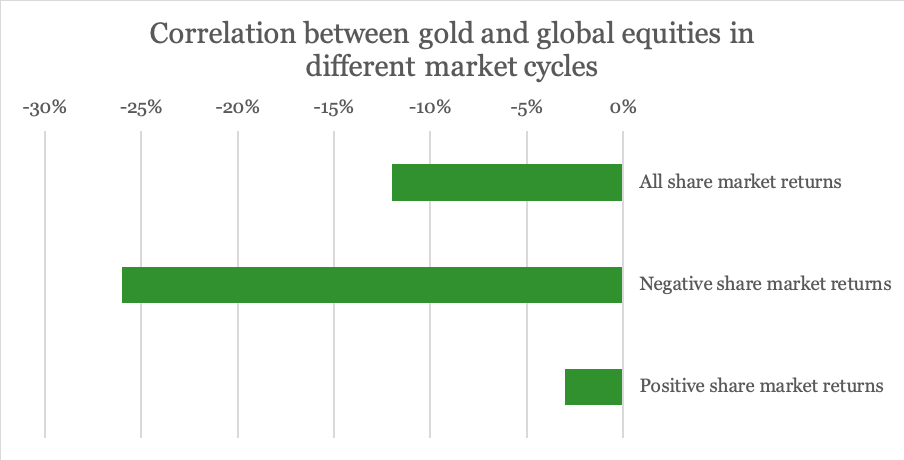

Inte bara har guldets korrelation med aktiemarknaderna varit låg, det har den trevliga egenskapen att det tenderat att bli mer negativt när aktiemarknaderna faller. Diagram 2 visar sambandet mellan guld- och globala aktier separat med tanke på perioder där kapitalavkastningen är positiv och sedan negativ. Detta står i kontrast till andra okorrelerade eller ”alternativa” tillgångar som blev mycket korrelerade med aktiemarknaderna under den stora finanskrisen. Inte bara guld drar nytta av köp av säkra hamnar under tider med marknadsstress, till skillnad från de flesta andra finansiella tillgångar, det har inget element i kreditrisk, vilket immuniserar det från extrema marknadsdislokationer.

5. Guld kan förbättra riskjusterad avkastning på lång sikt

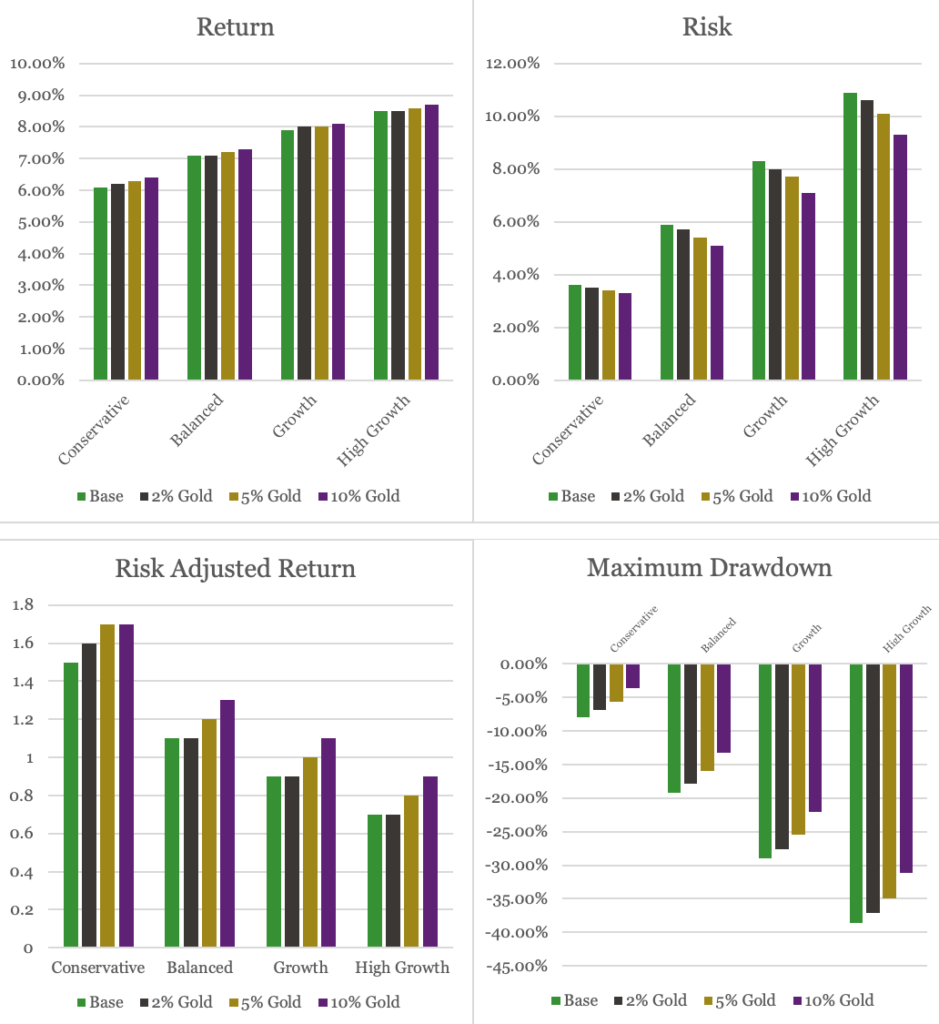

För att visa påverkan som en kärnposition av guld kan ha i en portfölj har vi simulerat att lägga till ett guldinnehav i en samling typiska fördelningsmodeller som inkluderar internationella aktie- och räntebärande tillgångar med fyra olika fördelningar som representerar följande profiler; konservativ, balanserad, tillväxt och hög tillväxt.

Diagram 3 – 6 nedan visar avkastning, volatilitet/risk (mätt med standardavvikelse), riskjusterad avkastning (mätt med Sharpe-kvoten) och maximal nedgång för varje tillgångsallokeringsportfölj, samt respektive portfölj med ett tillägg av guld på 2 procent, 5 procent och 10 procent guld.

Vad vi observerar är att tillägget av guld till en annars diversifierad portfölj har förbättrat resultatet i samtliga fall. Avkastningen är högre och ökar när allokeringen av guld ökar. Från ett riskperspektiv är guldpåverkan emellertid ännu viktigare. Allokeringen av guld minskar risken genom guldets förmåga att tillhandahålla diversifiering. Den riskjusterade avkastningen är högre och hur mycket den största nedgången i portföljen varit förbättras väsentligt.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

Nyheter

Spotpriset på guld över 4300 USD och silver över 54 USD

Guldpriset stiger i ett spektakulärt tempo, nya rekord sätts nu på löpande band. Terminspriset ligger oftast före i utvecklingen, men ikväll passerade även spotpriset på guld 4300 USD per uns. Guldet är just nu som ett ångande tåg som det hela tiden skyfflas in mer kol i. En praktisk fördel med ett högre pris är att det totala värdet på guld även blir högre, vilket gör att centralbanker och privatpersoner kan placera mer pengar i guld.

Även spotpriset på silver har nu passerat 54 USD vilket innebär att alla pristoppar från Hunt-brödernas klassiska squeeze på silver har passerats med marginal. Ett högt pris på guld påverkar främst köpare av smycken, men konsekvensen av ett högt pris på silver är betydligt mer kännbar. Silver är en metall som används inom många olika industrier, i allt från solceller till medicinsk utrustning.

Nyheter

Guld och silver stiger hela tiden mot nya höjder

Priserna på guld och silver stiger hela tiden mot nya höjder. Eric Strand går här igenom vilka faktorerna som ligger bakom uppgångarna och vad som kan hända framöver. Han får även kommentera aktier inom guldgruvbolag som har haft en bättre utveckling än nästan allt annat. Han säger bland annat att uppgången kommer från låga nivåer och att det i genomsnitt är en mycket högre kvalitet på ledningarna för bolagen idag.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål