Nyheter

Eurozonen i farozonen (del 2)

I förra artikeln diskuterade vi eurokrisen och hjärtat i dess problembild. I den här artikeln vidareutvecklar vi resonemangen kring eurozonens framtid och diskuterar hur guldet kan komma att påverkas av detta. Vad händer om Grekland går ur euron? Vad händer om medelhavsländerna drar sig ur handelsunionen? I vanlig ordning ger vi även en statusuppdatering rörande makroekonomiska faktorer som påverkar guldet.

I förra artikeln diskuterade vi eurokrisen och hjärtat i dess problembild. I den här artikeln vidareutvecklar vi resonemangen kring eurozonens framtid och diskuterar hur guldet kan komma att påverkas av detta. Vad händer om Grekland går ur euron? Vad händer om medelhavsländerna drar sig ur handelsunionen? I vanlig ordning ger vi även en statusuppdatering rörande makroekonomiska faktorer som påverkar guldet.

I mitten av november nådde IMF och ECB en lösning på ett långsiktigt stimulanspaket för grekisk ekonomi som ska ta landet till säkrare marker efter år 2020. Lösningen presenterades i silverkantade ramar och aktiemarknaden drog en lättnadens suck. Har stormen nu passerat? Eurozonen har visserligen försvunnit från rubrikerna i media, men under ytan fortsätter krisen. Stora och kanske omöjliga utmaningar väntar Grekland och flera andra europeiska länder framöver. Om det mest genomarbetade stimulanspaketet som tagits fram i modern historia inte får effekt, vad har vi då kvar att förlita oss på?

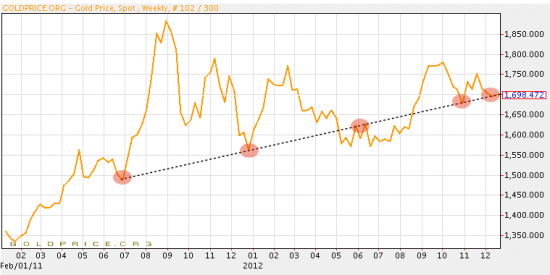

Guldet är 10% upp 2012 och 10% ner från toppen i augusti 2011.

Det är värt att undersöka vilka framtidsscenarion eurozonen kan gå till mötes, samt hur det påverkar guldet rent specifikt. Men vilka handelsvaror och valutor som gynnas och missgynnas och hur stort fallet på aktiemarknaderna blir, är emellertid svårt att förutsäga eftersom ingen tidigare referensmall finns att tillgå, och det beror i mångt och mycket på vilka kort politikerna väljer att spela ut i en sådan situation.

Den mest uppenbara konsekvensen är att investerare drar öronen åt sig, vilket sätter större press på de länder som redan är utsatta för en omfattande skuldkris (Italien) eller en större arbetslöshet (Spanien). Detta scenario har lett till ett moment-22 där det inte går att enas om Grekland bör träda ur handelsunionen eller om Grekland bör vara kvar. Båda scenarion medför olika resultat och konsekvenser och det är svårt att väga av fördelarna (de få som finns att hämta) och nackdelarna.

En grekisk utgång ur euron skulle omedelbart leda till en svagare euro, åtminstone till en början. En sådan händelse skulle leda till en europeisk bankrusning där privatpersoner och investerare tömmer sina bankkonton i krisdrabbade länder och öppnar konton hos stabila tyska banker eller placerar pengarna i fasta tillgångar i allmänhet. Under politiska kriser tenderar investerare att fly till säkra och likvida tillgångar i väntan på en stabilisering. Notera att guld betraktas som en säker tillgång, men den är inte likvid på samma sätt som pengar. Det skulle med andra ord finnas två motsatta faktorer som påverkar guldprisets utveckling.

Analytiker förmodar att guldpriset skulle falla (mätt i dollar) vid en grekisk utgång, medan priset i euro kommer att stiga allteftersom valutan devalveras. Vidare skulle en kollaps i skulddrabbade länder som Spanien, Portugal och Italien ytterligare underminera förtroendet för fiatvalutor, vilket är positivt för guldet.

Vid en grekisk utgång skulle guldprisets utveckling i mångt och mycket påverkas av hur centralbanker och andra auktoriteter tacklar krisen och vilka åtgärder som genomförs. Ett europeiskt banksysstem reformerat av skuldsanerande stimulanspaket innebär en ökad risk för inflation och därmed ett stigande guldpris. Om däremot detta högriskspel visar sig fungera och resultatet blir ett hälsosammare europeiskt banksystem, så kan guldet som säker investering få ökad konkurrens.

Tyskland tjänar mest på att ha eurozonen så hel som möjligt då den är central i tyskarnas ekonomiska politik; det finns dock en smärtgräns för hur pass långt tyskarna är beredda att gå för att hålla ihop eurozonens kanter. Finland har hotat med att gå ur eurozonen om handelsunionen börjar betraktas som en form av välgörenhetsorganisation som tjänar enbart Tysklands intressen och detta är ett synsätt som börjar få allt större spridning hos de stabila ekonomierna inom EU.

USA är en katastrofhärd av en annorlunda art; sett till rena siffror har landet den största skulden av dem alla (motsvarande 16 biljoner USD) och fortsätter kräftgången trots låga räntor och kontinuerliga statsobligationsköp av FED, som nu börjar likna konstgjord andning till landets förfallande ekonomi snarare än riktiga stimulanser. Budgetstupet som måste nå sin lösning inom kort, kommer innebära skräddarsydda modeller för skattehöjningar som riskerar att vidare hämma USA:s återhämtning.

Grunden i problemet ligger i ett beroende av billig arbetskraft i form av outsourcing till uppkommande ekonomier där arbetsmoralen går på högvarv i en kultur med betydligt mer hälsosamma ekonomiska förutsättningar. Med en ekonomi driven av konsumtion förlitar sig USA på dollarns status som global handelsvaluta, något som emellertid inte kan upprätthållas över en längre tid utan en reell ekonomisk uppbackning. Detta var mer hållbart när dollarn fortfarande var peggad till guldet (innan Bretton-Woodsavtalet avskaffades 1971), och landet var ohotat som ekonomisk stormakt.

Den kortsiktiga trenden ser ut att vara intakt även om den har brutits en gång under 2012 vilket indikerar en viss svaghet.

Att vänta inför 2013 är en vidare diskussion kring frågan om det blir till en förändring inom de finansiella institutionerna, vilken kan hejda guldets framfart. Dagens bankväsende tjänar mycket pengar på det nuvarande systemet och därför finns det ingen anledning för bankerna att acceptera reformer som förminskar deras manövreringsutrymme genom att ta bort möjlighet till obegränsade krediter med nära-till-nollränta. Det måste till krafttag för att föra genom en penningpolitik som kan ge guldet en hårdare konkurrens som ett säkert investeringsalternativ. Citatet nedan ger en klar bild av centralbankernas nuvarande (kont)roll i det finansiella samhället:

Give me control of a nation’s money supply, and I care not who makes its laws. Mayer Amschel Rothschild

Så länge som ekonomin hålls någorlunda upprätt anser vi att det inte finns en anledning att tro att några dramatiska reformer kommer att införas för att motverka guldets utveckling. Det krävs en total kollaps av det nuvarande finansiella systemet för att motivera införandet av en vettigare ekonomisk politik och en logisk penningpolitik. I ett sådant krisscenario (vilket förstås inte är något vi hoppas på men som definitivt föreligger som en risk), är fasta tillgångar en garant för att inte falla i fattigdom till följd av hyperinflation. Guldet är inte en ersättning för pengar och bör ej ses som sådan; den är emellertid en buffert för att säkerställa värdet på sina besparingar och ett tidlöst skydd mot inflation med ett facit som heter duga.

[hr]

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

Spotpriset på guld över 4300 USD och silver över 54 USD

Guldpriset stiger i ett spektakulärt tempo, nya rekord sätts nu på löpande band. Terminspriset ligger oftast före i utvecklingen, men ikväll passerade även spotpriset på guld 4300 USD per uns. Guldet är just nu som ett ångande tåg som det hela tiden skyfflas in mer kol i. En praktisk fördel med ett högre pris är att det totala värdet på guld även blir högre, vilket gör att centralbanker och privatpersoner kan placera mer pengar i guld.

Även spotpriset på silver har nu passerat 54 USD vilket innebär att alla pristoppar från Hunt-brödernas klassiska squeeze på silver har passerats med marginal. Ett högt pris på guld påverkar främst köpare av smycken, men konsekvensen av ett högt pris på silver är betydligt mer kännbar. Silver är en metall som används inom många olika industrier, i allt från solceller till medicinsk utrustning.

Nyheter

Guld och silver stiger hela tiden mot nya höjder

Priserna på guld och silver stiger hela tiden mot nya höjder. Eric Strand går här igenom vilka faktorerna som ligger bakom uppgångarna och vad som kan hända framöver. Han får även kommentera aktier inom guldgruvbolag som har haft en bättre utveckling än nästan allt annat. Han säger bland annat att uppgången kommer från låga nivåer och att det i genomsnitt är en mycket högre kvalitet på ledningarna för bolagen idag.

Nyheter

Samtal om sällsynta jordartsmetaller, guld och silver

Samtal om sällsynta jordartsmetaller, guld och silver, samt gruvbolag. Clara My Lernborg på EFN ger sin syn på sällsynta jordartsmetaller som blivit centrala i den globala geopolitiken. Sarah Tomlinson på Metals Focus ger sin syn på guld. Eric Strand på AuAg Fonder ger sin syn på guld, silver och relaterade gruvbolagsaktier.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål