Nyheter

David Hargreaves on Exchange Traded Metals and Minerals, week 3 2014

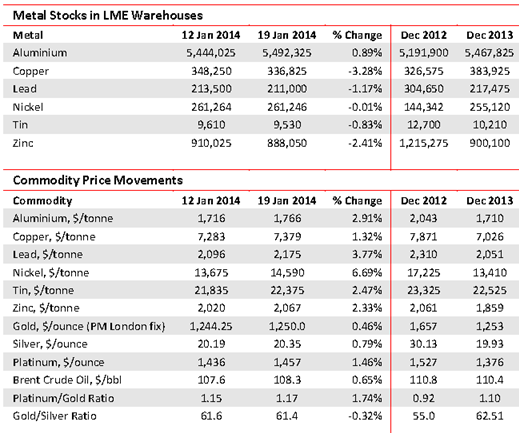

It is unusual to report all the metals up (bar spot iron ore). Commensurately, warehouse stocks retreated up to 3%, bar aluminium which remains the anomaly. Their 12-month change, shown here, reflects the mood of the market.

Aluminium remains in gross oversupply with the major refiners nibbling around the edges of cutbacks and closures.

Copper stocks are at last nudging down, as cancellations of major new projects are felt and older mines feel the strain.

Lead stocks are heftily down but this has not been reflected in the price. Neither has the zinc price yet reflected the fact that stocks are down a full 27% since end December 2012. Nickel’s oversupply has a structural look about it with stocks, having fallen over 60% in 2011-12, rose almost 90% in 2013.

Tin has been much affected by the decision of Indonesia, the major exporter, only to allow shipments of refined metal. Stocks fell a sharp 25% and are now but 9 days’ consumption, compared with 50 days for aluminium. Zinc remains the love-it-or-hate-it metal. Abandoned as a mineral by Anglo, but beloved of Glencore, its surplus was reflected in a stodgy price around $2000/t but at last stocks appear to be coming down, now a respectable 26 days’ world offtake.

Copper remains the miners’ favourite with all the major producers reporting higher output. We see mined output trending towards 18-19Mt this year, from 16Mt three years ago. Increases are noted from the biggest producer, Chile, which expects to exceed 6Mt for the first time thanks to the efforts of state-owned Codelco, BHPB, Glencore and Anglo. According to Sonami, the national mining association, the sector grew by 5.5% last year. Zambia’s output, too, rose in 2013. In the first 11 months it registered 915,773t compared with 755,359t in like 2012. Cobalt production (5875t) showed a commensurate increase. Given its forward-looking approach to investment, we expect to see Zambia’s output continuing to grow. Hope for aluminium comes in the form of the auto industry.

The second-favourite, body sheet is lighter than steel and does not rust. It is more expensive. Alcoa, the major aluminium smelter, believes in the sector and has completed a $300M expansion for the purpose at its Davenport, Iowa facility.

Still on aluminium, Rio Tinto Alcoa, world No 2 smelter behind UC Rusal, has inaugurated its $1.1bn AP60 smelter at Arvida, Quebec, which it claims to be the most technically advanced in the world. Its capacity is 60,000tpa. Nickel has few friends. The decision by No 2 producer, Indonesia, at 20%, to ban the export of non-processed ore is felt by the trade as a temporary prop, but not a solution to the metals’ problems. There is plenty available metal and output has risen 20% since 2011. New projects outside Indonesia include those in New Caledonia, Madagascar and Brazil.

Tanzania’s Dutwa venture (African Eagle) has been halted.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

Nyheter

Oljan, guldet och marknadens oroande tystnad

Oljepriset är åter i fokus på grund av kriget i Mellanöstern. Är marknadens tystnad om de stora riskerna, det som vi egentligen verkligen bör oroa oss för? Och varför funderar Tyskland på att plocka hem sin guldreserv från New York? I veckans avsnitt av Världsekonomin pratar Katrine Kielos och Henrik Mitelman om olja, tystnad och guld. Europa är ju mer beroende av oljepriset än USA, hur orolig ska man vara för att det stiger? En krönika i Financial Times lyfte nyligen “marknadens oroande tystnad”, den syftade på skillnaden mellan den dystra geopolitiska utvecklingen i världen och en marknad som samtidigt återhämtat sig 20 procent sen början av april, trots tullkriget. Vad säger marknadens tystnad egentligen? I Tyskland pågår en debatt om att plocka hem sin guldreserv från USA. Handlar det om bristande förtroende för Donald Trump – och kan det rentav ha något med “hämndskatten” att göra?

Nyheter

Domstolen ger klartecken till Lappland Guldprospektering

Mark- och miljödomstolen har idag meddelat dom i målet om Stortjärnhobbens bearbetningskoncession. Beslutet innebär att Lappland Guldprospektering får tillträde till området – ett avgörande steg mot framtida gruvbrytning i regionen.

Bearbetningskoncessionen för Stortjärnhobben är en central del i Lappland Guldprospekterings långsiktiga satsning på hållbar gruvutveckling i området. Projektet har varit föremål för juridisk prövning och dagens dom ger nu tydlighet kring markanvändningen.

”Vi är mycket nöjda över beslutet och ser nu fram emot att kunna lägga i nästa växel vad gäller utvecklingen av Stortjärnhobbens guldprojekt. Domstolens beslut är ett synnerligen viktigt steg och ger oss nu rätten att nyttja och förfoga över området”, säger VD Fredrik Johansson.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen