Nyheter

David Hargreaves on Exchange Traded Metals and Minerals, week 3 2014

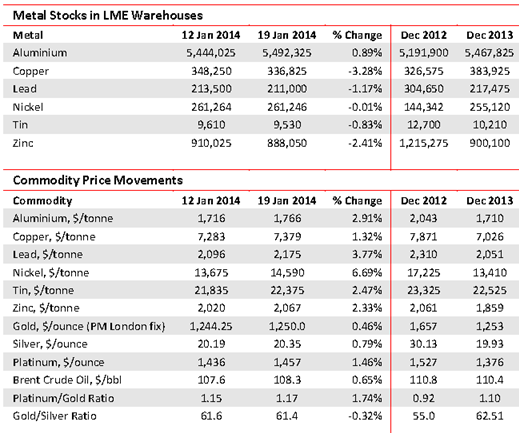

It is unusual to report all the metals up (bar spot iron ore). Commensurately, warehouse stocks retreated up to 3%, bar aluminium which remains the anomaly. Their 12-month change, shown here, reflects the mood of the market.

Aluminium remains in gross oversupply with the major refiners nibbling around the edges of cutbacks and closures.

Copper stocks are at last nudging down, as cancellations of major new projects are felt and older mines feel the strain.

Lead stocks are heftily down but this has not been reflected in the price. Neither has the zinc price yet reflected the fact that stocks are down a full 27% since end December 2012. Nickel’s oversupply has a structural look about it with stocks, having fallen over 60% in 2011-12, rose almost 90% in 2013.

Tin has been much affected by the decision of Indonesia, the major exporter, only to allow shipments of refined metal. Stocks fell a sharp 25% and are now but 9 days’ consumption, compared with 50 days for aluminium. Zinc remains the love-it-or-hate-it metal. Abandoned as a mineral by Anglo, but beloved of Glencore, its surplus was reflected in a stodgy price around $2000/t but at last stocks appear to be coming down, now a respectable 26 days’ world offtake.

Copper remains the miners’ favourite with all the major producers reporting higher output. We see mined output trending towards 18-19Mt this year, from 16Mt three years ago. Increases are noted from the biggest producer, Chile, which expects to exceed 6Mt for the first time thanks to the efforts of state-owned Codelco, BHPB, Glencore and Anglo. According to Sonami, the national mining association, the sector grew by 5.5% last year. Zambia’s output, too, rose in 2013. In the first 11 months it registered 915,773t compared with 755,359t in like 2012. Cobalt production (5875t) showed a commensurate increase. Given its forward-looking approach to investment, we expect to see Zambia’s output continuing to grow. Hope for aluminium comes in the form of the auto industry.

The second-favourite, body sheet is lighter than steel and does not rust. It is more expensive. Alcoa, the major aluminium smelter, believes in the sector and has completed a $300M expansion for the purpose at its Davenport, Iowa facility.

Still on aluminium, Rio Tinto Alcoa, world No 2 smelter behind UC Rusal, has inaugurated its $1.1bn AP60 smelter at Arvida, Quebec, which it claims to be the most technically advanced in the world. Its capacity is 60,000tpa. Nickel has few friends. The decision by No 2 producer, Indonesia, at 20%, to ban the export of non-processed ore is felt by the trade as a temporary prop, but not a solution to the metals’ problems. There is plenty available metal and output has risen 20% since 2011. New projects outside Indonesia include those in New Caledonia, Madagascar and Brazil.

Tanzania’s Dutwa venture (African Eagle) has been halted.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys3 veckor sedan

Analys3 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards