Nyheter

Black Iron, högkvalitativ järnmalm från Ukraina

Det kanadensiska prospekteringsbolaget Black Iron är ett bolag som redan under 2011 började visa sig för de svenska placerarna. Under sensommaren och hösten 2011 gjorde bolaget ett antal olika företagspresentationer i Sverige, bland annat hos Carnegie och den norska investmentbanken ABG Sundal Collier (ABGSC). Båda dessa företag har goda kontakter med placerarkollektivet, och ABG var dessutom tilltänkt som rådgivare till Nordic Iron Ore i deras listningsprocess, vilket visar att det även finns en god kännedom om den verksamhet som Black Iron bedriver.

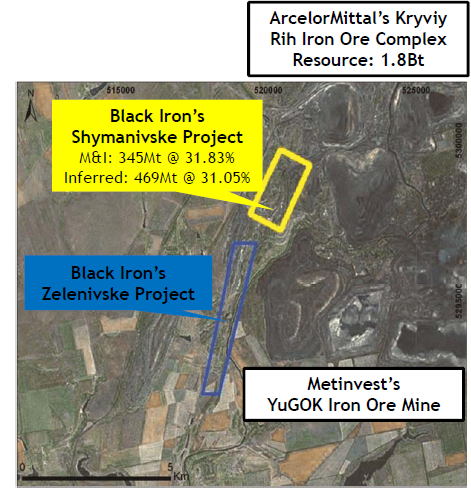

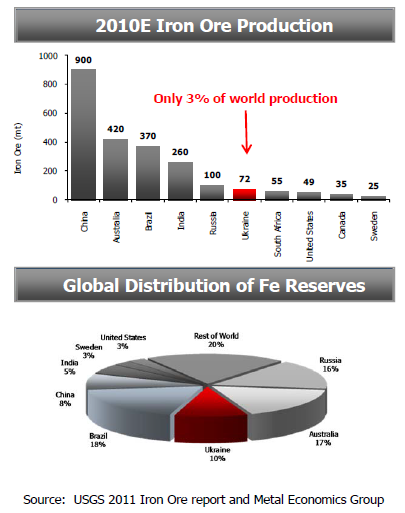

Black Iron (TSX: BKI.TO) är ett kanadensiskt prospekteringsbolag med fokus på järnmalm vars aktier handlas på Toronto Stock Exchange, men företaget bedriver sin verksamhet i Ukraina där bolaget har två fyndigheter i Krivoy Rog. Under 2010 utvanns 72 miljoner ton järnmalm från femton olika gruvor i Ukraina. Det talas om att Black Iron kan komma att parallellistas i Europa. Den svenska aktiemarknaden är då ett alternativ.

En kort beskrivning av fyndigheterna

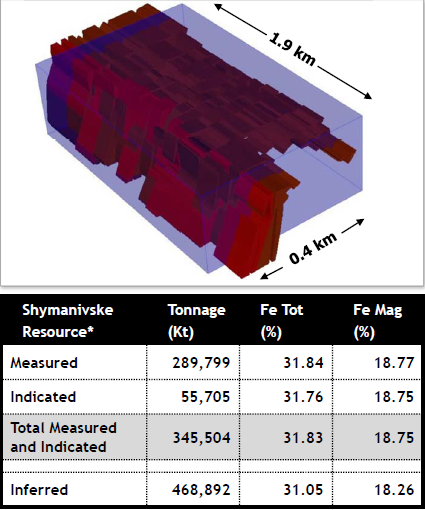

Black Iron äger 100 procent av järnmalmsfyndigheten Shymanivske, vilken bolaget håller på att utveckla. Även om prospekteringen är långt kommen och visar på höga halter av järnmalm så är den ännu inte avslutad, vilket gör att värdet på fyndigheten kan komma att bli betydligt högre än vad som indikerats.

Till dags dato visar de studier som Black Iron genomfört att bolaget förfogar över betydande mängder järnmalm. De tidiga studierna visar på 345 miljoner bedömda och indikerade mineraltillgångar med halter av 32 % järn och 469 miljoner ton antagna mineraltillgångar med 31 % järn. Projektet är omgivet av fem andra verksamma gruvor, inklusive ArcelorMittals järnmalmskomplex, vilket gör området till ett världens största järnmalmsdistrikt. Redan i dag finns det en befintlig infrastruktur, inklusive tillgång till kraftnät, järnvägar och hamnanläggningar, vilket möjliggör en snabb utveckling till produktion.

Black Iron följer den kanadensiska koden, National Instrument 43-101 Standards for Disclosure of Mineral Projects.

I januari påbörjades en feasibility-studie på bolagets Shymanivskeprojekt. Ekonomiska studier på gruvprojekt görs ofta i tre olika steg. Bolaget börjar med en scoping-studie eller preliminär ekonomisk studie som det också kallas. Det är en studie baserad på ett bolags mineraltillgångar och innehåller grova antaganden. En prefeasibility-studie är ett betydligt mer gediget arbete och faktiska brytningsplaner finns och om man kan anta att alla nödvändiga tillstånd erhålls så går det här att tala om mineralreserver.

Mineralreserver är ett ekonomiskt begrepp vilket indikerar att lönsamhet går att få i projektet. I en feasibility-studie så har bolaget i princip begärt in offerter på allt och den ekonomiska säkerheten är större än i prefeasibility-fasen. Black Iron genomförde under fjolåret en scoping-studie med mycket gott resultat och går nu direkt vidare till en feasibility-studie.

Black Iron har även ett undersökningstillstånd för det intilliggande Zelenivske-projektet, som bolaget avser att undersöka ytterligare för att bestämma dess potential. Totalt sett omfattar undersökningstillstånden 5,92 kvadratkilometer.

Shymanivske avser 2,56 kvadratkilometer och är giltigt till 2024 medan undersökningstillstånd på Zelenivske avser 3,36 kvadratkilometer och är giltigt fram till 2014. Utöver detta har Black Iron planer på att förvärva ytterligare ett tillstånd av den ukrainska regeringen i direkt anslutning till Shymanivskefyndigheten i vilket i första hand så kallade tailings skall undersökas.

Kanadensiska Bloom Lake Iron Mine, som ägdes av Consolidated Thompson, förvärvades nyligen av Cliffs Natural Resources för 4,9 miljarder CAD och har av flera av varandra oberoende aktörer liknats vid Shymanivskefyndigheten. Consolidated Thompson är ett annat av de bolag som har byggts upp av Forbes & Manhattan-gruppen som var med redan i uppbyggnadsskedet av Consolidated Thompson. En betydande orsak till att Cliffs Natural Resources betalade 4,9 miljarder CAD för denna fyndighet redan innan den var produktionsfärdig beror på att Forbes & Manhattan-gruppen hade lyckats förhandla fram ett försäljningsavtal med kinesiska aktörer avseende den järnmalm som finns i Bloom Lake Iron Mine. Forbes & Manhattan-gruppen är således ett synnerligen kunnigt och erfaret team som tidigare varit med och utvecklat prospekteringsbolag med stor framgång. Att investmentbanken har ett stort antal egna geologer anställda och investerar egna pengar borgar för att denna har för avsikt att arbeta för att maximera värdet på Black Iron och dess fyndigheter.

Shymanivskefyndigheten är i huvudsak en magnetitfyndighet, även om vissa inslag av hematit förekommer.

Generellt sett kan sägas att den ukrainska järnmalmen har utvunnits väl, men att den till följd av de historiska policys som rådde under det sovjetiska styret har gjort att det avsattes ytterst lite resurser till prospektering. Av den anledningen är det svårt att göra en bedömning av hur pass stora Ukrainas fyndigheter egentligen är, men generellt sett antas de vara betydligt större än vad dagens tillgängliga studier visar.

Även Black Iron har detta problem, och data avseende bolagets undersökningstillstånd som ställts samman av Hugues de Corta of Genivar, som är en kvalificerad person enligt den kanadensiska gruvstandarden NI 43‐101, baseras till stor del på historiska data från tiden under Sovjetstyret. Black Iron vet att de data bolaget förfogar över är ofullständiga och av den anledningen finns planer på ytterligare prospektering och studier av dagens kända fynd. Redan i dag är emellertid denna fyndighet en NI43-101 compliant resource. Bilden nedan visar en del av bolagets Shymanivskefyndighet. Den högra delen av fyndigheten ser på bilden ut att sakna järnmalm, vilket är felaktigt då bilden endast beskriver den del av fyndigheten som är kartlagd till dags dato. Det är ledningens förhoppning att malmkroppen fortsätter in i detta område.

Ytterligare studier kommer att visa om så är fallet. Fördelen med ytterligare studier och prospektering är att de ger såväl bolaget som dess omvärld, till exempel dess finansiärer, en ökad kännedom om fyndigheten och dess värde. Ju tydligare detta kan säkerställas desto högre värde på fyndigheten och därmed också på bolaget och dess aktier.

Shymanivskefyndigheten består av fyra järnrika skikt vars tjocklek sträcker sig mellan 40 till 80 meter. Resursen är definierad av mer än 37.000 meter historisk borrning.

Ukrainas järnmalmsdistrikt Dnenpovskog består av ett 300 kvadratkilometer stort område med sedimentära bergarter med bandade järnformationer.

ArcelorMittal köpte år 2005 Kryviy Rih, ett integrerat ståltillverkningskomplex, för US $ 4,8 miljarder, vilket är beläget strax intill Black Irons fyndigheter. Under 2009 producerade ArcelorMittal 7,07 miljoner ton järnmalm vid Kryviy Rih som vid slutet av 2009 hade en järnmalmsresurs om 1,8 miljarder ton.

Till skillnad från Black Iron köpte den Luxemburgbaserade ståljätten en befintlig verksamhet vilket är en av orsakerna till det högre priset, men det visar också på den potential som finns i de ännu så länge outvecklade fyndigheterna i Ukraina.

I december 2011 anlitade Black Iron WorleyParsons Services Canada Ltd att förbereda en Feasibility Study över järnmalmsprojektet i Shymanivske. Studien, som väntas vara klar under Q4/2012, kommer att bygga på den preliminära ekonomiska uppskattning (Preliminary Economic Assessment PEA), som Black Iron publicerade i mitten av december 2011. Styrelsen anser att det finns en betydande potential för att öka de befintliga resurserna genom ytterligare borrningar i de båda fyndigheterna.

Black Iron har som målsättning att kunna starta sin produktion i slutet av 2015 då bolaget beräknas ha investerat 1,6 miljarder USD, den största utländska direktinvesteringen i ukrainsk gruvdrift någonsin.

Ukraina, bättre beläget kan det inte bli

De järnrika områdena i Ukraina kan med enkelhet förse en rad olika marknader, som Västeuropa, Turkiet, Ryssland, Asien och Mellanöstern, med järnmalm eller produkter utvecklade därutav.

Det går att förse de europeiska marknaderna med järnmalm med hjälp av järnvägstransporter och de befintliga hamnarna, som befinner sig endast 14 mil bort. De klarar med enkelhet av att hantera ytterligare 10 miljoner ton järnmalmsproduktion per år, och kan förse världsmarknaden med gruvornas produktion. Med sitt strategiska läge är transporterna av järnmalm från Ukraina betydligt billigare att slutföra till världens största köpare än vad motsvarande järnmalm från de stora konkurrentländerna Australien, Brasilien och Kanada är. Baserat på antalet nautiska mil och de stora hamnarna Odessa (Ukraina), Vitoria (Brasilien), Montreal (Kanada) och Tianjin (Kina) är det mellan en fjärdedel och en femtedel kortare transportvägar från Ukraina vilket ger landets producenter en betydande prisfördel.

Ukraina är en socialt och politisk stabil demokrati med cirka 45 miljoner invånare, som nyligen har undertecknat ett “Association Agreement” som ett första steg mot en anslutning till den Europeiska Unionen. Landet uppvisar en stark tillväxt, BNP steg under 2010 med 3,8 procent och med 4,5 procent under 2011.

I dag är stålproduktionen landets största industri och svarar för cirka 40 procent av Ukrainas BNP, vilket gör att landet har en god tillgång på utbildad arbetskraft. Det finns också erfarenhet av att arbeta med utländska företag, så har till exempel ArcelorMittal och Ferrexpo varit verksamma i landet i över fem år. I syfte att attrahera ytterligare utländska investeringar har landets regering indikerat att företagens skattesats kommer att sänkas gradvis från dagens 23 procent till 16 procent under 2014.

Ukraina svarar för endast tre procent av den globala produktionen av järnmalm, trots att landet förfogar över betydande mängder under den svarta jordens yta.

Konkurrenter

Att skriva konkurrenter är svårt, eftersom det egentligen inte finns två stycken gruv- eller prospekteringsföretag som liknar varandra. Det är också relativt ont om noterade företag som är direkt jämförbara med Black Iron. De flesta av de prospekteringsföretag som är kända för den stora massan av svenska placerare ägnar sig åt att leta efter guld. Ordet branschföretag säger därför mer.

De företag som är mest jämförbara med Black Iron är Northland Resources som listas i Toronto och i Oslo, Nordic Iron Ore, som är ett intressebolag till bland annat Kopparberg Mineral, och Beowulf Mining på brittiska AIM och Aktietorget.

En snabb jämförelse med Nordic Iron Ore visar på att detta bolag har en pay back på sina projekt på sex (6) år, medan Black Iron endast behöver två (2) år för detta. Den stora skillnaden mellan dessa bolags projekt är att resurserna enligt de tidiga studierna visar på 345 miljoner ton bedömda och indikerade mineraltillgångar för Black Iron, medan Nordic Iron Ore har 39 miljoner med en högre halt på cirka 40 procent.

Utöver detta har Black Iron en inferred resurs på 469 mton medan Nordic Iron Ore har 22 mton. För att en jämförelse skall vara korrekt bör hållas i åtanke att den största resursen i Nordic Iron Ore ligger under en sjöbotten, vilket gör att den är dels svår att få en korrekt uppfattning om, den kan således vara större än vad som tros i dag, dels är det betydligt dyrare att utvinna denna fyndighet.

I samband med den avbrutna nyemissionen som skulle föregå den publika listningen av Nordic Iron Ore värderades detta bolag till 200 Mkr, medan marknadsvärdet på Black Iron uppgår till 550 Mkr. Ekonomiskt sett så ser vi en betydligt starkare utväxling i Black Iron trots den högre värderingen då värdet baserat på de olika bolagens resurser antyder att Black Iron borde vara värt 10x mer än Nordic Iron Ore.

Gör vi istället en jämförelse med Northland Resources så har detta bolag reserver på 165 miljoner ton, såväl measured och indicated, samt ett Net Present Value (NPV) på 1,5 miljarder USD, till en IRR om 33 procent. Detta är betydligt högre än Nordic Iron Ore där NPV ligger på 415 MUSD och IRR på 24 procent.

Motsvarande siffra för Black Iron är enligt det sämre av de två alternativen i bolagets scooping study 3 miljarder USD med IRR på 42 procent. Nu har Northland Resources hunnit längre men även denna jämförelse talar för Black Iron. Med en market cap på 278 MCAD, motsvarande 1.550 MNOK, så är värderingen av Northland Resources också betydligt högre än vad den är för Black Iron. Northland Resources fyndigheter finns belägna i Sverige och i Finland, vilket gör att den politiska stabiliteten i detta bolags projekt är högre än det är för Black Iron som har sina fyndigheter i Ukraina, något som kan förklara det senare bolagets lägre värdering. Skillnaden i pris är emellertid omotiverat stor.

För att jämförelsen skall bli mer korrekt har vi talat med ledningen för Black Iron i syfte att utröna bolagets kommande kapitalbehov för att kunna slutföra feasibility studyn. Ledningen hävdar att de i dag har en tillräckligt stor kassa för att kunna slutföra dessa studier. Det betyder att en eventuellt kommande kapitalinjektion i form av en nyemission i Black Iron kommer att göras först efter det att feasibility studyn är avslutad. En bra sådan rapport kommer att öka värdet på bolaget på ett sådant sätt att det mer än väl kompenserar för den utspädningseffekt som en eventuell nyemission kommer att medföra. Som krydda skall nämnas att andra bolag i kretsen kring investmentbanken Forbes & Manhattan har sålts i ett relativt gruvnära stadium. Med närheten till ArcelorMittals Kryviy Rihprojekt finns det anledning att tro att det skulle kunna gå att få bra betalt för Black Irons fyndigheter, även om det ligger ett par år framåt i tiden.

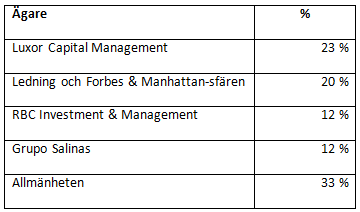

Ägare och finansiering

Black Iron är ett av många prospekteringsbolag, så kallade junior companies, som har finansierats av den privatägda investmentbanken Forbes & Manhattan i Toronto, Kanada. Forbes & Manhattan är specialiserade på råvarusektorn och har mer 50 geologer och lika många gruvingenjörer anställda världen över vilket kan fungera som ett stöd för bankens portföljbolag.

Forbes & Manhattan har som mål att kunna bidra med en snabb tillgång av kapital till sina portföljbolag, men också att kunna vara dem behjälpliga med såväl den operativa och tekniska förvaltningen.

Stora resurser har lagts ned på att bygga upp ett nätverk av rådgivare vilka kommer portföljbolagen tillgodo. Så kommunicerades till exempel att CNN värd Larry King under hösten 2011 knutits till Forbes & Manhattan som en särskild rådgivare i internationella frågor, men han är långt ifrån den ende. Utöver Larry King sitter även tre pensionerade armegeneraler från USA, en pensionerad brittisk SAS commander och en pensionerad general från det kanadensiska försvaret.

Matt Simpson, VD för Black Iron, som fram till 2010 arbetade för Rio Tintos iron ore-verksamhet i Kanada, säger att Toronto står för två tredjedelar av alla transaktioner när det gäller gruvdriftsfinansiering i världen.

Black Irons aktier handlas publikt på Toronto Stock Exchange under akronymen BKI.TO sedan våren 2010. Det har emellertid kommunicerats att bolaget har för avsikt att lista sin aktie på någon av de europeiska börserna. De börser som vi bedömer kan komma att bli aktuella är endera London Stock Exchange eller dess undermarknad AIM, alternativt någon av de mindre listorna i Oslo eller i Stockholm.

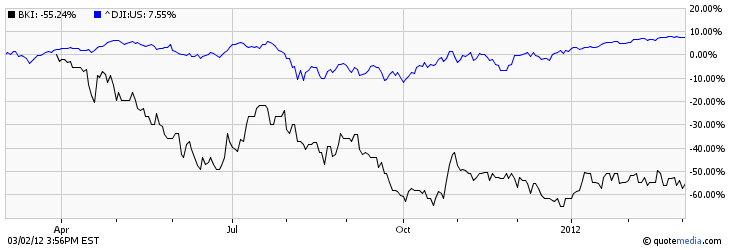

Den svarta kurvan representerar Black Irons aktiekurs, medan den blåa är Dow Jones. Precis som många andra råvarubolag, framförallt juniors, har Black Iron haft en besvärlig kursutveckling beroende på omvärldsfaktorer. Den som enbart stirrar sig blind på kursen tenderar emellertid att missa en stor del av de möjligheter som detta bolag står inför.

Den svarta kurvan representerar Black Irons aktiekurs, medan den blåa är Dow Jones. Precis som många andra råvarubolag, framförallt juniors, har Black Iron haft en besvärlig kursutveckling beroende på omvärldsfaktorer. Den som enbart stirrar sig blind på kursen tenderar emellertid att missa en stor del av de möjligheter som detta bolag står inför.

Vilken marknadsplats kan vara aktuell för parallellnotering?

Att anta att Black Iron kommer att listas i Stockholm är kanske inte så pass fel som det låter trots att det saknas naturliga kopplingar till Sverige för bolaget. Forbes & Manhattan, som är huvudägare i Black Iron, har nyligen öppnat upp ett Stockholmskontor, vilket gör att det kommer att finnas en fungerande infrastruktur klar om så skulle ske.

Stockholm ligger betydligt närmare Ukraina är vad Kanada gör, och har på senare år kommit att bli ett center för investeringar österut. På den svenska marknaden finns det i dag mellan 70 och 100 miljarder som enbart ägnas åt placeringar i Ryssland med omgivning.

Att sedan både placerare och analytiker har en gedigen förståelse för de möjligheter som ett bolag inom basmetallsektorn står inför gör att det finns en god sannolikhet att vi kan komma att få se Black Iron handlas i Stockholm. Den enda marknadsplatsen som vi ser skulle kunna konkurrera med Stockholm är London, där det faktiskt finns ganska gott om bolag med verksamhet eller ursprung i Östeuropa, vilket gör att det finns en större förmåga att ta till sig de kulturella skillnaderna mellan öst och väst.

Vi har emellertid sett hur andra företag funnit att det varit svårt för dem att synas på den brittiska marknaden och att de söker sig till andra börser. Exempel på detta är Beowulf Mining som vid sidan av AIM också handlas på Aktietorget, och Northland Resources som handlas i både Toronto, Oslo och Frankfurt. Scandinavian Resources förberedde tidigare under 2012 en listning på AIM av sitt dotterbolag Kiruna Iron, men det ser istället ut som att detta bolag köps upp av en av sina större ägare. Det fanns emellertid tecken som visade på att dess rådgivare, norska Pareto, som nyligen köpte E Öhman Jr Fondkommission, hade förberett att ta detta bolag till Stockholm.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

Nyheter

Spotpriset på guld över 4300 USD och silver över 54 USD

Guldpriset stiger i ett spektakulärt tempo, nya rekord sätts nu på löpande band. Terminspriset ligger oftast före i utvecklingen, men ikväll passerade även spotpriset på guld 4300 USD per uns. Guldet är just nu som ett ångande tåg som det hela tiden skyfflas in mer kol i. En praktisk fördel med ett högre pris är att det totala värdet på guld även blir högre, vilket gör att centralbanker och privatpersoner kan placera mer pengar i guld.

Även spotpriset på silver har nu passerat 54 USD vilket innebär att alla pristoppar från Hunt-brödernas klassiska squeeze på silver har passerats med marginal. Ett högt pris på guld påverkar främst köpare av smycken, men konsekvensen av ett högt pris på silver är betydligt mer kännbar. Silver är en metall som används inom många olika industrier, i allt från solceller till medicinsk utrustning.

Nyheter

Guld och silver stiger hela tiden mot nya höjder

Priserna på guld och silver stiger hela tiden mot nya höjder. Eric Strand går här igenom vilka faktorerna som ligger bakom uppgångarna och vad som kan hända framöver. Han får även kommentera aktier inom guldgruvbolag som har haft en bättre utveckling än nästan allt annat. Han säger bland annat att uppgången kommer från låga nivåer och att det i genomsnitt är en mycket högre kvalitet på ledningarna för bolagen idag.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål