Nyheter

Kostnaden för att producera kaffe

Enligt sajten Prisjakt går det att köpa Gevalia Brygg Mellanrost 0,5 kg för så pass litet som 39 SEK. Kaffe är emellertid en lockvara och används ofta för att attrahera kunder. Det reella priset ligger egentligen en bit högre. I denna artikel tittar vi på det kostar att producera detta kaffe. Vad är kostnaden för att producera kaffe? Hur mycket gröna kaffebönor krävs det för att producera kaffe och till vilken kostnad?

Allt fler konsumenter är villiga att betala högre priser för kvalitetskaffe. Utan att veta hur mycket jordbrukare behöver spendera för att producera ett pound kaffe, och hur det varierar mellan länder och produktionsmetoder, är det svårt att veta hur ”hållbara priserna” egentligen är.

Därför har Caravela Coffee nyligen publicerat en rapport om produktionskostnaderna i sex latinamerikanska länder: Ecuador, Colombia, El Salvador, Guatemala, Nicaragua och Peru, som en del av programmet PECA eller ”Coffee Grower Education”.

Kostnaderna för kaffe

Caravela Coffees rapport säger ” hållbarheten för kaffebranschen börjar med att förstå produktionskostnaderna och de variabler som påverkar dessa.” Fram till dess att vi vet detta är det omöjligt att förstå hållbarheten.

Majoriteten av kaffeproducenterna är inte medvetna om hur mycket det kostar att producera ett kilo kaffe. Det gör att de inte effektivt kan budgetera och fördela resurser under hela året. Detta kan försätta dem i en utsatt position.

Caravela Coffees mål är att bygga vidare på denna rapport genom att skapa en app som hjälper lantbrukare att spåra individuella utgifter och budgetera i enlighet därmed. Men tills dess vet vi åtminstone hur mycket det i genomsnitt kostar att producera kaffe i sex latinamerikanska länder – och vad några av de största utgifterna är.

För att organisera data till ett användbart verktyg gjorde Caravela Coffee tre huvudantaganden:

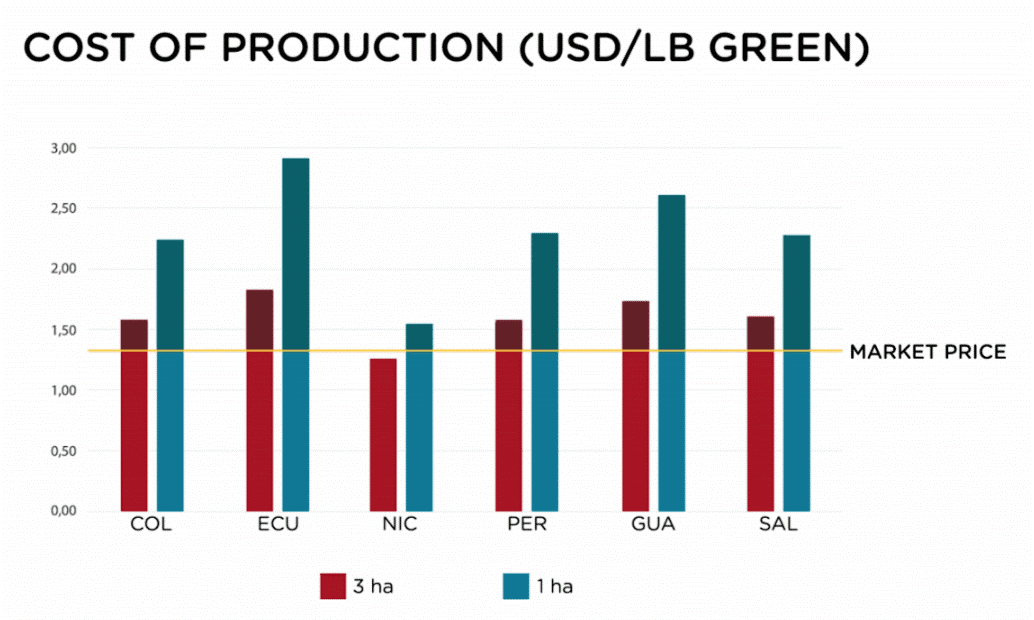

- Storleken på gården antogs vara tre hektar med mellan 4 500 växter per hektar (Ecuador) och 5 500 växter per hektar (Colombia). Detta beror på att tre hektar är vad en familj behöver för att överleva. På en enda hektar mark kan inte en familj överleva. Det är emellertid värt att notera att kostnaderna per hektar (eller pound) alltid kommer att minska när gårdens storlek ökar.

- Varje gård antogs producera 25-30 säckar kaffe per hektar.

- Producenterna antogs ha 15 procent av sina planterade hektar under renovering varje år.

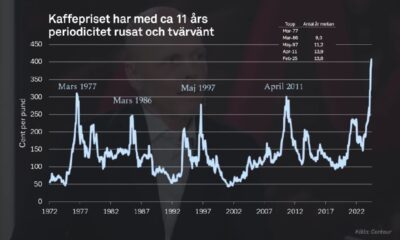

Härifrån beräknade Caravela Coffee kostnader på nationell nivå. Olika jordbruksstrukturer och produktionsmetoder innebär att kostnaderna inte är fullständiga korrekta för varje gård. Denna studie har gjort vissa antaganden för vad som är idealiskt för att investera i en gård av en viss storlek för att få den bästa produktionen. Självklart finns det några faktorer som påverkar modellen och kan fluktuera över tiden. Valutakursförändringen påverkar producenterna när betalningen per pound görs i dollar – vilket är vad som händer. Till exempel i Colombia kostade en dollar vanligtvis 2 800 pesos. Valutaparet USDCOP ligger nu på 3 300. Så den totala summan pengar som producenten får är direkt påverkad av valutakurserna. Till detta kommer också det pris kaffe handlas till på råvarubörserna.

Med det i åtanke är det dags att titta på Caravela Coffees resultat.

Hur varierar kostnaden för att producera kaffe mellan olika länder?

Låt oss ta en närmare titt på hur kostnaderna för att producera kaffe varierar mellan sex olika latinamerikanska länder.

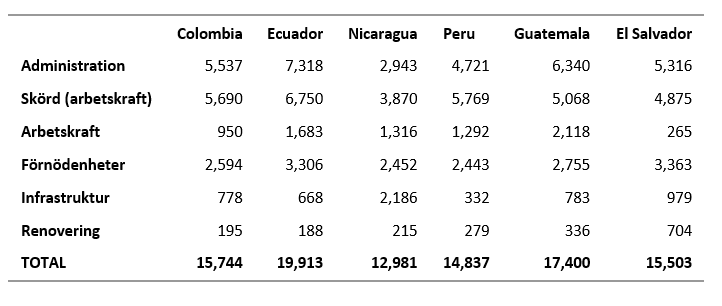

Tabell 1: Totala kostnader (USD) – 3 hektar

Skörd (Arbetskraft) avser betalningar till säsongsbetonade kaffeplockare, medan ”Arbetskraft” avser året runt-anställd personal. Administration inkluderar också arbetskraft, det motsvarar en person som anställs till minimilön för varje land.

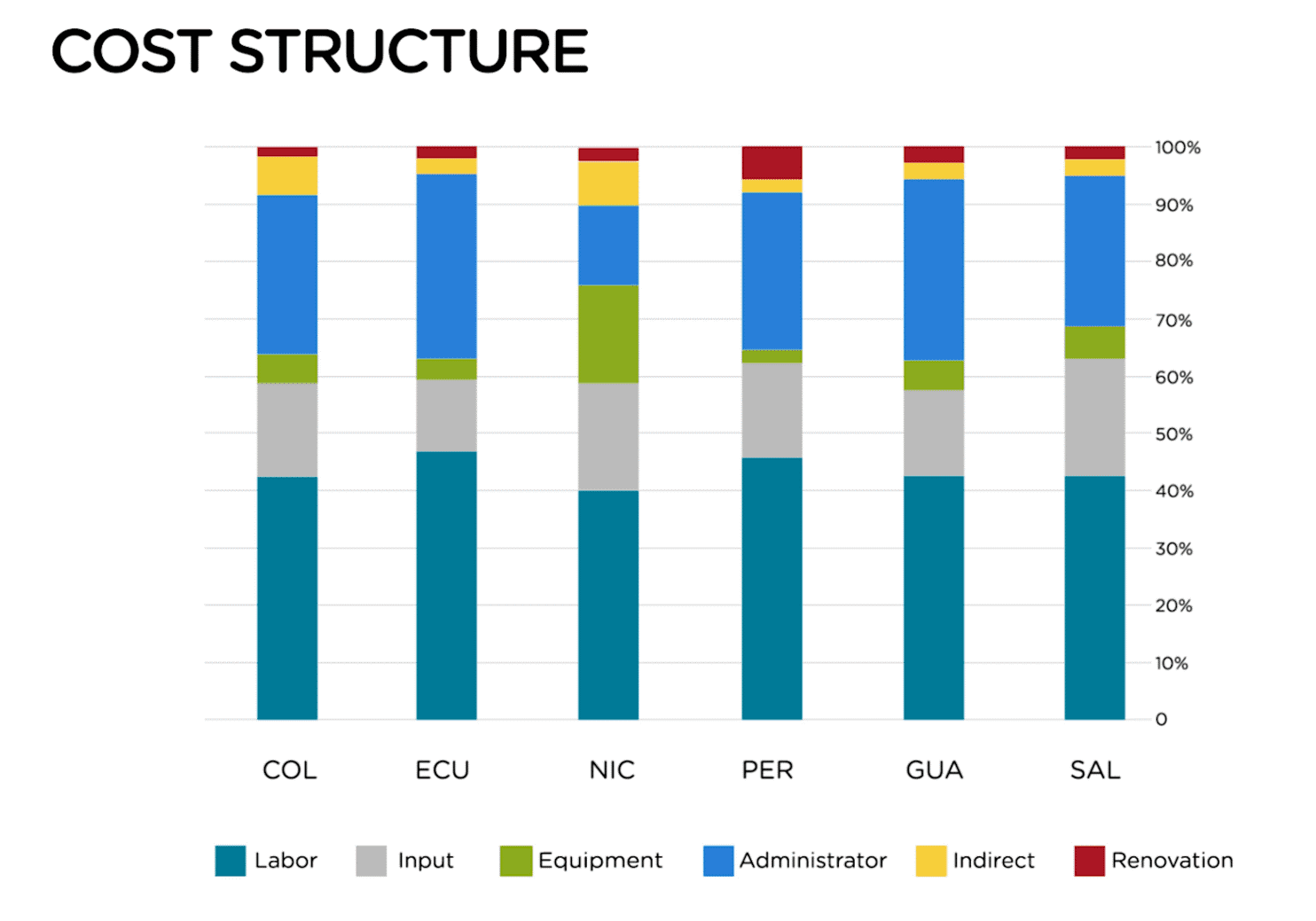

Det finns slående skillnader mellan de sex länderna. Ecuador har den högsta totala produktionskostnaden medan Nicaragua har den lägsta. Arbetskraftskostnaden (skörd, administration och generell arbetskraft kombinerat) förklarar mycket av kostnadsvariationen. Det är emellertid värt att notera några skillnader.

El Salvador spenderar till exempel minst på arbetskraft men fördelar mest för renovering. Nicaragua har de lägsta kostnaderna överlag, särskilt när det gäller arbetskraft, men fördelar mycket mer på kostnaderna till infrastruktur – något som är ännu tydligare när vi tittar på kostnadsfördelning i procent.

Detta beror på att infrastruktur innehåller torkanläggningar. I Nicaragua betalar bönderna i allmänhet per vikt till en kvarn för att torka och mala sitt kaffe.

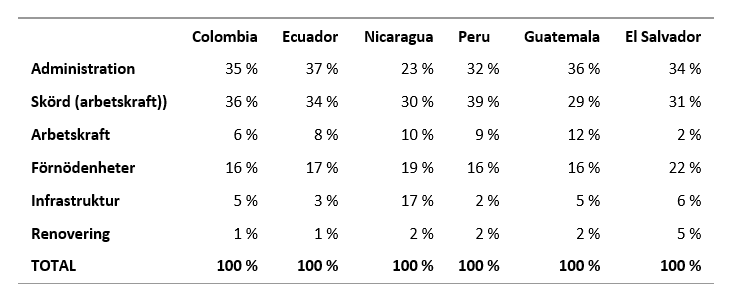

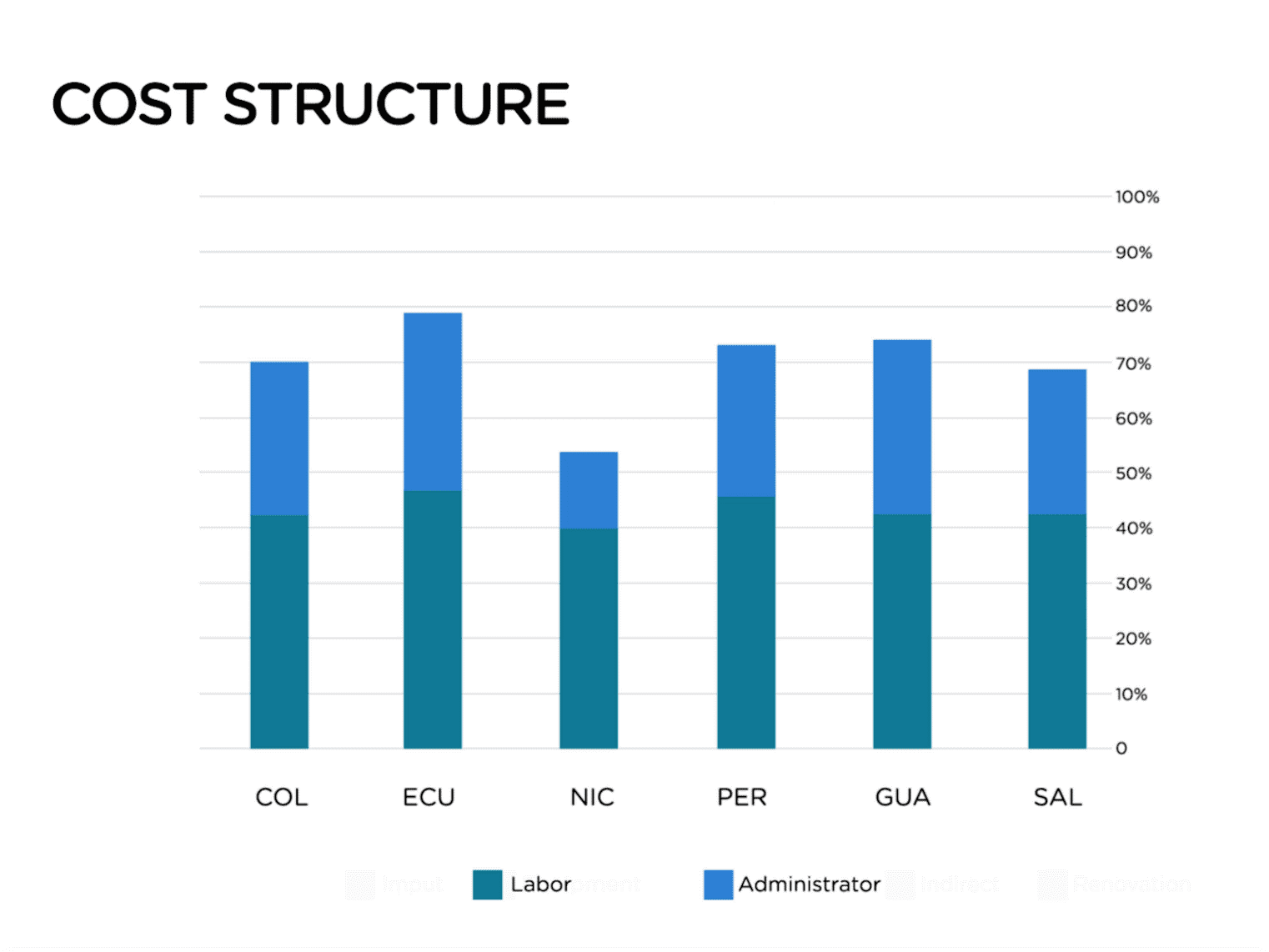

Tabell 2: Kostnadsfördelning

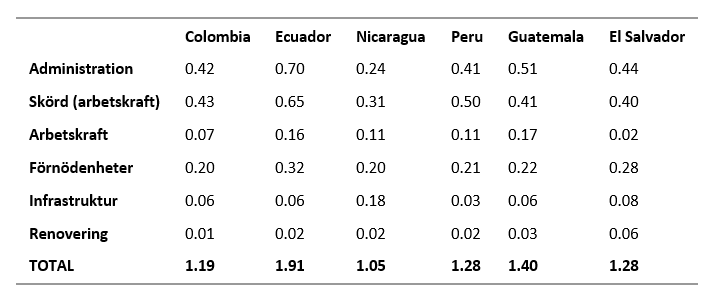

Med tanke på uppgifterna ovan beräknade Caravela Coffee kostnaden för produktion per pound kaffe. Men kom ihåg att det här är den genomsnittliga kostnaden för produktion för råvarukaffe. Specialkaffe kostar vanligtvis mer.

Detta beror på ökade löner för plockare (vilket återspeglar det faktum att selektiv plockning är svårare och mer tidskrävande), större investeringar i våtfräsning, torkning och mer.

Tabell 3: Kostnader (USD/lb)

Som vi kan se finns det en stor skillnad i produktionskostnaden, även i länder som är geografiskt relativt nära.

En land-för-land-guide till produktionskostnader

Framför allt pekar data på behovet att behandla varje land individuellt. Ett ”hållbart pris” i Ecuador är inte detsamma som ett hållbart pris i Nicaragua. Kostnaden för leveranser i El Salvador skiljer sig från dess granne, Guatemala. Så vad har vi lärt oss om varje land?

Colombia: Cirka en tredjedel av kostnaderna går till administration, och en tredjedel går på arbetskraftskostnaderna vid skördearbete, vilket innebär att arbetskraftsbrist eller förändringar i arbetstagarnas rättigheter kan få en betydande inverkan här. Renoveringskostnaderna är något lägre än genomsnittet.

Ecuador: Administration är Ecuadors största kostnad, i ett land där produktionskostnaden redan är hög. Faktum är att produktionskostnaden i Ecuador är betydligt högre än det internationella marknadspriset för kaffe på råvarumarknaden.

Nicaragua: Ett av de billigaste länder för kaffeproduktionen, men det internationella kaffepriset understiger ändå produktionskostnaden i Nicaragua. Administrationen är billigare, men infrastruktur kostar mer än i andra länder i Latinamerika. Tillgångar utgör en större andel av budgeten, men i reala termer är det relativt billigt.

Peru: Arbetskraftskostnaderna under skördetiden är det här landets största utgift. Av alla undersökta länder spenderar endast Ecuador mer i reala termer. Vid 40 % ägnar inget annat land så stor andel av sin budget till dessa arbetskraftskostnader.

Guatemala: Guatemala är ett annat relativt dyrt land. Arbetskraftskostnaderna under Guatemalas skördearbete utgör en lägre andel av utgifterna än för övriga länder. Produktionskostnaderna i reala termer är emellertid inte särskilt låg jämfört med landets grannar.

El Salvador: El Salvador är ett relativt billigt land för att producera kaffe. El Salvador investerar fortfarande betydande pengar i administrationen. Arbetskostnaderna under skörden är dock låga, medan kostnaderna för renoveringen är relativt höga.

Produktionskostnaderna

Men det är inte bara tillräckligt för att förstå hur mycket allt kostar. Vi behöver förstå varför och hur det påverkar kvalitet, lönsamhet och hållbarhet.

Arbetskostnad

Mer än 70 procent av den totala produktionskostnaden för kaffe är arbetskraftskostnader. Ungefär 28 procent av detta är faktiskt administrativa arbetskostnader.

Det innebär att kostnaden för arbetskraft är direkt kopplad till lönsamheten hos en latinamerikansk kaffeodling. Ofta ligger emellertid denna faktor utanför producentens kontroll.

I Ecuador är arbetskraftskostnaderna mycket dyrare än i Nicaragua på grund av den lägre minimilönen i Nicaragua. I Colombia är kostnaden för arbetskraft är hög på grund av den högre kostnaden för juridiska avgifter och försäkringar.

Under de senaste fem åren har arbetskraftskostnaden ökat ganska mycket. Det beror på att yngre generationer i allmänhet är mindre intresserade av att arbeta på gårdar, istället söker mer lönsamt arbete i staden. Detta har i sin tur lett till arbetskraftsbrist och drivit upp lönekostnaderna.

Gödsling och befruktning

Med arbetskraft som utgör nästan 70 % av den totala kostnaden, lämnas producenterna bara 30 % av sin budget för allt annat på gården. Detta är till exempel gödselmedel, kostnader för bekämpning av växtsjukdomar, kostnader för el och vatten, transport, etc.

Men detta kan ha en oroande effekt. Detta innebär att om priset på kaffe går ner, kommer producenterna att sluta gödsla. Med så lite budget, finns det liten flexibilitet för att minska kostnaderna. Ändå kan de inte prioritera gödsel framför lönen som de måste betala säsongsarbetare eller att tillhandahålla mat till sin egen familj.

Detta innebär en stor risk för det följande året. Minskad befruktning kommer att minska produktiviteten, vilket innebär mindre pengar. Detta innebär i sin tur ännu mindre pengar att spendera på gödsel.

Resultat- och kostnadsmarginaler

Priset på kaffe varierar över tid, vilket gör det svårt att beräkna den exakta vinstmarginalen för varje land. I Ecuador, där kostnaden för produktion är 1,91 USD/pound, gjorde en jordbrukare en förlust på -38,7%. Nicaragua har en något lägre produktionskostnad på USD 1,05/lb, vilket ledde till en vinstmarginal på 11,4%. I dag gör emellertid denne kaffeodlare en förlust. I Peru skulle kaffeodlaren ha en vinstmarginal på -8,6 %, i Guatemala -16,4%, Colombia -1,7 % och El Salvador -8,6%. Sedan dess att undersökningen gjordes har emellertid kaffepriserna sjunkit ytterligare.

Med andra ord kan de flesta länder inte dra nytta av att endast betalas marknadspriset. Många bedömare är av den åsikten att gårdarna behöver minst 30 % vinstmarginal för att överleva och betala för grundläggande saker som utbildning, mat och vård.

När Caravela Coffee jämförde marknadspriset till produktionskostnaderna år 2017 märkte de ett allvarligt underskott för både en- och trehektarsgårdar. Marknadspriset är lägre än vad det kostar att producera kaffe i alla dessa sex länder, vilket hotar industrins hållbarhet.

Nyheter

Christian Kopfer kommenterar guld, koppar, olja och stål, samt några råvarubolag

Handelsbankens råvaruanalytiker Christian Kopfer kommenterar vad som just nu händer med råvarorna guld, koppar, olja och stål. Han tar bland annat upp att man inte vill att kopparpriset kommer upp FÖR mycket, utan att det i stället är högt under lång tid.

Han avslutar även med att ge några korta kommentar om råvaruaktier. Han anser att SSAB sköter sig bra samtidigt som värderingen är låg. Han gillar Lundin Mining och Boliden, även om den senare aktien kommit upp något senaste dagarna. Lundin Gold har banken ingen täckning på men han säger att det är ett fantastiskt bolag.

Nyheter

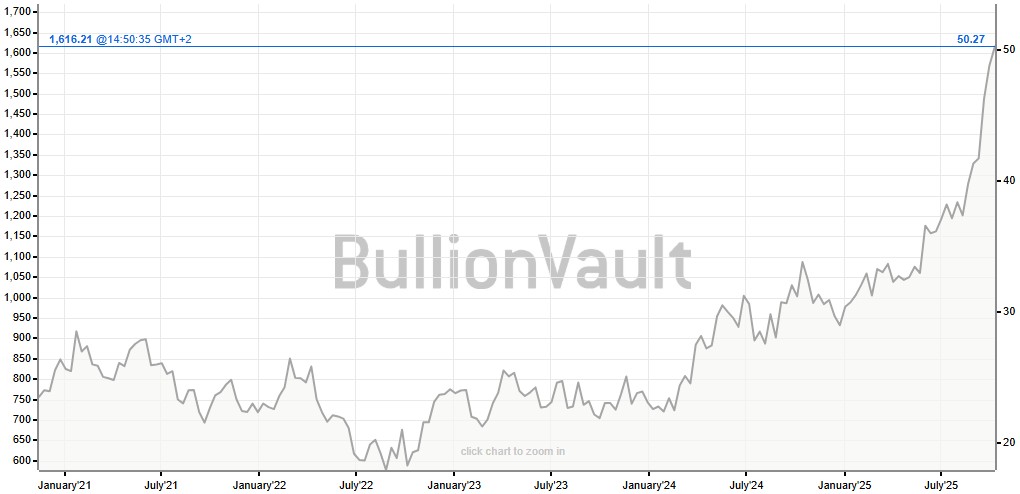

Silver spränger den magiska gränsen, kostar nu över 50 USD per uns

Ädelmetallen silver spränger en smått magisk gräns och handlas nu över 50 USD per uns. Priset har verkligen exploderat. Silver följer med i ett bredare rally där fult nyligen sprängde 4000 USD per uns-nivån. Priset för att låna silver har också skjutit i höjden på senare tid vilket indikerar att tillgången på silver på den fysiska marknaden har börjat bli lågt. Samtidig är efterfrågan från industrin bra och räntorna låga. Och på toppen av det kan vi lägga geopolitisk oro som gör att fler letar sig till fysiska tillgångar som silver.

Nyheter

Blykalla, Evroc och Studsvik vill bygga kärnkraftsdrivna datacenter i Sverige

Blykalla, Evroc och Studsvik har undertecknat ett samförståndsavtal för att undersöka möjligheten att utveckla Sveriges första kärnkraftsdrivna datacenter vid Studsviks licensierade kärnkraftsanläggning i Nyköping.

Blykalla utvecklar avancerade blykylda kärnreaktorer för att leverera säker, kostnadseffektiv och hållbar basenergi. Evroc bygger hyperscale-moln- och AI-infrastruktur för att driva Europas digitala framtid. Studsvik driver en licensierad kärnkraftsanläggning i Nyköping och tillhandahåller livscykeltjänster för kärnkraftssektorn, inklusive bränsle, material och avfallshantering. Tillsammans kombinerar de teknik, infrastruktur och anläggningsexpertis för att påskynda utbyggnaden av kärnkraftsdrivna datacenter.

Det finns en växande internationell efterfrågan på kärnkraftsdrivna datacenter, driven av parallella krav från AI och elektrifiering. Med sin kapacitet att leverera ren, pålitlig baskraft och inbyggd redundans är små modulära reaktorer särskilt väl lämpade för att möta detta behov.

Belastar inte elnätet

En stor fördel med att bygga datacenter och kärnkraftverk bredvid varandra är att elnätet inte belastas. Det gör totalpriset för elektriciteten blir lägre, samtidigt som det inte tillkommer investeringskostnader för operatören av elnätet.

Vill etablera Sverige som en föregångare

Med detta avtal strävar parterna efter att etablera Sverige som en föregångare i denna globala omställning, genom att utnyttja Studsviks licensierade anläggning, Evrocs digitala infrastruktur och Blykallas avancerade SMR-teknik.

”Detta samarbete är en möjlighet för Sverige att bli ledande inom digital infrastruktur. Det ger oss möjlighet att visa hur små modulära reaktorer kan tillhandahålla den stabila, fossilfria energi som krävs för AI-revolutionen”, säger Jacob Stedman, vd för Blykalla. ”Studsviks anläggning och evrocs ambitioner erbjuder rätt förutsättningar för ett banbrytande projekt.”

Samförståndsavtalet fastställer en ram för samarbete mellan de tre parterna. Målet är att utvärdera den kommersiella och tekniska genomförbarheten av att samlokalisera datacenter och SMR på Studsviks licensierade anläggning, samarbeta med kommuner och markägare samt definiera hur en framtida kommersiell struktur för elköpsavtal skulle kunna se ut.

”Den ständigt växande efterfrågan på AI understryker det akuta behovet av att snabbt bygga ut en massiv hyperskalig AI-infrastruktur. Genom vårt samarbete med Blykalla och Studsvik utforskar vi en modell där Sverige kan ta ledningen i byggandet av en klimatneutral digital infrastruktur”, kommenterar Mattias Åström, grundare och VD för Evroc.

”Studsvik erbjuder en unik plattform med anläggningsinfrastruktur och unik kompetens för att kombinera avancerad kärnkraft med nästa generations industri. Detta samförståndsavtal är ett viktigt steg för att utvärdera hur sådana synergier kan realiseras i Sverige”, kommenterar Karl Thedéen, vd för Studsvik.

Parterna kommer nu att inrätta en gemensam styrgrupp för att utvärdera anläggningen och affärsmodellen, med målet att inleda formella partnerskapsförhandlingar senare i år. Deras fortsatta samarbete ska möjliggöra ren och säker energi för Europas AI-infrastruktur och digitala infrastruktur.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys3 veckor sedan

Analys3 veckor sedanBrent crude ticks higher on tension, but market structure stays soft