Analys

SEB Råvarubrev 6 oktober 2015

Med omvänd logik undviks tydligen tragik

Med omvänd logik undviks tydligen tragik

MARKNADEN I KORTHET

Under veckan som gick visade marknaderna en blandad bild – från att svagare siffror kommit från Kina och både Glencores och VW:s aktiers fullkomligt fria fall sänt chockvågor, till en svag återhämtning och ett blandat facit på världens aktiemarknader. Breda råvaruindex stängde också veckan olika: Totalt gick råvarumarknaden plus minus noll, energi backade cirka 1,5 procent medan jordbruksprodukter gick upp lika mycket. Basmetaller stärktes knappt en procent och ädelmetaller backade cirka en halv procent. Sedan förra torsdagen och till och med onsdag är kinesiska marknader stängda vilket förstås ger en något tunnare handel i marknaderna. Störst påverkan senaste dagarna har dock fredagens data på amerikansk sysselsättning, NFP, haft: Siffran kom in betydligt lägre än förväntat vilket kraftigt sänkte sannolikheten som marknaden tillmäter ett eventuellt beslut av Fed att höja räntan innan året är slut. Detta i sin tur sände mekaniskt US-dollarn lägre vilket i sin tur överlag gav stöd åt råvarumarknaden. Aktiemarknaderna har med omvänd logik reagerat positivt på beskedet, vilket får en att undra hur det egentligen är beställt med förståndet när definitionsmässigt dåliga nyheter skjuter aktiekurser högre.

Just nu är det svårt att se någon huvudsaklig riktning för flera både delmarknader och råvaror. Fundamentala faktorer spretar åt olika håll och även om vi tror att en viss riktning är sannolik kanske vi inte riktigt vågar ta en position då volatiliteten är för hög eller vi inte riktigt tror att marknaden ännu har vänt. Vi har tidigare haft korta positioner i både socker och kaffe men ser nu att det tekniska perspektivet talar för rörelser mot högre nivåer. Att ta positioner på basis av detta är bara aktuellt då priserna rört sig förbi vissa nivåer, varför vi inte helt säkert tar en position i dessa råvaror. Läs mer i styckena om kaffe och socker! I stycket om olja kan man bland annat läsa om varför talet 48 inte bara var viktigt för Siddharta Gautama.

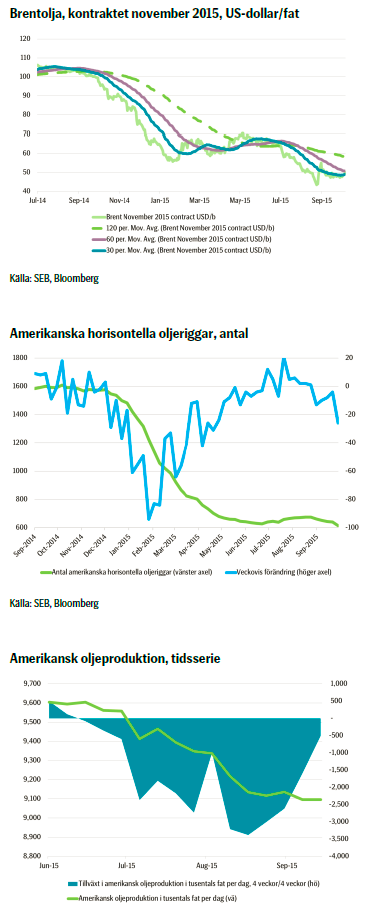

Vad gäller just oljan såg vi förra veckan viktig data på att amerikansk oljeproduktion minskar. I fredags kom också data på att amerikanska oljeriggar minskade kraftigt i antal under förra veckan – hela 26 färre riggar är nu i användning, vilket är den största minskningen sedan maj. Nu är också antalet aktiva riggar på den lägsta nivån sedan fem år. En viktig bidragande orsak är att priset på USA:s benchmarkolja, WTI, har legat under 45 US-dollar per fat under en längre period. Sammantaget ser vi ändå en begränsad uppsida i oljepriset.

Som vi tidigare har konstaterat har både Glencore och VW kraftigt påverkat marknaden för basmetaller. I och med att Glencore har annonserat kraftiga nedskärningar i sin produktion av koppar har priset fått visst stöd, medan aktiens makalöst kraftiga nedgång och spekulationer om företagets själva överlevnad har spridit oro på marknaden. Detta då effekterna på en marknad utan en av dess största aktörer, som man känner den idag, är extremt svåra att bedöma. Den på grund av NFP-siffran svagare US-dollarn gav dock guld- och silverpriserna en rejäl boost. Som vi tidigare har konstaterat har speciellt guldpriset under en längre tid varit slav under förväntningarna på just Fed:s räntehöjning.

Sammantaget är råvarumarknaden som vi skriver ovan just nu svårbedömd. Att faktiskt inte ta någon position är ett minst lika svårt beslut som att faktiskt göra det, men vi sitter hellre stilla i båten är bryter åran, för att åskådliggöra med en förmodligen ny metafor. Sannolikt behöver vi dock inte liksom Siddharta vänta i 48 dagar innan vi hittar nya intressanta möjligheter.

TRENDER I SAMMANDRAG

- Blandat facit i råvarumarknaden efter förra veckan – jordbruksprodukter upp mest med 1,5 procent

- Svag sysselsättningsstatistik sände US-dollarn lägre och gav visst stöd åt råvaror

- Brentoljan får även stöd av lägre amerikansk oljeproduktion samt färre antal amerikanska oljeriggar

- Också basmetaller fick stöd av den svagare US-dollarn

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

48. Vad är det egentligen för nummer? Frågar man en matematiker så är det i sig ett semiperfekt tal. Det är också kadmiums atomnummer samt antalet dagar som Siddharta Gautama satt under ett träd och funderade över livet och verkligheten och landade i vad som blev Buddhismen. Litet mer relaterat till råvaror och specifikt olja är det antalet US-dollar per fat som priset på Brentoljan har kretsat kring under en längre tid och som verkar vara en nivå som priset åtminstone konsoliderar på.

48. Vad är det egentligen för nummer? Frågar man en matematiker så är det i sig ett semiperfekt tal. Det är också kadmiums atomnummer samt antalet dagar som Siddharta Gautama satt under ett träd och funderade över livet och verkligheten och landade i vad som blev Buddhismen. Litet mer relaterat till råvaror och specifikt olja är det antalet US-dollar per fat som priset på Brentoljan har kretsat kring under en längre tid och som verkar vara en nivå som priset åtminstone konsoliderar på.

Det negativa sentimentet i råvarumarknaden har tidvis spillt över även på världens börser, och vice versa, vilket i sin tur också har haft påverkan på oljemarknaden. Även att exempelvis Glencores aktie har haft en helt sanslös resa utför har haft påverkan, men mest oro över Kinas tillväxt har också bidragit till att skapa en negativ stämning i marknaden. De dagar aktiemarknaderna globalt har gått bra, har också oljan visat positiva tecken, vilket vi också har sett de senaste dagarna efter svag sysselsättningsdata från USA. Frågan är hur länge det kan ge stöd åt oljepriset.

Närmaste tiden ser vi att raffinaderierna, vilka verkligen har kört på högfart under året, går in i den säsongsmässiga perioden av underhåll vilket naturligt sänker efterfrågan på olja. Vi ser också en lägre produktion från kinesiska raffinaderier. Sannolikt kommer OPEC heller inte att minska sin produktion som ett resultat av sitt möte den 4:e december och produktionen av Nordsjöolja ökar under oktober och kommer eventuellt att göra så även i november och december. Iran lär också öka sin produktion under första och andra kvartalet nästa år, samtidigt som globala oljelager är enormt stora. Heller skall vi inte glömma den ”frack log” som vi skrev om i förra Råvarubrevet – de oljekällor i USA som är borrade, men ännu ej tagna i bruk, och som kan börja pumpa olja så fort priset når en för producenterna gynnsam nivå.

Alla faktorer pekar dock naturligtvis inte åt samma håll: Situationen för både oljeprospekteringsföretag samt skifferoljeproducenter i USA blir i många fall mer och mer ansträngd i och med det lägre oljepriset. Det skall dock sägas att risken på uppsidan fortsatt är begränsad just då globala lager är så stora och det finns oerhört gott om amerikanska oljekällor att aktivera.

Förra veckans amerikanska lagerstatistik såg ut att vara negativ för oljepriset, vilket handlade tämligen nervöst på siffran men sedan började marknaden trycka priset högre. Sannolikt berodde det på data som sade att amerikansk oljeproduktion faktiskt minskade. Sent i fredags kom också veckostatistik på att amerikanska oljeriggar minskade i antal med hela 26 stycken – den största minskningen sedan maj och antalet är nu det lägsta på fem år. Sannolikt beror detta på att WTI:n (Western Texas Intermediate; den amerikanska benchmarkoljan) under längre perioder den senaste tiden har varit under 45 US-dollar per fat.

Sammantaget ser vi ur ett litet längre perspektiv en fortsatt begränsad uppsida för oljepriset, även om det förstås kan röra sig från sin relativt stabila nivå kring 48 US-dollar per fat. Vad Siddharta hade sagt om det är dock mer oklart.

TREND

- Brentoljan rör sig kring 48-US-dollar per fat

- Fundamentala faktorer talar för begränsad uppsida

- Amerikanska oljeriggar lägre i antal – resultat av lägre pris

- Amerikansk oljeproduktion minskar – viktigt för priset

- Vi tror att det är begränsad uppsida i oljepriset närmaste tiden

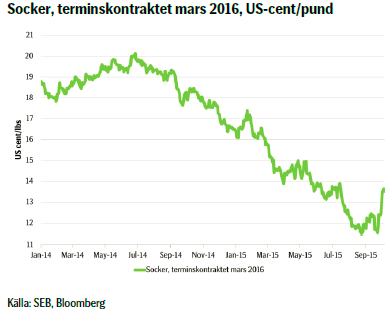

SOCKER

Sockerpriset har nyligen vänt kraftigt uppåt och det mycket på grund av Brasilien: Dåligt väder har stört skörden, samtidigt som bensinkostnaderna i landet har ökat vilket i sin tur gör att det blir mer intressant att producera etanol än socker av råvaran. Det skall dock påpekas att denna produktion, eller snarare relationen mellan socker/etanol, är dynamisk och ändras allt eftersom.

Sockerpriset har nyligen vänt kraftigt uppåt och det mycket på grund av Brasilien: Dåligt väder har stört skörden, samtidigt som bensinkostnaderna i landet har ökat vilket i sin tur gör att det blir mer intressant att producera etanol än socker av råvaran. Det skall dock påpekas att denna produktion, eller snarare relationen mellan socker/etanol, är dynamisk och ändras allt eftersom.

Då landet också befinner sig i finansiell osäkerhet finns det incitament att istället för socker producera etanol och snabbare få betalt. Regnet som har drabbat skörden förutspås samtidigt fortsätta, liksom att monsunregnen i Indien drabbar landets sockerproduktion. En del analytiker gör nu bedömningen att det stora överskott som världen har sett under lång tid skall förbytas i ett underskott redan under 2016, men det är bra mycket socker som skall konsumeras upp för att världen skall hamna i underskott…

Det är svårt att värdera dessa faktorer, men klart är att den brasilianska realen stärktes något mot US-dollarn under fredagens handel (i och för sig är det snarare så att US-dollarn försvagades efter en mycket svagare sysselsättningssiffra än förväntad), vilket i sig driver upp priserna på varor som exporteras från Brasilien; så även socker. Däremot ser det tekniska perspektivet ett fortsatt tryck uppåt på sockerpriset. Efter de senaste dagarnas uppgång kan vi dock räkna med en nedgång mot nivåer kring stödnivån 12,80-12,90 US-cent per pund där vi ser ett köpläge. Om sockerpriset däremot går ned mot nästa stödnivå 12,12 US-cent per pund är det sannolikt läge att stoppa ut sig då vi tekniskt inte ser någon möjlighet för priset att gå upp till nämnda nivåer.

För den intresserade och aktive investeraren finns det alltså möjlighet att gå lång efter en initial dipp i priset.

TREND

- Brasilien ställer om i ökande utsträckning från socker- till etanolproduktion

- Stärkt brasiliansk real driver upp sockerpriset

- Vi tror tekniskt att det finns möjlighet till ett högre sockerpris där en initial nivå för att gå lång är 12,80-12,90 US-cent per pund och om priset går ned till 12,12 US-cent per pund bör man stoppa ut sig.

REKOMMENDATION

- BEAR SOCKER X1 S – med förbehåll! Se kommentarer ovan

KAFFE

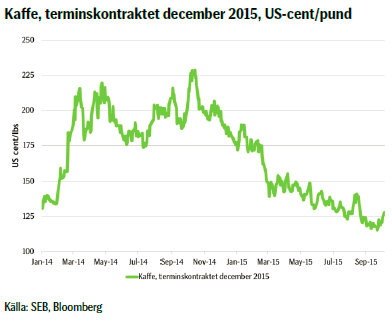

Priset på arabica-kaffe har rört sig en del under veckan, men det har mest handlat om intra-dagvolatilitet och riktningen har varit något oklar. Dock kommunicerade chefen för Illycafe SpA, ett stort kafferosteri, under förra veckan att en ökande konsumtion kommer att leda till att en produktion motsvarande ytterligare ett Brasilien måste till för att täcka behovet. Enligt honom behöver man ta ett ”djärvt beslut” inom de närmaste månaderna eller åren, och åsyftar tydligen branschens väg framåt.

Priset på arabica-kaffe har rört sig en del under veckan, men det har mest handlat om intra-dagvolatilitet och riktningen har varit något oklar. Dock kommunicerade chefen för Illycafe SpA, ett stort kafferosteri, under förra veckan att en ökande konsumtion kommer att leda till att en produktion motsvarande ytterligare ett Brasilien måste till för att täcka behovet. Enligt honom behöver man ta ett ”djärvt beslut” inom de närmaste månaderna eller åren, och åsyftar tydligen branschens väg framåt.

Det är nog svårt att värdera uttalandet ovan, speciellt för implikationerna på priset på kortare sikt, men även handelshuset Volcafé har uttalat sin oro för att världen skall se ett underskott om 3,5 miljoner säckar bönor under säsongen 2015-2016. I övrigt är det relativt tunt med nyheter kring kaffet, men tekniskt ser vi ett visst tryck uppåt i priset vilket också sammanfaller med att den brasilianska skörden börjar komma till sitt slut.

Vi ser ett stöd vid nivån 119 US-cent per pund och skulle priset nå den nivån kan det vara en idé att gå lång. Ser vi dessutom priset gå upp ända till nivån 123 US-cent per pund har det brutit utanför sin trendkanal och vägen uppåt ligger då öppen, varför man kan tänka sig att man då kan öka på sin långa position ytterligare.

TREND

- Volatilitet indra-dag samt från dag till dag

- Brasilianska skörden börjar lida mot sitt slut

- Tekniskt stöd för en prisrörelse högre: Möjlighet att köpa vid 119 och dubbla vid 123 US-cent per pund

REKOMMENDATION

- BULL KAFFE X1 S – med förbehåll! Se kommentarer ovan

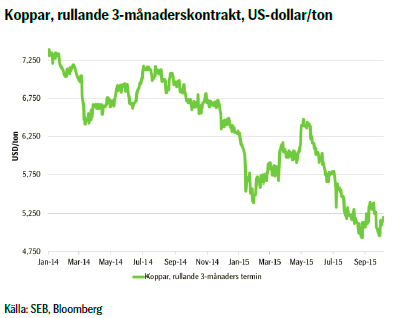

KOPPAR

Senaste tiden har vi sett ett nedåttryck i kopparpriset – de dagar som priset har stängt högre har rörelsen varit mindre och säljarna har följande dagar lätt vunnit och uppgångarna har varit lätta att snabbt radera ut. Dock såg vi en rörelse högre på marknaderna generellt i onsdags inför kvartalsskiftet samt att både Anglo American och Glencore, två stora aktörer inom gruvnäringen, meddelade att de planerar att reducera produktionen av just koppar.

Senaste tiden har vi sett ett nedåttryck i kopparpriset – de dagar som priset har stängt högre har rörelsen varit mindre och säljarna har följande dagar lätt vunnit och uppgångarna har varit lätta att snabbt radera ut. Dock såg vi en rörelse högre på marknaderna generellt i onsdags inför kvartalsskiftet samt att både Anglo American och Glencore, två stora aktörer inom gruvnäringen, meddelade att de planerar att reducera produktionen av just koppar.

I fredags kom så sysselsättningssiffran NFP, Non-Farm Payrolls, från USA, vilken var betydligt svagare än förväntat. Det sände både US-dollarn lägre mot de flesta valutor, liksom förväntningarna att Fed skall höja räntan innan året är slut. I skrivande stund är den av marknadsprissättningen implicerade sannolikheten för en höjning av räntan innan året är slut ca 32 procent. Då detta påverkar US-dollarns värdering, liksom minskar alternativkostnaden till att hålla metaller. Resultatet blev att samtliga metaller reagerade positivt och så även kopparn. Dock var den initiala rektionen för metallen en nedgång, vilket säger någonting om hur nervös marknaden är och hur marknaden försöker hitta en nivå.

Fundamentalt ser vi dock fortfarande att risken är på nedsidan och vad vi ser nu är sannolikt en korrektion. Vi tror att priset kommer att vända nedåt; dock sannolikt efter att ha fullföljt den korrektion vi nu ser. Också tekniskt är risken fortsatt på nedsidan och vi ligger därför kvar i vår position, som från initiering till stängning i fredags har sett en prisrörelse som var ungefär plus minus noll – dock med en del volatilitet.

TREND

- Fortsatt är risken på nedsidan – produktionsneddragningar ännu ej materialiserade. Kommer ta tid att se effekter

- Även tekniskt ser vi att risken är kvar på nedsidan

- Vi tror att priset på koppar kommer att röra sig nedåt, men efter att ha fullföljt rekylen uppåt.

REKOMMENDATION

- BEAR KOPPAR X1 S

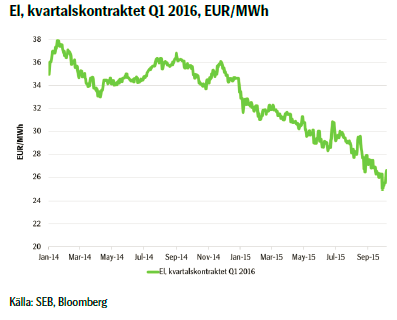

EL

Vi har sedan en månad tillbaka följt kvartalskontraktet kv1 2016, som historiskt ofta är det kvartal med högst spotpris – leverans – men lite har märkts i prissättningen. Kolpriset har fortsatt att trenda nedåt, det är fortsatt ett överskott i den hydrologiska balansen och det har därför varit svårt att identifiera en fundamental trigger som kan pressa elpriset kraftigt och bestående åt endera hållet.

Vi har sedan en månad tillbaka följt kvartalskontraktet kv1 2016, som historiskt ofta är det kvartal med högst spotpris – leverans – men lite har märkts i prissättningen. Kolpriset har fortsatt att trenda nedåt, det är fortsatt ett överskott i den hydrologiska balansen och det har därför varit svårt att identifiera en fundamental trigger som kan pressa elpriset kraftigt och bestående åt endera hållet.

Nu har vi dock efter helgen sett en i sammanhanget relativt stor rörelse mot högre pris på nordisk el då nya väderleksrapporter med torrare väder nått marknaden. Samtidigt har elpriset fått visst stöd av priset på utsläppsrätter som senaste dagarna har tickat upp till något högre nivåer. Skifte till kallare och torrare prognoser är det vi tror har störst potential att lyfta nordiska elpriser. Prognoserna är osäkra varför det är svårt att entydigt rekommendera köp baserat uteslutande på nuvarande väderprognos. Ändå är sannolikheten betydligt större nu än tidigare för fortsatt prisuppgång.

Även om det alltså för tillfället går skummande vågor på det energipolitiska havet är det alltså vädret som i det korta perspektivet har störst påverkan på elpriset. Förvisso ger fundamentala faktorer, vilka vi diskuterar ovan, påverkan på priset, men inte ens att energiministern härom veckan i en intervju öppnade för att effektskatten på kärnkraft är uppe för förhandling, efter att den nyligen höjts, gav något avtryck på elpriset.

TREND

- Elpriset har fått visst stöd av fundamentala faktorer senaste dagarna

- Rapporter om torrare väderlek störst påverkan just nu på priset

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD