Analys

SEB Råvarubrev 2 juni 2015

Potentiell uppsida i olja och guld – klassiska möjligheter!

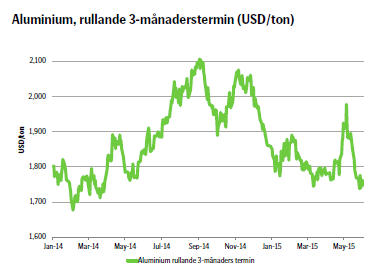

Maj var en blandad månad för råvarumarknaden, men sett från första till sista handelsdag gick priset på de flesta råvaror ned. Basmetaller är den sektor där priset gick ned mest och aluminium var över månaden ned cirka 12 procent. En bidragande faktor för basmetallerna men också råvaror generellt var den starkare US-dollarn, vilket åskådliggörs av att US-dollarindex (det vill säga ett index som går mot en korg av andra valutor) gick upp knappt två procent i maj.

Jämför man med andra tillgångsslag så har den globala aktiemarknaden under samma period gått ned något, vilket sannolikt mest har att göra med att emerging markets har gått svagare än övriga världen. Dock har asiatiska börser gått bra, liksom europeiska och svenska. Dock vände Eurostoxx ned under förra veckan. Frågan ur ett litet vidare perspektiv är om uppgången på aktiemarknaden är varaktig, mot bakgrund av en generellt svag tillväxt? Man har sett att kinesiska investerare exempelvis har dragit ned på investeringar i guld till förmån för aktiemarknaden, vilken på kort tid har ökat mycket. Samtidigt är tillväxten i Kina, sett till både BNP och övriga ekonomiska indikatorer, både lägre än tidigare och i många fall lägre än förväntat. Skulle man framöver börja ta hem vinster i aktiemarknaden kan guldet komma att stärkas då det är en alternativ placering.

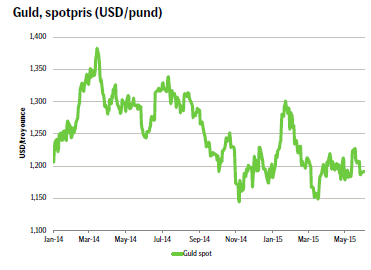

På tal om just guld bevakar vi vår längre rekommendation i metallen. Idén bygger på att guldpriset kommer stärkas i och med oro kring Euron och Grekland. De senaste dagarna har också oron tilltagit och tonen parterna emellan hårdnat. Förhandlingarna har under en period varit i ett dödläge. US-dollarn har förstärkts under maj med cirka 1,7 procent. Trots detta har guldet stärkts med strax över en procent – fundamentalt är alltså ökningen nästan tre procent – vilket ger stöd åt vår idé. Vi bevakar fortsatt utvecklingen både i guldet och på makroscenen!

När det gäller oljan fortsätter vi att se en global överproduktion, som förvisso kan vara lägre än den allmänna uppskattningen. Fokus denna vecka är på OPEC:s möte på fredag, från vilket man inte räknar med några större nyheter. Om de lyfte sitt produktionstak skulle däremot deras kommunikation bli tydligare och i linje med vad de faktiskt gör. Vi tror fortfarande på en moderat ökning av priset över tid.

Vad gäller jordbruksprodukter har priset på socker gått ned betydligt med cirka 6 procent sett över maj månad. Även kaffet har gått ned knappa fem procent, vilket är lika mycket som den brasilianska realen har försvagats mot US-dollarn. Det är logiskt, med tanke på att fundamentala faktorer är något oklara i väntan på bättre estimat på vad el Niño faktiskt kommer att innebära. Nedgången i pris är också helt i linje med vår prediktion.

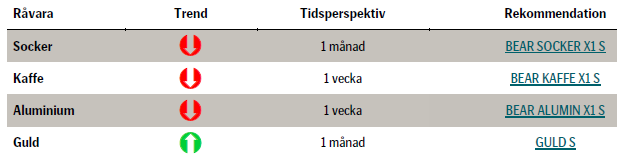

TRENDER I SAMMANDRAG

- Generellt negativ prisutveckling på råvaror under maj

- En starkare US-dollar under samma period bidrog tydligt till rörelsen

- Fortsatt nedåtpress på basmetaller

- Överproduktion globalt på råolja fortsätter. Fokus på OPEC:s möte på fredag

- el Niños är på gång, men kommande effekter fortfarande oklara. Ses sannolikt i kvartal tre och fyra

- Fortsatt nedåttryck på kaffe och socker

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

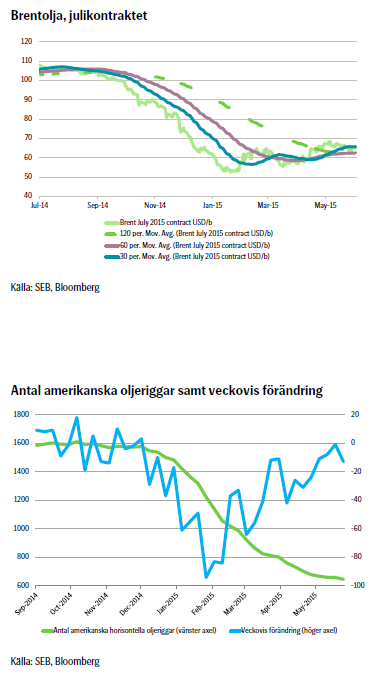

Sett över förra veckan stängde oljepriset på fredagen i princip oförändrat (+0,3 procent), men tog ett rejält kliv uppåt på fredagen efter att ha fallit under veckan. Fredagens hopp i Brentoljepriset hade både tekniska och fundamentala anledningar: Dels hade Brentoljepriset rört sig ned under både sitt 60 dagar och 120 dagar långa glidande medelvärden under torsdagen, men stängde på en nivå ovan dem. Rörelsen på fredagen kan alltså till viss del ha varit en reaktion på detta. Fundamentalt sett föreslog US Environmental Protection Agency (EPA) att inblandningen av etanol i bensinen under de kommande åren skulle minskas betydligt. Detta skulle förstås i sin tur leda till att efterfrågan på ren bensin ökar. Bensinpriserna steg följaktligen med 4,7 procent under fredagen, vilket spillde över på priset på Brentolja.

Sett över förra veckan stängde oljepriset på fredagen i princip oförändrat (+0,3 procent), men tog ett rejält kliv uppåt på fredagen efter att ha fallit under veckan. Fredagens hopp i Brentoljepriset hade både tekniska och fundamentala anledningar: Dels hade Brentoljepriset rört sig ned under både sitt 60 dagar och 120 dagar långa glidande medelvärden under torsdagen, men stängde på en nivå ovan dem. Rörelsen på fredagen kan alltså till viss del ha varit en reaktion på detta. Fundamentalt sett föreslog US Environmental Protection Agency (EPA) att inblandningen av etanol i bensinen under de kommande åren skulle minskas betydligt. Detta skulle förstås i sin tur leda till att efterfrågan på ren bensin ökar. Bensinpriserna steg följaktligen med 4,7 procent under fredagen, vilket spillde över på priset på Brentolja.

Fokus denna vecka är på OPEC:s möte i Wien nu på fredag. Sannolikt kommer man dock inte ändra produktionsvolymen som resultat av mötet. Den har också liten betydelse då den är satt till 30 miljoner fat per dag, medan OPEC ändå producerar 31,3 eller hela 31,6 miljoner fat per dag. Det senare är en uppskattning av det finansiella finansföretaget Bloomberg. Rimligt vore att OPEC ökade sin övre gräns för produktionen till 35 miljoner fat per dag, vilket skulle vara att tydliggöra det man i övrigt kommunicerar till marknaden. Det skulle också klargöra vad som redan är tydligt för alla avseende produktionen.

Den lika stora som ständiga frågan är om man framöver skall vara bullish eller bearish? Det diskuteras mycket kring överskottet i råoljemarknaden. Ser man på OECD-lager så har de ökat med cirka 45 miljoner fat från januari till slutet av april, jämfört med den genomsnittliga rörelsen över de senaste fem åren. Det har alltså inom OECD ackumulerats cirka 400 000 mer fat olja per dag än vad som är normalt. Även utanför OECD har man sannolikt också byggt lager, men detta är mycket mer svårbedömt. Uppenbarligen finns ett överskott, men det kan vara mindre än vad som har estimerats. Västafrikansk fysisk försäljning av råolja har visat svaghet senaste tiden, men produktmarknader ger dock stöd. Exempelvis är efterfrågan på bensin i både USA, Kina och Indien stor.

Vi väljer att hålla oss till en mellanväg och tror att Brentoljepriset kommer att ligga på 70 US-dollar per fat i fjärde kvartalet 2015. Dock ser vi att den säsongsbetonade efterfrågan kommer att vara hög. I kombination med att OPEC:s reservkapacitet är låg kan oljepriset dock sticka iväg ytterligare.

TREND

- OPEC-möte i Wien på fredag – bör lyfta produktionstaket

- Stor prisrörelse då EPA föreslog lägre etanolinblandning i bensin

- Fortfarande överproduktion av råolja globalt

- Vi tror på ett ökande oljepris till 70 US-dollar per fat i fjärde kvartalet 2015, men resan dit kan vara volatil

REKOMMENDATION

- Var beredd att köpa, men då vid tillfälliga lägre nivåer

Bjarne Schieldrop

Chefsanalytiker råvaror

SEB

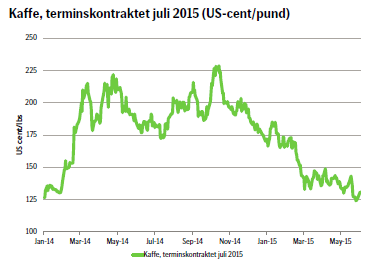

KAFFE

Nyhetsflödet kring kaffe har inte varit överdrivet stort senaste tiden. Vad som driver priset nedåt är rapporter om goda skördar i Brasilien, liksom att den brasilianska realen fortsätter sin resa mot svagare nivåer; även om priset igår måndag hoppade upp något. Nu är priset för arabicakaffe nere på nivåer som vi såg innan de sköt i höjden på grund av torka i Brasilien och därmed dåliga skördar under 2014.

Nyhetsflödet kring kaffe har inte varit överdrivet stort senaste tiden. Vad som driver priset nedåt är rapporter om goda skördar i Brasilien, liksom att den brasilianska realen fortsätter sin resa mot svagare nivåer; även om priset igår måndag hoppade upp något. Nu är priset för arabicakaffe nere på nivåer som vi såg innan de sköt i höjden på grund av torka i Brasilien och därmed dåliga skördar under 2014.

Det tekniska perspektivet visar att vi är kvar under den gamla boxen (prisrörelse). Om man tror på en större prisuppgång är det möjligt att det går igenom nivån 132-133 US-dollar per pund, vilket är det gamla golvet i rörelsen och därför ses som motstånd. Dock är trenden fortfarande negativ.

En del kanske undrar varför vi ideligen talar om Brasilien, landets valuta real och vädret i Sydamerika. Man odlar väl kaffe även i andra delar av världen? Ja, det stämmer naturligtvis! Dock odlar man till största delen arabicakaffe i Sydamerika och Brasilien står för en mycket stor del av produktionen. Den andra sortens kaffe, robusta, vilket anses vara något enklare och inte lika välsmakande, odlas förvisso också i Brasilien, men i mycket mindre utsträckning. I andra delar av världen, såsom i Asien, odlas däremot mycket robustakaffe.

Våra börshandlade certifikat har terminer med arabicakaffe som underliggande tillgång. Hur väl korrelerade är då priset på de olika kaffesorterna? De samvarierar förvisso, men inte så mycket som man kanske skulle kunna tro. Priset på robustakaffe är mindre volatilt – det är också en mycket tåligare planta – och odlas som konstaterat i större utsträckning i andra delar av världen. Därav vårt fokus!

TREND

- Fortsatt fundamentalt tryck på nedsidan

- Tekniska perspektivet visar på en möjlig korrektion, men trenden är negativ

- Vi ligger kvar i vår bear-placering för ett lägre pris då vi tror att det efter denna korrigering kommer fortsätta nedåt.

REKOMMENDATION

- BEAR KAFFE X1 S – men håll koll på korrektionen samt rapporter om el Niño!

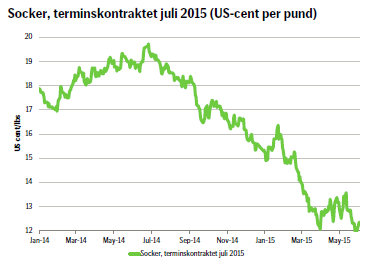

SOCKER

Senaste veckan har nyhetsflödet varit tämligen tunt för socker. Priset har fortsatt nedåt och i princip helt följt den brasilianska realens kurs. Dock kom rapporter mot slutet av veckan att ymniga regnfall i den södra-centrala delen av Brasilien förhindrade skörden av sockerrör och det har fått sockret att handla sidledes under de senaste dagarna. Prisrörelsen under förra veckan var dock -2,7 procent.

Senaste veckan har nyhetsflödet varit tämligen tunt för socker. Priset har fortsatt nedåt och i princip helt följt den brasilianska realens kurs. Dock kom rapporter mot slutet av veckan att ymniga regnfall i den södra-centrala delen av Brasilien förhindrade skörden av sockerrör och det har fått sockret att handla sidledes under de senaste dagarna. Prisrörelsen under förra veckan var dock -2,7 procent.

Vad som fundamentalt har möjlighet att ändra sockerpriset framöver är el Niños påverkan på vädret. Som konstaterat är meteorologerna i Australien, USA och Japan överens om att ett utbrott av el Niño kommer ske, rättare sagt, att vi redan har börjat se effekterna, och det troligaste scenariot för Sydamerika bland annat innebär ökad nederbörd. Regnar det för mycket innehåller sockerrören enkelt förklarat mindre socker, vilket gör att man föredrar att göra etanol av dem. Följaktligen ges då ett fundamentalt stöd för sockerpriset. Dock skall påpekas att det är för tidigt att se eventuella effekter av el Niño. Dessa lär inte bli tydliga förrän senare i år; kanske i kvartal tre eller fyra. Att volatiliteten i sockerpriset lär öka är dock sannolikt en god gissning.

Det tekniska perspektivet visar att det har tagit två och en halv dag av prisuppgång för att ta igen en dags nedgång. Sett över månaden är pressen kvar på nedsidan. Det är säljläge på nivån 12,5 US-cent per pund, men det är osäkert om priset ens tar sig dit upp i en korrektion.

Vi initierar en bear-rekommendation på kaffe, men med reservation för ett lägre ingångspris och stora prissvängningar!

TREND

- Regnoväder försenar skörden i Brasilien

- Tekniskt är pressen kvar på nedsidan

- Vi tror att priset bör fortsätta nedåt, men då tidsperspektivet är litet oklart avvaktar vi tills den eventuella korrektionen är över.

REKOMMENDATION

- BEAR SOCKER X1 S – men var beredd på stora prissvängningar!

GULD

För två veckor sedan initierade vi vår rekommendation på guld och vi följer upp den i varje veckobrev. Med tanke på att vår idé bygger på Greklands påverkan på guldpriset fokuserar vi på dessa faktorer här.

För två veckor sedan initierade vi vår rekommendation på guld och vi följer upp den i varje veckobrev. Med tanke på att vår idé bygger på Greklands påverkan på guldpriset fokuserar vi på dessa faktorer här.

Yielden på grekiska statspapper stängde veckan mer eller mindre oförändrade, men varierade en del över tiden. US-dollarindex stärktes cirka 1 procent under samma tid och guldet gick ned 1,4 procent. Den fundamentala nedgången i metallpriset var således liten och berodde sannolikt till största delen på att investerare sålde av en del av sina innehav som spekulation i att Fed senare under året skall höja räntan. Den allmänna känslan i marknaden är att guldet förvisso påverkas av rörelserna i US-dollarn, men att investerare som oroar sig för Greklands problem ändå ger guldpriset positivt stöd.

Sett över hela maj har också guldpriset stärkts med drygt en procent, trots att US-dollarn har stärkts med cirka 1,7 procent. Den fundamentala uppgången är alltså nästan tre procent. Tanken är att guldpriset fortsatt kommer att stärkas genom att euron försvagas och volatiliteten ökar – oavsett om dollarn skulle stärkas. Det senare är dock heller inte helt säkert, då vi ser att korrelationen mellan US-dollarindex och euro-index, det vill säga hur valutorna har samvarierat, har minskat sedan finanskrisens utbrott under mitten av 2008. Ur ett kortare tidsperspektiv, såsom förra veckan, kan dock valutorna mycket väl samvariera starkt. Oavsett tror vi på en förstärkning av guldpriset i och med att investerare hellre investerar i guld än drabbas av en allt volatilare och svagare euro för varje deadline avseende sin skuld som Grekland närmar sig. Huvudscenariot är att man tar en lång position i guld fram till den sista juni; tidpunkten för slutet på Greklands bail out-program. Fram till dess kan guldet absolut variera i pris, men sannolikt stärkas.

TREND

- Grekland skapar volatilitet i och försvagar euron

- Investerare ser guld som säker investering

- Vi tror att guldet kommer att stärkas fram till slutet på Greklands bail out-program sista juni

REKOMMENDATION

- GULD S – men håll koll på volatiliteten!

EL

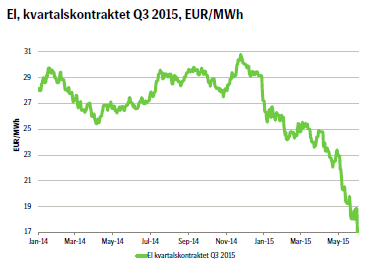

Priset på el på den nordiska marknaden har fortsatt sin resa nedåt, men i början av denna vecka accelererade det nedåt. Det är som om någon verkligen har dragit ur kontakten och priset på julikontraktet sjönk betänkligt under måndagen. Anledningen är att marknaden nu prisar in det kommande flödet från fjällen. Det är mycket snö i fjällkedjan och smältningen går ovanligt långsamt då temperaturerna är låga. Den hydrologiska balansen har rört sig uppåt och ses nu på cirka 11 TWh över den normala nivån.

Priset på el på den nordiska marknaden har fortsatt sin resa nedåt, men i början av denna vecka accelererade det nedåt. Det är som om någon verkligen har dragit ur kontakten och priset på julikontraktet sjönk betänkligt under måndagen. Anledningen är att marknaden nu prisar in det kommande flödet från fjällen. Det är mycket snö i fjällkedjan och smältningen går ovanligt långsamt då temperaturerna är låga. Den hydrologiska balansen har rört sig uppåt och ses nu på cirka 11 TWh över den normala nivån.

Vidare är en stor del av kärnkraften ur drift för underhåll, vilket i sig ger stöd för spotpriset. Utan denna faktor hade priset sannolikt sjunkit än mer. Kolpriset fortsätter att sjunka vilket i och för sig snarast har påverkan på de längre kontrakten. Priset på utsläppsrätter, vilket också har påverkan på elpriset, har trendat lägre under hela maj.

Sammantaget pekar en del faktorer på att priset kanske, kanske har bottnat ur, men andra faktorer, såsom vädret, gör läget svårtolkat. Vi vill inte ge en klar rekommendation, men den påpasslige kan definitivt hitta intressanta möjligheter.

TREND

- Långsam snösmältning i fjällen

- Den hydrologiska balansen ökar

- Dock stor del av kärnkraften ur produktion på grund av underhåll

- Vi återupprepar vad vi konstaterade förra veckan: Onekligen verkar nedåtpressen på elpriset fortfarande vara tydlig. Vi avvaktar dock med en skarp rekommendation. En aktiv investerare kan fortfarande köpa bear-certifikat på lokala toppar och bull-certifikat i lokala dalar.

ALUMINIUM

Aluminiumpriset har fortsatt att trenda nedåt. Under torsdagen stärktes priset och det såg det ut som om metallen faktiskt skulle stärkas även under den första stunden av handel på fredagen då US-dollarn under samma period försvagades något, men priset vände kraftigt nedåt och hela torsdagens uppgång raderades ut, trots att US-dollarindex gick ned. Rörelsen uppåt i pris berodde sannolikt mycket på att investerare tog hem vinsten i sina korta positioner. Då man alltså köper går priset följaktligen upp. Tillverkarna av aluminium och relaterade produkter har motvind både i och med den starkare US-dollarn samt lägre premier för fysisk leverans.

Aluminiumpriset har fortsatt att trenda nedåt. Under torsdagen stärktes priset och det såg det ut som om metallen faktiskt skulle stärkas även under den första stunden av handel på fredagen då US-dollarn under samma period försvagades något, men priset vände kraftigt nedåt och hela torsdagens uppgång raderades ut, trots att US-dollarindex gick ned. Rörelsen uppåt i pris berodde sannolikt mycket på att investerare tog hem vinsten i sina korta positioner. Då man alltså köper går priset följaktligen upp. Tillverkarna av aluminium och relaterade produkter har motvind både i och med den starkare US-dollarn samt lägre premier för fysisk leverans.

Detta är dock en tillfällig effekt och som vi skrev förra veckan var också en konsolidering med prisfluktuationer trolig. Det fundamentala trycket är fortfarande på nedsidan, men framöver kommer vi sannolikt inte se ett lika snabbt och kraftigt prisfall. Priset är i en konsolideringsfas. Det tekniska perspektivet visar också på ett klart nedåttryck i priset och det kommer att vara ett klart stöd vid nivån 1731 US-dollar per ton. Sannolikt lär priset gå igenom även den nivån och i så fall är vägen tekniskt öppen nedåt nivån 1641, vilket var årslägsta noteringen under 2014.

Hur som helst återupprepar vi att det kommer att vara volatilt en tid. Vi ligger kvar i vår korta position som har fortsatt att gå åt rätt håll, men liksom förra veckan upprepar vi att det för en investerare med mycket kort placeringshorisont kan vara en idé att ta hem vinsten nu och sedan köpa på nya toppar. För en investerare med litet längre horisont kan det å andra sidan vara en idé att ligga kvar och sedan sälja på nya lägre nivåer.

TREND

- Fortsatt tryck på nedsidan

- Det tekniska perspektivet visar på motstånd vid nivån 1731 – därefter är vägen öppen ner mot 1671

- Vi tror att priset kommer att fortsätta nedåt, med ökad volatilitet

REKOMMENDATION

- BEAR ALUMIN X1 S – men för en investerare med mycket kort placeringshorisont kan det vara en god idé att ta hem vinsten och köpa bear-certifikat på nya toppar

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

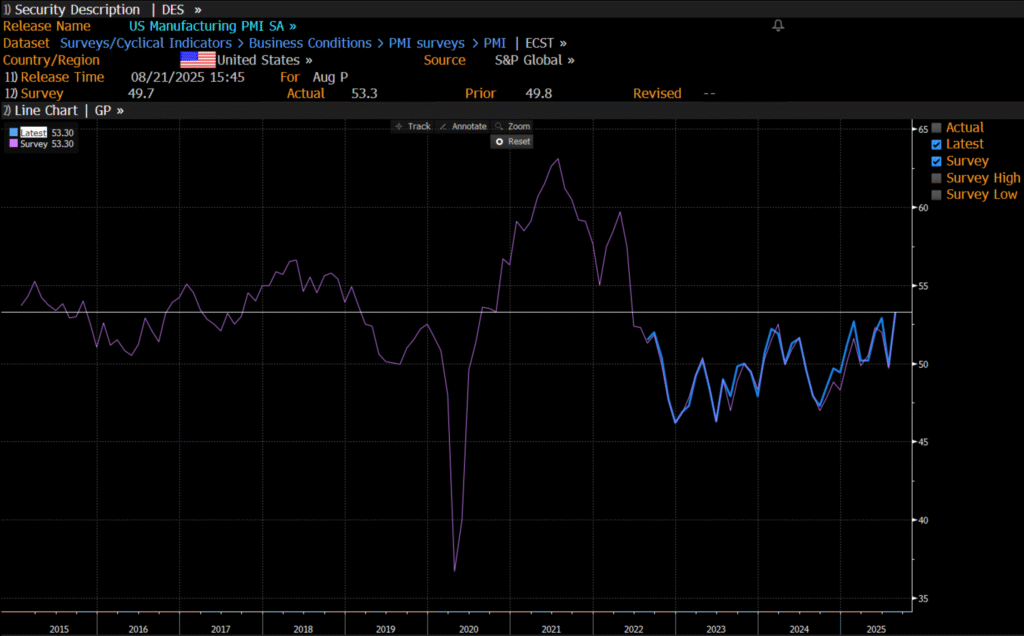

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

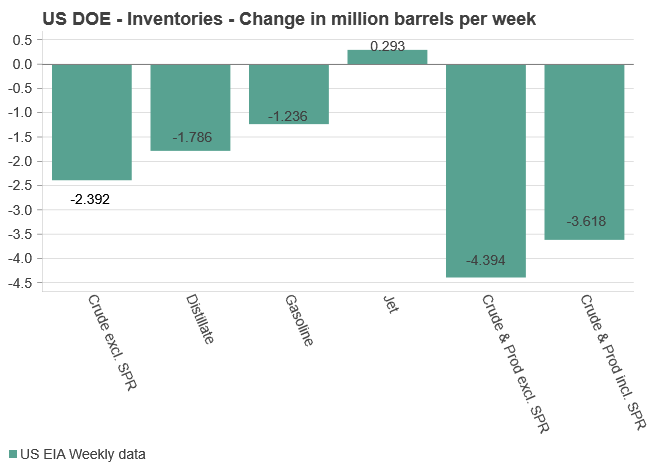

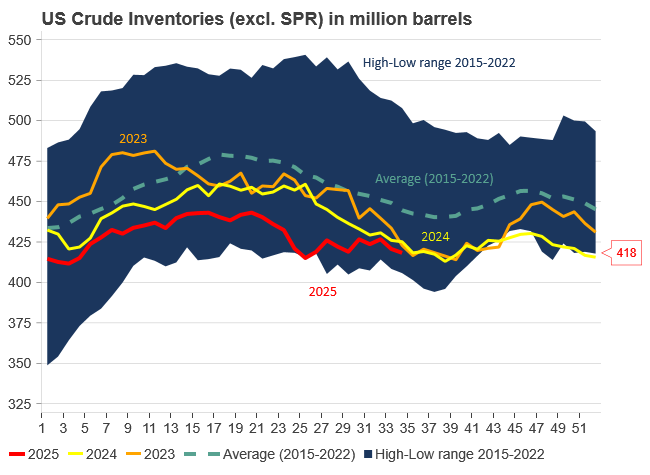

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys4 veckor sedan

Analys4 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

-

Analys3 veckor sedan

Analys3 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om koppar, kaffe och spannmål