Analys

SEB – Råvarukommentarer, 17 mars 2015

Pessimisterna leder och dollarn blir ännu starkare

MARKNADEN I KORTHET

Nästan alla korta positioner gick med vinst förra veckan (fredag till fredag) eftersom i princip alla råvaror gick ned i dollartermer. Dessutom försvagades kronan med 3 procent mot US dollar. Så de som hade ett kort råvarucertifikat förra veckan tjänade pengar både som ett resultat av råvaruprisfallet men också på grund av kronkursen. Dollarindex fortsatte upp med ett starkt 2,8 procent och sänkte förstås dollardenominerade råvaror. Den enda sektorn som steg i förra veckan var basmetaller som gick upp med 0,6 procent på grund av en 2 procents prisökning i koppar. Kinesisk statistik var blandad under veckan med negativa fundamenta i industriproduktion, investeringar och detaljhandelsförsäljning i början av veckan. Detta möttes dock av kinesiska data för utlåning och penningmängd som var bättre än väntat och förbättrade sentimentet för Kina något.

Nästan alla korta positioner gick med vinst förra veckan (fredag till fredag) eftersom i princip alla råvaror gick ned i dollartermer. Dessutom försvagades kronan med 3 procent mot US dollar. Så de som hade ett kort råvarucertifikat förra veckan tjänade pengar både som ett resultat av råvaruprisfallet men också på grund av kronkursen. Dollarindex fortsatte upp med ett starkt 2,8 procent och sänkte förstås dollardenominerade råvaror. Den enda sektorn som steg i förra veckan var basmetaller som gick upp med 0,6 procent på grund av en 2 procents prisökning i koppar. Kinesisk statistik var blandad under veckan med negativa fundamenta i industriproduktion, investeringar och detaljhandelsförsäljning i början av veckan. Detta möttes dock av kinesiska data för utlåning och penningmängd som var bättre än väntat och förbättrade sentimentet för Kina något.

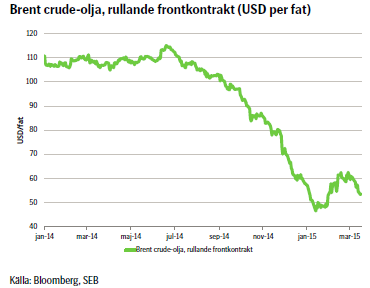

Vinnare under förra veckan (mätt fredag till fredag) var de som hade en kort position i olja. Majkontraktet som våra certifikat följer för närvarande föll med nästan 9 procent, och den som investerade i certifikat noterade i kronor fick en extra skjuts av kronförsvagningen på ca 3 procent. Oljeoptimisterna som har pressat upp priset sedan slutet av januari fick vika sig förra veckan då amerikansk produktion av råolja såväl som lagren fortsatte att öka.

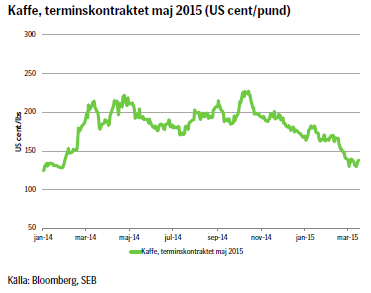

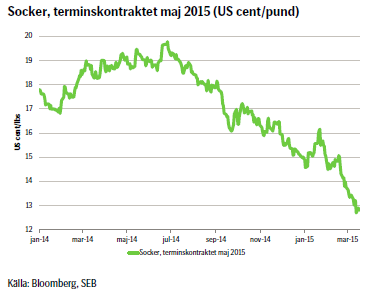

Den näst bästa positionen förra veckan var en kort position i kaffe, då majterminen föll drygt 7 procent i dollartermer. På tredje plats kom en kort position i socker, där majkontraktet föll med 5,5 procent. Även för kaffe och socker fick placeringar i certifikat noterade i kronor förstås en ännu bättre utveckling på grund av kronförsvagningen. Även guldpriset har fallit sedan rekommendationen av en kort position i förra veckan. Vi är fortfarande negativa till guld och ligger därför kvar med vår rekommendation.

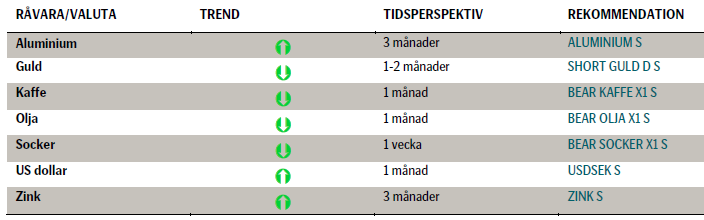

TRENDER I SAMMANDRAG

- Brentolja negativ. Optimisterna har lagt sig. Amerikansk produktion och lager fortsätter obönhörligen högre och WTI har nått nivåer under lägstanivåerna för januari, och vi måste se tillbaka ända till 2009 för att se jämförbara nivåer. WTI råolja ser ut att kunna handlas under 40 USD/fat och kommer dra med Brentoljan ned under 50 USD/fat (jämfört med nuvarande dryga 53 USD/fat).

- Kaffe ser fortfarande svagt ut både fundamentalt och tekniskt även om vi såg en rekyl uppåt den 16 mars då priset steg med 6,7 procent på grund av att korta positioner täcktes.

- Socker är i en ordentlig nedåttrend som vi tror kommer att hålla i sig och vi förväntar oss ännu lägre priser.

- US dollar befinner sig i ett episkt rally. Vi förväntar oss ytterligare förstärkning. Detta kommer att pressa ner priset på råvaror i dollartermer. Vi rekommenderar därför även en placering i valutacertifikat USDSEK S.

REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

Det är kritiskt läge för WTI den närmaste månaden medan amerikansk råoljeproduktion och råoljelager fortsätter att växa. ”Oljeoptimisterna” lyckades trycka både Brentoljan och WTI in i ett rally som började i slutet av januari. Detta rally är nu över. Fundamenta har tagit över och pressar priset nedåt igen. De som har trott på en uppgång viker sig nu och tar sina förluster och WTI är nere på nya lägstanivåer för året (42,85 USD/fat) – priser som inte har setts sedan 2009. Under de närmaste veckorna och månaderna kommer WTI antagligen att handla under 40 USD/fat och Brentoljan kommer att dras med ner till under 50 USD/fat (handlas för närvarande runt 53,50 USD/fat). Vi är nu mitt i den svagaste delen av året. Raffinaderier kommer att i ökad utsträckning stänga för underhåll i Europa och Asien och detta kommer att leda till minskad efterfrågan på olja utanför USA. Detta skapar ofta en prismässig svaghet för Brentoljan.

Det är kritiskt läge för WTI den närmaste månaden medan amerikansk råoljeproduktion och råoljelager fortsätter att växa. ”Oljeoptimisterna” lyckades trycka både Brentoljan och WTI in i ett rally som började i slutet av januari. Detta rally är nu över. Fundamenta har tagit över och pressar priset nedåt igen. De som har trott på en uppgång viker sig nu och tar sina förluster och WTI är nere på nya lägstanivåer för året (42,85 USD/fat) – priser som inte har setts sedan 2009. Under de närmaste veckorna och månaderna kommer WTI antagligen att handla under 40 USD/fat och Brentoljan kommer att dras med ner till under 50 USD/fat (handlas för närvarande runt 53,50 USD/fat). Vi är nu mitt i den svagaste delen av året. Raffinaderier kommer att i ökad utsträckning stänga för underhåll i Europa och Asien och detta kommer att leda till minskad efterfrågan på olja utanför USA. Detta skapar ofta en prismässig svaghet för Brentoljan.

Vi är negativa till oljepriset för närvarande. Det kommer en vändning på sikt, men vi är inte där ännu.

TREND

- Det är kritiskt läge för WTI och Brentoljan dras med ned

- Lägre efterfrågan på råolja från raffinaderier i Europa och Asien i april och maj på grund av underhållsarbete

- OPEC fortsätter att producera 30,2 miljoner fat per dag, vilket är över ”taket” och över behovet. Behovet av OPEC olja under andra kvartalet 2015 är bara 28,5 miljoner fat per dag

- Vi tror att Brentoljan kommer att handlas under 50 USD/fat i närtid.

REKOMMENDATION

- BEAR OLJA X1 S

KAFFE

Utvecklingen i kaffepriset är intressant; inte minst på grund av sin stora rörelse under 2014. Låt oss därför se litet närmare på priset för Arabica-kaffe: Mellan 2011 och 2014 såg vi en klar och tydlig nedåtgående trend vad gäller terminpriset, men det fick ett abrupt slut på grund av kraftig torka i Brasilien samt svampangrepp på plantor i Centralamerika. Efter att det regnade i områden med just kaffeproduktion hämtade sig skörden, åtminstone delvis och priset har fallit sedan slutet av 2014. Bara sedan årsskiftet har det fallit drygt 20 procent och med hela 40 procent sedan den högsta noteringen under 2014. Över förra veckan (fredag till fredag) är samma notering drygt -7 procent. De brasilianska skördarna överraskat på uppsidan efter torkan, även om vissa bedömare tror att det blir ett bortfall motsvarande ungefär 1,5 procent av världens totala kaffeproduktion. Sammantaget ser vi nu en kraftig korrektion nedåt på priset mot den trend vi såg innan torkan i Brasilien.

Finansiellt har de långa nettopositionerna minskat kraftigt och terminskurvan har skiftat inåt över det senaste året. Den brasilianska realen har försvagats tämligen kraftigt mot dollarn och det finns en stark korrelation mellan den svagare valutan och ett lägre kaffepris. Förklaringen är att bönder i Brasilien har fått relativt bättre betalt, sålt mer, exporten har ökat och det har blivit press nedåt på priset.

Finansiellt har de långa nettopositionerna minskat kraftigt och terminskurvan har skiftat inåt över det senaste året. Den brasilianska realen har försvagats tämligen kraftigt mot dollarn och det finns en stark korrelation mellan den svagare valutan och ett lägre kaffepris. Förklaringen är att bönder i Brasilien har fått relativt bättre betalt, sålt mer, exporten har ökat och det har blivit press nedåt på priset.

Även tekniskt ser vi ett fortsatt nedåttryck och för att bryta detta behöver priset stiga ända till 162,15 US cent per pund. Sedan förra veckan har säljtrycket mattats något, men det underliggande vågmönstret gör att vi tror att det kommer att fortsätta, med nästa stöd nedåt vid 119,02 US dollar per pund.

TREND

- Fundamentala faktorer talar för press nedåt på priset

- Tekniska faktorer talar också för ett fall mot stödet 119,02 US cent per pund

- Vi tror att kaffepriset kommer röra sig nedåt på kort sikt.

REKOMMENDATION

- BEAR KAFFE X5 S

SOCKER

Vår vy om en kort position i socker har gett oss fortsatt utdelning. Under fredagens handel föll priset på ICE med nästan 4 procent för att notera den lägsta nivån på 6 år. Samtidigt så fick topp producenten Brasilien se sin valuta real sjunka till den lägsta nivån mot dollarn på 12 år under veckans sista handelsdag. Det brasilianska konsultföretaget AgroConsult justerar upp sin prognos för produktionen av sockerrör 2015/16 med 20 miljoner ton till 620 miljoner ton i regionen Centrum Syd, som står för 90 procent av landets produktion.

Vår vy om en kort position i socker har gett oss fortsatt utdelning. Under fredagens handel föll priset på ICE med nästan 4 procent för att notera den lägsta nivån på 6 år. Samtidigt så fick topp producenten Brasilien se sin valuta real sjunka till den lägsta nivån mot dollarn på 12 år under veckans sista handelsdag. Det brasilianska konsultföretaget AgroConsult justerar upp sin prognos för produktionen av sockerrör 2015/16 med 20 miljoner ton till 620 miljoner ton i regionen Centrum Syd, som står för 90 procent av landets produktion.

TREND

- Så länge priset inte bryter igenom det tekniska motståndet på 13,21 US cent så fortsätter vi med en kort position och håller ett öga på om marknaden kan hitta en stödnivå ner mot 12 US cent.

REKOMMENDATION

- BEAR SOCKER X 1 S

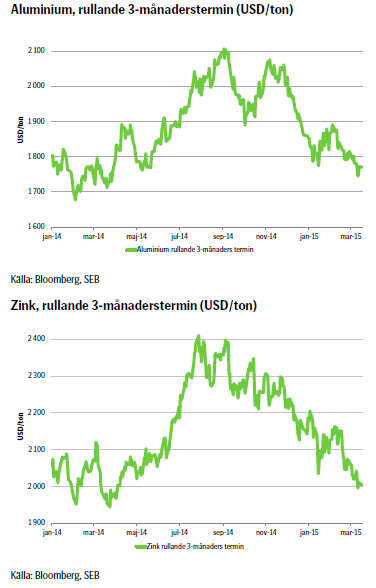

BASMETALLER – ALUMINIUM & ZINK

Fokus under veckan har legat på den fortsatt starka dollarn. Den starka arbetsmarknadsstatistiken veckan före i kombination med de påbörjade obligationsköpen i Europa har pressat EUR/SEK kontinuerligt ned mot 1,05. Den negativa korrelationen mot de dollarnoterade metallerna gör sig gällande. Intressant att notera den senaste veckan att priserna håller emot bättre. Räknat i Euro och SEK är priserna på relativt höga nivåer. Till exempel zink handlas på den högsta nivån sedan maj 2010. I veckan som gick är uppgången ca 2,5 procent för zink och aluminium som vi har bevakat de senaste veckorna. Priserna har dock fallit tillbaka räknat i den noterade valutan USD. Vi bedömer dock att nedgången inte riktigt speglar den fundamentala situationen fullt ut. En stabilisering av dollar skulle enligt vår mening lätta på trycket och sannolikt stärka priserna ytterligare. Vi kvarstår med tidigare bedömning om en starkare prisbild under andra kvartalet 2015.

Fokus under veckan har legat på den fortsatt starka dollarn. Den starka arbetsmarknadsstatistiken veckan före i kombination med de påbörjade obligationsköpen i Europa har pressat EUR/SEK kontinuerligt ned mot 1,05. Den negativa korrelationen mot de dollarnoterade metallerna gör sig gällande. Intressant att notera den senaste veckan att priserna håller emot bättre. Räknat i Euro och SEK är priserna på relativt höga nivåer. Till exempel zink handlas på den högsta nivån sedan maj 2010. I veckan som gick är uppgången ca 2,5 procent för zink och aluminium som vi har bevakat de senaste veckorna. Priserna har dock fallit tillbaka räknat i den noterade valutan USD. Vi bedömer dock att nedgången inte riktigt speglar den fundamentala situationen fullt ut. En stabilisering av dollar skulle enligt vår mening lätta på trycket och sannolikt stärka priserna ytterligare. Vi kvarstår med tidigare bedömning om en starkare prisbild under andra kvartalet 2015.

TREND

- I takt med att den fundamentala balansen förbättras bedöms priserna på aluminium och zink succesivt stärkas under året.

- Flera gruvstängningar i år och nästa, kommer inte fullt ut att ersättas. Risk för brist 2016 (zink).

- Efterfrågan på aluminium har ökat 4-7 % den senaste 3-4 åren, en trend som förväntas fortsätta.

REKOMMENDATION

- ALUMINIUM S och ZINK S

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet