Analys

SEB Jordbruksprodukter, 6 oktober 2014

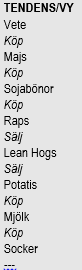

Priserna på jordbruksprodukter har fallit mycket, mer än de flesta andra råvaror i år. Nu börjar prisfallen bli mindre och det finns tecken på trendbrott i flera av dem. Ett trendbrott innebär i sig inte att en ny trend uppåt etableras omedelbart, men det värsta är över och risk / reward är större på uppsidan än nedsidan.

Priserna på jordbruksprodukter har fallit mycket, mer än de flesta andra råvaror i år. Nu börjar prisfallen bli mindre och det finns tecken på trendbrott i flera av dem. Ett trendbrott innebär i sig inte att en ny trend uppåt etableras omedelbart, men det värsta är över och risk / reward är större på uppsidan än nedsidan.

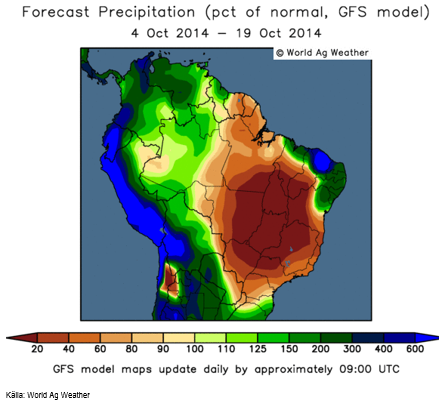

Torkan i Brasilien, som är skrämmande intensiv är en trendförändrare. Den gör att skörden av sojabönor och majs omöjligen kan bli så stor som tidiga prognoser indikerat.

Odlingsväder

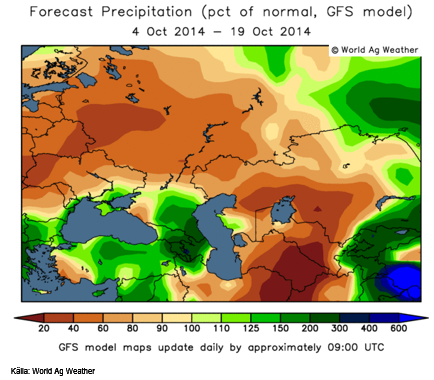

Som vi ser väntas västra Europa få upp till dubbla den normala nederbörden de kommande två veckorna. Det väntas regna över Skanderna, vilket fyller på vattenmagasinen inför vintern, vilket påverkar elpriset i Norden. Det är samtidigt väldigt torrt i östra Europa.

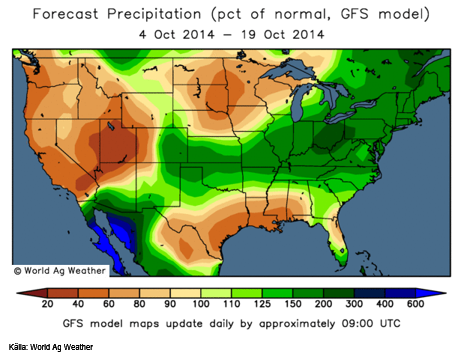

Prognoskartan för nederbörden i USA visar torrt väder i ’corn belt’ och blötare typiska veteodlingsområden som Kansas och Oklaholma.

Ryssland, Ukraina, Vitryssland, och överhuvud taget alla länder kring Svarta havet väntas på 40-60% av normal nederbörd de kommande två veckorna.

I Brasilien ser väderleksprognosen förskräckande torr ut. Stora och viktiga odlingsområden väntas få mindre än 20% av normal nederbörd de kommande två veckorna. Detta är en rejäl trendförändrare för soja, majs, socker och kanske kaffe.

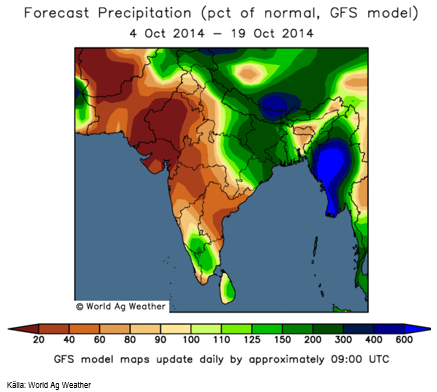

Indiens monsun fortsätter att vara mindre intensiv än normalt.

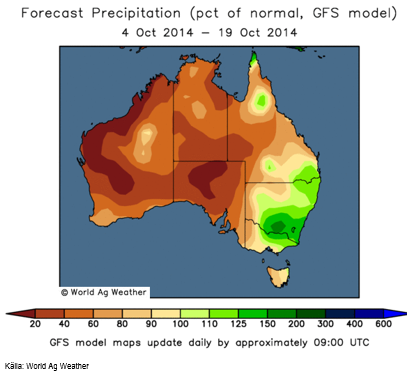

Australien väntas få mindre nederbörd än förväntat, utom just i SW, där odlingen av vete huvudsakligen sker.

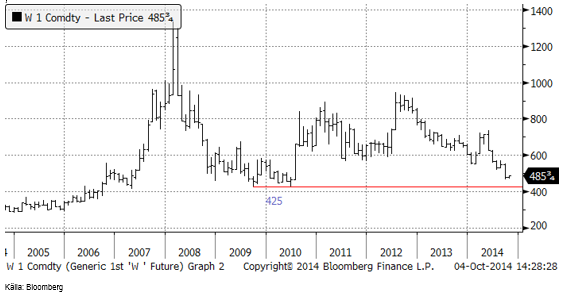

Vete

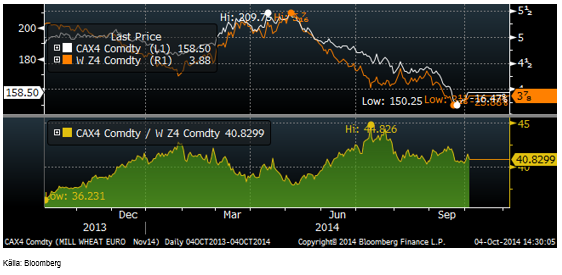

Vetepriset (novmeberterminen på Matif) har tagit sig upp från 150 euro nästan till 160. Där finns dock ett starkt motstånd och ur teknisk synvinkel skulle man kunna tänka sig en rekyl nedåt. Detta är dock ändå förmodligen en så låg nivå att det skulle kunna handla om de lägsta nivåerna för den här säsongen.

I nedanstående diagram ser vi hur Matifs ”spotkontrakt” utvecklat sig de senaste tio åren. Priset är på en nivå som tidigare varit bottennivåer. Därmed ska man inte utgå från att priset vänder upp från den här nivån genast. Tidigare har priset stannat på en låg nivå i flera månader, innan det vänt upp igen.

Chicagovetet (december) har en liten bit kvar på nedsidan innan marknaden rör vid ett starkt stöd.

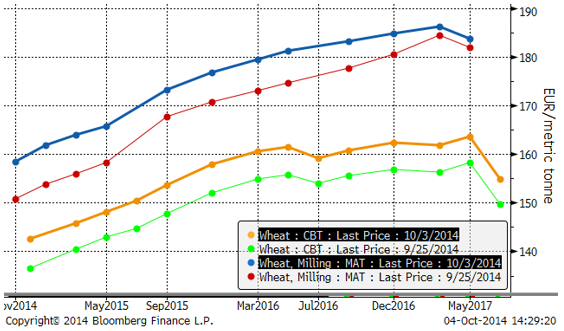

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är contango på båda marknader.

Matifs novemberkontrakt håller sig i samma relation som tidigare till Chicagos decemberkontrakt.

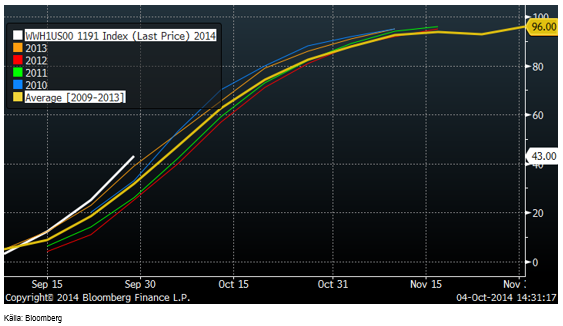

Sådden av höstvete har nått 43% färdigt. Det är den snabbaste takten de senaste åren och nästan 10% snabbare än genomsnittet för de senaste åren.

I den senaste GASC-tendern tog Frankrike hem allt, men till riktigt låga priser. Amerikanskt vete offererades inte alls.

StatsCanada visar på en skörd (preliminär) på 27.5 mt, 26.8 mt lägre än förra året. Det var i stort sett i linje med förväntningarna.

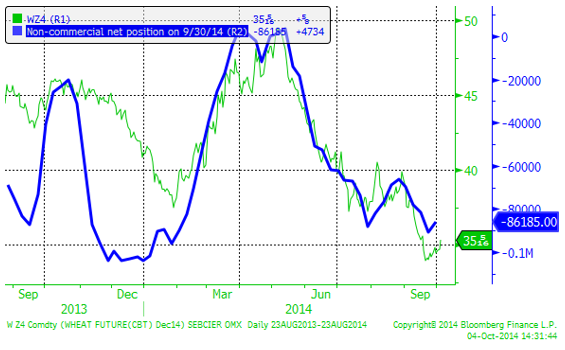

Non-commercials i CFTC:s rapport verkar ha passerat den mest korta positionen. I den senaste rapporten hade de köpt tillbaka en del av den korta positionen.

Det börjar utveckla sig till köpläge i vete. Det finns antagligen utrymme för en liten nedgång på kort sikt, men på längre sikt finns en klar uppsidespotential.

Majs

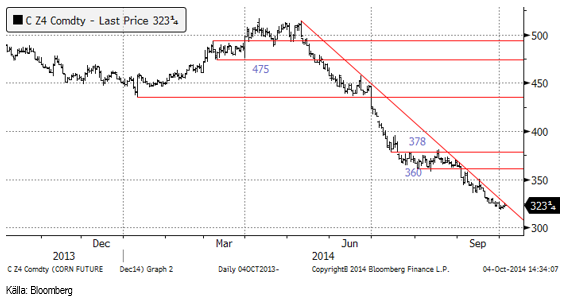

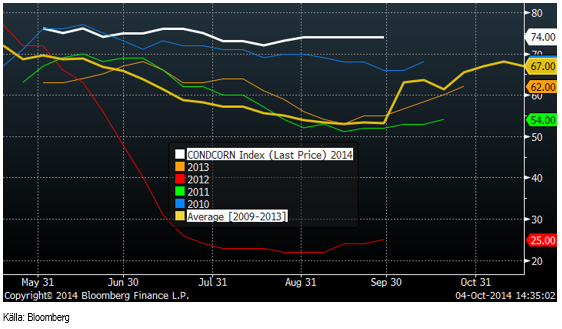

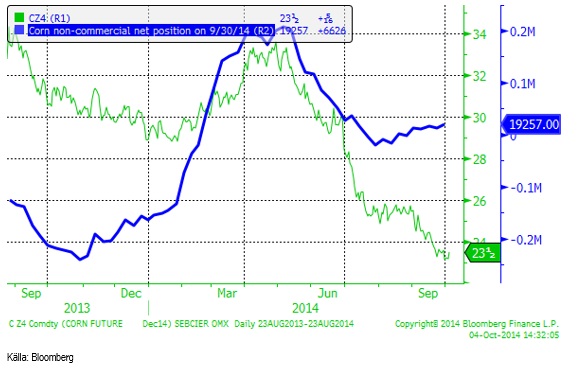

Decemberkontraktet CZ4, ligger som i ser i kursdiagrammet nedan, precis under motståndslinjen för den fallande pristrenden. Motståndet är ännu inte brutet, men det kan mycket väl ske den här veckan. Det markerar i så fall slutet på den fallande pristrenden. Det är inte detsamma som att en stigande pristrend tar vid, men ofta är det början på en uppgång.

Crop condition låg oförändrat på höga 74% good/excellent i måndags.

Non-commercials köpte ytterligare några kontrakt i veckan.

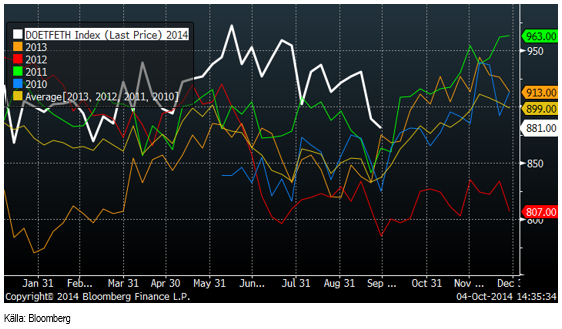

DOE rapporterade i veckan som gick att etanolproduktionen i USA sjönk igen, som vi ser i diagrammet nedan. Hösten är en säsongsmässigt svag period och produktionen kommer säkerligen att ta mer fart från mitten av oktober.

Vi vänder alltså till köprekommendation.

Sojabönor

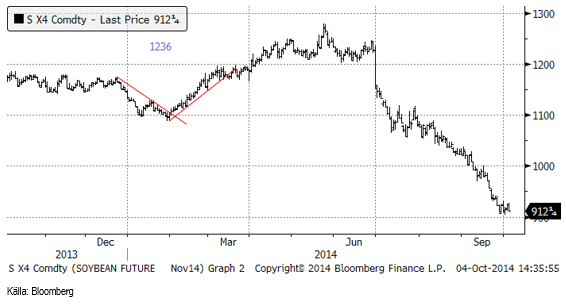

Sojabönorna (SX4) har under september fallit från 1000 cent ner till 912. Det verkar som om det finns stöd för priset vid 900. Bryts det, finns nästa stöd vid 800 cent.

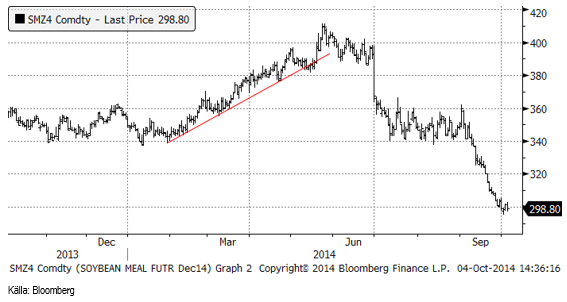

Sojamjölet föll, som förutspåddes för två veckor sedan, ner till 300 dollar. Det kan mycket väl vara slutet på nedgångsfasen.

Sojaoljan har fallit i pris med ungefär 25% sedan i våras (för ny skörd). Den fallande pristrenden bröts för en månad sedan och sedan des har priset stabiliserat sig strax över 32 dollar och med ett tak på 34 dollar. Prisfallet lär ha kylt av all expansion av palmoljeoldling och därmed kan en rekyl uppåt i priset på vegetabilisk olja motiveras. För sojaolja är det i så fall till 36 eller kanske 38 dollar. På dessa nivåer finns starka motstånd, där 38 dollar är det starkare av de två.

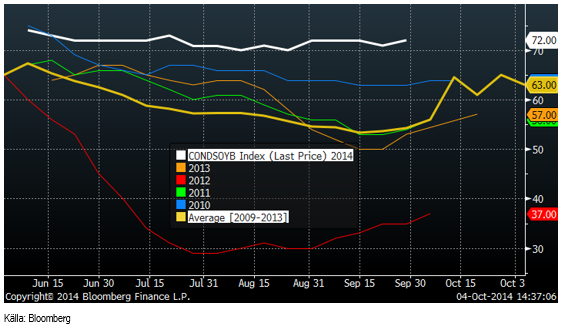

Crop condition för sojabönor steg återigen upp till 72% good / excellent.

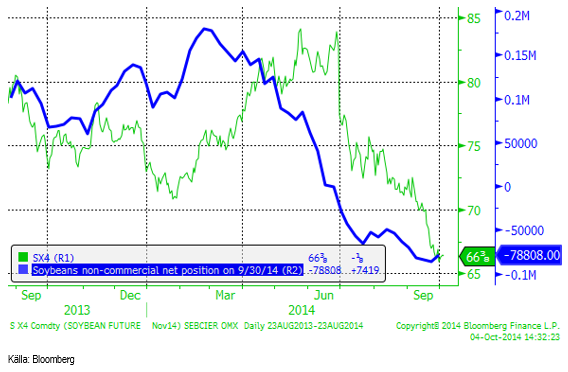

Non-commmercials nettosålda position verkar inte vilja bli mer såld än vad den är. Den senaste veckan köpte spekulanterna tillbaka 7400 kontrakt och är nu nettosålda 78,808 kontrakt.

Jag tror att såväl sojaolja som sojamjöl och därmed sojabönor kan ha funnit en botten och går därmed över till köprekommendation.

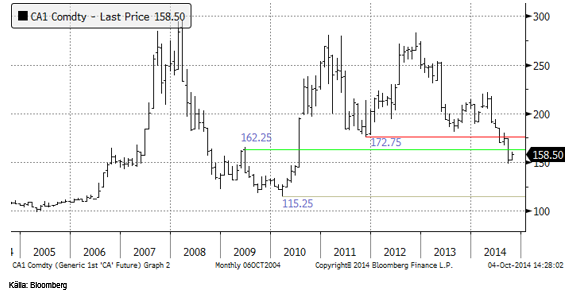

Raps

Novemberkontraktet för rapsfrö som ”skulle” ha rekylerat ner igen, gick rakt igenom tekniskt motstånd, upp till 325 euro i fredags. Det är samma höga nivå som priset hade innan det föll kraftigt ner mot 300 euro i september. Priset ”borde” gå ner igen från den här nivån.

Statistics Canada raporterade preliminära skördeestimat i veckan som gick. För canola estimerades en skörd på 14.08 mt, vilket är 21.6% mindre än förra året. Det var i princip i linje med förväntningarna.

Vi fortsätter med säljrekommendation på rapsterminer.

Potatis

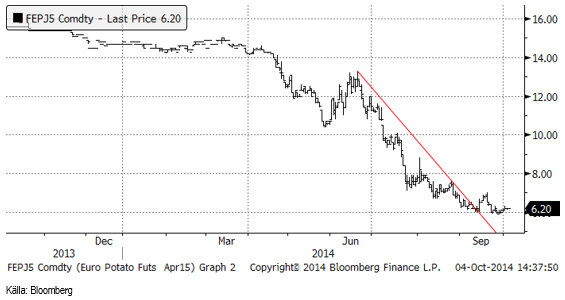

Potatispriset har hållit sig över 6 euro den senaste månaden, sedan den fallande pristrenden bröts. Det är ett gott tecken. Priset stängde på 6.20 euro. Marknaden brukar vara svag fram till slutet av oktober och sedan stiga till en topp i december. Om man köper potatis nu, ska man försökta ta sig ur positionen i december allra senast. Därefter är det inte lätt att veta vart priset tar vägen. Potatis har handlats till noll i USA, därför att det kan vara värt att sälja en vara som potatis till noll för att bli av med den.

Skörden i nordvästra Europa går mot sitt slut. Total produktion i NWE ser ut att kunna bli 27 mt, vilket är i nivå med produktionen år 2011 och högre än förra och förrförra året. Hektarskörden ser ut att kunna bli 49 ton per hektar, vilket är 9% högre än förra året. De regn som nu drar in över just NWE kan dock orsaka en del problem för den skörd som är kvar att ta upp.

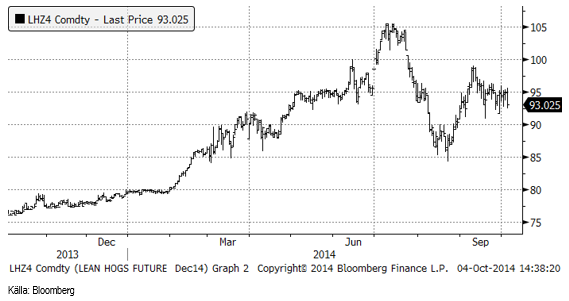

Gris

Lean hogs decemberkontrakt ligger kvar kring 95 cent per pund där priset legat den senaste månaden.

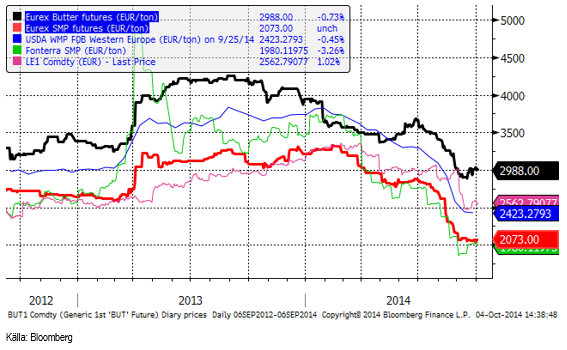

Mjölk

Terminerna på smör och SMP ligger kvar i princip på den nivå de haft den senaste veckan.

För två veckor sedan var det många som tolkade det då oförändrade priset på Fonterra-auktionen som att ”botten är nådd”. Jag påpekade att det sällan är så och att trenden fortsätter längre än de flesta kan föreställa sig. Den senaste Fonterra-auktionen den första oktober visade 7.3% lägre pris, i genomsnitt.

Smörpriset föll med 6.6% medan SMP backade med mer blygsamma 2.7%. Helmjölkspulver föll med hela 10%. Osten verkar ha sett sin värsta nedgång, med 1.2%.

EU:s stöd för lagring drogs som bekant tillbaka i sin helhet efter att det visat sig att Italienska kooperativ försökt fuska till sig stöd på ett sätt som var så stötande att stödet helt och hållet alltså togs bort.

Terminspriserna är dock så låga på Eurex att det förmodligen är en bra idé att köpa till de nivåerna om man lyckas med det, och absolut avhålla sig från att sälja terminer. En sådan prissäkring skulle bli alldeles för dyr i dagens läge.

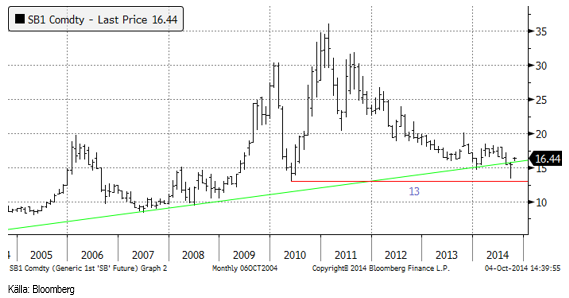

Socker

Torkan i Brasilien bör kunna ge stöd för sockerpriset. Tekniskt finns dock motstånd strax över dagens pris på 16.44 cent per pund.

Nedan ser i prisutvecklingen för spotkontraktet de senaste tio åren. Prisfallet tog ner råsockerpriset till 13 cent, som utgjorde bottennoteringen år 2010. Det var en nivå där köpare dök upp och det skedde samtidigt som väderleksprognosen för Brasilien såg allt torrare ut. Det är torrt även i nordvästra Indien, som också är centrum för den indiska sockerrörsodlingen. Indien och Brasilien är världens största producenter av socker.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

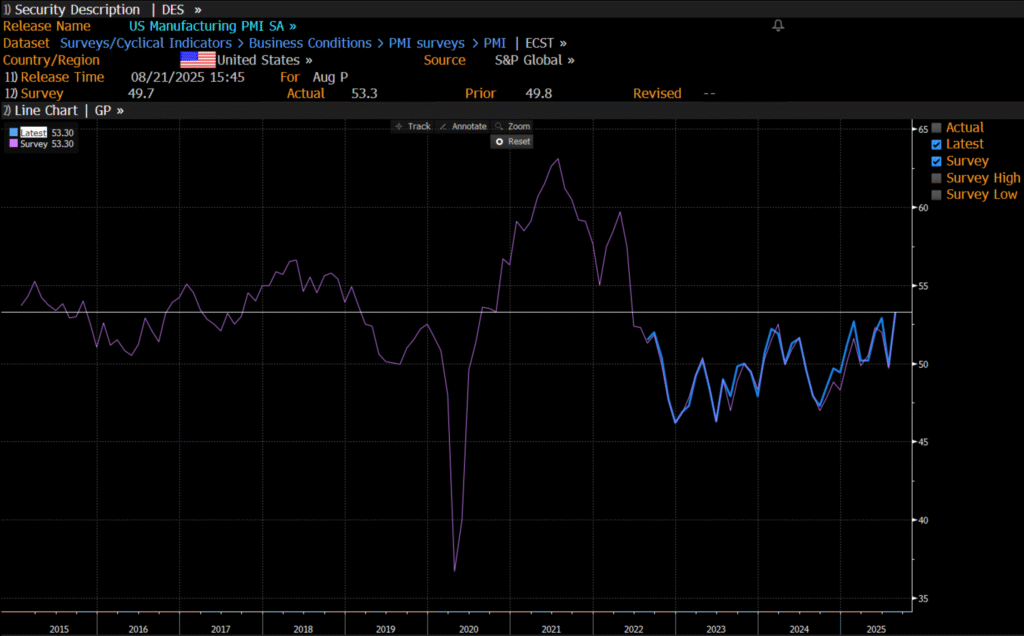

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

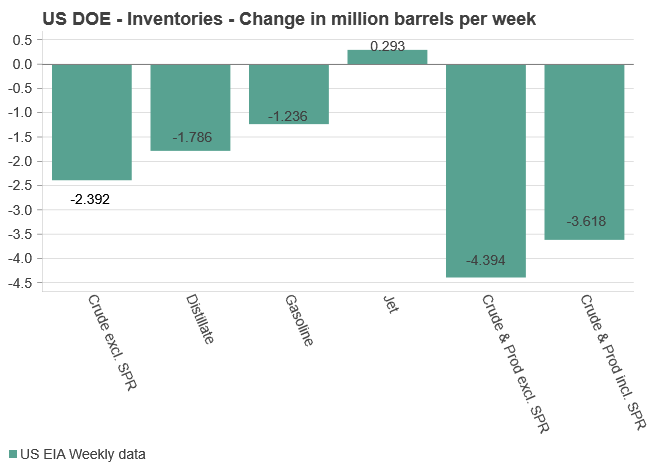

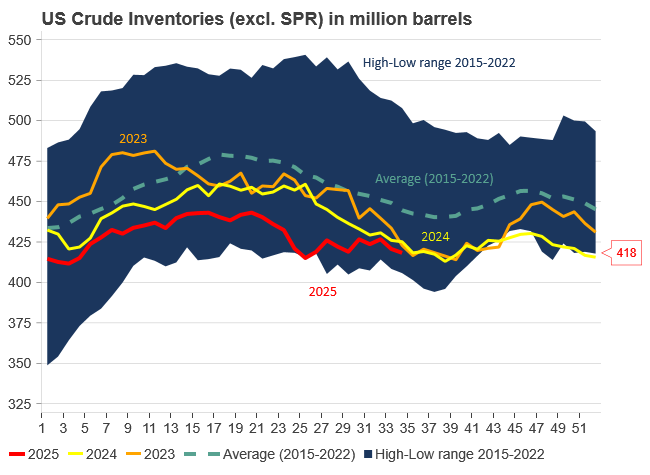

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys4 veckor sedan

Analys4 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

-

Analys2 veckor sedan

Analys2 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om koppar, kaffe och spannmål