Nyheter

David Hargreaves on Bulk Minerals

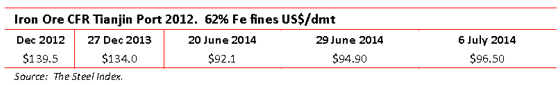

Iron ore. It is perhaps reassuring in that the rampant bulls who trample the dirt on the floor of the gold market are absent from the iron ore pit. Since June 13, but 3 weeks, our favourite ferrous metal has kicked up 6% from $90.9 to $96.5/t. In that same period, gold moved from $1273/oz to $1319, but 3.6%. Yet the shindig it created could have stifled the organ at St. Pauls. They don’t make iron ore Krugerrands do they? Difference is, iron ore is purely industrial, whilst gold is politico-military-economic. Yet even as the major base mineral, 2.5 billion tonnes per year, has collapsed from $140/t to $90/t in 18 months, its output has continued, even as demand has fallen. Reasons abound.

Its production and sale is the lifeblood of major companies such as Vale, Rio Tinto, BHPB, Fortesque and each is waiting to see who falls off the perch first. Pity then, the strugglers, smaller producers and developers, who are below them. A note of cheer this week is rumour of Chinese restocking. It seems the economy there is picking up – the factory sector grew at its fastest pace in 6 months last week.

WIM says: This market largely stands and falls by Chinese import demand, which is 60% of world total, at around 650Mt/yr. Domestic production, at c. 900Mt/yr, is also 37% of world total. Now much of China’s output is from antiquated, domestic mines which are both polluted and costly. Given the world’s burgeoning output. China can afford to be choosy, let skip its own production and buy-in. It can also invest abroad, as it is doing, to safeguard supplies.

We believe this is what they call being in the driver’s seat. Also, we speak of grade. Shipping ore has a benchmark of 62% Fe, at which a big tonnage is mined in Brazil, Australia and parts of Africa. China’s on average is much lower, so needs upgrading, which is expensive. This focuses on the otherwise prohibitively expensive Simandou deposit in Guinea (Rio Tinto, Vale), which runs at up to 65% Fe.

Supporting our view on China having free reign to dictate the market is Citigroup, which looks for an average of $104/t in 2014. Most think the domestic Chinese producers need $120/t as a comfort level. A recent victim is Labrador Iron which has cancelled plans to open its James Mine in Canada. This company is clearly in a tight spot.

Potash. The world position on the premium mineral fertilizer is akin in Canada with what diamonds and gold once were to South Africa. Canada has a major hold on that market and it is daily strengthened by the country being recognised as a political and economic safe haven. Its potash competition is presently from Russia but new deposits are being flagged worldwide, major ones, in Brazil, Germany, Spain, UK, Argentina, Australia. If all come to fruition there would be a glut, not the widely forecast squeeze. The major German producer, K + SAG, is developing a $4bn mine in Canada, the Legacy in Saskatchewan. On its heels is a J/V in the same territory, the Albany, by Rio Tinto and Russian producer Acron. Then there is the BHPB “waiting-in-the-wings” Jansen deposit and a massive but of late abandoned one by Vale SA in Argentina, the Sirius hopeful in the UK and one in northern Ethiopia by established producer, Allana.

WIM says: Let’s talk about this shortage eh? The price of commercial grade potash currently sits at about $350/t, a half of its all-time high. Tread with care.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid