Nyheter

David Hargreaves on Exchange Traded Metals, week 48 2013

By and large, large and by, both warehouse stocks and prices dipped down this week; not a lot, but down. Tin, ever one to watch, was off a sharp 5% on stock levels. It remains a close one on the screen, for reasons explained below.

By and large, large and by, both warehouse stocks and prices dipped down this week; not a lot, but down. Tin, ever one to watch, was off a sharp 5% on stock levels. It remains a close one on the screen, for reasons explained below.

We note also US copper production up, Rio playing games on its base metals across the board and Abu Dhabi sniffing at Guinea’s bauxite.

Tin, as ever, continues to intrigue. After years at c. $5000/t it spiked in the 1976-81 period as its cartel-like operator, the International Tin Council, unwound. It then shot to almost $35,000/t in 2010-11 before subsiding to its current, but not-too-shabby ±$22,000/tn. Its control has changed hands several times both in respect of mined supply and end uses. Presently China does over 40% of mined supply, but uses all of that plus 10% more domestically. Indonesia is the frame; it mines c.30% but exports c. 40% of world demand. It is presently calling the shots. End uses, too, have changed over time and electrical and electronics (little soldered contract points) have overtaken tinplate as the major end use. The list of quoted companies is scarce and they are mostly quoted on unpronounceable stock exchanges.

The hunt is on for non-Indonesian or non-Chinese tin deposits as long as the fever spreads. Here is a brief update:

Indonesia wants higher tin prices, beneficiation at source and the price and supply to be controlled locally. It wants to take on the LME’s monopoly which has been there since Captain Cook was in short trousers.

Total output of the metal worldwide is not large, about 325,000tpa. Some comes from suspect origins, like the DRC and Rwanda. An initiative promoted via the US Frank-Dodd Act and its cohorts, seeks to put a stamp of approval – or otherwise – on supplies, so this is adding to the fun. We read (via the USA, so it must be right), that certified parcels of ore achieve twice the price of dodgy ones. We will continue to report but meanwhile do not be surprised if you wake up and find the price has bounded. Quoted companies include PT Timah, Malaysia Smelting Corporation, Minswur (Peru) and EM Vinto (Bolivia).

Copper still remains on most wish lists and a couple of snippets are worth the pen.

When Glencore was treading the tortuous path to its merger with Xstrata, the Chinese weighed in with concerns of monopolies so insisted that for Beijing’s rubber stamp, Glencore had to divest itself of the giant, prospective Las Bambas Copper Mine in Chile. Glencore duly obliged by putting it on the auction block and professional cynics such as ourselves asked, “So, which Chinese company is going to pick it up cheap?” Front runner was Chinalco, but has surprisingly dropped out. Still in there is China Minmetals, however. The $6 bn project could be doing over 300,000tpa copper plus gold, once developed.

OZ Minerals (OZL.AX A$3.07; Hi-Lo A$7.73-3.03) says its Carrapateena project in Australia now has a resource estimate of 760-800Mt of copper at 0.8oz/t plus 8.4Moz contained gold. That smacks of a 250,000tpa metal producer.

WIM says: All this confirms our view that there are no shortages, just a choice of where to mine them. Will governments listen?

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

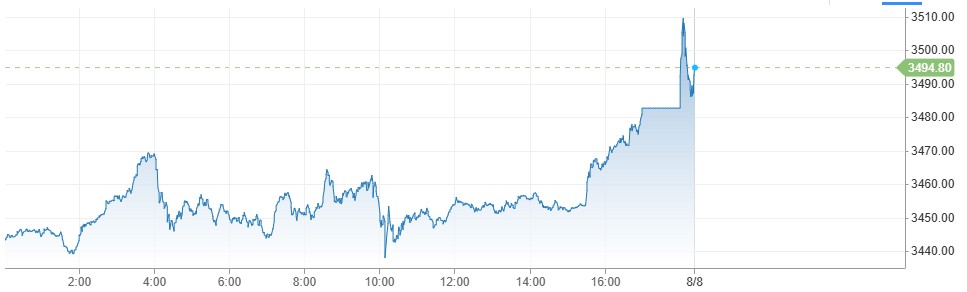

Guld stiger till över 3500 USD på osäkerhet i världen

Investerare har den senaste tiden sökt sig till guld som en säker hamn i en konfliktfylld värld. Trumps ständiga attacker på både vänner och fiender har skapat en stor oreda. Med en ökad sannolikhet för en sänkt ränta i USA så blir guld ännu mer tilltalande. Kring midnatt mellan torsdag och fredag svensk tid passerade den gula ädelmetallen 3500 USD per uns på Comex-börsen.

Nyheter

Lyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

Amerikanska Lyten, världsledande inom litium-svavelbatterier, har tecknat ett bindande avtal om att förvärva Northvolts återstående tillgångar i Sverige och Tyskland. I affären ingår batterifabrikerna Northvolt Ett och Ett Expansion i Skellefteå, Northvolt Labs i Västerås samt planerade Northvolt Drei i tyska Heide. Dessutom förvärvas alla immateriella rättigheter (IP) från Northvolt.

De tillgångar Lyten nu tar över har tidigare värderats till cirka 5 miljarder dollar och omfattar 16 GWh i befintlig batteriproduktionskapacitet samt ytterligare 15 GWh under uppbyggnad. Transaktionen, som är helt finansierad med eget kapital från privata investerare, väntas slutföras under det fjärde kvartalet 2025, förutsatt myndighetsgodkännande.

Återstart av verksamheter och jobbtillfällen

Lyten planerar att omedelbart återuppta verksamheten vid anläggningarna i Skellefteå och Västerås efter att affären slutförts. Bolaget har även för avsikt att återanställa en stor del av den personal som tidigare sagts upp från Northvolt och ser långsiktiga sysselsättningsmöjligheter som en nyckel till fortsatt framgång.

– Det här är ett avgörande ögonblick för Lyten. Förvärvet ger oss de anläggningar och den svenska kompetens som krävs för att snabbare möta den kraftigt ökande efterfrågan på våra litium-svavelbatterier, säger Dan Cook, vd och medgrundare av Lyten.

Positivt mottagande från svenska regeringen

Förvärvet välkomnas även från politiskt håll.

– Det här är en vinst för Sverige och för våra ambitioner inom energi och industriell innovation, säger Ebba Busch, Sveriges vice statsminister.

Fortsatt global expansion

Förvärvet i Sverige och Tyskland är en del av Lytens större strategi att bygga en stark närvaro i både Europa och Nordamerika. Tidigare i år har Lyten också köpt Northvolt Dwa i Polen – Europas största tillverkare av batterilagringssystem – samt förvärvat Northvolts IP-portfölj för energilagring. Bolaget har även uttryckt intresse för att ta över Northvolt Six i Quebec, Kanada.

Batterier för framtiden – även i rymden

Lyten har utvecklat en egen teknikplattform baserad på 3D-grafen och fokuserar på nästa generations litium-svavelbatterier – en teknik med potential att revolutionera batteribranschen. Förutom försäljning till drönar- och försvarsindustrin förbereder Lyten även en batterilansering på den internationella rymdstationen ISS senare i år.

En svensk medgrundare, Lars Herlitz

Även om Lyten är amerikanskt så finns det en svensk medgrundare, Lars Herlitz.

Nyheter

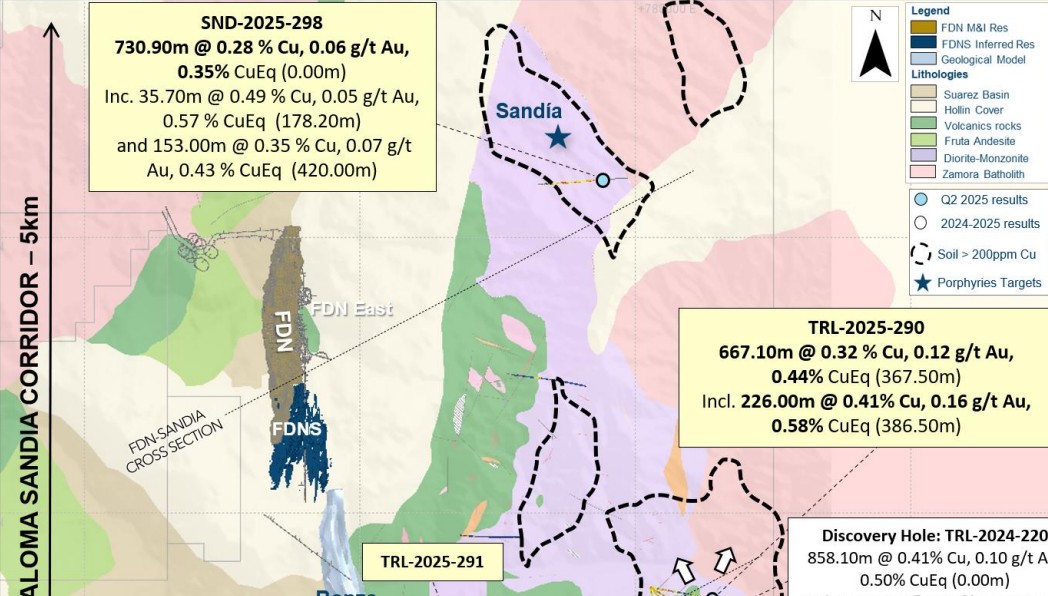

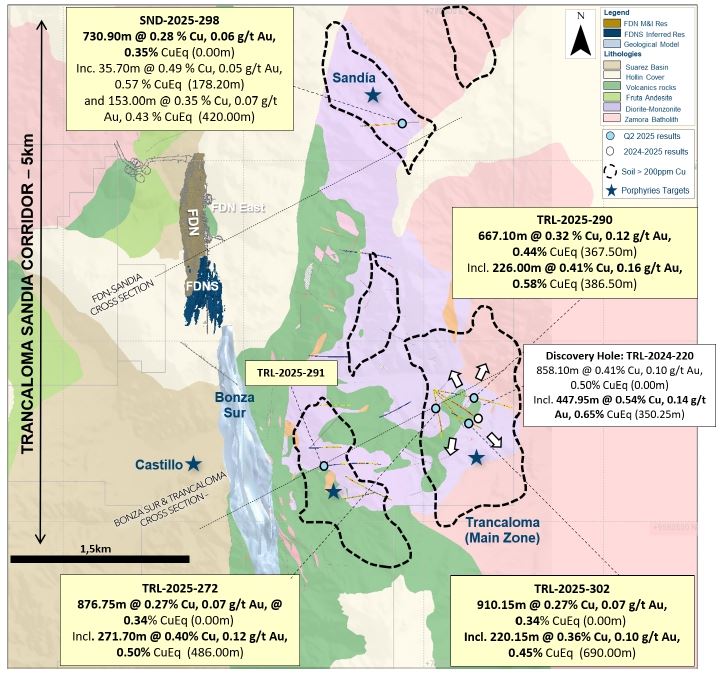

Lundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

Gruvbolaget Lundin Gold har presenterat starka resultat från sin pågående prospektering vid Fruta del Norte-gruvan i Ecuador. Bolaget meddelar att man har utökat mineraliseringen vid Trancaloma samt upptäckt ett nytt koppar-guld-porfyrsystem vid Sandia, endast fyra kilometer norr om Trancaloma.

Enligt vd Ron Hochstein visar resultaten på den stora, ännu outnyttjade potentialen i området. ”Vi har nu bekräftat att mineraliseringen vid Trancaloma är kontinuerlig och sträcker sig både på djupet och i sidled. Samtidigt har vi upptäckt ett helt nytt system vid Sandia, vilket stärker bilden av en lovande porfyrkorridor direkt intill vår befintliga verksamhet,” säger han.

Bland höjdpunkterna från borrprogrammet märks ett borrhål vid Trancaloma som visade 667 meter med en koppar-ekvivalent (CuEq) på 0,44 %, inklusive 226 meter med 0,58 % CuEq. Vid Sandia påträffades 730 meter med 0,35 % CuEq från markytan, vilket bekräftar förekomsten av ett andra porfyrsystem.

Utforskningsprogrammet för 2025 är det största hittills inom området kring Fruta del Norte, med över 48 000 meter borrning genomförd hittills. Fokus ligger på att identifiera nya fyndigheter i närheten av den befintliga gruvan.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export