Analys

SEB – Råvarukommentarer, 12 november 2012

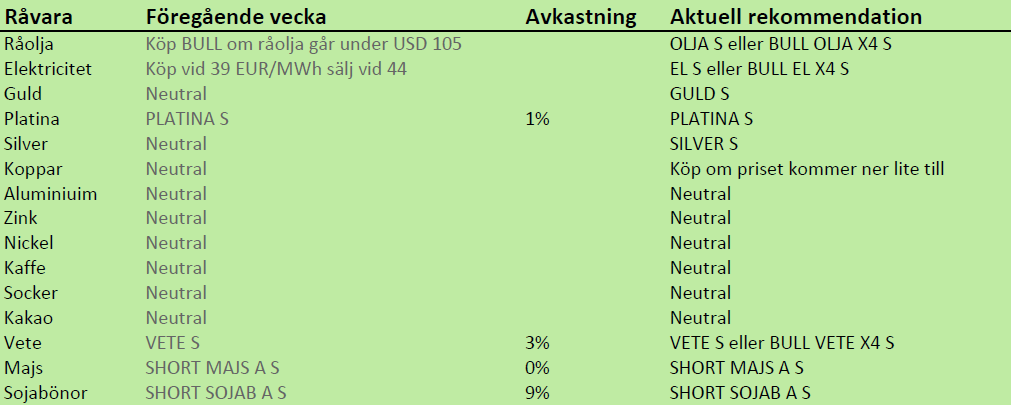

Sammanfattning av rekommendationer

Råolja – Brent

Den gångna veckan har varit dramatisk i oljemarknaden. Brent har handlats, upp och ned, mellan 104.76 och 111.64 USD/fat. Flera olika faktorer har bidragit till volatiliteten,

- Stormen Sandy gjorde att stora delar av den amerikanska östkustens raffinaderier stängde. Efterfrågan på råolja sjönk tillfälligt medan efterfrågan på drivmedel sköt i höjden .

- Svag tysk ekonomisk statistik och oro över skuldkrisen i Europa pressade priset.

- Förnyade utbudsstörningar i Nordsjöfälten följer upp en höst med rekordlåg produktionsnivå.

- Geopolitisk oro i Mellanöstern med nya bombattentat i Damaskus och attentat och skador på viktiga oljeledningar.

- Presidentvalet i USA. När Barack Obama utropades till segrare utbröt ett veritabelt rally i de flesta tillgångsslag, inte minst olja. Effekten blev mycket kortlivad och redan samma dag följde ett lika kraftigt fall.

- Positiv ekonomisk data från USA och Kina. 7. Ledarskiftet i Kina väcker förhoppningar om utökade stimulanser.

Trots en oroväckande teknisk formation, se graf, där en stängning under 104.76 öppnar för ytterligare fall, så tycker vi att den nedre delen av veckans handelsintervall, kring 105-106 nivån, är köpvärd, då;

- Vi det bedömer det som osannolikt att priset på råolja, varaktigt, kommer att falla under 105-nivån, såvida inte tillväxtprognoserna skrivs ned väsentligt. Den senaste statistiken från både Kina och USA indikerar att det värsta kanske ligger bakom oss. Samtidigt är situationen i Europa fortfarande illavarslande.

- Oljepriset kommer att fortsätta vara väl understött av stora geopolitiska risker.

- Det krävs ett högt oljepris för att stimulera tillräckliga investeringar i ny kapacitet.

- Många producentländer behöver ett högt pris för att balansera budgeten.

- Brent lämpar sig väl för produktion av mellandestillat som bensin och diesel. Lagren av mellandestillat är historiskt låga och den kommande vintern riskerar att urholka lagren ytterligare.

- Produktionen i Nordsjön har, under hösten, varit kraftigt begränsad. Problemen skulle nu ha varit lösta men istället meddelas nu ytterligare störningar och förseningar.

Elektricitet

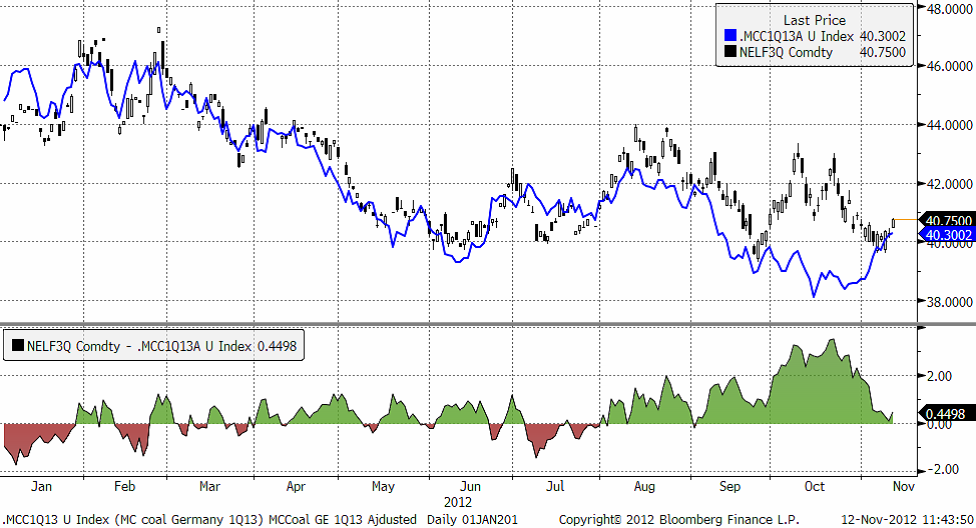

Q1-2013 terminen på Nord Pool har sedan början av juni handlats i ett intervall mellan 39.60 och 44 EUR/MWh. God tillgång på vatten och lägre bränslepriser har pressat priset lägre.

I grafen är marginalkostnaden för kolkraft, blå linje, justerad. Verklig marginalkostnad är lägre.

Nu pekar ett antal faktorer mot en uppgång;

Kostnaden mellan att producera el i kolkraftverk vilket oftast är marginalprissättande och elterminerna, har under en tid varit ovanligt stor, se graf ovan. Därmed har det, tidigare, funnits mer fallhöjd i elterminerna. Sedan mitten av oktober har differensen successivt minskat, eftersom

- Elpriset har fallit

- Det europeiska priset på kol och utsläppsrätter har stigit.

Vid nuvarande differens ser vi potential för högre elterminspriser. Den utlösande faktorn för högre elpriser kommer sannolikt vara ett väderskifte. Sommaren och hösten har varit nederbördsrik. Blötvädret är redan inprisat, varför ett skifte till kallare och torrare väder bäddar för snabb uppgång. De båda uppgångar som skedde i oktober följde båda på moderata väderleksskiften, vilket visar på potentialen. Vår rekommendation är att ligga steget före, alltså att köpa innan ett eventuellt väderskifte, då det med stor sannolik kommer vara försent att agera när skiftet väl bekräftas.

Då utfallsrummet är begränsat (vi tror inte på priser över 44, så rekommenderar vi certifikatet Bull El X2 S, för att erhålla god utväxling på prisrörelsen.

SEB har följande börshandlade certifikat kopplade till elterminer på Nasdaq OMX.

Lång position — Kort position

EL S – – – – – – – Bear El X2 S

Bull El X2 S — Bear El X4 S

Bull El X4 S

Väderprognoserna är, i högsta grad, fortsatt blöta och milda men vi tror att nästa skifte till torrare, kallare väder, kortsiktigt kommer skicka marknaden högre. Inte minst om det kombineras med högre kol och CO2 priser, där det nu alltså finns tecken på att marknaden kanske har vänt. Vi rekommenderar därför att man agerar på det.

Guld och Silver

Guld har rekylerat upp. Marknaden tolkar valet av en fortsättning av ”change” i USA, som mer pengar i systemet, vilket talar för guld. Tekniskt ser diagrammet nedan dock inte fullt så positivt ut. 55-dagars glidande medelvärde fungerar då och då som ett motstånd och det ser ut att göra det nu. 1750, en nivå strax ovanför dagens kursnivå ser också ut att vara ett visst tekniskt motstånd. Vi rekommenderar dock köp av guld och silver, men vill då också gärna ha en stop-loss. En nivå man skulle kunna lägga en sådan är vid 1670, som markerar botten vid nedgången i början av november.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Situationen är identisk med den för guld.

Platina

Platina har fallit tillbaka med övriga metaller. Vi bedömer att dagens kursnivå är ett köptillfälle. Men de senaste dagarnas sidledes rörelse kan också vara en teknisk flagga, halvvägs ner från toppnoteringen i oktober. 1530 är en nivå som om den bryts, signalerar ytterligare nedgång. Det är därmed en nivå man bör ha sin stop-loss på.

Vi tror på ädelmetaller som placering i nuvarande makromiljö. Den oroliga utvecklingen i Sydafrika har redan påverkat utbudet märkbart. Vi tror att platina priset kommer att utmana igen och återgå till ”normaltillståndet”, d.v.s. att vara dyrare än guld.

Basmetaller

I marknadsbrevet kommer vi från och med nu följa fler metaller: koppar, aluminium, zink och nickel. På London Metal Exchange (LME) handlas också traditionellt bly och tenn, vilka än så länge röner begränsat intresse i vår del av världen, både från industri och investerare. LME har relativt nyligen introducerat molybden och kobolt (s.k. minor metals) efter stor efterfrågan från industrin, men den finansiella handeln har inte riktigt kommit igång ännu. Situationen är liknande för LME:s stålkontrakt för Steel Billets.

Tillbaka till de stora kontrakten. Koppar är ”flaggskeppet” och har handlats sedan LME:s begynnelse för 130 år sedan. Aluminium, nickel och zink är nyare kontrakt som introducerades först på 70 och 80-talen. Alla fyra är nu helt accepterade av den globala metallindustrin, och LME:s officiella noteringar är prisbas för all fysisk handel, både primärt, i halvfabrikat och på återvunnen råvara (skrot i dagligt tal).

Den fundamentala och trendmässiga situationen varierar lite mellan metallerna. Vi har tidigare skrivit om koppar, vilken generellt bedöms ha den mest positiva fundamentala situationen, med stark underliggande efterfrågan i kombination med eftersläpande utbud. Det har lett till en nästan kroniskt tight marknad.

Aluminium drivs av stark efterfrågan. Ännu starkare än för koppar då metallen konstant hittar nya användningsområden. Aluminiums egenskaper bl.a. när det gäller vikt, gör att den tar marknadsandelar. Produktionen ökar också i hög takt. Tillgången på råvaran bauxit är mer eller mindre obegränsad (och billig) vilket borgar för ett stabilt utbud. Den trånga sektorn är energi, den största kostnaden vid framställning av aluminium.

Det största användningsområdet för zink är ytbehandling av stål, som drivs av tillväxtmarknadernas starka efterfrågan. Utbudet har kommit ikapp de senaste åren med följd att lagren ökat kraftigt. De är snart färdigbrutet i flera stora gruvor världen över. Ny kapacitet släpar efter, så zinken kan hamna i ett betydligt stramare läge de kommande åren.

60 % av allt nickel går till produktion rostfritt stål, vars marknad i genomsnitt vuxit med 5 % de senaste 25-30 åren. Utbudet av nickel har traditionellt hållits i några få händer varför det ofta uppstår brist (och höga priser). Produktionen ökar, delvis via produktion av tackjärn i Kina med högt nickelinnehåll, s.k. Nickel Pig Iron, som används vid som substitut till skrot.

Priserna ligger nu vid produktionskostnadsnivå

Aluminium, zink och nickel handlas, ur ett produktionskostnadsperspektiv, till väldigt låga nivåer. Priserna ”tuggar sig” ner i marginalkostnadskurvan. Ur det perspektivet talar mycket för en ytterst begränsad nedsida. Starkare konjunktur kan snabbt vända trenderna. Timingen beror mycket på lagersituationen, som varierar mellan metallerna. P.g.a. koppars, sedan många år, väldigt tighta läge har priset aldrig fallit tillbaka till marginalkostnadsnivå, av fundamentala skäl. Det finns en ”inbyggd” premie p.g.a. Kinas stora behov (geologiska förutsättningar saknas för tillräckligt stor inhemsk produktion), i kombination med minskande kopparhalter i de Chilenska gruvorna (landet står för 20-25 % av världsutbudet).

Vi följer upp kopparn i detta brev, och återkommer med löpande kommentarer på övriga metaller i kommande marknadsbrev.

Först vår generella syn på basmetaller just nu som sammanfattas nedan:

- Stimulanspaketen startade septemberrallyt (QE3, ECB obligationsköp, infrastrukturinvesteringar i Kina 157 Mdr USD). Priserna steg 15-25 %.

- Marknaden diskonterade ökad industriell efterfrågan som ännu inte har materialiserats.

- Amerikansk statistik starkare än väntat de senaste veckorna (husmarknad, industriproduktion, arbetsmarknad). Marknaden har tolkat detta som att sannolikheten för ytterligare stimulanser minskar. Dessutom var ett presidentbyte en möjlighet vilket marknaden tolkade som risk för ny centralbankschef och därmed mindre monetära stimulanser.

- Fonder likviderade – priserna tillbaka på ”ruta ett”.

Vart går marknaden härifrån?

- Förväntade konsumtionsinriktade stimulanser i Kina.

- Stora nya infrastrukturinvesteringar är också en möjlighet efter maktskiftet i Kina.

- Fortsatt hög sannolikhet för penningpolitiska stimulanser i USA, Japan och Europa

- Låga lager i industrin. Ett ”hand to mouth” beteende bland metallinköpare. Lagerbyggnad (ökad efterfrågan) förväntas nu när osäkerheten inför det amerikanska valet är över.

- Många basmetaller är på historiskt på låga nivåer (nickel, aluminium och zink), på eller nära marginalkostnaden.

- Vi tror på en positiv pristrend på 12 månaders sikt, med möjliga uppgångar på minst 25 %. Priserna kan vända redan före årsskiftet, men kommer troligtvis att accelerera först under Q1 och Q2 2013.

Koppar

Kopparn följde i mångt och mycket börserna och övriga finansiella marknader under veckan. Onsdagens kraftiga uppgång efter det amerikanska valet kom av sig i takt med att börserna föll tillbaka. LME-koppar noterades som högst i $7800 efter att börjat veckan på $7700, men stänger ned 1,6 % på nivåer kring $7600. Veckans lägsta såg vi på $7500. Vi varnade för den tekniska bilden som för tillfället har överhanden. Det påtalades då att ett brott av 7600 kan signalera ytterligare nedgång till den stora stödnivån 7400. Vi får inte räkna bort den risken.

Fundamentalt kvarstår vi med bedömningen att potentialen är större på uppsidan, och att vi snart kan komma i riktigt bra köplägen. Fler tecken i veckan tyder på vändning i Kina. Industriproduktion, detaljhandel och inflation kom in bättre än väntat. Inköpsindex har etablerat sig över 50 igen. Prisskillnaden mellan LME och Shanghai har nu, i och med LME:s nedgång, krympt varför fysiska aktörer tror på ökad import, kommande månader. Lagret om ca 700 tton, som enligt uppgift finns i kinesiska frihamnslager (det globala lagret av koppar beräknas till ca 1 Mton, ca 5 % av världsproduktionen), bedöms sitta på relativt fasta händer (som säkerhet för olika finansieringslösningar). Maktskiftet i Kina kan skapa ett visst vakuum den närmsta tiden då många aktörer väntar på finansiering för redan beslutade infrastrukturprojekt. Det som verkligen talar för koppar i detta sammanhang är det stora behovet av kapacitetsutbyggnad för elöverföring (kablar). Kina använder traditionellt mycket kopparkabel (en tendens i övriga världen är annars ökad användning av aluminium i kablar av kostnadsskäl).

Rapporter gör gällande att Kinas ”National Development and Reform Commission” som har ett mandat för strategiska råvaruinköp, har utrymme för, och planerar nya inköp av basmetaller. När det gäller koppar ryktas det om ca 200 tton. Historiskt sett har detta skett från tid till annan och det får utan tvekan stor prispåverkan. När och om Kina köper strategiskt, är naturligtvis omöjligt att sia om. Men bara ryktesspridningen och marknadens tidigare erfarenhet av dessa köp, kommer enligt vår uppfattning (i kombination med ovanstående faktorer) att ge stöd till kopparmarknaden.

Den tekniska bilden gör oss fortsatt avvaktande, men det letas köplägen, i synnerhet vid en fortsatt rörelse ned mot nivån $7400.

Kaffe

Kaffepriset (mars 2013) har konsoliderat sig strax under ett motstånd. Det ser onekligen ut som om marknaden gärna ”vill” handla upp priset, men det finns som vi ser ett starkt motstånd precis på den nivå som priset ligger nu. 160 cent per pund borde också vara ett starkt motstånd.

För spannmål och övriga jordbruksprodukter hänvisas till veckans nyhetsbrev om jordbruksprodukter.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

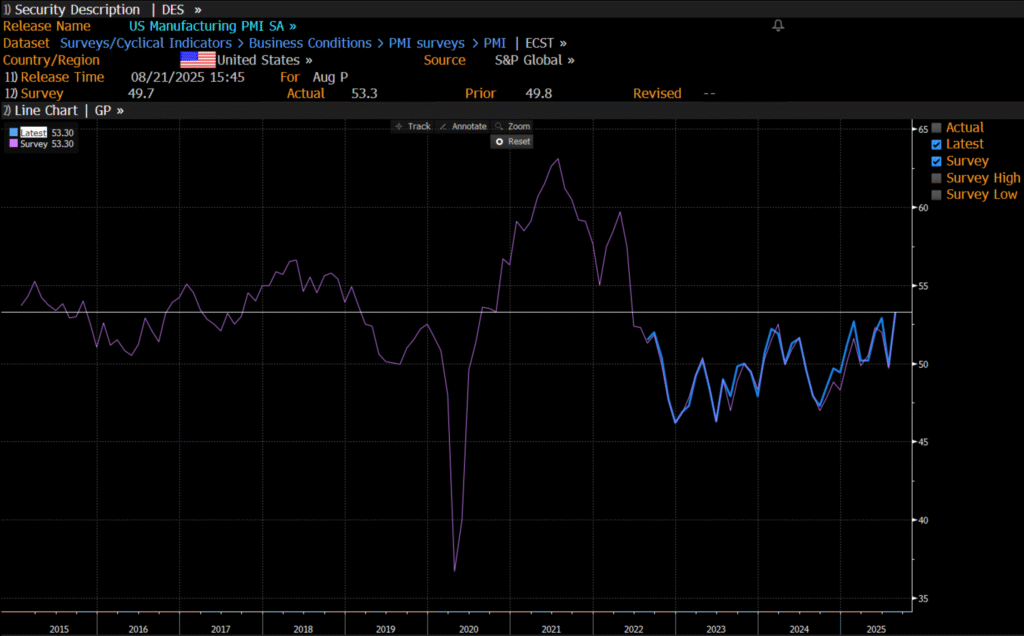

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

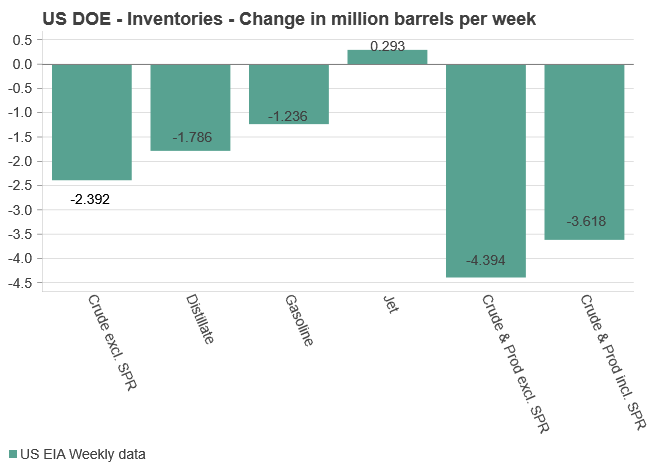

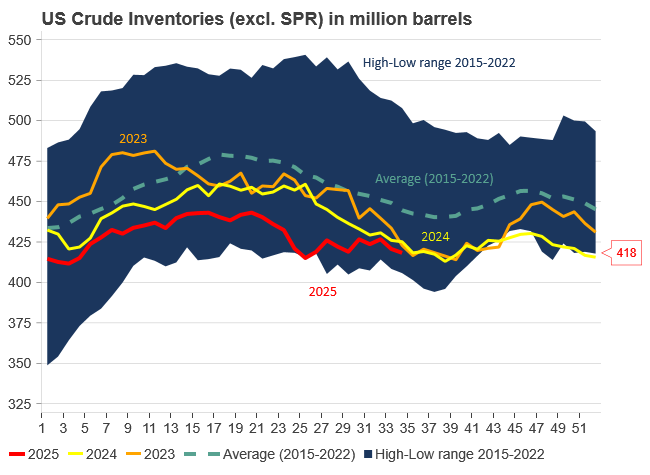

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland