Analys

SEB Jordbruksprodukter, 6 september 2012

Det har varit en händelsefattig vecka. Priserna har rört sig ”sidledes” till stor del. Nästa vecka släpper USDA WASDE-rapporten för september och det lär vara en flau marknad till dess. Den 4 september meddelade den tyska terminsbörsen EUREX att man startar handel i vasslepulver. Handeln startar den 28 september. Terminskontrakten avser 5 ton, dvs samma storlek som de tidigare terminskontrakten på smör och skummjölkspulver. Underliggande index, som terminerna avräknas kontant mot, är

Det har varit en händelsefattig vecka. Priserna har rört sig ”sidledes” till stor del. Nästa vecka släpper USDA WASDE-rapporten för september och det lär vara en flau marknad till dess. Den 4 september meddelade den tyska terminsbörsen EUREX att man startar handel i vasslepulver. Handeln startar den 28 september. Terminskontrakten avser 5 ton, dvs samma storlek som de tidigare terminskontrakten på smör och skummjölkspulver. Underliggande index, som terminerna avräknas kontant mot, är  ”European Whey Powder Index”, som publiceras av Agrarmarkt Informations- Gesellschaft GmbH, i Bonn. De befintliga terminskontrakten på smör och skummjölkspulver noterades i maj 2010. Samtidigt ökar nu EUREX antal terminskontrakt som går att handla. Det kommer att finnas terminskontrakt för varje månad de närmaste sex månaderna. Därutöver kommer det att finnas terminskontrakt för varje kvartal med cykeln januari, april, juli och oktober.

”European Whey Powder Index”, som publiceras av Agrarmarkt Informations- Gesellschaft GmbH, i Bonn. De befintliga terminskontrakten på smör och skummjölkspulver noterades i maj 2010. Samtidigt ökar nu EUREX antal terminskontrakt som går att handla. Det kommer att finnas terminskontrakt för varje månad de närmaste sex månaderna. Därutöver kommer det att finnas terminskontrakt för varje kvartal med cykeln januari, april, juli och oktober.

Odlingsväder

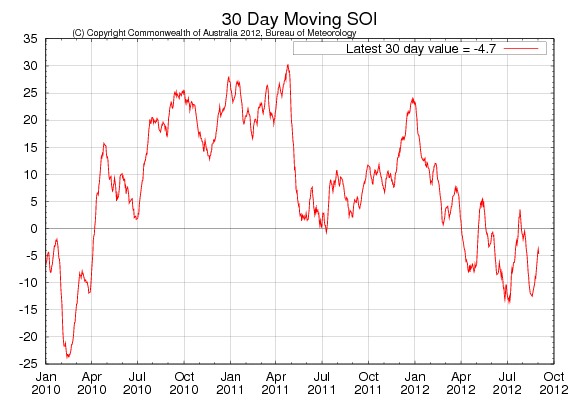

ENSO fortsätter att surfa på gränsen till ett riktigt El Niño. SOI ligger nu på -4.7, men låg förra veckan på – 9.1. Gränsen för El Niño ligger på -8. Klimatmodeller prognostiserar att ENSO kommer att fortsätta ligga på gränsen fram till slutet av året eller in i början på 2013, för att sedan återgå till normala ENSO-förhållanden.

Kanada är helt utan nederbörd den här veckan och skörden fortskrider snabbt. Europa har också varmare och torrare väder än normalt – utom här i norra Europa. Kina har just fått en tyfon, förra veckan och har fått mer regn än normalt. Monsunen i Indien fortsätter att förbättras. Indien har nu skörd nummer två på gång och den gynnas. Vi skrev förra veckan att den förbättrade monsunen har fått läget att ljusna för grödor som majs, ris och sojabönor. Arealen sådd med ris har ökat till 32.9 miljoner hektar från 30.8 förra året. Förra årets skörd var rekordhöga 91.5 mt, enligt det indiska jordbruksministeriet.

Argentina har god nederbörd över alla väsentliga odlingsområden. Parana i södra Brasilien, där vete odlas, har också fått del av den här nederbörden. Däremot är det torrt i typiska sojaområden i centrala och norra Brasilien. Region Centro-Oeste har fått 50% av normal nederbörd. Nedanför ser vi en ögonblicksbild av vädret där.

Med utsikter om att El Niño blir ganska mild, alltså med ett ENSO som ligger på ”nästan” El Niño, kan nederbörden i Brasilien och Argentina bli mindre än vad vi trodde under våren, när det såg ut att bli en starkare El Niño. Australien har ytterst lite nederbörd – vilket är i enlighet med vad som vanligtvis sker vid ett El Niño.

Vete

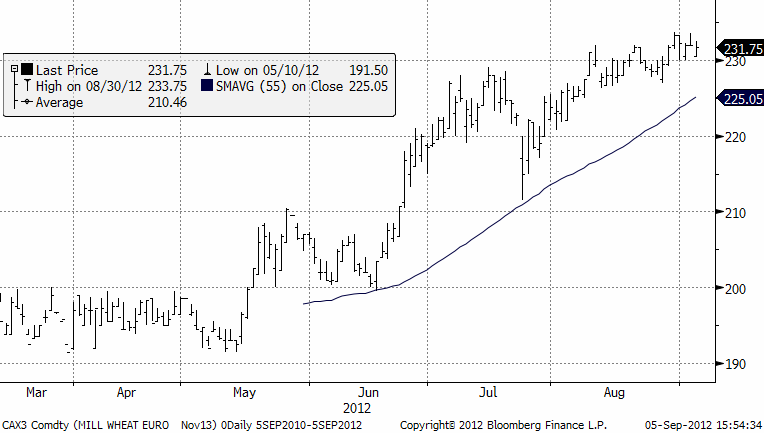

Tekniskt har Matif:s novemberkontrakt fortsatt att röra sig ”sidledes” och vi tror fortfarande att nästa större rörelse blir uppåt. Den som vill ta en position redan nu, köper terminen och lägger en stop-lossorder på 258 euro. Den som placerar på lite längre sikt kan lägga stoppen på 253.90. Kursen ligger i skrivande stund på 261.50.

Det börjar ju dra ihop sig till att byta år, och då kan det vara bra att se kursutvecklingen för Matifs november 2013-kontrakt. (Kan kanske också vara ett lämpligt tillfälle att börja handla hos SEB?) Priset för nästa års skörd har som vi ser inte rört sig sidledes som november 2012, utan segat sig uppåt.

Nedan ser vi Chicagovetet med leverans i december. Den tekniska bilden indikerar samma sak här – förestående brott uppåt (förmodligen).

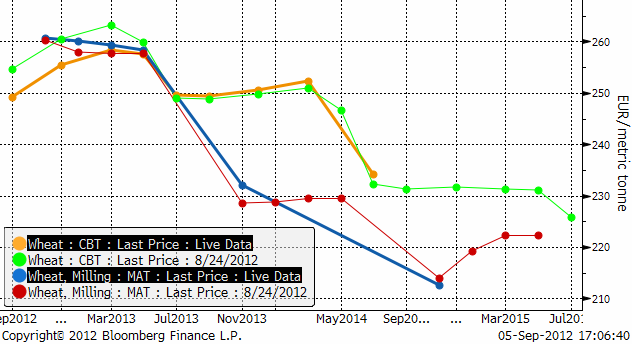

I diagrammet nedan ser vi terminspriserna framåt i tiden för Chicago och Matif och förändringen från 7 dagar sedan. Vi ser att backwardation har minskat i USA. Priset för leverans nästa november (2013) är nästan 20 euro per ton högre i Chicago än i Paris. Förra veckan var det 20 euro. Nu har skillnaden minskat ett par euro.

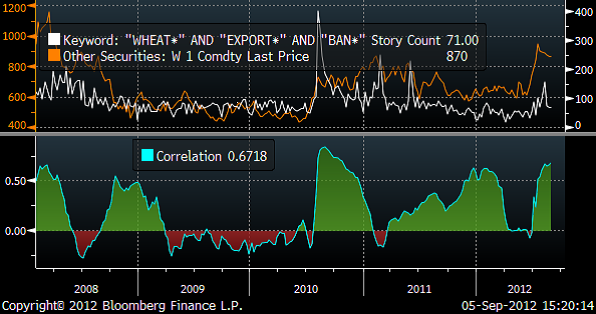

Nedan ser vi medias intresse för nyckelorden Wheat+Export+Ban. Som vi ser lite mindre intresse och också lite lägre priser. Frågan om exportstopp i Ryssland har mycket stor effekt på priset i den oroliga situation som nu råder.

Det ryska jordbruksministeriet har uppdaterat hektarskördeestimaten och de visar att hektarskörden för vete är 32% lägre än förra året. Det innebär en skörd av vete på ca 38 mt. Hektarskörden för spannmål inklusive majs är, enligt det ryska jordbruksministeriet, 27% lägre än förra året. Minns att vi i det här brevet för ca en månad sedan gjorde kalkylen 94 x 0.7 = 66 mt. 94 mt var förra årets skörd. 27% lägre skörd blir 68.6 mt. Detta är lägre än vad ministermötet i fredags resulterade i, en sänkning från 75 mt till 70. Vi har skrivit att vi tror att 70 mt är en allt för optimistisk siffra och att den kommer att följas av ytterligare nedjusteringar vid följande ministermöten. Samtidigt sänks exportpotentialen, tror vi. Det kommer en GASC-tender för novemberleverans. Om de accepterar några erbjudanden på ryskt vete eller inte, kommer att säga en hel del om hur det egentligen står till med rysk export. Sådden av höstvete i Ryssland rapporterades vara avklarad till 15%.

Vi nämnde under ”odlingsväder” att El Niño gör det torrt i Australien. Västra Australien har fått ungefär hälften av normal nederbörd. Vetet sätter ax just nu och börjar skördas i oktober. Så lite regn är naturligtvis inte bra för skördens storlek. Vi har även vad gäller Australien gjort egna El Niño-baserade beräkningar och kommit fram till att skörden ”borde” bli lägre än de 26 mt som USDA förutspådde i senaste WASDE-rapporten. Det ”borde” komma en nedjustering i WASDE-rapporten nästa vecka.

Maltkorn

Novemberkontraktet på maltkorn har funnit stöd och ser ur teknisk synvinkel ut att kunna stiga den närmaste tiden. Det är samma vy som förra veckan. Ingen förändring.

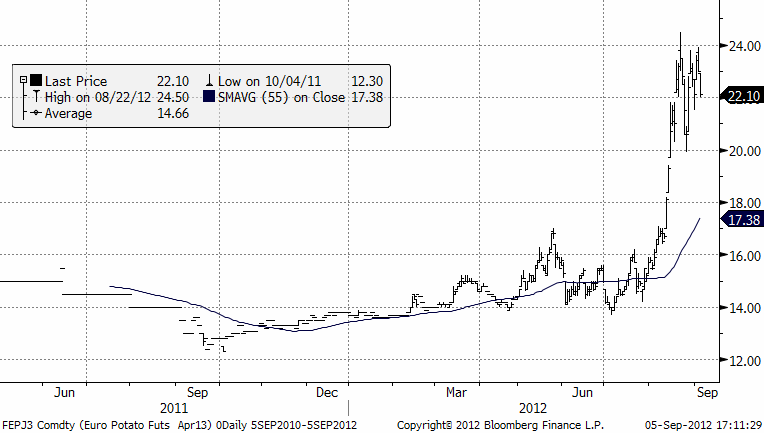

Potatis

Potatispriset tycks stabilisera sig mellan 20 och 24 euro per deciton. Det återstår att se om det är en konsolidering inför ytterligare prisuppgång över 24 euro, eller en toppformation i väntan på att se vad som händer med konsumtionen.

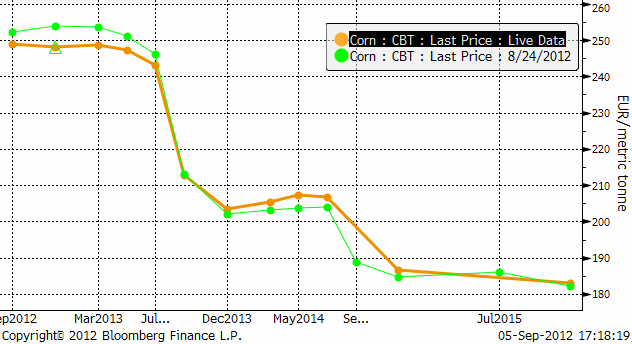

Majs

Vi skrev förra veckan, att ett brott nedåt inte skulle vara bra och skulle innebära att vi skulle gå ur alla positioner och rentav kanske gå kort. Nu har priset faktiskt i skrivande stund gått under stödlinjen i triangelformationen och det är en klart negativ signal.

Nedan ser vi terminskurvan framåt i tiden för majs. Vi ser att de korta kontrakten har fallit. De längre har stigit.

Måndagens crop ratings för majs var kom in med 22% i good/excellent condition, vilket är på samma nivå som förra veckan. 41% är moget. Förra året så här års var det bara 15% som var moget. 10% är skördat. Förra året var det 3%.

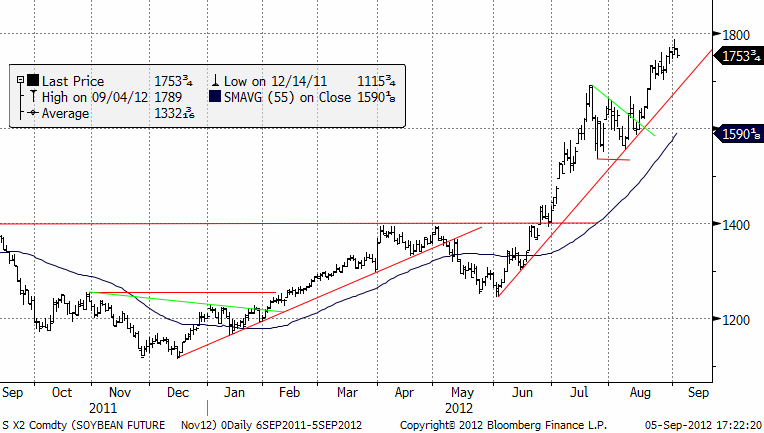

Sojabönor

Priset steg som väntat upp från den lilla konsolideringen i veckan som gått sedan förra veckobrevet. Den teoretiska målkursen enligt skolboken i teknisk analys ligger på 1879 cent / bu. Uppgången verkar förlora kraft och övertygelse, vilket är naturligt när det börjar närma sig målkursen. Trenden uppåt är bruten, men det är möjligt att det kommer in mer säljare vid de här nivåerna på 1800 cent.

Crop conditions var oförändrade från förra veckan. 30% är i good eller very good condition, med 38% är i poor eller very poor condition. 9% har tappat löven; det är långt över genomsnittet för de senaste fem åren, som ligger på 5%.

Brasiliens skörd ligger åtskilliga månader framåt i tiden och när det nu är torrare än normalt i sojadistrikten, framförallt i region Centro-Oeste, kan vädret där få en stor effekt. Det är viktigt att det regnar i september och framförallt i oktober för att det ska bli en god skörd. Världen behöver en rekordskörd från Brasilien efter årets missväxt i USA.

Raps

Ett brott uppåt rycker allt närmare, när trycket ökar i marknaden. Att det finns övertygade säljare på 520- nivån är dock helt klart och det kan också komma ett brott nedåt. Nästa stöd finns då på 490 euro. Man kan fortsätta ligga lång (osäkrad) och behålla en stop-loss-order på en nivå under 55-dagars glidande medelvärde. Det är det medelvärde som är inritat i nedanstående diagram.

Gris

Grispriset befinner sig i en tydlig bear market. Men tycks ha kommit till en konsolideringsfas. 70 cent per pund ser ut att vara golvet på konsolideringsområdet.

Mjölk

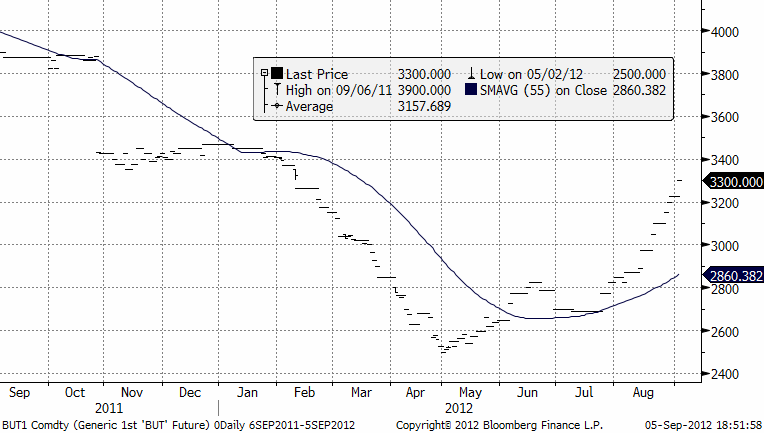

Priset på mjölkpulver i Nordeuropa ligger på samma prisnivå som förra veckan. Det är den första veckan sedan juli när priset inte har stigit. Priset på smör har däremot gått upp från 3150 euro per ton till 3300 euro per ton.

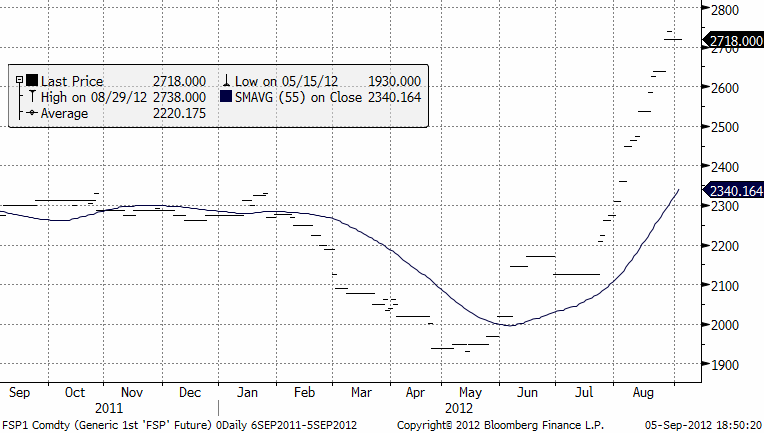

Nedan ser vi priset på smör, också oktoberkontraktet såsom handlat på EUREX. Priset är angivet i euro per ton.

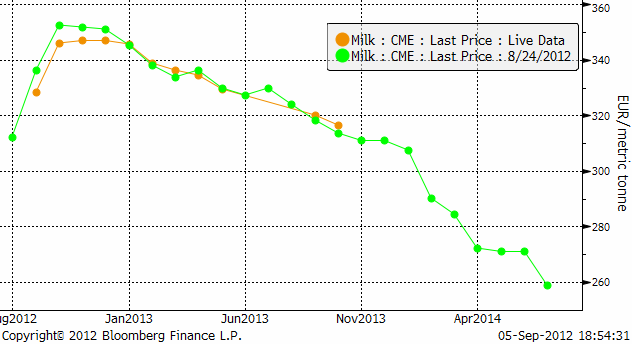

På den amerikanska börsen CME i Chicago har priset faktiskt gått ner något för decemberleverans, som vi ser i diagrammet nedan. Priset har ändå gått upp med nästan 30% sedan bottenoteringen i maj månad.

Vad säger då marknaden just nu om priserna för leverans av mjölk i USA i framtiden? Nedan ser vi terminspriserna som kurva som de ser ut idag och hur de såg ut för 7 dagar sedan.

Vi rapporterade även i inledningen av brevet att EUREX noterar terminskontrakt på vasslepulver nu i september. Det händer onekligen mycket på mjölkmarknaden just nu.

Socker

Priset på socker, som handlades ett tag kring 20 cent, började i måndags falla igen. Det ser ut som om bottennoteringen på 18.86 cent som noterades den 4 juni ska testas igen.

EURSEK

EURSEK fortsatte som vi trodde förra veckan upp mot 8.50. Prisuppgången har fått mer och mer kraft. Kanske kommer den här uppgången att gå ända till 8.55 kr per euro.

USDSEK

Dollarn har svarat på supportområdet och hoppat upp från det. Stödet ligger vid 6.60 kr. Priset kan i första hand gå upp till 6.80. Kraften i uppgången tyder på att det kan komma en lite kraftigare uppgångsfas.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland