Analys

Trender inom skogssektorn

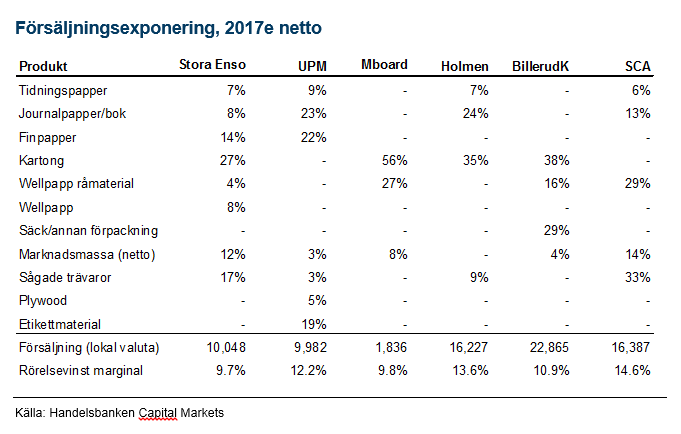

![]() Vi bedömer att efterfrågeutsikterna för skogsindustrin är goda just nu och räknar med en positiv prisutveckling, vilket vi tror mer än väl kompenserar för högre kostnader och valutamotvind för de nordiska skogsbolagen. Vi tror att framtidens vinnare framförallt finns bland de bolag som i större utsträckning lyckas öka sin verksamhet inom tillverkning av kartong samt av massa, där de långsiktiga efterfrågeutsikterna är bäst. Från en investeringssynvinkel noterar vi att det är stor skillnad mellan bolagen både vad avser exponering och värdering.

Vi bedömer att efterfrågeutsikterna för skogsindustrin är goda just nu och räknar med en positiv prisutveckling, vilket vi tror mer än väl kompenserar för högre kostnader och valutamotvind för de nordiska skogsbolagen. Vi tror att framtidens vinnare framförallt finns bland de bolag som i större utsträckning lyckas öka sin verksamhet inom tillverkning av kartong samt av massa, där de långsiktiga efterfrågeutsikterna är bäst. Från en investeringssynvinkel noterar vi att det är stor skillnad mellan bolagen både vad avser exponering och värdering.

Papper – strukturellt utmanande med vissa ljusglimtar

Vi ser en stigande efterfrågan för alla större affärsområden i de nordiska skogsbolagen, bortsett papper där efterfrågan minskar med ökad användning av internet-baserade tjänster. Men allt är inte dystert i segmentet; traditionella böcker säljer fortfarande relativt bra och användningen av kopieringspapper har inte minskat särskilt mycket. Och prisbilden är ganska positiv just nu på grund av kapacitetsnedskärningar inom vissa segment. På sikt tror vi att prisutvecklingen för papper kommer att vara stabil eller milt deflatorisk med den strukturella nedgången i efterfrågan.

Kartong – många positiva drivkrafter

Efterfrågan på kartong får stöd av strukturella faktorer som driver efterfrågan utöver det normala. Här ser vi en klar trend med ökad miljömedvetenhet hos de stora internationella varumärkesägarna samt även på den politiska arenan. Som exempel kan nämnas att kartong är att föredra framför plast i förpackningsprodukter som kaffekoppar, att försäljningen av plastpåsar i butiker förbjuds i vissa länder (och ersätts av papperspåsar), samt att kartong baserad på färsk fiber vinner marknadsandelar från kartong baserad på returfiber i matförpackningar (av hälsoskäl).

E-handeln gynnar kartong

Internethandel är en annan faktor som ökar efterfrågan på kartong, framförallt wellpapp, och trots en kraftig ökning de senaste åren förutspås fortsatt tvåsiffrig tillväxt för internethandel de kommande åren. Detta har medfört ett ökat behov av wellpapp; starkare wellpapp som en följd av att allt tyngre varor fraktas och finare wellpapp eftersom både internethandelsbolagen och varumärkesägarna inser att kartongen i sig lämpar sig väl för att framhäva varumärket. Så kallad ”point-of-display” marknadsföring (baserad på kartongprodukter) i matbutikerna är också på frammarsch på bekostnad av tv-reklam (kunderna tenderar att göra fler besök i butikerna än tidigare, vilket medför högre kundfrekvens och därmed effektivare marknadsföring). Prisbilden för både kartong och wellpapp är generellt sett positiv för närvarande. Vi tror på stabila till svagt stigande priser framöver drivet av en fortsatt stark efterfrågan.

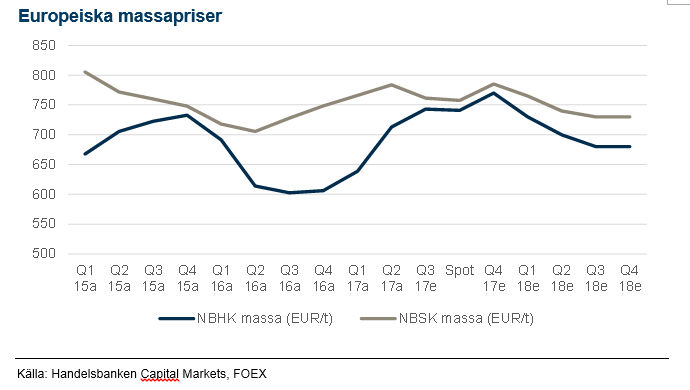

Pappersmassa – positiv prisbild

I det korta perspektivet har ny kapacitet på massamarknaden balanserats av produktionsstörningar och kapacitetsnedskärningar. Pappers- och förpackningspriserna stiger, vilket betyder att högre massapriser skickas vidare i värdekedjan. Därtill är efterfrågan god i samtliga regioner och restriktioner på returpappersimport till Kina har krävt ytterligare import av massa för att kompensera vid tillverkningen av till exempel förpackningspapper. På längre sikt tror vi att massamarknaden framförallt kommer att drivas av stigande efterfrågan på mjukpapper och kartong, mindre returpapper i omlopp samt god dynamik på kapacitetssidan (ny kapacitet balanseras av stängning av gammal). Detta ger stöd för en positiv prisbild.

Sågade trävaror – positiv utveckling

Priset på sågade trävaror har ökat på sistone och producenterna har aviserat nya prishöjningar. Detta är traditionellt en cyklisk bransch prismässigt eftersom det går snabbt att starta upp sågverk vid konjunkturuppgångar. Vi tror dock att en fortsatt stark efterfrågan, drivet av bland annat trävarans frammarsch i byggbranschen, ger stöd för ett mer stabilt försäljningspris framöver. Flera faktorer har bidragit till den positiva utvecklingen och lett till ökade marknadsandelar för trävara på bekostnad av främst betong: Utveckling av nya produkter som eldfasta CLT (cross-laminated timber), skogssektorns mer aggressiva lobbyverksamhet mot husbyggare, arkitekter och politiker samt delvis mildrade byggbestämmelser i Europa. Detta har också medfört att de nordiska skogsbolagen har mer förädlade produkter i sina portföljer och därmed har förbättrat sin produktmix. Detta innebär även en mindre känslighet vid prisfluktuationer för traditionell sågvara.

Vi tror på en fortsatt stark konjunktur för trävaror under 2018, samtidigt som efterfrågan på massaved bör öka i Norden under kommande år med aviserade investeringar i både Sverige och Finland.

Nordiska skogsbolag – framtidens vinnare

Vem är då framtidens vinnare inom skogsindustrin? Som vi ser det är bolagen som lyckats minska sin exponering mot papper och öka exponeringen mot cellulosa och kartong de klara vinnarna givet starka fundamenta i respektive marknad. Dessa kommer att åtnjuta en efterfrågetillväxt som trots allt är det mest avgörande för alla verksamheter. De kommer även ha de bästa resultatutsikterna, den högsta avkastningen på kapital samt den bästa förmågan att ge högre utdelningar framöver. De nordiska skogsbolagens resultat präglas också av valutaförändringar, där framförallt den försvagade dollarn mot både kronan och euron kommer att sätta sina spår. Vi förväntar oss dock relativt stabila valutor framöver och anser nuvarande nivåer som hanterbara. Värderingsmässigt sticker de nordiska skogsbolagen också ut; några med mycket attraktiva multiplar och andra med höga multiplar jämfört med internationella konkurrenter. Sammanfattningsvis kan sägas att det finns intressanta investeringsmöjligheter i sektorn, men det gäller att vara selektiv.

MIKAEL DOEPEL

SKOGSANALYTIKER, HANDELSBANKEN

[box]Handelsbankens råvarukommentar är producerad av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Handelsbanken Capital Markets, som är en division inom Svenska Handelsbanken AB (publ) (i fortsättningen kallad ”SHB”), är ansvarig för sammanställningen av analysrapporter. I Sverige står SHB under tillsyn av Finansinspektionen, i Norge av norska Finansinspektionen, i Finland av finska Finansinspektionen och i Danmark av danska Finansinspektionen. Alla analysrapporter bygger på information från handels- och statistiktjänster och annan information som SHB bedömt vara tillförlitlig. SHB har emellertid inte själv verifierat informationen och kan inte garantera att informationen är sann, korrekt eller fullständig. I den mån lagen tillåter tar varken SHB, styrelseledamöter, tjänstemän eller medarbetare, eller någon annan person, ansvar för någon som helst förlust, oavsett om den uppstår till följd av användning av en analysrapport eller dess innehåll eller på annat sätt uppstår i anslutning till något i denna.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad