Analys

SEB – Råvarukommentarer, 22 oktober 2012

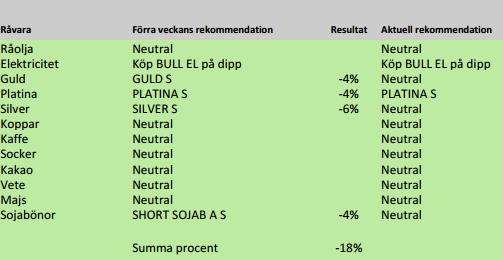

Sammanfattning av rekommendationer

Förra veckans rekommendationer gav en samlad förlust 18%. Det var framförallt rekylen i ädelmetallerna som låg bakom. Vi väljer att stänga positionerna i guld och silver, inte för att vi inte tror på dem på lång sikt, utan för att det kan komma bättre köptillfällen. Däremot ligger vi kvar köpta i plantina med PLATINA S. Sojabönor tycks vilja röra sig sidledes och vi kliver ur den korta positionen, som gett oss ganska stora vinster.

Många man talar med är väldigt pessimistiska inför framtiden. Å ena sidan kan den typen av samstämmighet – i oktober – ofta vara ett köptillfälle. Å andra sidan, den fundamentala krisen är så enorm att den är svår att mäta på de skalor modern historia gett oss. Från FED:s och politiskt håll via ECB/ESM försöker man få fart på efterfrågan. Pengar skickas i systemet, men eftersom transmissionsmekanismen gissningsvis inte funkar lika bra eller alls, i en miljö med statskonkurs om hörnet om pengarna slutar tryckas, kan man kanske förvänta sig att pengarna hamnar i tillgångar och inte i efterfrågan = BNP-tillväxt = sysselsättning = BNP-tillväxt + skatteintäkter. Det borde vara en god miljö för ädelmetaller. 75% av platina-gruvorna finns i Sydafrika, ett allt mer instabilt land. Inget av gruvbolagen går med vinst. Det är svårt att tänka sig ett ännu lägre pris på platina. Metallen ger en placerare en asymmetrisk risk. Priset kan svårligen falla, men borde kunna stiga på vågen av pengar som centralbankerna skickar in i systemet.

Råolja – Brent

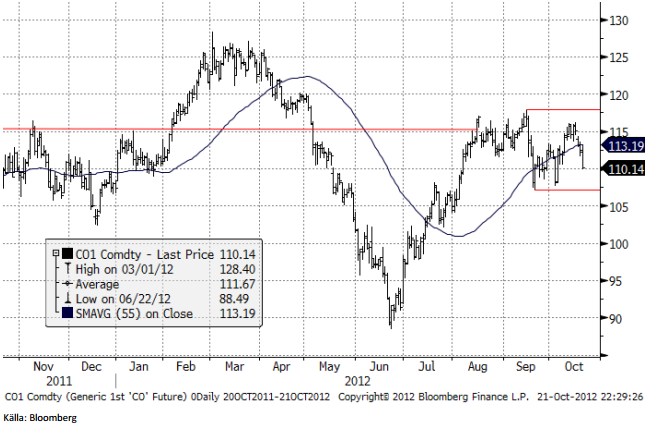

I mitten av förra veckan handlades brentkontraktet upp – och tillbaka – in i den kanal där kontraktet handlats under större delen av hösten. Som högst noterades 116.20 på tisdagen men har därefter fallit tillbaka. Som vi ser av diagrammet nedan, föll oljepriset ganska kraftigt i fredags. Stöd finns på 110 dollar, precis där oljepriset stängde i fredags, och sedan på 107 dollar. Bryter prisfallet ner genom 107 dollar, är det fritt ner till 100 dollar. Det skulle kunna vara ett läge för ett kortsiktigt köp av BEAR OLJA X4 S. Annars förhåller vi oss neutrala nu.

Fundamentalt är marknaden egentligen i obalans; efterfrågan är inte särskilt övertygande, Europa är fortsatt i kris och risk för ytterligare bakslag kvarstår. Dessutom finns frågetecken om situationen i världens fabrik – Kina. Å andra sidan, så finns stora problem på utbudssidan. Situationen i Nordsjön är fortfarande ansträngd med låga leveransvolymer. Dessutom har Europa låga lager av mellandestillat som diesel, lågsvavlig eldningsolja och jetbränsle. Efterfrågan på, inte minst eldningsolja, ökar säsongsmässigt under hösten. Nordsjöoljan, dit Brent hör, lämpar sig väl för produktion av mellandestillat. Kombinationen av låga leveranser Nordsjöolja, låga lager av mellandestillat och förhållandevis stark efterfrågan, gynnar därför brentpriset.

Den geopolitiska temperaturen har ytterligare höjts med en eskalering av konflikten mellan Syrien och Turkiet samt med en upptrappning i konflikten mellan västvärlden och Iran. Marknadskrafterna drar åt olika håll, men hittills, är oron över situationen i Mellanöstern, tillsammans med utbudsstörningarna, den starkare kraften.

Vi har haft en neutral vy på oljepriset. Samtidigt har det inte gått att blunda för att det finns ett starkt underliggande köpintresse. De kraftiga nedställ, som inträffat i september och oktober, har omedelbart resulterat i att marknaden lika snabbt handlats upp igen.

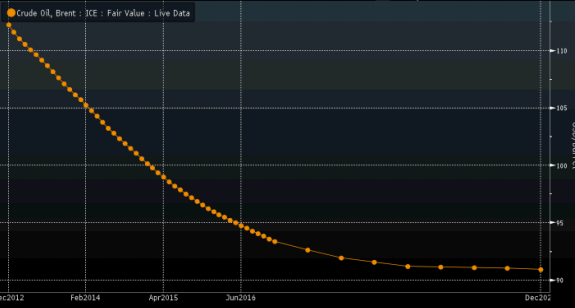

Kring nuvarande nivå (112) ändrar vi vår rekommendation till svagt köp. Större rekyler ned bör ses som chans att addera ytterligare längd. En lång position gynnas också av att Brent handlas i kraftig backwardation, som grafen ovan visar.

Backwardation höjer avkastningen för den som är köpt, eftersom man köper olja billigare på termin än man säljer nära spot. Om inget annat händer i marknaden utom att tiden går, köper man alltså billigare än spot och säljer efter en månad till ett högre pris nära spotpriset.

Elektricitet

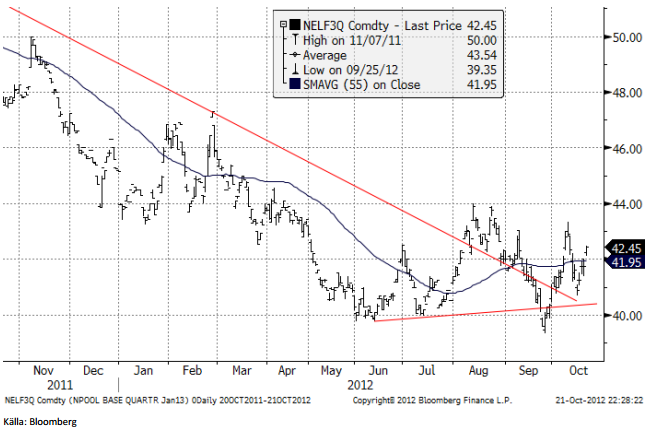

Terminerna på den nordiska elmarknaden inledde veckan ned och Q1-13 (den termin som våra certifikat för närvarande replikerar) handlades som lägst på €40.70/MWh.

Vi har tidigare kommunicerat att 40-nivån på Q1-13 terminen (den termin som våra certifikat replikerar) är en attraktiv ingångsnivå för en long position. Vi håller fast vid detta, då nedsidan därifrån bör vara begränsad, detta för att:

- CO2 priset: Uppside potential på förhoppningar om politisk intervention i CO2 marknaden

- Kolpriset: Har planat ut och nedsidan är begränsad.

- Prispremien för problem med kärnkraft- och för köldknäppar i vinter ger stöd for Q1-13

Kontraktet handlas nu på 41,3 efter att det nyligen tradat upp till €43.35/MWh driven av signaler på torrare och kallare väder. Däremot har inte uppgången varit förankrad i en annan viktig prisdrivare, marginalkostnaden för koleldad kraftproduktion, se grafen nedan.

I den nedre delen i diagrammet ovan, ser vi hur differensen mellan Q1-13 (NELF3Q Comdty) och vårt kontinentala index for marginalkostnader drivits upp till en nivå där den tidigare fallit tillbaka. Den 8 oktober var differensen uppe i €3.2/MWh. Den här differensen har nu korrigerats till mer normala nivåer. Det är fortsatt mycket god tillgång på vatten i det nordiska kraftsystemet. Magasinen är fulla och den hydrologiska balansen är på ca +12 TWh. För en rejäl uppgång behöver kontraktet stöd av både väder och marginalkostnader.

Det ser ut som om marknaden kan ge en ny möjlighet att köpa Q1-13 på nivåer nära €40/MWh. En sådan position, t ex genom köp av BULL EL X4 S, ger en position med begränsad nedsida samtidigt som det ger möjlighet till prisuppgångar från chansen att något av följande faktorer slår in: risken för kallare och torrare väder, kärnkraftproblem, CO2 interventionsoptimism samt en möjlig uppgång i kolpriset under början av vintern, som står for dörren.

Guld och Silver

Statistiken som kommer in nu är lite ”för stark” för guldet. Det ser lite bättre ut i USA, med en mer positiv tendens på bostadsmarknaden. Men viktigaste av allt arbetsmarknaden. Många bedömare menar att det går för långsamt, men icke desto mindre åt rätt håll. Mer positivs således, men det minskar också sannolikheten för fler monetära stimulanser från den amerikanska centralbanken. Detta gör aktörerna avvaktande. Priset har fallit under $1750, vilket ur ett tekniskt perspektiv är negativt. För den som är lång kan det vara läge att minska exponeringen ett tag framöver för avvakta den fortsatta utvecklingen.

Nedan ser vi kursdiagrammet för guld, som föll ganska kraftigt i fredags.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce.

Platina

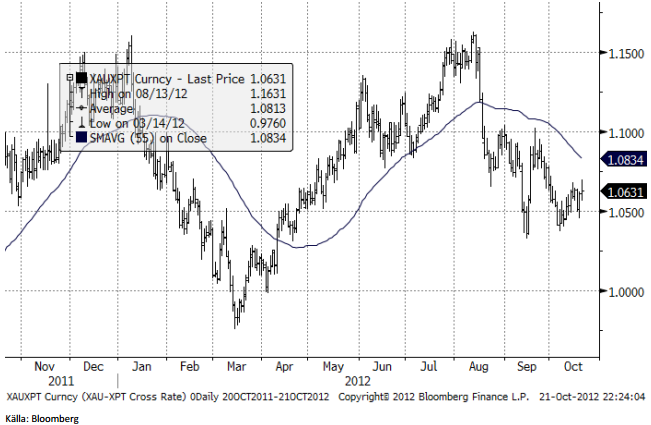

Även Platina har fallit tillbaka i sin egenskap av ädelmetall. Bilden ser tekniskt sett annorlunda ut jämfört med guld. Här ser vi högre toppar och högre bottnar. Med fortsatt oroligheter i Sydafrika (stor risk för utbudet) samtidigt som de industriella metallerna får stöd av ökad optimism i Kina, finns anledning att tro på en fortsatt stark trend.

Platina bröt ett tekniskt stöd i fredags och kan därmed gå ner till 1600 i första hand. Nästa stöd ligger på 1550.

Nedan ser vi priset på guld dividerat med priset på platina. Vi väntar oss att platina ska fortsätta vinna på guldet.

Koppar

Generellt om basmetallerna: LME-veckan börjar gå mot sitt slut. Den är en gammal tradition som ursprungligen gick ut på att världens stora producenter och konsumenter av metall; gruvor, smältverk och halvfabrikattillverkare, samlades i London på hösten för att förhandla om nästa års priser. Nu är det mer av en årlig konferensvecka där LME-middagen är en av höjdpunkterna. Det sägs att det är Europas största ”sittande” middag med 2000 metallhandlare. En stor del av marknadens inflytelserika aktörer är således i London en stor del av denna vecka.

Nedan följer ett utdrag ur vår rapportering från LME:

”SEB: s rapportering från LME-veckan kan sammanfattas med ett relativt neutralt stämningsläge. Åtminstone när det gäller priserna. Fundamentalt bedöms de flesta metallerna vara i överskott vilket förväntas bestå under nästa år. Samtidigt ”tuggar sig” priserna ner i kostnadskurvan, vilket bedöms sätta en nedre gräns. Avmattningen i Kina är oroväckande samtidigt som vissa tecken börjar tyda på återhämtning bl.a. efter de senaste inflationssiffrorna. Kopparutbudet bedöms nu öka, efter flera år av besvikelser. Utsikterna för priset är dock blandade, dels för att utbudet historiskt tenderat att inte materialiseras samtidigt som “förhoppningarna” om stimulanspaket från Kina förväntas favorisera kopparn. Det är för övrigt en faktor som också talar för en starkare prisbild generellt näst år. Ett negativt fenomen som diskuterades i London är det faktum att Kina fortsatt öka produktionen trots de låga siffrorna, i syfte att lokalt upprätthålla en ”positiv bild” och för att undvika ökad arbetslöshet. Detta gäller framför allt aluminium och stål. När det gäller LME var fokus på Hong Kong börsens övertagande. Ett närmande till Kina med fler Kinesiska medlemmar förväntas. Ett annat hett ämne är de långa köerna för att få ut LME-material ur lager. En utredning har tillsatts för att bedöma eventuella åtgärder”.

Koppar

Veckan inleddes på defensiven med många aktörer på plats i London. Onsdagen inleddes med ett ordentligt fall, ned till veckans lägsta nivå kring $8100. Rörelsen kändes lite omotiverad med få prispåverkande nyheter. Lagersiffran på förmiddagen (förändringen i LME:s börslager redovisas 10:00 varje dag), som visade en ökning om ca 14,000 ton, varav merparten gick in i Sydkorea, kan i viss mån ha påverkat. Marknaden var å andra sidan väldigt tunn. Stark nybyggnadsstatistik i USA vände trenden under eftermiddagen. Statistiken från Kina på torsdagsmorgonen (BNP och starkare industriproduktion än väntat) gjöt mod i marknaden. Priserna avslutar positivt och priset är upp ca 1,5 % sett över hela veckan. Tillväxten av industriproduktionen har ökat samtidigt som inflationen är under kontroll, och faktiskt ganska låg. Vi har nu haft flera veckor av sidledes prisrörelser. Frågan är om marknaden gör sig redo för ett utbrott på uppsidan. Vi håller det för mer sannolikt än tvärtom. Vi kvarstår med bedömningen att koppar är köpvärd.

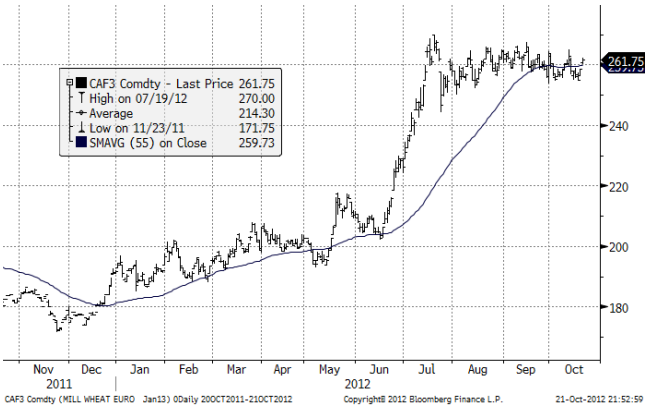

Vete

Vetemarknaden har fortsatt att röra sig ”sidledes”. Å ena sidan har vi mycket låga lager. Å den andra ett mycket högt pris, och svaghet i marknaderna för majs och sojabönor, som ännu inte satt några spår i vetepriset. 45% av utgående lager finns i Kina och i resten av världen är lagren mycket låga. Vi fortsätter att förhålla oss neutrala.

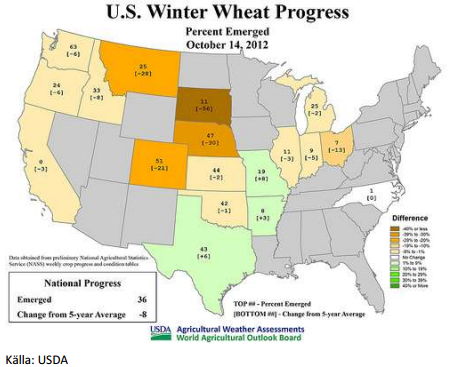

Måndagens Crop Progress från USDA visar att sådden av det amerikanska höstvetet går framåt och nu är avklarad till 71% per i söndags, en ökning med 14% från förra veckan och något över förra årets takt vid den här tiden (68%). Sådden är till över 90% klar nu i Colorado och Nebraska och till över hälften klar i de flesta av de 18 stater som rapporterar och som står för 88% av höstvete arealen. Samtidigt släpar höstvetets uppkomst mer än 20% jämfört med det femåriga genomsnittet i South Dakota (11% mot genomsnittet på 67%), Nebraska (47% vs 77%), Montana (25% vs 53%) och Colorado (51% vs 72%).

Förra veckans exportsiffror för amerikanskt vete var något av en besvikelse och visar på att priset fortfarande ligger högt jämfört med andra ursprung. Exporten för veckan uppgick till ca 280 000 ton, vilket är en minskning med 9% veckan innan och betydligt lägre än den undersökning av Bloomberg som indikerade ett intervall på 400-625 000 ton.

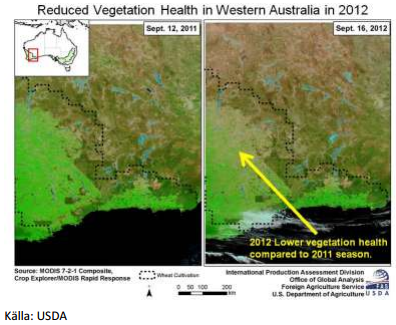

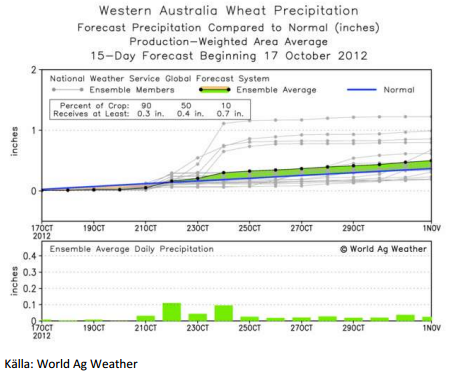

Som vi skrev om i förra veckans brev så beräknas Australiens veteproduktion 2012/13 uppgå till 23 mt enligt senaste WASDE-rapporten, vilket är en minskning med 3 mt (-12%) jämfört med förra månaden och en minskning med 6.5 mt (-22%) jämfört med förra året. Sedan sådden påbörjades i maj, har Australiens veteproducerande stater drabbats av perioder med torka vid olika tidpunkter. Avkastningen beräknas marginellt att ligga över det 5-åriga genomsnittet. Generellt så har de säsongsbetonade villkoren varit mycket varierande mellan de olika staterna, och produktionen förväntas därför att bli lägre än förra årets rekordskörd vilket framförallt återspeglar torrt väder i västra Australien och i delar av sydöstra Australien.

Mestadels torrt och ovanligt varmt väder har påskyndat utvecklingen av vete, korn och canola i västra Australien. Nederbörden (i allmänhet mindre än 5 mm) har varit begränsad främst i de södra och västra delarna, med temperaturer i genomsnitt 2-4 grader över det normala för hela ”vete bältet”. En kallfront har fört med sig vinterliknande förhållanden till stora delar av sydöstra Australien och frost har rapporterats i delar av södra Australien, med skadade grödor som följd, och även snö i närheten av Mount Lofty, Sevenhill, Hallet och Mount Remarkable. Skörden av vete påbörjas nu i Queensland och avkastningen kommer troligen att variera då många tidiga grödor påverkades av kyla och torra förhållanden.

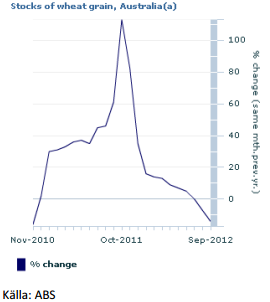

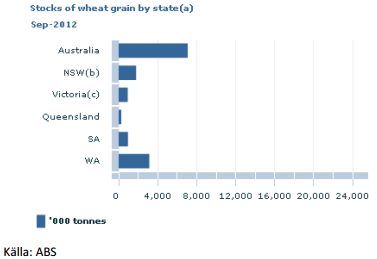

Senaste statistiken från ABS visar att Australiens vete lager i minskade med 2 mt (22%) till 7.1 mt i slutet på september från månaden innan och vilket är 1.2 mt (14%) lägre än i september 2011.

Alla stater visar en minskning i vete lager och den största nedgången sedan augusti, 892 000 ton (22%), noterades i västra Australien.

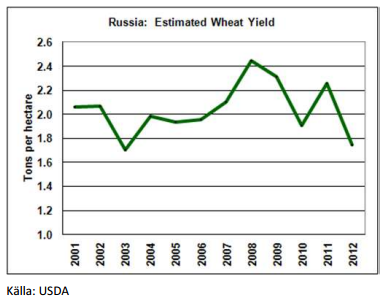

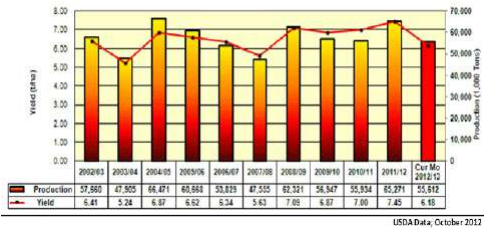

Rysslands veteproduktion 2012/13 beräknas uppgå till 38,0 mt enligt USDA, vilket är en minskning med 1.0 mt (-3%) från förra månaden och 18.2 mt (-32%) från förra året. Nedjusteringen på månadsbasis beror på ett ökat bortfall av areal i landets vårvete producerande region, där skördad areal estimeras till 21.8 miljoner hektar, vilket är en minskning med 0.7 miljoner från förra månaden och 3.1 miljoner från förra året. Den totala avkastningen för vete uppskattas till 1.74 ton per hektar, vilket är i stort sett oförändrat från förra månaden men en minskning med 23% jämfört med förra året och 21% under det 5-åriga genomsnittet.

Veteskörden i Ryssland var i stort sett avklarad i slutet på september, men bara drygt 80% av den odlade arealen hade skördats vid denna tidpunkt. En betydande del av den återstående arealen förstördes troligen av torkan och kan därmed förbli obärgad. Dessutom bidrog torkan till ett kraftigt fall i redovisad avkastning på årsbasis och ett sannolikt skördebortfall. Enligt uppgifter från Jordbruksdepartementet per den 25 september så är avkastningen lägre i samtliga distrikt (Södra, Norra Kaukasus, Volga, Ural och Sibirien), utom i det Centrala distriktet där avkastningen ökade med 8% från förra året.

Arkady Zlochevsky från Russian Grain Union säger att landets sådd av höstvete var lyckad och att målet för 2013/14 års skörd ligger på 50-55 mt, vilket skulle vara en ökning från årets 40 mt. Detta trots den pågående torkan i nedre Volga området.

Egyptens GASC förväntar sig en lägre import av vete under 2012/13, vilket är en minskning med 9.4% jämfört med året innan. En ökning av den egna produktionen i landet är en bidragande orsak och Egypten har därför ett projekt som syftar till att fördubbla antalet silos (från 25 st till 50 st med en kapacitet på 30 000 ton per silo) inom de kommande 3-4 åren.

Algeriets statliga OAIC (L’Office Algérien Interprofessionnel des Céréales) har köpt 400 000 ton vete med leverans i december för 354.50 usd och 355 usd per ton. Priserna skulle kunna tyda på att vetet är från Sydamerika / Argentina.

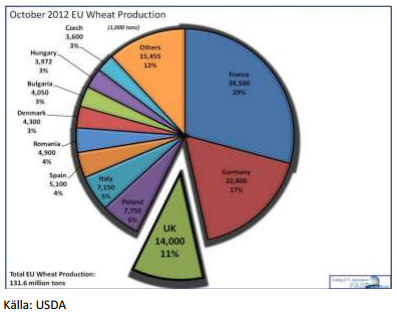

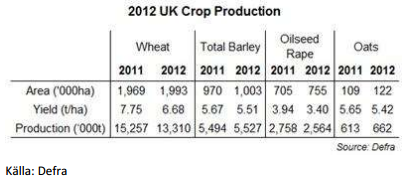

Veteproduktionen i Storbritannien 2012/13 estimeras till 14 mt av USDA, en nedjustering med 0.8 mt (-5%) från förra månaden. En lång period av regn i Storbritannien har försenat och därmed förlängt veteskörden, vilket har påverkat både kvalitet och avkastning negativt. När vädret sedan stabiliserades i början av september fick lantbrukarna inledningsvis välja mellan att skörda vete eller att så raps. Men vädret höll i sig och merparten av veteskörden för 2012 var avklarad innan regnet återvände under andra halvan av september. Storbritannien är den tredje största producenten av vete inom EU, efter Frankrike och Tyskland.

Preliminära resultat från Defra’s (Department for Environment Food and Rural Affairs) senaste undersökning visar dock en veteproduktion på 13.3 mt i Storbritannien, vilket är 13% lägre än under 2011, till följd av den långvariganederbörden under årets sommarmånader som har orsakat den lägsta avkastningen på 23 år.

Strategie Grains justerar ned sin prognos för EU’s veteproduktion med 700 000 ton till 123.0 mt, som en följd av en lägre brittisk produktion som revideras ned me 600 000 ton.

Det rapporteras att Kina har köpt 295 000 ton kanadensiskt vårvete under de senaste två veckorna, vilket signalerar Kinas största efterfrågan på vete med hög proteinhalt på flera år. Några av lasterna beräknas levereras i november och andra i januari och senare under Kanadas nuvarande marknadsföringsår 2012/13. Det sägs att Kina har visat stort intresse i högprotein vete, något som skulle kunna tyda på att den kinesiska veteproduktionen är lägre än de officiella uppskattningarna alternativt att protein nivåerna är lägre än väntat. Kanada är världens största exportör av vårvete.

Majs

Priset har fortsatt att röra sig ”sidledes”, efter att det stora fallet vändes vid 700 cent. Det är just nu svårt att avgöra om rekylen upp till 761.5, där marknaden stängde i fredags kommer att följas av en ny prisuppgång över 800 cent, eller om det den sidledes rörelse vi sett är en ”flagga” på vägen ner. Vi har också 55-dagars glidande medelvärde strax ovanför prismässigt. Det brukar, då och då, verka som ett motstånd. Vi måste därför förhålla oss neutrala till priset på majs just nu.

Måndagens Crop Progress från USDA visar att den amerikanska majsskörden fortsätter framåt i snabb takt mot en av de snabbast avklarade skördarna i modern historia. Per i söndags så var 79% av årets skörd avklarad, en ökning från förra veckans 69% och en bra bit över det femåriga genomsnittet på 38%. Skördetakten i de olika ”I” staterna (Iowa, Indiana och Illinois) varierade, men samtliga ligger långt över det femåriga genomsnittet och förra årets takt.

Trots den senaste tidens nedgång i majspriserna och ett förväntat begränsat utbud i USA som kan tänkas driva upp priserna visar somliga aktörer i Asien ingen brådska med att köpa eftersom priserna fortfarande anses vara för höga. Sydkoreas största foderproducent Nonghyup Feed Inch. annullerade ett anbud om köp av 210 000 ton majs i förra veckan till följd av alltför höga priser och de har ännu inte bestämt när de kommer att gå ut med en ny förfrågan då företagen har sina behov täckta fram till februari 2013 och därmed fortfarande har tid att vänta ut en eventuell fortsatt prisnedgång.

Kinas majsproduktion förväntas öka 4.26 procent på åsbasis till 201 mt under 2012, vilket är högre än den tidigare prognosen på 197 mt, enligt CNGOIC. Produktionen av majs i EU 2012/13 uppskattas av USDA till 55.6 mt, vilket är en nedjustering med 1.5 mt (-3%) från förra månaden och ned 9.7 mt (-15%) från förra året. Prognosen för majsproduktionen justerades ned för tredje månaden i rad. Förväntningarna var höga i början av juli som en följd av högre majsareal och gynnsamt vårväder som förbättrade utsikterna. Under juli månad försämrades dock vädret i sydöstra Europa med långvarig värme och torka. Den största nedjusteringen görs för Rumänien (-0.8 mt), men även i Ungern, Bulgarien och Frankrike. Majsproduktionen i Polen och Spanien justeras däremot upp med 0.3 mt för respektive land.

Strategie Grains fortsätter sina nedjusteringar av Europas majsproduktion efter att skörderesultat visar på större bortfall än väntat i unionens sydöstra länder som en följd av varmt och torrt väder. SG sänker sin prognos med 900 000 ton till 52.8 mt, vilket är en minskning med 20% från förra årets rekordskörd, och betydligt lägre än estimaten från både IGC (55 mt), USDA (55.6 mt) och Coceral (56 mt).

Det talas om att Argentina kan komma att öka exportkvoterna med 7 mt för majs 2012/13 och att detta kommer att tillkännages i slutet på december eller i början på januari. Förutsättningen är dock att sådd areal kvarstår vid 4 miljoner hektar och att väderförhållandena samarbetar och inte orsakar en upprepning av förra årets torka. Jordbruksministeriet i BA har dock avstått från att kommentera detta. Så här långt har dock regn försenat sådden av majs i Argentina, men prognoser indikerar bättre väder denna vecka.

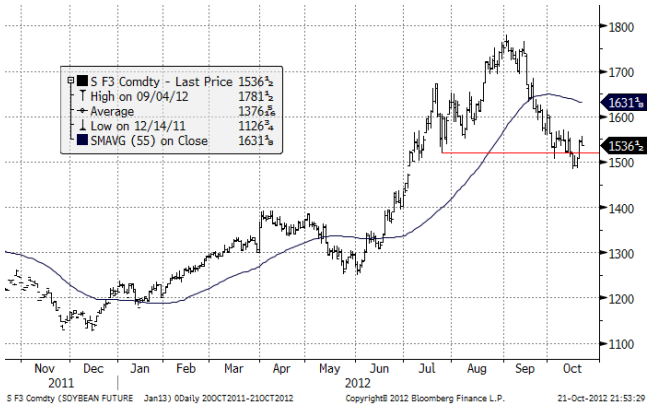

Sojabönor

Januarikontraktet fann stöd på 1500 cent i veckan som gick. Möjligen är 1500 en kortisktig botten efter prisfallet från toppen på 1781. I så fall, och det verkar mest troligt, få vi se ”sidledes” rörelse i veckan som kommer. Vi väljer därför att gå från negativ till neutral på sojabönorna.

Måndagens Crop Progress från USDA visar att skörden av sojabönor går framåt i snabb takt. Per i söndags så var 71% av sojabönsskörden avklarad, en ökning från förra veckans 58% och det femåriga genomsnittet på 58% för detta datum. Skörden fortskred trots en avmattning i fältaktivitet i många områden som en följd av en helg med välbehövliga regn över stora delar av det amerikanska ”majsbältet”. Skörden i Indiana var avklarad till 51%, vilket är en rejäl ökning från förra veckans 30% men fortfarande under det femåriga genomsnittet på 57%.

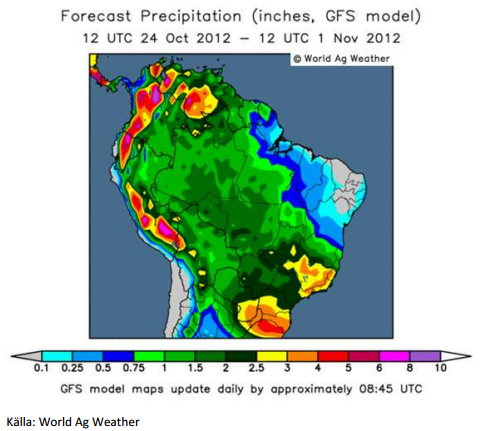

Brasiliens lantbrukare ökade takten i sin sådd av sojabönor under den senaste veckan efter regnskurar i flera av de största sojabönsproducerande staterna. Nederbörden är emellertid långt ifrån tillräckligt, och man fortsätter att släpa efter fjolårets takt. Fram till den 11 oktober så var 9% av den beräknade arealen sådd, jämfört med 13% vid den här tiden förra året och trots en tidigare start. I Mato Grosso är 17% avklarad och i Parana 21%. Den goda nyheten är dock att regnet förväntas fortsätta under de kommande dagarna.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

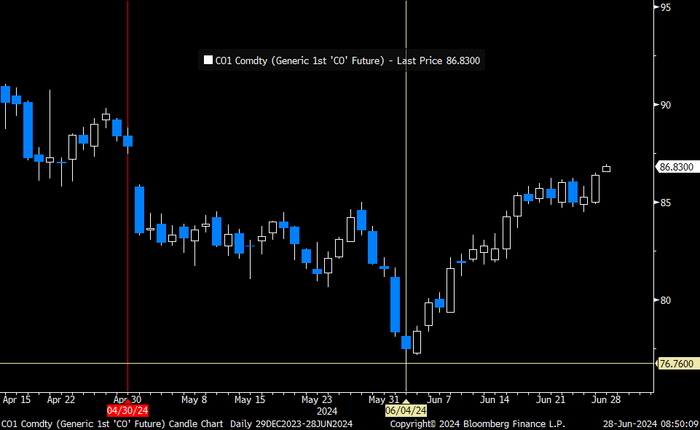

Brent crude inching higher on optimism that US inflationary pressures are fading

Brent crude price inching higher on optimistic that US inflationary pressures are fading. Brent crude closed up 1.1 USD/b ydy to a close of USD 86.39/b which was the highest close since the end of April. This morning it is trading up another half percent to USD 86.9/b along with comparable gains in industrial metals and Asian equities. At 14:30 CET the US will publish its preferred inflation gauge, the PCE figure. Recent data showed softer US personal spending in Q1. Expectations are now high that the PCE inflation number for May will show fading inflationary pressures in the US economy thus lifting the probability for rate cuts later this year which of course is positive for the economy and markets in general and thus positive for oil demand and oil prices. Hopes are high for sure.

Brent crude is trading at the highest since the end of April

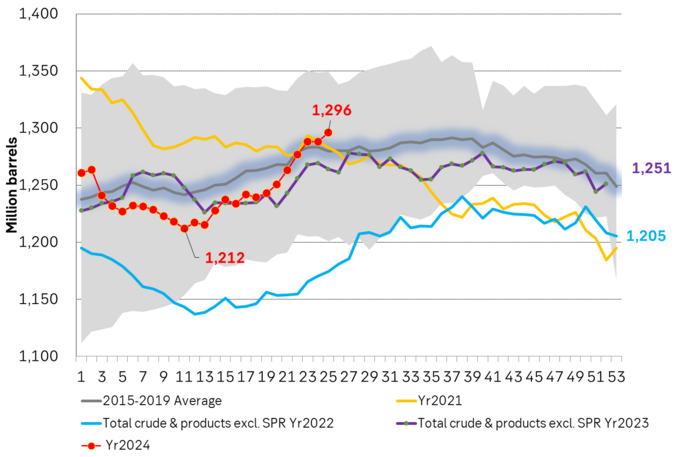

The rally in Brent crude since early June is counter to rising US oil inventories and as such a bit puzzling to the market.

US commercial crude and oil product stocks excluding SPR.

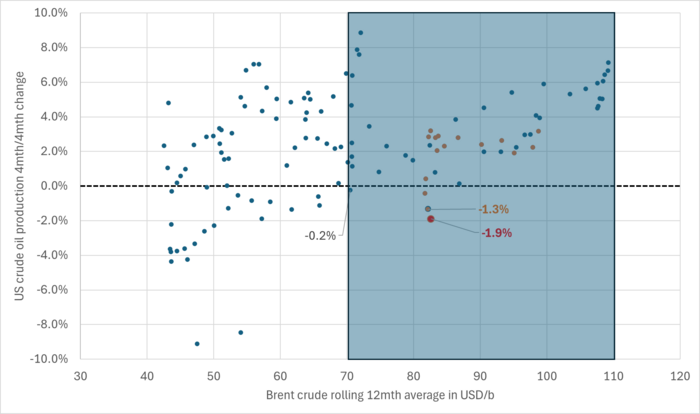

Actual US crude oil production data for April will be published later today. Zero growth in April is likely. Later today the US EIA will publish actual production data for US crude and liquids production for April. Estimates based on US DPR and DUC data indicates that there will indeed be zero growth in US crude oil production MoM in April. This will likely driving home the message that there is no growth in US crude oil production despite a Brent crude oil price of USD 83/b over the past 12 mths. The extension of this is of course rising expectations that there will be no growth in US crude oil production for the coming 12 months either as long as Brent crude hoovers around USD 85/b.

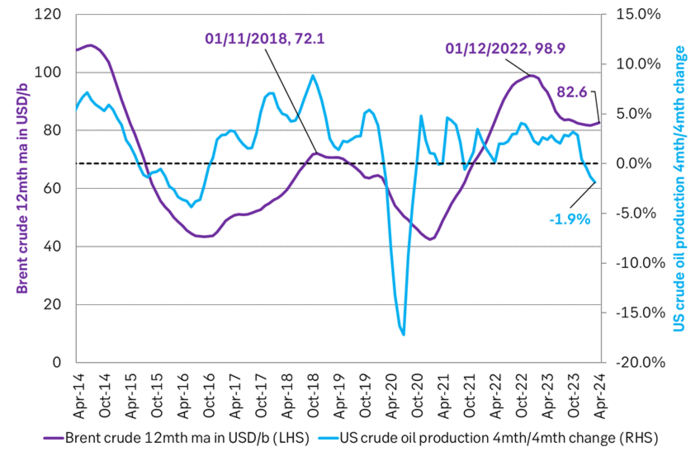

US production breaking a pattern since Jan 2014. No growth at USD 83/b. What stands out when graphing crude oil prices versus growth/decline in US crude oil production is that since January 2014 we have not seen a single month that US crude oil production is steady state or declining when the Brent crude oil price has been averaging USD 70.5/b or higher.

US Senate looking into the possibility that US shale oil producers are now colluding by holding back on investments, thus helping to keep prices leveled around USD 85/b.

Brent crude 12mth rolling average price vs 4mth/4mth change in US crude oil production. Scatter plot of data starting Jan 2014. Large red dot is if there is no change in US crude oil production from March to April. Orange dots are data since Jan 2023. The dot with ”-1.3%” is the March data point.

Brent crude 12mth rolling average price vs 4mth/4mth change in US crude oil production. Data starting Jan 2014. The last data point is if there is no change in US crude oil production from March to April.

Analys

Price forecast update: Weaker green forces in the EU Parliament implies softer EUA prices

We reduce our forecast for EUA prices to 2030 by 10% to reflect the weakened green political agenda in the EU Parliament following the election for the Parliament on 6-9 June. The upcoming election in France on 7 July is an additional risk to the political stability of EU and thus in part also to the solidity of the blocks green agenda. Environmental targets for 2035 and 2040 are most at risk of being weakened on the margin. EUA prices for the coming years to 2030 relate to post-2030 EUA prices through the bankability mechanism. Lower post-2030 climate ambitions and lower post-2030 EUA prices thus have a bearish impact on EUA prices running up to 2030. Actual softening of post-2030 climate ambitions by the EU Parliament have yet to materialize. But when/if they do, a more specific analysis for the consequences for prices can be carried out.

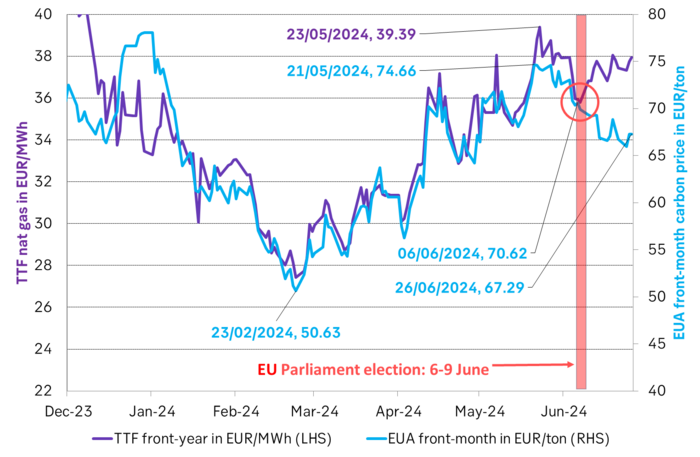

EUA prices broke with its relationship with nat gas prices following the EU Parliament election. The EUA price has dutifully followed the TTF nat gas price higher since they both bottomed out on 23 Feb this year. The EUA front-month price bottomed out with a closing price of EUR 50.63/ton on 23 Feb. It then reached a recent peak of EUR 74.66/ton on 21 May as nat gas prices spiked. Strong relationship between EUA prices and nat gas prices all the way. Then came the EU Parliament election on 6-9 June. Since then the EUA price and TTF nat gas prices have started to depart. Bullish nat gas prices are no longer a simple predictor for bullish EUA prices.

The front-month EUA price vs the front-year TTF nat gas price. Hand in hand until the latest EU Parliament election. Then departing.

The EU Parliament election on 6-9 June was a big backlash for the Greens. The Greens experienced an euphoric victory in the 2019 election when they moved from 52 seats to 74 seats in the Parliament. Since then we have had an energy crisis with astronomic power and nat gas prices, rampant inflation and angry consumers being hurt by it all. In the recent election the Greens in the EU Parliament fell back to 53 seats. Close to where they were before 2019.

While green politics and CO2 prices may have gotten a lot of blame for the pain from energy prices over the latest 2-3 years, the explosion in nat gas prices are largely to blame. But German green policies to replace gas and oil heaters with heat pumps and new environmental regulations for EU farmers are also to blame for the recent pullback in green seats in the Parliament.

Green deal is still alive, but it may not be fully kicking any more. Existing Green laws may be hard to undo, but targets for 2035 and 2040 will be decided upon over the coming five years and will likely be weakened.

At heart the EU ETS system is a political system. As such the EUA price is a politically set price. It rests on the political consensus for environmental priorities on aggregate in EU.

The changes to the EU Parliament will likely weaken post-2030 environmental targets. The changes to the EU Parliament may not change the supply/demand balance for EUAs from now to 2030. But it will likely weaken post-2030 environmental targets and and thus projected EU ETS balances and EUA prices post-2030. And through the bankability mechanism this will necessarily impact EUA prices for the years from now to 2030.

Weaker post-2030 ambitions, targets and prices implies weaker EUA prices to 2030. EUA prices are ”bankable”. You can buy them today and hold on to them and sell them in 2030 or 2035. The value of an EUA today fundamentally rests on expected EUA prices for 2030/35. These again depends on EU green policies for the post 2030 period. Much of these policies will be ironed out and decided over the coming five years.

Weakening of post-2030 targets have yet to materialize. But just talking about it is a cold shower for EUAs. These likely coming weakenings in post-2030 environmental targets and how they will impact EUA prices post 2030 and thus EUA prices from now to 2030 are hard to quantify. But what is clear to say is that when politicians shift their priorities away from the environment and reduce their ambitions for environmental targets post-2030 it’s like a cold shower for EUA prices already today.

On top of this we now also have snap elections in the UK on 4 July and in France on 7 July with the latter having the potential to ”trigger the next euro crisis” according to Gideon Rachman in a recent article in FT.

What’s to be considered a fair outlook for EUA prices for the coming five years in this new political landscape with fundamentally changed political priorities remains to be settled. But that EUA price outlooks will be lowered versus previous forecasts is almost certain.

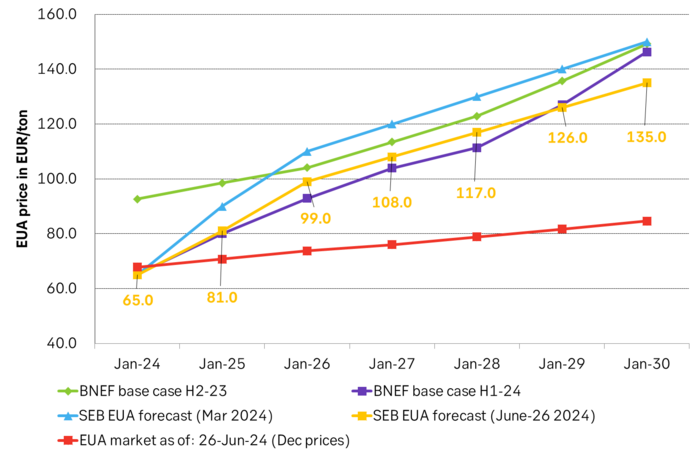

We reduce our EUA price forecast to 2030 by 10% to reflect the new political realities. To start with we reduce our EUA price outlook by 10% from 2025 to 2030 to reflect the weakened Green agenda in the EU parliament.

SEB’s EUA price forecast, BNEF price forecasts and current market prices in EUR/MWh

Analys

The most important data point in the global oil market will be published on Friday 28 June

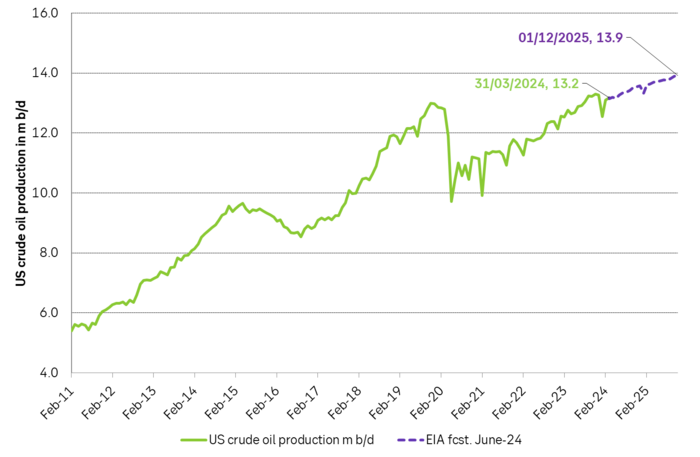

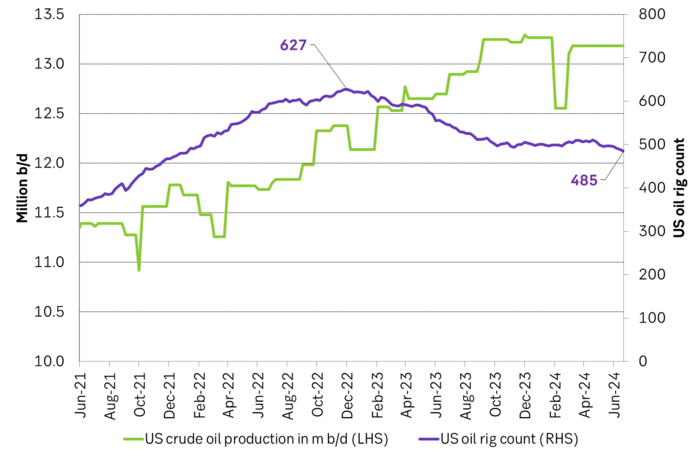

US crude oil production has been booming for more than a decade. Interrupted by two setbacks in response to sharp price declines. The US boom has created large waves in the global oil market and made life very difficult for OPEC(+). Brent crude has not traded below USD 70/b since Dec-2021 and over the past year, it has averaged USD 84/b. US shale oil production would typically boom with such a price level historically. However, there has been zero growth in US crude oil production from Sep-2023 to Mar-2024. This may be partially due to a cold US winter, but something fundamentally seems to have changed. We recently visited a range of US E&P and oil services companies in Houston. The general view was that there would be zero growth in US crude oil production YoY to May 2025. If so and if it also is a general shift to sideways US crude oil production beyond that point, it will be a tremendous shift for the global oil market. It will massively improve the position of OPEC+. It will also sharply change our perception of the forever booming US shale oil supply. But ”the proof is in the pudding” and that is data. More specifically the US monthly, controlled oil production data is to be published on Friday 28 June.

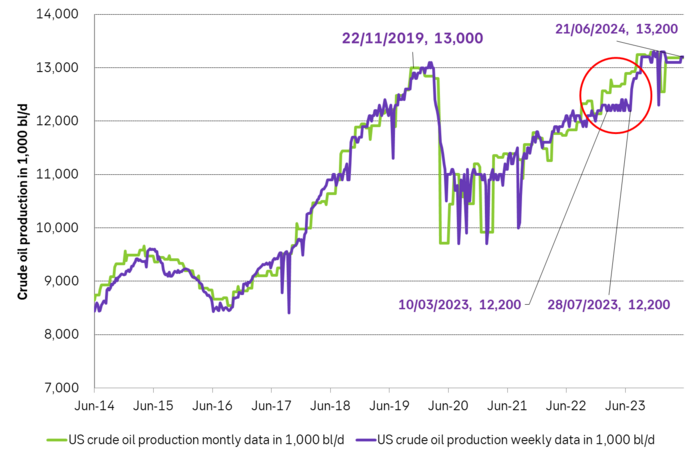

The most important data point in the global oil market will be published on Friday 28 June. The US EIA will then publish its monthly revised and controlled oil production data for April. Following years of booming growth, the US crude oil production has now gone sideways from September 2023 to March 2024. Is this a temporary blip in the growth curve due to a hard and cold US winter or is it the early signs of a huge, fundamental shift where US crude oil production moves from a decade of booming growth to flat-lining horizontal production?

We recently visited a range of E&P and oil services companies in Houston. The general view there was that US crude oil production will be no higher in May 2025 than it is in May 2024. I.e. zero growth.

It may sound undramatic, but if it plays out it is a huge change for the global oil market. It will significantly strengthen the position of OPEC+ and its ability to steer the oil price to a suitable level of its choosing.

The data point on Friday will tell us more about whether the companies we met are correct in their assessment of non-growth in the coming 12 months or whether production growth will accelerate yet again following a slowdown during winter.

The US releases weekly estimates for its crude oil production but these are rough, temporary estimates. The market was fooled by these weekly numbers last year when the weekly numbers pointed to a steady production of around 12.2 m b/d from March to July while actual monthly data, with a substantial lag in publishing, showed that production was rising strongly.

The real data are the monthly, controlled data. These data will be the ”proof of the pudding” of whether US shale oil production now is about to shift from a decade of booming growth to instead flat-line sideways or whether it will drift gradually higher as projected by the US EIA in its latest Short-Term Energy Outlook.

US crude oil production given by weekly data and monthly data. Note that the monthly, controlled data comes with a significant lag. The market was thus navigating along the weekly data which showed ”sideways at 12.2 m b/d” for a significant period last year until actual data showed otherwise with a time-lag.

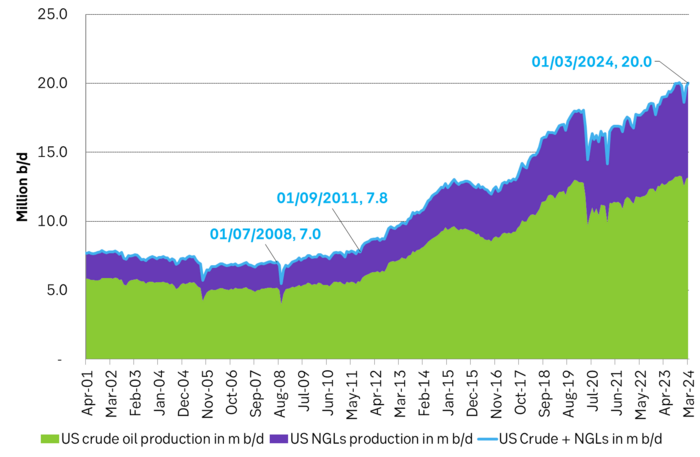

If we add in Natural Gas Liquids and zoom out to include history back to 2001 we see an almost uninterrupted boom in supply since Sep 2011 with a few setbacks. At first glance, this graph gives little support to a belief that US crude oil production now suddenly will go sideways. Simple extrapolation of the graph indicates growth, growth, growth.

US crude and liquids production has boomed since September 2011

However. The latest actual data point for US crude oil production is for March with a reading of 13.18 m b/d. What stands out is that production then was still below the September level of 13.25 m b/d.

The world has gotten used to forever growing US crude oil production due to the US shale oil revolution, with shorter periods of sharp production declines as a result of sharp price declines.

But the Brent crude oil price hasn’t collapsed. Instead, it is trading solidly in the range of USD 70-80-90/b. The front-month Brent crude oil contract hasn’t closed below USD 70/b since December 2021.

Experiences from the last 15 years would imply wild production growth and activity in US shale oil production at current crude oil prices. But US crude oil production has now basically gone sideways to lower from September to March.

The big, big question is thus: Are we now witnessing the early innings of a big change in US shale oil production where we shift from booming growth to flat-lining of production?

If we zoom in we can see that US liquids production has flat-lined since September 2023. Is the flat-lining from Sep to Mar due to the cold winter so that we’ll see a revival into spring and summer or are we witnessing the early signs of a huge change in the global oil market where US crude oil production goes from booming growth to flat-line production.

The message from Houston was that there will be no growth in US crude oil production until May 2025. SEB recently visited oil and gas producers and services providers in Houston to take the pulse of the oil and gas business. Especially so the US shale oil and shale gas business. What we found was an unusually homogeneous view among the companies we met concerning both the state of the situation and the outlook. The sentiment was kind of peculiar. Everybody was making money and was kind of happy about that, but there was no enthusiasm as the growth and boom years were gone. The unanimous view was that US crude oil production would be no higher one year from now than it is today. I.e. flat-lining from here.

The arguments for flat-lining of US crude oil production here onward were many.

1) The shale oil business has ”grown up” and matured with a focus on profits rather than growth for the sake of growth.

2) Bankruptcies and M&As have consolidated the shale oil companies into larger, fewer public companies now accounting for up to 75% of total production. Investors in these companies have little interest/appetite for growth after having burned their fingers during a decade and a half of capital destruction. These investors may also be skeptical of the longevity of the US shale oil business. Better to fully utilize the current shale oil infrastructure steadily over the coming years and return profits to shareholders than to invest in yet more infrastructure capacity and growth.

3) The remaining 25% of shale oil producers which are in private hands have limited scope for growth as they lack pipeline capacity for bringing more crude oil from field to market. Associated nat gas production is also a problem/bottleneck as flaring is forbidden in many places and pipes to transport nat gas from field to market are limited.

4) The low-hanging fruits of volume productivity have been harvested. Drilling and fracking are now mostly running 24/7 and most new wells today are all ”long wells” of around 3 miles. So hard to shave off yet another day in terms of ”drilling yet faster” and the length of the wells has increasingly reached their natural optimal length.

5) The average ”rock quality” of wells drilled in the US in 2024 will be of slightly lower quality than in 2023 and 2025 will be slightly lower quality than 2024. That is not to say that the US, or more specifically the Permian basin, is quickly running out of shale oil resources. But this will be a slight headwind. There is also an increasing insight into the fact that US shale oil resources are indeed finite and that it is now time to harvest values over the coming 5-10 years. One company we met in Houston argued that US shale oil production would now move sideways for 6-7 years and then overall production decline would set in.

The US shale oil revolution can be divided into three main phases. Each phase is probably equally revolutionary as the other in terms of impact on the global oil market.

1) The boom phase. It started after 2008 but didn’t accelerate in force before the ”Arab Spring” erupted and drove the oil price to USD 110/b from 2011 to 2014. It was talked down time and time again, but it continued to boom and re-boom to the point that today it is almost impossible to envision that it won’t just continue to boom or at least grow forever.

2) The plateau phase. The low-hanging fruits of productivity growth have been harvested. The highest quality resources have been utilized. The halfway point of resources has been extracted. Consolidation, normalization, and maturity of the business has been reached. Production goes sideways.

3) The decline phase. Eventually, the resources will have been extracted to the point that production unavoidably starts to decline.

Moving from phase one to phase two may be almost as shocking for the oil market as the experience of phase 1. The discussions we had with oil producers and services companies in Houston may indicate that we may now be moving from phase one to phase two. That there will be zero shale oil production growth YoY in 2025 and that production then may go sideways for 6-7 years before phase three sets in.

US EIA June STEO report with EIA’s projection for US crude oil production to Dec-2025. Softer growth, but still growth.

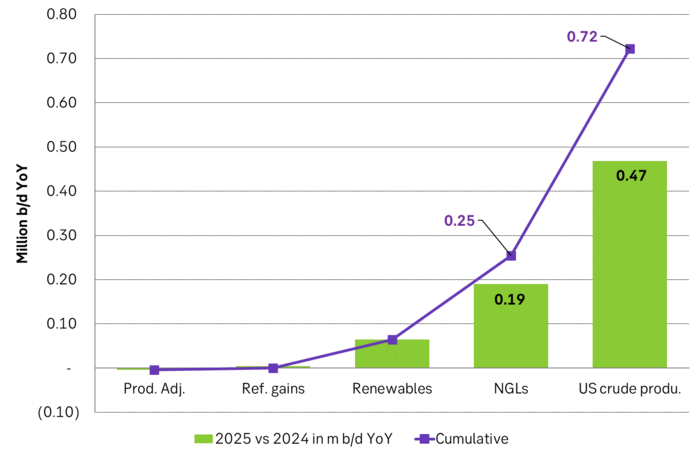

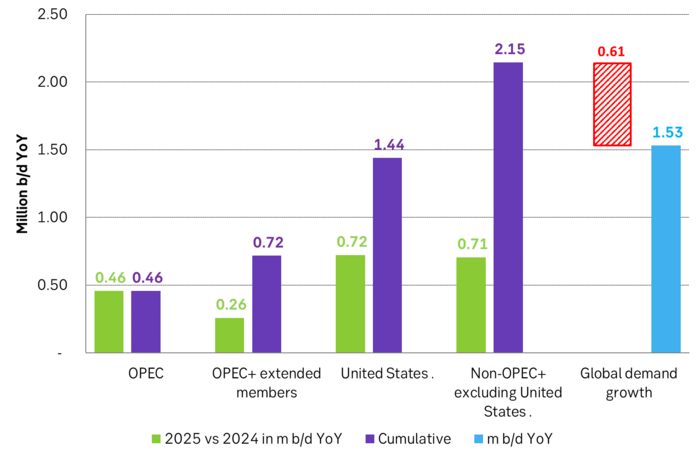

US EIA June STEO report with YoY outlook growth for 2025. Projects that US crude production will grow by 0.47 m b/d YoY in 2025 and that total liquids will grow by 720 k b/d YoY.

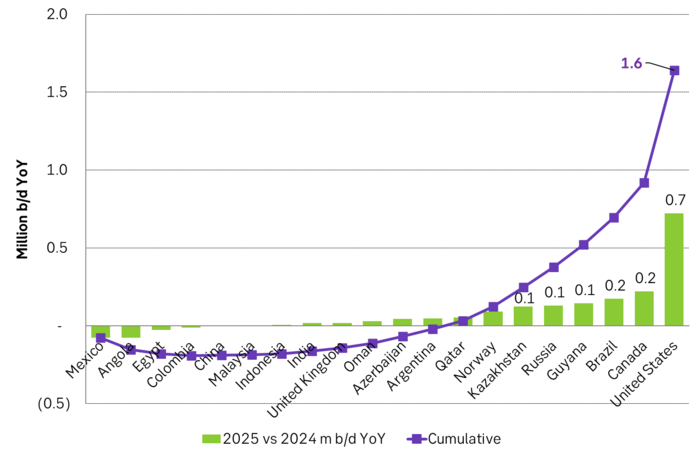

US EIA June STEO report with outlook for production growth by country in 2025. This shows how big the US production growth of 0.7 m b/d YoY really is compared to other producers around the world

US EIA June STEO report with projected global growth in supply and demand YoY in 2025. Solid demand growth, but even strong supply growth with little room for OPEC+ to expand. Production growth by non-OPEC+ will basically cover global oil demand growth.

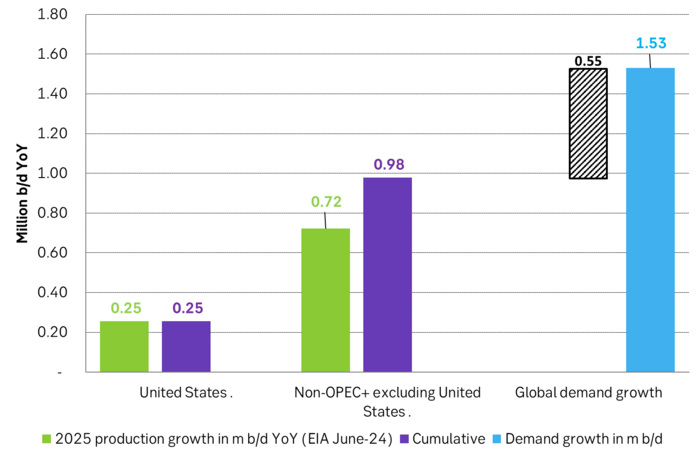

But if there instead is zero growth in US crude oil production in 2025 and the US liquids production only grows by 0.25 m b/d YoY due to NGLs and biofuels, then suddenly there is room for OPEC+ to put some of its current production cuts back into the market. Thus growth/no-growth in US shale oil production will be of huge importance for OPEC+ in 2025. If there is no growth in US shale oil then OPEC+ will have a much better position to control the oil price to where it wants it.

US crude oil production and drilling rig count

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanDe tre bästa råvaruvaruaktierna just nu

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Mining vill köpa Filo Corp tillsammans med BHP

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAfrica Oil är bra att köpa anser Stifel som inleder analysbevakning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor risk att Africa Energy inte överlever det kommande året

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFirst Nordic Metals har fyra prospekteringsprojekt i Sverige

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude inching higher on optimism that US inflationary pressures are fading

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUniper satsar på att göra elektrobränsle av sin elektricitet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTre bra aktier inom olja och oljeservice i Kanada