Analys

SEB Råvarubrev 31 januari 2017

USA i fokus (Trump, Fed & arbetslöshetsstatistik).

USA i fokus (Trump, Fed & arbetslöshetsstatistik).

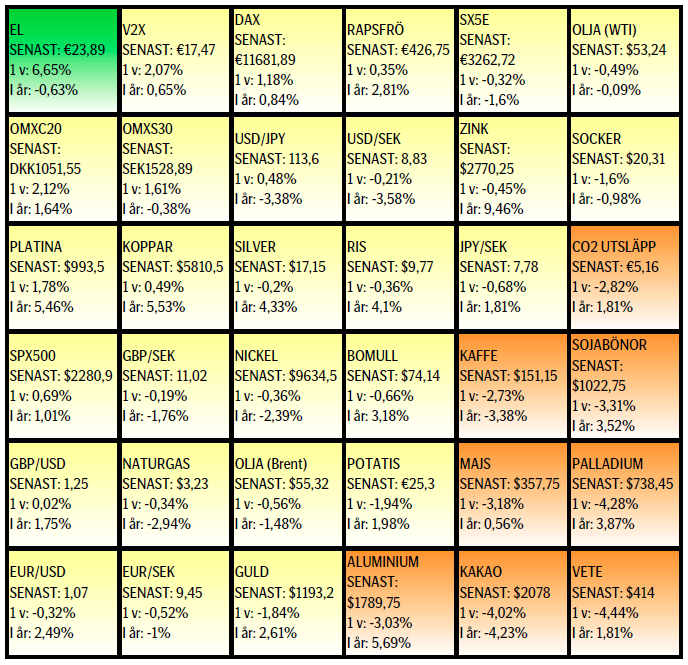

MARKNADEN I KORTHET

Inledningsvis kan vi ju sammanfatta att ett visst Twitterkonto numera har en stor betydelse för olika kursrörelser. Dollarn har helt klart fått sig en törn efter den senaste utvecklingen avseende inresor, ja eller snarare problemet med inresor till USA. Vi får se om Fed levererar något dollardrivande på onsdag kväll (20.00 cet). Marknaden prisar just nu sannolikheten för en 25punkters räntehöjning till ~13 %. På fredag kommer också amerikansk arbetsmarknadsstatistik. Tidigare under tisdagen kom inflationsstatistik från Eurozonen (högre) och arbetslöshetsstatistik från Tyskland (lägsta sedan återföreningen) vilket framför allt från tyskt håll bör öka trycket på ECB att börja dra ned på stimulanserna, vilket kan komma att utgöra ett hot mot fortsatt fallande EUR/USD. Det kinesiska nyårsfirandet pågår för närvarande för fullt.

Råvaror: Brentoljan är fortsatt instängd i sitt allt snävare intervall. Spekulanterna/placerarna sitter kvar närapå rekordlånga utan att få något betalt. Hur länge håller de ut om priset inte börjar röra sig snart? Aluminiumpriset korrigerar nedåt efter den senaste tidens tjurrusning, som inte har varit berättigad, tycker vi. Koppar stiger på en kraftigt förhöjd risk om strejk i Escondida-gruvan in Chile, världens största. Tisdag kväll kommer antagligen resultatet av fackets omröstning till att anta eller förkasta BHP Billitons erbjudande. Förkastas det och påföljande medling misslyckas kan strejken bryta ut i mitten av februari. Priset på sojabönor har fallit efter att de översvämmade odlingsområdena torkar snabbare än förväntat. Elpriset (kvartal två terminen) har börjat röra sig norrut efter en tids stiltje.

Valuta: Dollarn har fortsatt att ha motvind och de försök till förstärkning som har förekommit har snart reverserats (dollar index är tillbaka ned i sitt stödområde). Risken är att vi kommer att fortsätta ha en dollar driven av Twitter-kommentarer. Den svenska kronan har fortsatt, men i långsammare takt, att stärkas.

Börser: Vi undrar om det snart inte blir ett bakslag på framför allt amerikanska börser. En klassisk toppvarning var förra veckans Barron’s framsida som efter att Dow, temporärt, bröt 20,000 utropade – 30,000 härnäst! Tillväxtmarknader mår bättre med lite svagare dollar.

Räntor: Långa räntor har stigit för mycket, det tyckte vi redan i december och det tycker vi fortfarande. Dock nådde en tysk 10-åring sin högsta nivå på ett år, 0,50 %. Franska och Italienska räntor stiger mer på risken för mer politisk oro.

OBSERVATIONER I SAMMANDRAG

- Olja – fortsatt fast i ett krympande intervall.

- Alu – fortsatt korrektionsrisk.

- Guld – en avslutad mindre korrektion?

- Sojabönor – torrare väder pressar priset tillbaka ned.

- USD/SEK – nedåtpressen troligen inte över än.

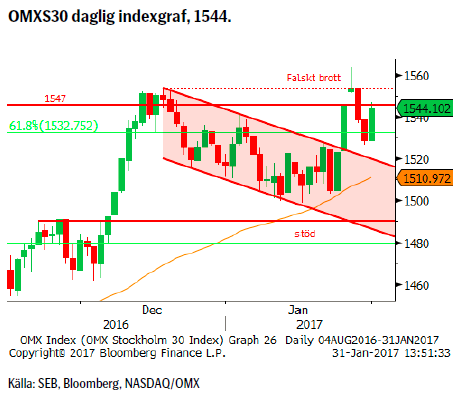

- OMXS30 – köpare vid 55d ma men också ett nytt falskt brott på uppsidan.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

OLJA BRENT

Priset har den senaste veckan fortsatt att handlas i det nu rätt hemtama intervallet. Under ytan ser vi dock lite intressantare rörelser. Om första kontraktet backade med 0,1 % förra veckan så tappade kontrakt längre ut på kurvan desto mer, t.ex. föll dec-2020 knappt 3 % förra veckan. Så priset i fronten hålls uppe av OPEC-överenskommelsen medan priset längre ut på kurvan pressas av försäljningar (ökad produktion). Antalet riggar i USA fortsätter att öka och ligger över vår förväntade tillväxttakt om sju per vecka.

Priset har den senaste veckan fortsatt att handlas i det nu rätt hemtama intervallet. Under ytan ser vi dock lite intressantare rörelser. Om första kontraktet backade med 0,1 % förra veckan så tappade kontrakt längre ut på kurvan desto mer, t.ex. föll dec-2020 knappt 3 % förra veckan. Så priset i fronten hålls uppe av OPEC-överenskommelsen medan priset längre ut på kurvan pressas av försäljningar (ökad produktion). Antalet riggar i USA fortsätter att öka och ligger över vår förväntade tillväxttakt om sju per vecka.

Konklusion: Fortsatt konsolidering in ett allt snävare intervall.

OBSERVATIONER

+ Svagare dollar.

+ Överenskommelsen verkar fungera och Saudi verkar ha kapat sin produktion till under 10m fpd.

+ Algeriet seglar möjligtvis upp som en risk under 2017.

+ Libysk risk fortsätter att öka med allt större spänningar mellan de olika klanerna och den FN-stödda regeringen (dessutom sägs nu Ryssland söka en förhandlingsposition).

+ Situationen i Venezuela fortsätter att försämras (ett avgörande bör ske i år).

+ Tekniskt så

– Den långa (netto och brutto) spekulativa positionen minskade något förra veckan (är långa konton nu mättade?) men positioneringen är fortsatt nära rekordnivåer (farligt om priset skulle ramla ur sitt intervall).

– Antalet borriggar i USA ökade förra veckan med 15, det högsta antalet sedan 2013 (dvs. högre produktion kv4 och framåt).

– Det har tidigare alltid ”fuskats” vid OPEC-avtal.

– Fortsatt god produktivitetsutveckling hos skifferoljeproducenter (rapporter om ökad robotanvändning är en intressant utveckling).

– Amerikanska skifferoljeproducenter ökar produktionen.

– Libysk och Nigeriansk produktion kan komma att öka.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

ALUMINIUM

Aluminium har börjat 2017 med en rivstart och gått klart bäst bland industrimetallerna. Fram tills förra veckan, då priset började rekylera, hade priset som mest stigit med drygt 11 %. Sannolikt är det oron över ett utkast till nya luftföroreningsregler (som innebär att man vid föroreningar över en viss nivå skulle kunna tvinga fram temporära stängningar) som pressat upp priset (då Kina står för cirka 50 % av världsproduktionen). Oklarheten gäller huruvida reglerna, som är avsedda för nästa vintersäsong, skulle kunna komma att implementeras redan nu. Den risken är sannolikt överdriven och om det antagandet är riktigt så även priset.

Aluminium har börjat 2017 med en rivstart och gått klart bäst bland industrimetallerna. Fram tills förra veckan, då priset började rekylera, hade priset som mest stigit med drygt 11 %. Sannolikt är det oron över ett utkast till nya luftföroreningsregler (som innebär att man vid föroreningar över en viss nivå skulle kunna tvinga fram temporära stängningar) som pressat upp priset (då Kina står för cirka 50 % av världsproduktionen). Oklarheten gäller huruvida reglerna, som är avsedda för nästa vintersäsong, skulle kunna komma att implementeras redan nu. Den risken är sannolikt överdriven och om det antagandet är riktigt så även priset.

Konklusion: Oförtjänt stor prisuppgång under januari.

OBSERVATIONER

+ Risken för att nya regler avseende tillfälliga produktionsstopp vid stora luftföroreningar under vintern kan leda till leveransproblem.

+ Lagren har fallit kraftigt under det senaste året.

+ Den långa spekulativa nettopositioneringen fortsätter att öka.

+ Kraftigt högre kolpriser jämfört med för ett år sedan har lyft golvet för aluminiumpriset.

+ Minskade

+ Tekniskt sett så är det positivt att vi brutit upp över den långa topplinjen.

– Risken för tillfälliga miljömässiga neddragningar är sannolikt överdrivna.

– De höga priserna bör leda till att produktionsanläggningar tas ur malpåsen.

– De flaskhalsar som uppstod med nya kinesiska långtradarregler (kortare fordon, hårdare kontroller avseende överlastning) är övergående.

– Den spekulativa långa nettopositionen är en risk om priserna skulle fortsätta att falla.

– Tekniskt sett så är marknaden kraftigt överköpt.

– Tekniskt sett så är ett återtest av en bruten trendlinje vanligt förekommande.

Tillgängliga certifikat:

BULL ALUMINIUM X1 & X4 S

BEAR ALUMINIUM X2 & X4 S

GULD

Besöket ovanför $1208 blev relativt kortvarigt men köparna verkar åter dyka upp runt 55d medelvärdet. Ökad osäkerhet kring Trumps politik har gjort dollarn lite mer sårbar än tidigare varför det kan tänkas att guldet drar nytta av den uppkomna situationen. Marknaden är annars väldigt splittrad i sin syn på guldet med prognoserna för 2017 spridda från under $1000 till upp emot $1450. Onsdagens räntebesked från FED kan men bör inte bli ett överraskningsmoment.

Besöket ovanför $1208 blev relativt kortvarigt men köparna verkar åter dyka upp runt 55d medelvärdet. Ökad osäkerhet kring Trumps politik har gjort dollarn lite mer sårbar än tidigare varför det kan tänkas att guldet drar nytta av den uppkomna situationen. Marknaden är annars väldigt splittrad i sin syn på guldet med prognoserna för 2017 spridda från under $1000 till upp emot $1450. Onsdagens räntebesked från FED kan men bör inte bli ett överraskningsmoment.

Konklusion: Möjligt att en mindre korrektion är avklarad.

OBSERVATIONER

+ Den långa spekulativa nettopositionen har ökat något.

+ Säsongsmässigt så är januari och februari starka månader för guld (upp 7 av de senaste 10 åren).

+ Dollarkorrektionen (eller är det vändningen?).

+ ”Trump-onomics” utgör en stor osäkerhet.

+ Ökat inflationstryck gör ”fysiska” tillgångar attraktivare.

+ Fallande produktion (peak-gold 2015).

+ Tekniskt så är vändningen upp från 78,6% nivån väldigt intressant och så är brottet över $1208.

– Utflöden ur börshandlade guldprodukter.

– Stigande räntor utgör en motvind för guldpriset (men vi tror nu att de långa räntorna är mogna för en korrektion nedåt).

– Fed’s något hökaktigare hållning vid decembermötet.

– Fallande efterfrågan under kvartal tre.

– Osäkerheten om vad som sker i den Indiska marknaden efter indragningen av kontanter.

– Det kinesiska nyåret med början 28 januari kommer att minska aktiviteten i de flesta råvarumarknader.

– Tekniskt har brottet av $1208 givit grönt ljus för $1242.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & x10 S

SOJABÖNOR

Korrektion? Ja! Mindre? Nej? Korrektionen visade sig bli betydligt kraftigare än vad vi hade förutsett. Positivare nyheter från Argentina om att de översvämmade markerna nu torkar ut snabbare än förväntat har satt press på priset. Som det nu ser ut så kan skadeverkningarna på skörden bli mindre än tidigare befarat samt att man möjligen kan hinna få nästa sådd i marken innan det är för sent. Dessutom bör en del av den senaste uppbyggnaden (statistik per stängning förra tisdagen) av den långa spekulativa positioneringen ha stoppats ut vilket ökade säljtrycket i nedgången.

Korrektion? Ja! Mindre? Nej? Korrektionen visade sig bli betydligt kraftigare än vad vi hade förutsett. Positivare nyheter från Argentina om att de översvämmade markerna nu torkar ut snabbare än förväntat har satt press på priset. Som det nu ser ut så kan skadeverkningarna på skörden bli mindre än tidigare befarat samt att man möjligen kan hinna få nästa sådd i marken innan det är för sent. Dessutom bör en del av den senaste uppbyggnaden (statistik per stängning förra tisdagen) av den långa spekulativa positioneringen ha stoppats ut vilket ökade säljtrycket i nedgången.

Konklusion: Får vi åter se köparna återvända runt 233d mv, vilket de sedan i somras gjort gång efter annan.

OBSERVATIONER

+ Bättre än förväntad amerikansk exportstatistik.

+ Den långa spekulativa nettopositioneringen har ökat (dvs. ökat köpande) och är nu den största sedan i juli.

+ WASDE rapporten tolkades positivt för sojabönor.

+ En tendens (hur länge?) till något svagare dollar.

+ Några utbrott av sojarost har rapporterats, sprids sporerna under den tidiga skörden kan det påverka volymer och kvalitet på de senare skördarna.

+ Kinesisk svinproduktion fortsätter att öka vilket också ökar efterfrågan på sojabönor (mycket av den ökade Amerikanska exporten bör ha hamnat i Kina).

+ Tekniskt håller vi koll på 233d mv, vilket sedan i somras har fungerat som ett dynamiskt stöd.

– Argentina torkar upp snabbare än förväntat (mindre skador på grödorna och möjlig andrasådd).

– Amerikanska sojalager nådde i december nytt rekord.

– Kinesisk produktionsareal för sojabönor förväntas att öka då sämre subsidier för majs leder till att man styr om till soja.

– Även amerikanska bönder verkar styra om majs och veteproduktion till sojabönor givet de låga priserna på de förstnämnda.

– Nya rekordskördar i Sydamerika och USA är relativt troliga under normal väderförhållanden.

– En allt för stark dollar kan försvåra amerikansk export.

– Tekniskt så flyttar vi upp huvudstödet till USc 1016.

Tillgängliga certifikat:

BULL SOJABÖNOR X1 & X4 S

BEAR SOJABÖNOR X1 & X4 S

USD/SEK

Den nettolånga spekulativa dollarpositionen (dollar index) har som förväntat minskat men betydligt mindre än vad man kanske kunde ha väntat sig. Marknaden håller alltså i hög grad kvar vid den långa position man etablerat under hösten. På onsdag är det dags för nästa Fed-möte och även om ingen höjning förväntas denna gång så rycker den allt närmare då det mesta i statistikväg (inflation, löner, m.m.) går i rätt riktning. Sannolikheten är för närvarande cirka 13,5 % för en höjning på onsdag mot 33 % i mars.

Den nettolånga spekulativa dollarpositionen (dollar index) har som förväntat minskat men betydligt mindre än vad man kanske kunde ha väntat sig. Marknaden håller alltså i hög grad kvar vid den långa position man etablerat under hösten. På onsdag är det dags för nästa Fed-möte och även om ingen höjning förväntas denna gång så rycker den allt närmare då det mesta i statistikväg (inflation, löner, m.m.) går i rätt riktning. Sannolikheten är för närvarande cirka 13,5 % för en höjning på onsdag mot 33 % i mars.

Konklusion: Håll ögonen på onsdagens Fed-möte.

OBSERVATIONER

+ Fed kan överraska och höja redan på onsdag.

+ Trump-onomics bör leda till högre inflation.

+ Flera räntehöjningar från FED är att vänta.

+ Räntedifferensen mellan USA och Sverige bör fortsätta att öka (vilket gjort kronan till en finansieringsvaluta).

+ Amerikanska aktier är i ropet (alla index har gjort nya toppar).

+ Dollarcykeln (åtta årscykeln sedan 1970-talet) pekar på en ny topp under 2017.

+ Tekniskt så är trenden fortsatt positiv varför nedgången än så länge betraktas som korrektiv.

+ Uppkommande stödområde 8,75 – 8,70.

– Ökad oro över Trumps oförutsägbarhet.

– Uttalanden från amerikansk administration om en för stark dollarn.

– Stigande svensk inflation (ger minskad risk för ytterligare åtgärder från Riksbanken) men är den uthållig eller bara en tillfällig oljeeffekt?

– Hur mycket ”Trumponomics” blir det?

– Amerikanska aktier börjar se dyra ut jämfört med Europeiska.

– Det positiva säsongsmönstret är slut (nästa topp säsongsmässigt bör vara i maj).

– Tekniskt så kan brottet av 8,99 leda till ett eventuellt besök i stödområdet 8,75 – 8,70.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

OMXS30 (TEKNISK UTBLICK)

Vi är nu mitt uppe i rapportperioden vilket gör den tekniska utblicken mer utmanande än normalt. Vi noterar dock det positiva brottet upp ur tjurflaggan (än en gång dök köparna upp vid 55d mv). Dock har vi kortsiktigt lite smolk i bägaren då vi ånyo fallerade att hålla oss kvar ovanför föregående topp dvs. skapandes ytterligare ett falskt brott.

Vi är nu mitt uppe i rapportperioden vilket gör den tekniska utblicken mer utmanande än normalt. Vi noterar dock det positiva brottet upp ur tjurflaggan (än en gång dök köparna upp vid 55d mv). Dock har vi kortsiktigt lite smolk i bägaren då vi ånyo fallerade att hålla oss kvar ovanför föregående topp dvs. skapandes ytterligare ett falskt brott.

Konklusion: Risk för kortsiktig volatilitet men den längre trenden är fortsatt positiv.

OBSERVATIONER

+ Ut brott ur tjurflagga.

+ Ny trendtopp.

+ Nedgången är mycket långsammare än uppgången vilket är vanligt i korrektioner.

+ Priset ligger över 55 och 233v medelvärden.

+ Priset har brutit upp över 2015 års topplinje.

+ Mönstret av fallande toppar från våren 2015 har brutits.

+ 55 och 233d mv har nu båda två positiv lutningar och mellanrummet dem emellan ökar (= bra momentum).

+ Ett gyllene kors på plats (55d mv korsar upp över 233d mv).

+ Långsiktig dubbelbotten vid 1240/46 stödet.

– Ytterligare ett falskt brott på uppsidan.

– Har nått 1533/1547 motståndet och ånyo stötts bort från detta.

– Skillnaden mellan 55 och 233d mv är ovanligt stort.

– Fortsatt risk för stigande obligationsräntor (på sikt, kortsiktigt bör vi se en mindre korrektion).

– Om 55d medelvärdet skulle brytas öppnas upp för mer nedgång.

Tillgängliga certifikat:

BULL OMX X5 S

BEAR OMX X5 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål