Analys

SEB – Jordbruksprodukter, vecka 14 2012

Priserna på jordbruksprodukter har rört sig en del den senaste veckan, men har stannat på nivåer som är nästan desamma som för en vecka sedan. Majsmarknaden ser riktigt svag ut rent tekniskt. Sojabönor som stigit kraftigt har kommit upp i en nivå där det är lönsamt att byta från majs till sojabönor i den kommande sådden. Rapsmarknaden har dragits med av sojan, men visar inga tecken på att ha nått toppen.

Priserna på jordbruksprodukter har rört sig en del den senaste veckan, men har stannat på nivåer som är nästan desamma som för en vecka sedan. Majsmarknaden ser riktigt svag ut rent tekniskt. Sojabönor som stigit kraftigt har kommit upp i en nivå där det är lönsamt att byta från majs till sojabönor i den kommande sådden. Rapsmarknaden har dragits med av sojan, men visar inga tecken på att ha nått toppen.

Samfällt dålig och illavarslande ekonomisk statistik kom igår från FED i USA (som signalerat att det inte blir mer stimulanser), från ECB (som signalerat om låg tillväxt i EU), från Spanien, som flaggar för förestående kris (värre ändå). Detta påverkar konsumtionsförväntningarna.

Väderleksprognosen (ENSO) har inte uppmärksammats alls, men den indikerar att det kan bli en ordentlig skördefest i sommar.

Odlingsväder

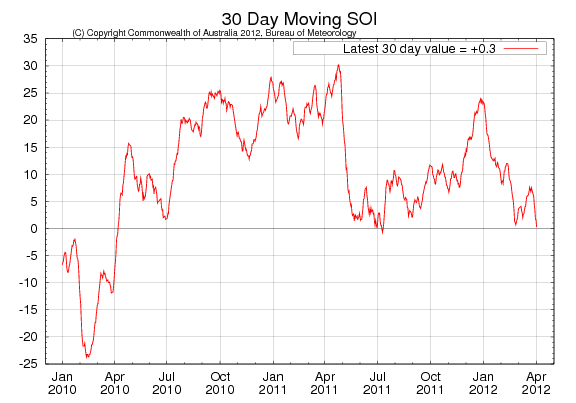

Australiens meteorologiska byrå annonserade förra veckan att ”La Niña reaches its end”. Nedan ser vi Southern Oscillation Index, som mäter ENSO och indikerar La Niña om SOI > +8 och El Niño om SOI < -8. Vi ser att SOI är noll nu.

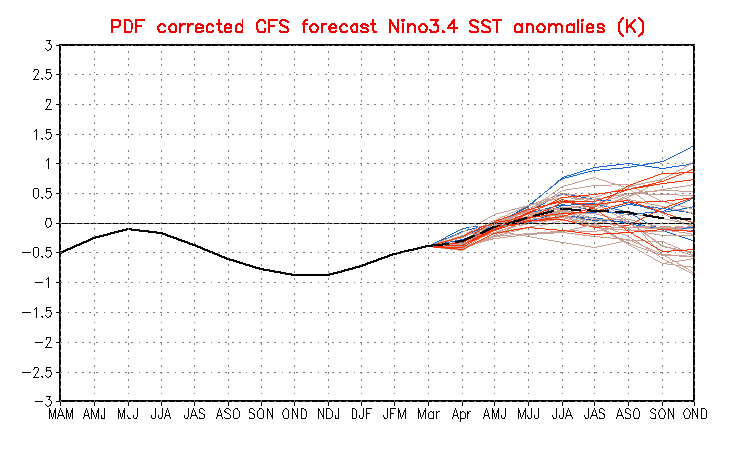

NOAA är inte lika tvärsäkra som Australiensarna, utan säger bara att man når neutrala förhållanden i april (som ju faktiskt just nu betyder ungefär samma sak). NOAA kör två prognosmodeller för ENSO. Nedan ser vi först CFS.v1, som vi ser förutspår neutrala förhållanden från april.

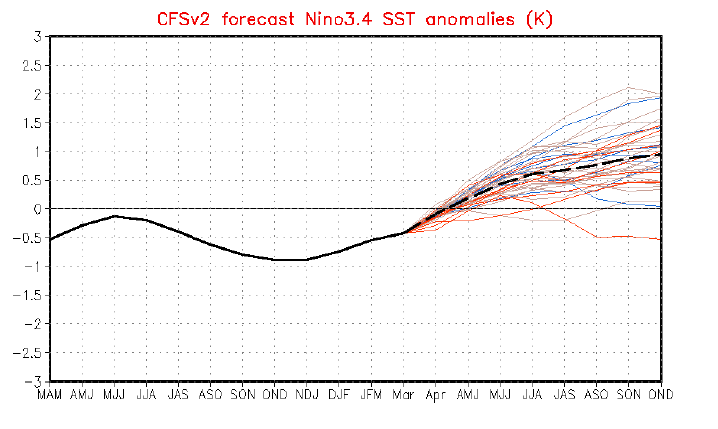

Nedan ser vi den andra modellen, CFS.v2, som också förutspår neutrala ENSO-förhållanden, men är kraftigare på El Niño-sidan för hösten.

För odlingsväder gäller La Niña = dåligt. El Niño = bra.

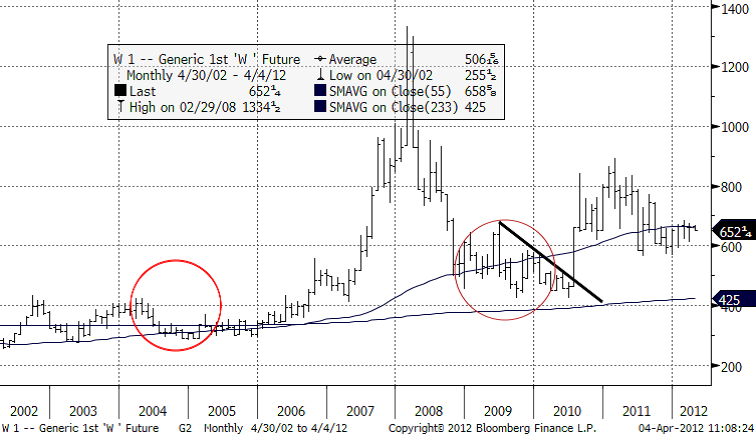

Fru Martell på Martell Crop Projections skriver att det finns en slående likhet med odlingsåren 2004 och 2009. Både 2004 och 2009 började med neutrala ENSO-förhållanden och utvecklade sig senare till El Niño-förhållanden under sommaren.

Utsikterna för vädret är alltså rejält ”bearish”. Nedan ser vi vad som hände med vetepriset i Chicago 2004 och 2009.

Vete

Matifs novemberkontrakt förmådde inte nå upp till en ny toppnotering, men den stigande trenden är ännu intakt.

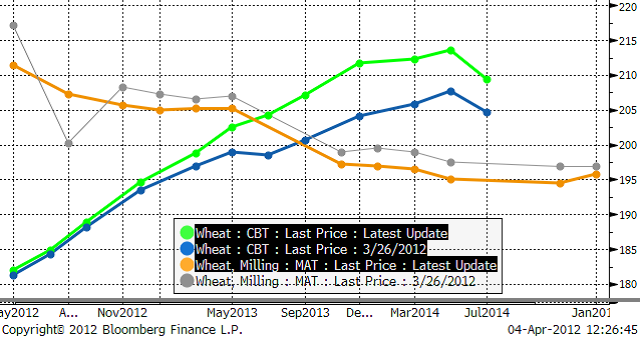

Nedan ser vi terminskurvorna för Chicagovete och Matif-vete. Notera att marknaden på Matif är kraftigt utökad i löptid, vilket gör det möjligt att tillämpa den effektiva ”trappstegsmetoden” för att prissäkra variation i priser över flera år.

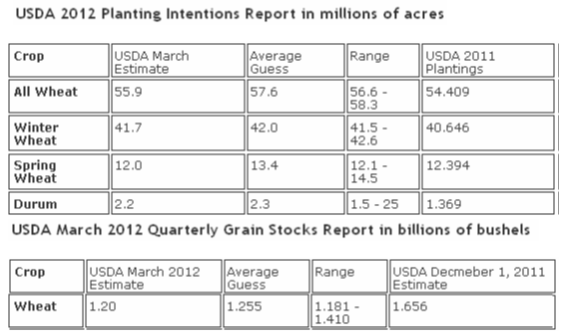

USDA:s efterlängtade prospective planting rapport visar att arealen för vete (alla sorter) under 2012 förväntas uppgå till 55.9 miljoner acres (ca 23 miljoner hektar), en ökning med 3 procent från förra året. Arealen för höstvete på 41.7 miljoner acres (ca 17 miljoner hektar) är en ökning med 3 procent från förra året, men en minskning med 1 procent från tidigare prognos. Arealen för vårvete minskar däremot med 3 procent till 12 miljoner acres (ca 4,9 miljoner hektar).

Lagren av vete per den 1 mars 2012 uppgick till 1.20 miljarder bushels, en minskning med 16 procent från samma tidpunkt förra året.

Arealen för vete på 55.9 kom in under det förväntade nivåintervallet på 56.6-58.3, då lantbrukare i de norra regionerna, t.ex North Dakota och South Dakota, väljer att odla majs istället för vårvete. Estimatet var dessutom ca 2 miljoner lägre än prognosen på 58 som USDA kom ut med på Outlook Forum 2012 i slutet på februari.

Även lagernivån kom in under den genomsnittliga förväntade nivån på 1.255 bbu.

Rapporten fick vetepriserna att rusa och CBOT vete Maj12 stängde på 6.60 ¾ – upp 48 ¼ cent.

Matif kvarnvete Maj12 stängde på 212.75 – upp 5.50 EUR medan fodervete Maj12 på Liffe stängde på 174.75 GBP – upp 3.75 GBP.

På den internationella marknaden har Argentina bekräftat sin återkomst som prisledande på vete genom att vinna sin första order under 2012 från Egyptens GASC, och med ett pris under de som erbjöds från Svarta Havet, Europa och de flesta från USA, trots högre fraktkostnader. GASC bekräftar att de, vid sin tredje upphandling under mars månad, har köpt 60 000 ton argentinskt vete och 60 000 ton amerikanskt vete.

På den internationella marknaden har Argentina bekräftat sin återkomst som prisledande på vete genom att vinna sin första order under 2012 från Egyptens GASC, och med ett pris under de som erbjöds från Svarta Havet, Europa och de flesta från USA, trots högre fraktkostnader. GASC bekräftar att de, vid sin tredje upphandling under mars månad, har köpt 60 000 ton argentinskt vete och 60 000 ton amerikanskt vete.

[ Vinnande bud; USA; 262.84$/t + frakt 26.50$/t från Toepfer I Argentina; 259.45$/t + frakt 30.31$/t från Cargill ]

Det argentinska vetet var betydligt billigare än det franska som håller ett högt ett pris förstärkt av rädsla för konsekvenserna av den köldknäpp som drabbade Europa i februari och dess påverkan på utbudet. Priset på det argentinska vetet var också lägre än det ryska/ukrainska som dominerade marknaden den sista halvan av 2011. Priset på det ryska vetet har påverkats av utarmningen på tillgång av vete i närheten av hamnar och för Ukrainas del är utsikterna för kommande skörd mindre bra efter höstens torka och vinterns kyla vilket gör lantbrukare mindre benägna att sälja och istället avvakta i en förhoppning om högre priser på den lokala marknaden.

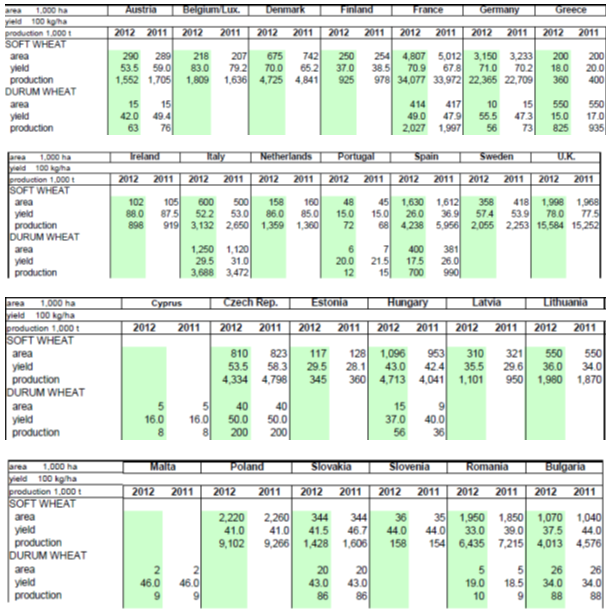

I sin första prognos för 2012/13 sänker Coceral sitt estimat för Europas produktion av vete till 126,76 mt, en minskning med 2.7 mt jämfört med året innan och det är också ett estimat som ligger under Europeiska kommissionens prognos förra månaden på 133 mt och också under Strategie Grains estimat på 131.1 mt.

I Tyskland förväntas produktion uppgå till 22.37 mt, en minskning med 340 000 ton från föregående år.

Prognosen för Spanien har också justerats ned pga av den svåra torkan och landets veteproduktion estimeras till 4.2 mt, en nedgång med 29%. Frankrikes veteproduktion estimeras till 34.08 mt och landets totala spannmålsskörd, Europas största, förväntas uppgå till 64.7 mt, en ökning med 1.7 mt YoY, till stor del beroende på ökad produktion av vårkorn. Storbritanniens veteproduktion förväntas öka med ca 330 000 ton till ett fyraårs högsta på 15.58 mt.

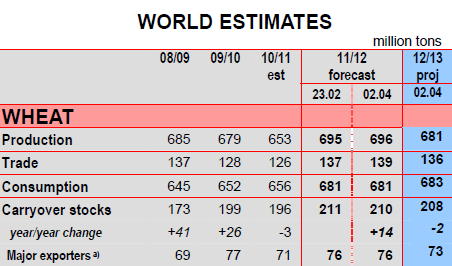

IGC skriver i sin rapport att den globala vete produktionen för 2012/13 förväntas uppgå till 681 mt, en minskning med 15 mt från förra årets rekordproduktion, till följd av en minskning i den genomsnittliga avkastningen. Produktionen kan komma att bli lägre i Australien, Kazakstan, Marocko och Ukraina, men förväntas däremot att bli bättre i Nordamerika och Ryssland. Den globala konsumtionen förväntas stiga endast marginellt, där ökningar inom livsmedelsindustri och industriell användning delvis kompenseras av en minskad foderefterfrågan. Trots detta förväntas efterfrågan på foder att ligga kvar på en relativt hög nivå.

Globala lager förväntas sjunka tillbaka från förra årets topp, men tillgången förväntas vara stabil, även hos de största exportörerna.

Vi fortsätter att ha en negativ vy på i synnerhet Matifs terminspriser och då särskilt de med kort löptid, de med leverans det närmaste året.

Maltkorn

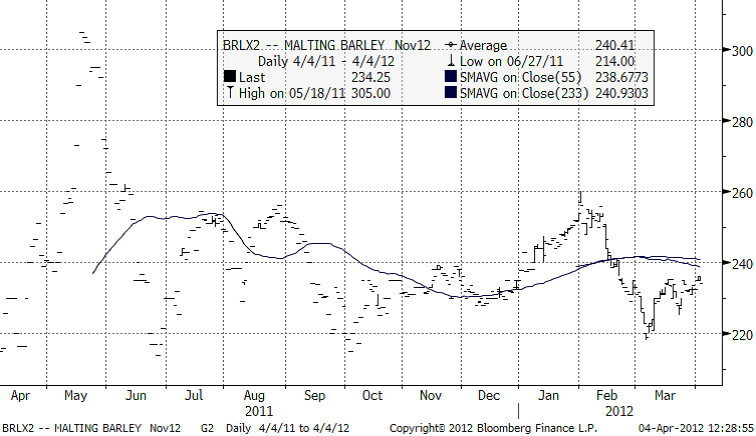

Novemberkontraktet på maltkorn ligger fortfarande under glidande medelvärden och det brukar tolkas negativt.

Potatis

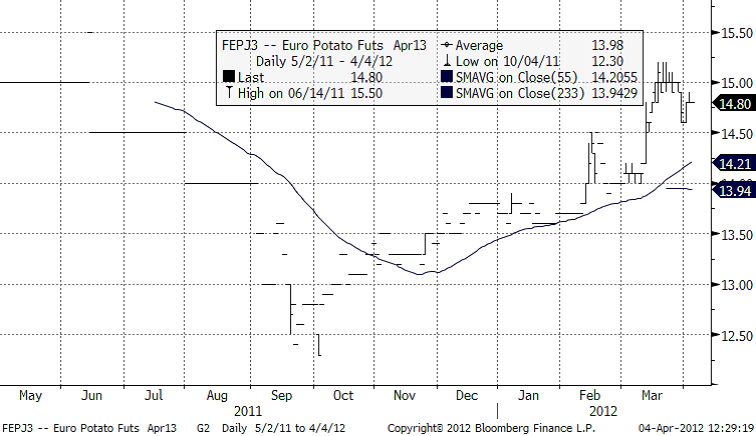

Priset på industripotatis för leverans nästa år har rekylerat något lite.

Majs

Majspriset som bröt ur konsolideringsfasen och föll kraftigt, hämtade sedan tillbaka förlorad mark. Rekylen gick upp till utbrottsnivån igen. Detta är klassiskt. Det är vår chans, vi som missade utbrottet, att sälja. Decembermajs bör kunna fall till 500 cent.

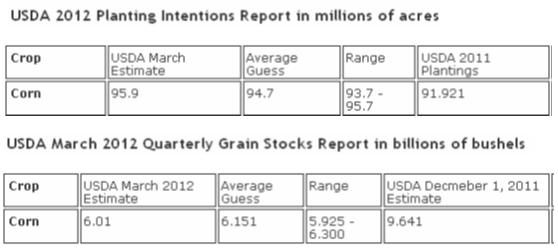

USDA:s rapport visar att arealen för majs under 2012 förväntas uppgå till 95.9 miljoner acres (ca 39 miljoner hektar), en ökning med 4 procent från förra året och en ökning med 9 procent från 2010. Om detta stämmer, blir detta den största arealen (en yta större än Japan) för majs sedan 1937 då uppskattningsvis 97.2 miljoner hektar odlades.

Lagren av majs per den 1 mars 2012 uppgick till 6.01 miljarder bushels, en minskning med 8 procent från samma tidpunkt förra året.

Arealen för majs på 95.9 kom in över det förväntade nivåintervallet på 93.7.6-95.7, då lantbrukare nu laddar för en rekordstor majsodling i USA till följd av höga attraktiva priser. Estimatet låg också över USDA´s tidgare prognos på 94 från februaris Outlook Forum. Majspriset har hållit sig på en stadig hög nivå till följd av tighta lager och USDA´s lagernivå på 6.01 bbu bekräftar detta.

Man kan säga att rapporten var blandad för majs, bullish pga av låga lagernivåer och bearish pga av en estimerad rekordareal, marknaden var dock mest intresserad av den låga lagernivån och majspriset rusade upp på Chicago och stängde på 6.44 usd, upp 40 cent.

Nu gäller det dock att lantbrukarna har vädrets makter på sin sida resten av säsongen. Den ovanligt varma vintern och den tidiga våren gjorde att sådden startade tidigare på sina ställen och ett fall i temperaturen nu skulle kunna orsaka skada.

Argentinas Jordbruksministerium har snävat till sin prognos för landets majsproduktion under 2011/12 till 21.2 mt från det tidigare intervallet på 20.5-22mt, vilket också är en nedgång från produktionen på 23 mt förra säsongen.

Den estimerade produktionen är fortfarande relativt hög men långt ifrån de första prognostiserade förväntningarna på 30 mt. Argentina är världens näst största majsexportör och skörden pågår nu för fullt.

Enligt Buenos Aires Grain Exchange förväntas landets majsproduktion för 2011/12 att uppgå till ca 20.8 mt, betydligt lägre än de ursprungliga förväntningarna på ungefär 30 mt. Det varma vädret och torkan är anledningen till nedjusteringen.

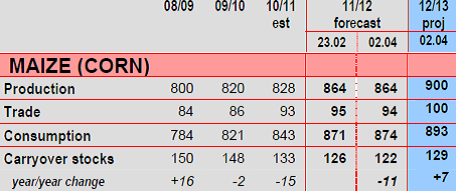

IGC kom med sin rapport i måndags och skriver där att utsikterna för utbud och efterfrågan på majs beräknas vara fortsatt tighta under 2012/13 men en ökad produktion, framförallt i USA, kommer att tillgodose efterfrågan och ge utrymme för en blygsam ökning av lagernivån. Tack vare gynnsamma priser och god potentiell avkastning förväntas den totala produktionen att nå en all-time-high och baserat på normala väderförhållanden och genomsnittlig avkastning beräknas den globala majsproduktionen för 2012/13 att uppgå till 900mt, en ökning med 4.2% jämfört med förra året. En stigande efterfrågan på kött kommer att ge stöd till ökad foderanvändning, men konkurrensen från fodervete och korn kommer återigen att vara en faktor. Tillväxten i industriell användning kommer sannolikt att vara lägre än tidigare år; stärkelseproduktionen i Kina kommer att öka ytterligare, men den amerikanska etanolproduktionen förväntas sjunka pga minskad inhemsk efterfrågan samt minskad export.

Globala lager förväntas öka något då ökad produktion i USA mer än väl kompenserar nedgången i Kina och Brasilien.

Sojabönor

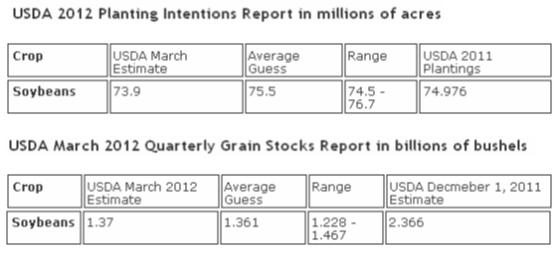

USDA:s rapport visar att arealen för sojabönor under 2012 förväntas uppgå till 73.9 miljoner acres (ca 30 miljoner hektar), en minskning med 1 procent från förra året och en minskning med 5 procent från 2010.

Lagren av sojabönor per den 1 mars 2012 uppgick till 1.37 miljarder bushels, en ökning med 10 procent från samma tidpunkt förra året.

Priset på sojabönor har behållit sin styrka under året i takt med att analysfirmor har justerat ned sina estimat för produktionen av sojabönor i Brasilien och Argentina pga torka under södra halvklotets sommar i december och januari.

Brasilianska AgRural sänker nu sin prognos för landets produktion av sojabönor under 2011/12 till 66.68 mt, ned 1.9% från tidigare estimat på 68 mt som kom i februari och en nedjustering med 11.5% jämfört med 2010/11. Förra årets skörd var 75.3 mt och innan torkan slog till i södra Brasilien trodde man att skörden skulle bli 73.1 mt. Sojaodlare i Brasilien, den näst största producenten efter USA, har skördat 69% per den 30 mars, enligt en emailad rapport från AgRural Commodities Agricolas. Det är i nivå med förra årets 70% samma tid.

USDA beräknar i sin senaste prognos att Brasiliens produktion kommer att uppgå till 68.5 miljoner ton. Detta ter sig nu alltså något högt.

Buenos Aires Grain Exchange justerade ner sin prognos för Argentinas produktion av sojabönor för 2011/12 till 45 mt, en minskning med 1.2 mt sedan veckan innan och en minskning med 8.5% jämfört med 2010/11 till följd av väderrelaterat (torka) bortfall i de norra regionerna och den senaste tidens köldknäpp.

Rosario Grain Exchange kvarstår på 44.5 mt.

Argentinas Jordbruksministerium snävar till sitt estimat för landets produktion av sojabönor för 2011/12 till 44 mt jämfört med sin tidigare prognos med intervallet 43.5-45 mt, vilket också är en minskning från förra årets 49 mt.

Argentinska Lartirigoyen justerar ned sin prognos för landets produktion av sojabönor till 42.6 mt från tidigare 45.5 mt.

Argentina är världens största exportör av av sojamjöl, som används som djurfoder, och sojaolja, som används till matlagning och biobränslen. Landet är också världens tredje största exportör av sojabönor, efter Brasilien och USA. Skörden av sojabönor i Argentina går framåt och 5,4% av skörden är avklarad jämfört med förra veckans 3.4%. USDA beräknar Argentinas produktion till 46.5 mt.

Paraguays produktion av sojabönor estimeras nu till 3.7 mt till jämfört med tidigare prognoser på 8-8.5 mt.

OilWorld sa i förra veckan att den globala produktionen av sojabönor kommer att sjunka med 22-23 mt den här säsongen och därmed minska till 242.9 mt till följd av en minskad produktion i Sydamerika (-16 mt) och USA (-7 mt). Produktionen i Sydamerika förväntas sjunka till 120.6 mt jämfört med 136.5 mt under 2010/11.

Brasiliens produktion justeras ned till 66,5 mt, från den tidigare prognosen på 70 mt i januari och betydligt lägre än förra årets 75.32 mt. men skulle kunna falla till så lågt som till 64.5 mt till följd av torka i de södra regionerna Rio Grande do Sul, Santa Catarina och Parana samt skador orsakade av asiatisk rostsvamp i Mato Grosso.

Torkan i Rio Grande do Sul anses vara den värsta på många år och skadorna från rostsvampen den värsta på 5 år.

Argentinas produktion justeras ned till 46.5 mt från 49.2 mt.

USDA uppskattar en minskning med 21 MT, men då kvarstår estimaten för Brasilien på 68.5 mt och Argentina på 46.5 mt.

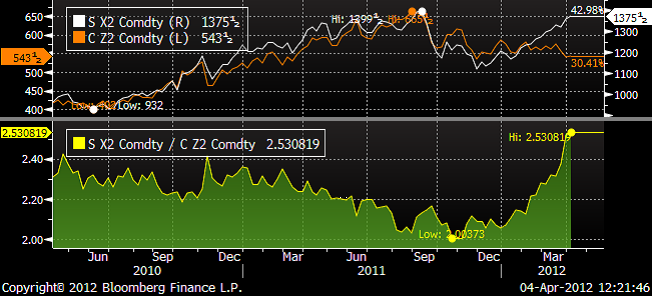

Nedan ser vi kursdiagrammet för novemberleverans av sojabönor på CBOT. 1400 cent / bushel som tidigare verkat som ett motstånd för vidare uppgång, gjorde det även den är gången.

Debatten om arealens storlek för sojabönorna pågår för fullt. Sojabönorna har nått den nivå där det är lönsamt att byta från majs till bönor. Många bönder har dock redan gödslat för att odla majs. Detta verkar som en dämpande effekt i bytet till bönor. I USA gödslar man när man har tid och det är före sådd, trots att det blir stora gödselförluster. Nedan ser vi kvoten mellan priset på novemberterminen på sojabönor dividerat med priset på majs med leverans i december.

Detta gör att sojabönor kan ha nått sin toppnotering. Det stöds även av den tekniska analysen, där 1400 är ett starkt motstånd.

Raps

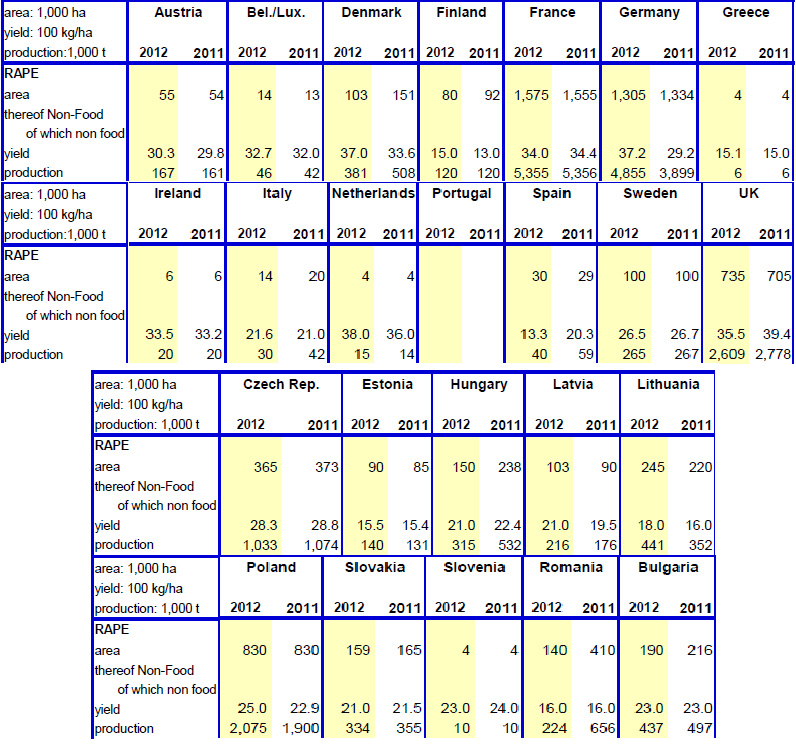

Coceral estimerar att Europas rapsproduktion kan komma att öka till 19.1 mt från 18.95 mt. Trots en återgång till en mer normal avkastning förväntas Storbritanniens produktion att uppgå till 2,6 mt, Tysklands produktion förväntas öka med 1 mt jämfört med förra året och den franska produktionen förväntas bli i stort sett oförändrad.

Oilseeds Crop Forecast March 2012

Nedan ser vi kursdiagrammet för novemberkontraktet.

Vi fortsätter att ha en neutral vy.

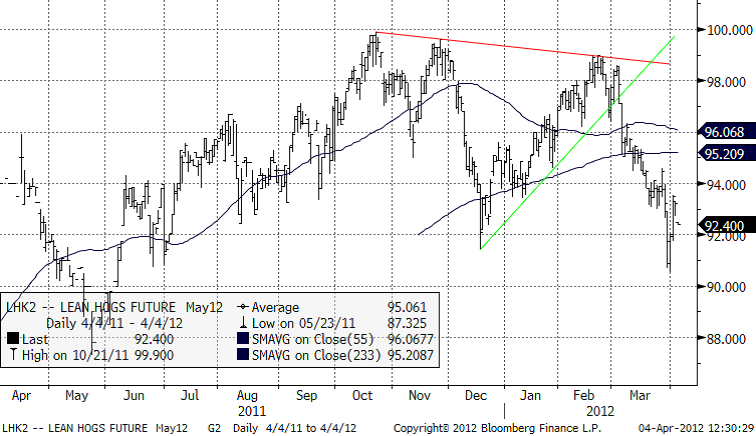

Gris

Den senaste veckan är terminskontrakten näst intill oförändrade i pris. Däremot har det varit mycket stora rörelser, med kursfall ner mot 90-cent och sedan en snabb uppgång. Trenden är dock alltjämt nedåtriktad.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude inching higher on optimism that US inflationary pressures are fading

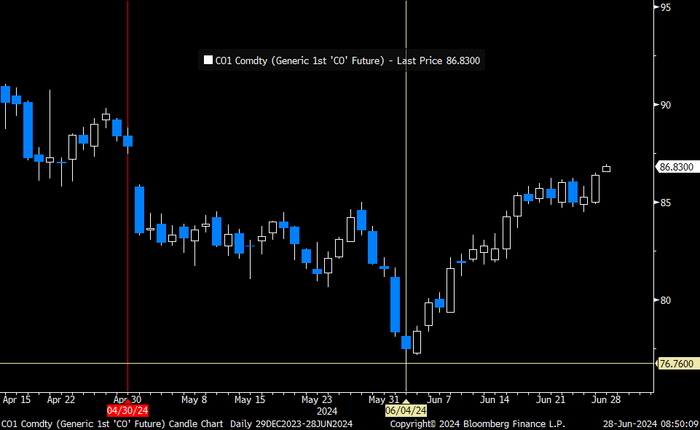

Brent crude price inching higher on optimistic that US inflationary pressures are fading. Brent crude closed up 1.1 USD/b ydy to a close of USD 86.39/b which was the highest close since the end of April. This morning it is trading up another half percent to USD 86.9/b along with comparable gains in industrial metals and Asian equities. At 14:30 CET the US will publish its preferred inflation gauge, the PCE figure. Recent data showed softer US personal spending in Q1. Expectations are now high that the PCE inflation number for May will show fading inflationary pressures in the US economy thus lifting the probability for rate cuts later this year which of course is positive for the economy and markets in general and thus positive for oil demand and oil prices. Hopes are high for sure.

Brent crude is trading at the highest since the end of April

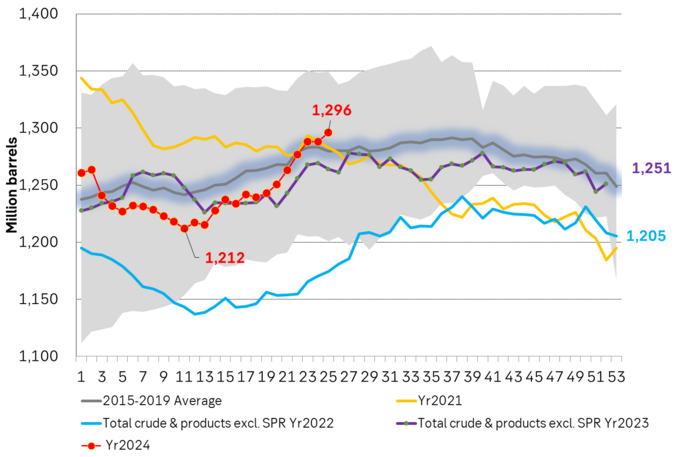

The rally in Brent crude since early June is counter to rising US oil inventories and as such a bit puzzling to the market.

US commercial crude and oil product stocks excluding SPR.

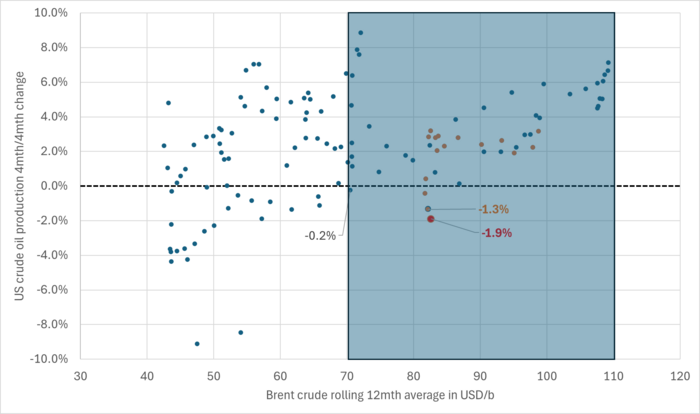

Actual US crude oil production data for April will be published later today. Zero growth in April is likely. Later today the US EIA will publish actual production data for US crude and liquids production for April. Estimates based on US DPR and DUC data indicates that there will indeed be zero growth in US crude oil production MoM in April. This will likely driving home the message that there is no growth in US crude oil production despite a Brent crude oil price of USD 83/b over the past 12 mths. The extension of this is of course rising expectations that there will be no growth in US crude oil production for the coming 12 months either as long as Brent crude hoovers around USD 85/b.

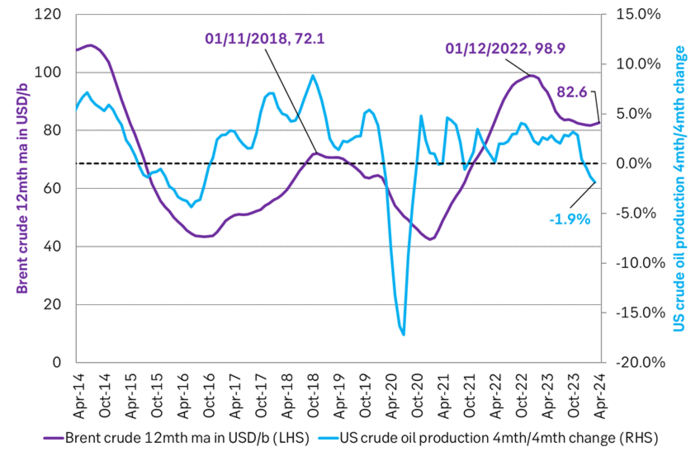

US production breaking a pattern since Jan 2014. No growth at USD 83/b. What stands out when graphing crude oil prices versus growth/decline in US crude oil production is that since January 2014 we have not seen a single month that US crude oil production is steady state or declining when the Brent crude oil price has been averaging USD 70.5/b or higher.

US Senate looking into the possibility that US shale oil producers are now colluding by holding back on investments, thus helping to keep prices leveled around USD 85/b.

Brent crude 12mth rolling average price vs 4mth/4mth change in US crude oil production. Scatter plot of data starting Jan 2014. Large red dot is if there is no change in US crude oil production from March to April. Orange dots are data since Jan 2023. The dot with ”-1.3%” is the March data point.

Brent crude 12mth rolling average price vs 4mth/4mth change in US crude oil production. Data starting Jan 2014. The last data point is if there is no change in US crude oil production from March to April.

Analys

Price forecast update: Weaker green forces in the EU Parliament implies softer EUA prices

We reduce our forecast for EUA prices to 2030 by 10% to reflect the weakened green political agenda in the EU Parliament following the election for the Parliament on 6-9 June. The upcoming election in France on 7 July is an additional risk to the political stability of EU and thus in part also to the solidity of the blocks green agenda. Environmental targets for 2035 and 2040 are most at risk of being weakened on the margin. EUA prices for the coming years to 2030 relate to post-2030 EUA prices through the bankability mechanism. Lower post-2030 climate ambitions and lower post-2030 EUA prices thus have a bearish impact on EUA prices running up to 2030. Actual softening of post-2030 climate ambitions by the EU Parliament have yet to materialize. But when/if they do, a more specific analysis for the consequences for prices can be carried out.

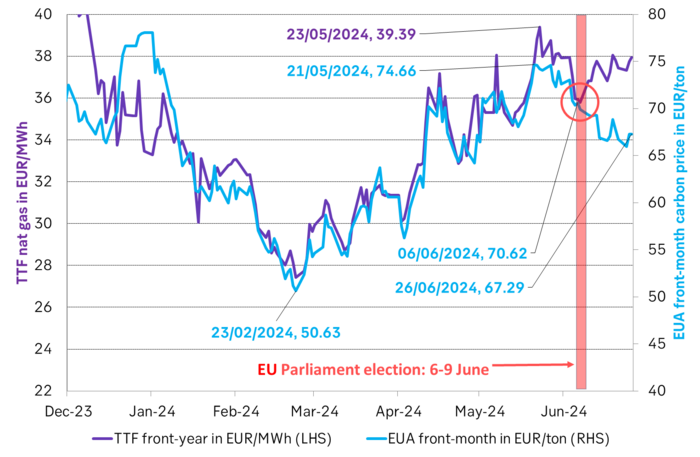

EUA prices broke with its relationship with nat gas prices following the EU Parliament election. The EUA price has dutifully followed the TTF nat gas price higher since they both bottomed out on 23 Feb this year. The EUA front-month price bottomed out with a closing price of EUR 50.63/ton on 23 Feb. It then reached a recent peak of EUR 74.66/ton on 21 May as nat gas prices spiked. Strong relationship between EUA prices and nat gas prices all the way. Then came the EU Parliament election on 6-9 June. Since then the EUA price and TTF nat gas prices have started to depart. Bullish nat gas prices are no longer a simple predictor for bullish EUA prices.

The front-month EUA price vs the front-year TTF nat gas price. Hand in hand until the latest EU Parliament election. Then departing.

The EU Parliament election on 6-9 June was a big backlash for the Greens. The Greens experienced an euphoric victory in the 2019 election when they moved from 52 seats to 74 seats in the Parliament. Since then we have had an energy crisis with astronomic power and nat gas prices, rampant inflation and angry consumers being hurt by it all. In the recent election the Greens in the EU Parliament fell back to 53 seats. Close to where they were before 2019.

While green politics and CO2 prices may have gotten a lot of blame for the pain from energy prices over the latest 2-3 years, the explosion in nat gas prices are largely to blame. But German green policies to replace gas and oil heaters with heat pumps and new environmental regulations for EU farmers are also to blame for the recent pullback in green seats in the Parliament.

Green deal is still alive, but it may not be fully kicking any more. Existing Green laws may be hard to undo, but targets for 2035 and 2040 will be decided upon over the coming five years and will likely be weakened.

At heart the EU ETS system is a political system. As such the EUA price is a politically set price. It rests on the political consensus for environmental priorities on aggregate in EU.

The changes to the EU Parliament will likely weaken post-2030 environmental targets. The changes to the EU Parliament may not change the supply/demand balance for EUAs from now to 2030. But it will likely weaken post-2030 environmental targets and and thus projected EU ETS balances and EUA prices post-2030. And through the bankability mechanism this will necessarily impact EUA prices for the years from now to 2030.

Weaker post-2030 ambitions, targets and prices implies weaker EUA prices to 2030. EUA prices are ”bankable”. You can buy them today and hold on to them and sell them in 2030 or 2035. The value of an EUA today fundamentally rests on expected EUA prices for 2030/35. These again depends on EU green policies for the post 2030 period. Much of these policies will be ironed out and decided over the coming five years.

Weakening of post-2030 targets have yet to materialize. But just talking about it is a cold shower for EUAs. These likely coming weakenings in post-2030 environmental targets and how they will impact EUA prices post 2030 and thus EUA prices from now to 2030 are hard to quantify. But what is clear to say is that when politicians shift their priorities away from the environment and reduce their ambitions for environmental targets post-2030 it’s like a cold shower for EUA prices already today.

On top of this we now also have snap elections in the UK on 4 July and in France on 7 July with the latter having the potential to ”trigger the next euro crisis” according to Gideon Rachman in a recent article in FT.

What’s to be considered a fair outlook for EUA prices for the coming five years in this new political landscape with fundamentally changed political priorities remains to be settled. But that EUA price outlooks will be lowered versus previous forecasts is almost certain.

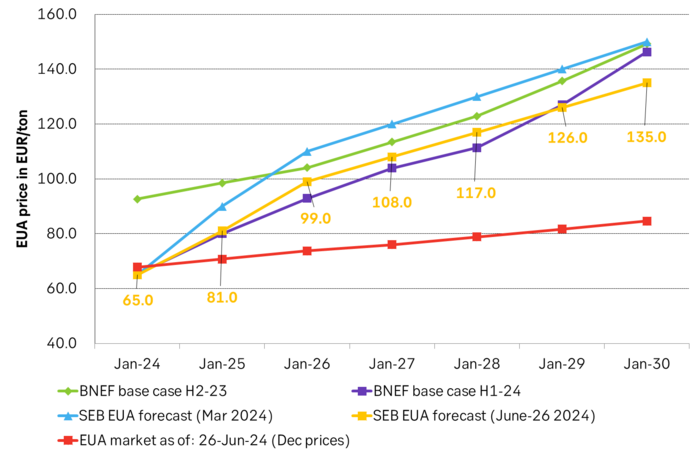

We reduce our EUA price forecast to 2030 by 10% to reflect the new political realities. To start with we reduce our EUA price outlook by 10% from 2025 to 2030 to reflect the weakened Green agenda in the EU parliament.

SEB’s EUA price forecast, BNEF price forecasts and current market prices in EUR/MWh

Analys

The most important data point in the global oil market will be published on Friday 28 June

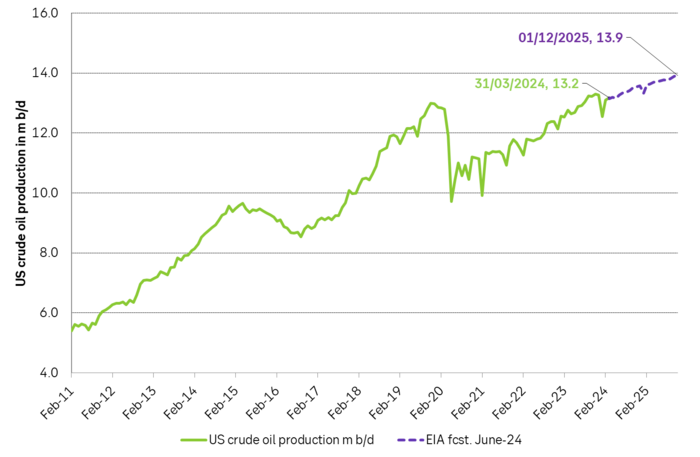

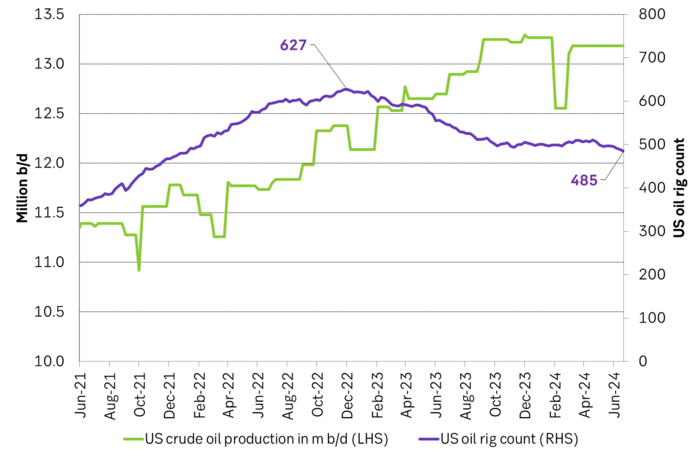

US crude oil production has been booming for more than a decade. Interrupted by two setbacks in response to sharp price declines. The US boom has created large waves in the global oil market and made life very difficult for OPEC(+). Brent crude has not traded below USD 70/b since Dec-2021 and over the past year, it has averaged USD 84/b. US shale oil production would typically boom with such a price level historically. However, there has been zero growth in US crude oil production from Sep-2023 to Mar-2024. This may be partially due to a cold US winter, but something fundamentally seems to have changed. We recently visited a range of US E&P and oil services companies in Houston. The general view was that there would be zero growth in US crude oil production YoY to May 2025. If so and if it also is a general shift to sideways US crude oil production beyond that point, it will be a tremendous shift for the global oil market. It will massively improve the position of OPEC+. It will also sharply change our perception of the forever booming US shale oil supply. But ”the proof is in the pudding” and that is data. More specifically the US monthly, controlled oil production data is to be published on Friday 28 June.

The most important data point in the global oil market will be published on Friday 28 June. The US EIA will then publish its monthly revised and controlled oil production data for April. Following years of booming growth, the US crude oil production has now gone sideways from September 2023 to March 2024. Is this a temporary blip in the growth curve due to a hard and cold US winter or is it the early signs of a huge, fundamental shift where US crude oil production moves from a decade of booming growth to flat-lining horizontal production?

We recently visited a range of E&P and oil services companies in Houston. The general view there was that US crude oil production will be no higher in May 2025 than it is in May 2024. I.e. zero growth.

It may sound undramatic, but if it plays out it is a huge change for the global oil market. It will significantly strengthen the position of OPEC+ and its ability to steer the oil price to a suitable level of its choosing.

The data point on Friday will tell us more about whether the companies we met are correct in their assessment of non-growth in the coming 12 months or whether production growth will accelerate yet again following a slowdown during winter.

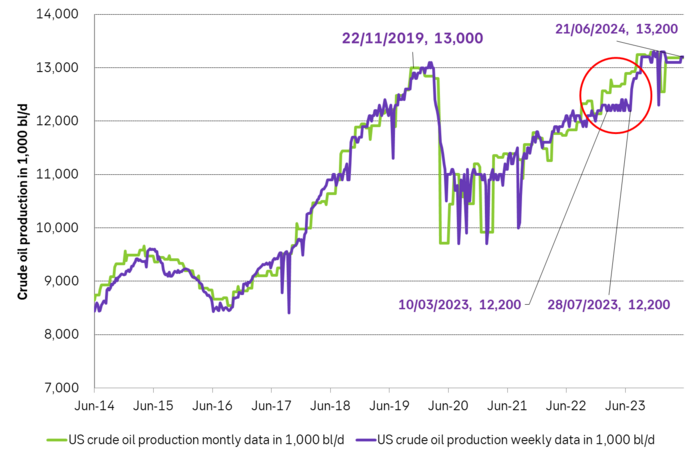

The US releases weekly estimates for its crude oil production but these are rough, temporary estimates. The market was fooled by these weekly numbers last year when the weekly numbers pointed to a steady production of around 12.2 m b/d from March to July while actual monthly data, with a substantial lag in publishing, showed that production was rising strongly.

The real data are the monthly, controlled data. These data will be the ”proof of the pudding” of whether US shale oil production now is about to shift from a decade of booming growth to instead flat-line sideways or whether it will drift gradually higher as projected by the US EIA in its latest Short-Term Energy Outlook.

US crude oil production given by weekly data and monthly data. Note that the monthly, controlled data comes with a significant lag. The market was thus navigating along the weekly data which showed ”sideways at 12.2 m b/d” for a significant period last year until actual data showed otherwise with a time-lag.

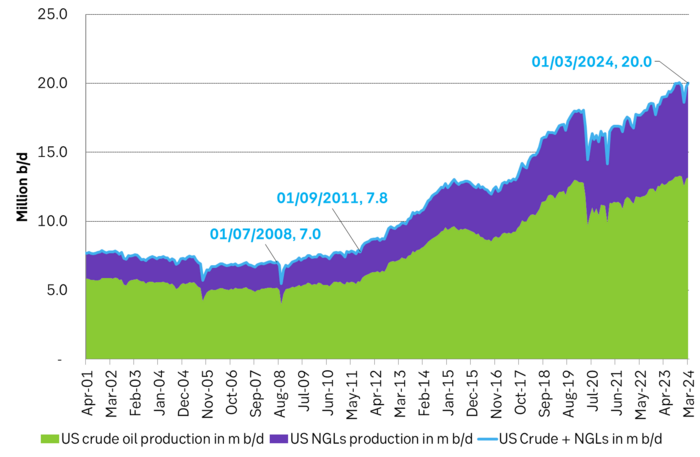

If we add in Natural Gas Liquids and zoom out to include history back to 2001 we see an almost uninterrupted boom in supply since Sep 2011 with a few setbacks. At first glance, this graph gives little support to a belief that US crude oil production now suddenly will go sideways. Simple extrapolation of the graph indicates growth, growth, growth.

US crude and liquids production has boomed since September 2011

However. The latest actual data point for US crude oil production is for March with a reading of 13.18 m b/d. What stands out is that production then was still below the September level of 13.25 m b/d.

The world has gotten used to forever growing US crude oil production due to the US shale oil revolution, with shorter periods of sharp production declines as a result of sharp price declines.

But the Brent crude oil price hasn’t collapsed. Instead, it is trading solidly in the range of USD 70-80-90/b. The front-month Brent crude oil contract hasn’t closed below USD 70/b since December 2021.

Experiences from the last 15 years would imply wild production growth and activity in US shale oil production at current crude oil prices. But US crude oil production has now basically gone sideways to lower from September to March.

The big, big question is thus: Are we now witnessing the early innings of a big change in US shale oil production where we shift from booming growth to flat-lining of production?

If we zoom in we can see that US liquids production has flat-lined since September 2023. Is the flat-lining from Sep to Mar due to the cold winter so that we’ll see a revival into spring and summer or are we witnessing the early signs of a huge change in the global oil market where US crude oil production goes from booming growth to flat-line production.

The message from Houston was that there will be no growth in US crude oil production until May 2025. SEB recently visited oil and gas producers and services providers in Houston to take the pulse of the oil and gas business. Especially so the US shale oil and shale gas business. What we found was an unusually homogeneous view among the companies we met concerning both the state of the situation and the outlook. The sentiment was kind of peculiar. Everybody was making money and was kind of happy about that, but there was no enthusiasm as the growth and boom years were gone. The unanimous view was that US crude oil production would be no higher one year from now than it is today. I.e. flat-lining from here.

The arguments for flat-lining of US crude oil production here onward were many.

1) The shale oil business has ”grown up” and matured with a focus on profits rather than growth for the sake of growth.

2) Bankruptcies and M&As have consolidated the shale oil companies into larger, fewer public companies now accounting for up to 75% of total production. Investors in these companies have little interest/appetite for growth after having burned their fingers during a decade and a half of capital destruction. These investors may also be skeptical of the longevity of the US shale oil business. Better to fully utilize the current shale oil infrastructure steadily over the coming years and return profits to shareholders than to invest in yet more infrastructure capacity and growth.

3) The remaining 25% of shale oil producers which are in private hands have limited scope for growth as they lack pipeline capacity for bringing more crude oil from field to market. Associated nat gas production is also a problem/bottleneck as flaring is forbidden in many places and pipes to transport nat gas from field to market are limited.

4) The low-hanging fruits of volume productivity have been harvested. Drilling and fracking are now mostly running 24/7 and most new wells today are all ”long wells” of around 3 miles. So hard to shave off yet another day in terms of ”drilling yet faster” and the length of the wells has increasingly reached their natural optimal length.

5) The average ”rock quality” of wells drilled in the US in 2024 will be of slightly lower quality than in 2023 and 2025 will be slightly lower quality than 2024. That is not to say that the US, or more specifically the Permian basin, is quickly running out of shale oil resources. But this will be a slight headwind. There is also an increasing insight into the fact that US shale oil resources are indeed finite and that it is now time to harvest values over the coming 5-10 years. One company we met in Houston argued that US shale oil production would now move sideways for 6-7 years and then overall production decline would set in.

The US shale oil revolution can be divided into three main phases. Each phase is probably equally revolutionary as the other in terms of impact on the global oil market.

1) The boom phase. It started after 2008 but didn’t accelerate in force before the ”Arab Spring” erupted and drove the oil price to USD 110/b from 2011 to 2014. It was talked down time and time again, but it continued to boom and re-boom to the point that today it is almost impossible to envision that it won’t just continue to boom or at least grow forever.

2) The plateau phase. The low-hanging fruits of productivity growth have been harvested. The highest quality resources have been utilized. The halfway point of resources has been extracted. Consolidation, normalization, and maturity of the business has been reached. Production goes sideways.

3) The decline phase. Eventually, the resources will have been extracted to the point that production unavoidably starts to decline.

Moving from phase one to phase two may be almost as shocking for the oil market as the experience of phase 1. The discussions we had with oil producers and services companies in Houston may indicate that we may now be moving from phase one to phase two. That there will be zero shale oil production growth YoY in 2025 and that production then may go sideways for 6-7 years before phase three sets in.

US EIA June STEO report with EIA’s projection for US crude oil production to Dec-2025. Softer growth, but still growth.

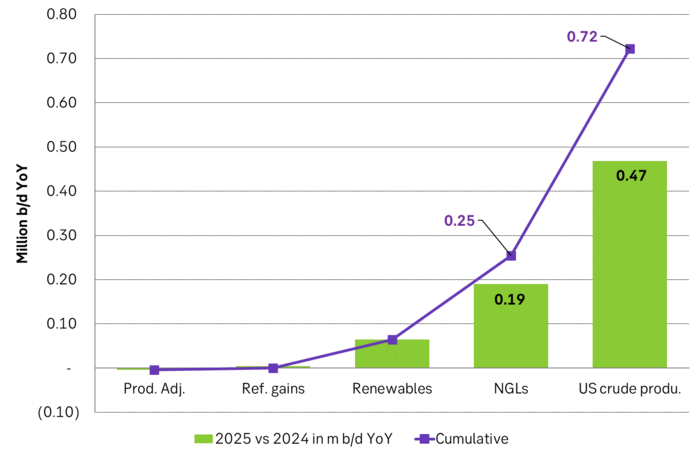

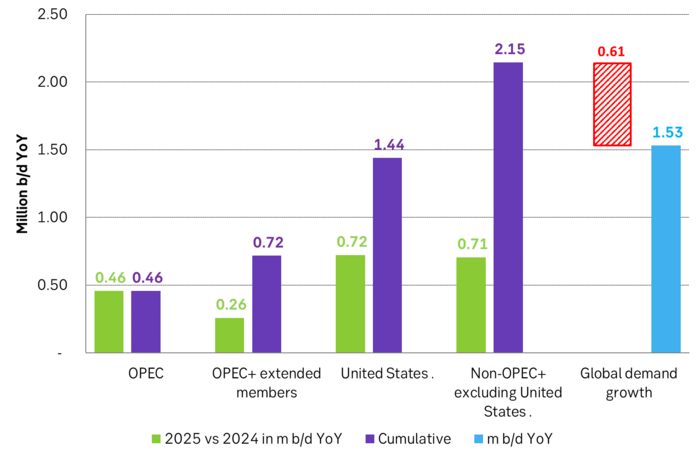

US EIA June STEO report with YoY outlook growth for 2025. Projects that US crude production will grow by 0.47 m b/d YoY in 2025 and that total liquids will grow by 720 k b/d YoY.

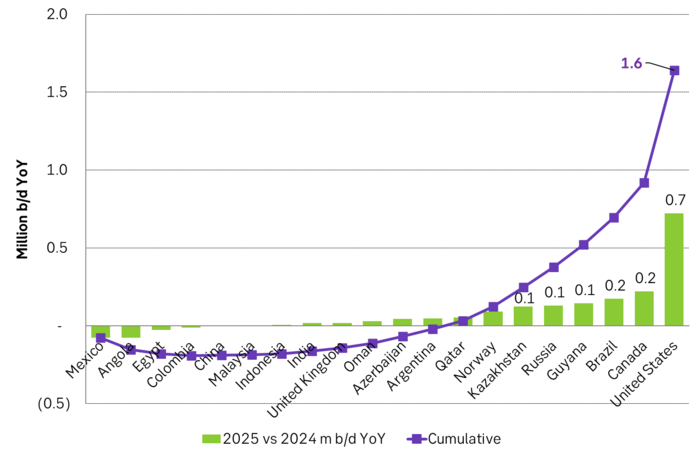

US EIA June STEO report with outlook for production growth by country in 2025. This shows how big the US production growth of 0.7 m b/d YoY really is compared to other producers around the world

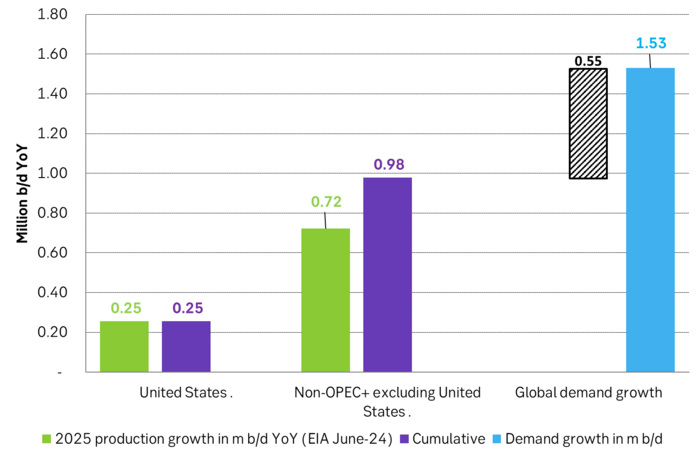

US EIA June STEO report with projected global growth in supply and demand YoY in 2025. Solid demand growth, but even strong supply growth with little room for OPEC+ to expand. Production growth by non-OPEC+ will basically cover global oil demand growth.

But if there instead is zero growth in US crude oil production in 2025 and the US liquids production only grows by 0.25 m b/d YoY due to NGLs and biofuels, then suddenly there is room for OPEC+ to put some of its current production cuts back into the market. Thus growth/no-growth in US shale oil production will be of huge importance for OPEC+ in 2025. If there is no growth in US shale oil then OPEC+ will have a much better position to control the oil price to where it wants it.

US crude oil production and drilling rig count

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanDe tre bästa råvaruvaruaktierna just nu

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Mining vill köpa Filo Corp tillsammans med BHP

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAfrica Oil är bra att köpa anser Stifel som inleder analysbevakning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor risk att Africa Energy inte överlever det kommande året

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFirst Nordic Metals har fyra prospekteringsprojekt i Sverige

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude inching higher on optimism that US inflationary pressures are fading

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUniper satsar på att göra elektrobränsle av sin elektricitet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTre bra aktier inom olja och oljeservice i Kanada