Nyheter

Råvaruprodukter vänder den negativa utvecklingen

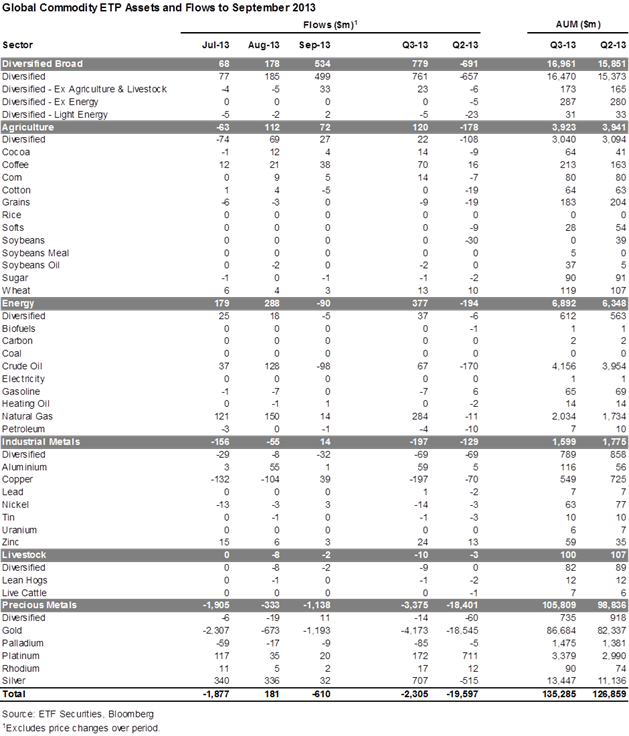

Tillgångarna i börshandlade råvaruprodukter, så kallade ETP:er (ETF-fonder och ETN-produkter, eller certifikat som de kallas i Sverige), ökade med 8,4 miljarder dollar till 135,9 miljarder dollar under det tredje kvartalet 2013. Det är den första kvartalsvisa ökningen sedan det tredje kvartalet 2012. Det visar en sammanställning av handeln i börshandlade fonder hos ETF Securities under det tredje kvartalet 2013.

Ökningen berodde på en kombination av prisökningar i olika råvaror och ett ökat inflöde av icke-guldrelaterade råvaruprodukter, det största sedan det första kvartalet 2012.

Viktiga trender för råvaruprodukter under tredje kvartalet 2013:

- Icke-guldrelaterade råvaruprodukter hade ett nettoinflöde på 1,9 miljarder dollar, vilket var mer än utflödet under det andra kvartalet. Inflödet var det största sedan KV1 2012.

- Börshandlade råvaruprodukter, inklusive guld, hade ett nettoutflöde på 2,3 miljarder dollar under det tredje kvartalet, en avsevärd förbättring jämfört med föregående kvartal då nettoutflödet var 19,6 miljarder dollar.

- Nettoutflödet av börshandlade guldprodukter fortsatte under det tredje kvartalet. Dock dämpades utflödet markant jämfört med det andra kvartalet 2013. Det senaste kvartalets utflöde på 4,2 miljarder dollar kan jämföras med det rekordstora nettoutflödet på 18,5 miljarder dollar under årets andra kvartal. På månadsbasis har utflödet i guldprodukter dämpats sedan rekordutflödet på 8,7 miljarder dollar under april 2013.

- Under det tredje kvartalet hade diversifierade breda råvaruprodukter nettoinflöden på 779 miljoner dollar. Det är den största ökningen sedan tredje kvartalet 2012. Faktorerna till varför kapitalförvaltare nu har sökt sig tillbaka är flera; en fortsatt stadig förbättring i den amerikanska tillverkningsindustrin, stärkt tro på att Kina kommer att upprätthålla en sund ekonomisk tillväxt, trevande tecken på förbättrad tillväxt i Europa och Japan samt en stor global likviditet. Dessutom upplevs priserna vara attraktiva.

- Silver var den kategori som noterade det näst största nettoinflödet under kvartalet, sammanlagt 706 miljoner dollar. Efter att priset backat med mer än 50 procent sedan pristoppen verkar det som att investerare ser silver som ett av de bästa sätten att få exponering när den globala industrikonjunkturen väntas bli bättre. Eftersom cirka 50 procent av efterfrågan i silver kommer från industrin har silverpriset haft en historiskt tydlig positiv koppling till ledande indikatorer från tillverkningsindustrin. Metallen är både en industriell metall och en “hårdvaluta” likt guld. Det lockar investerare som inser att vi upplever en cyklisk uppgång och som samtidigt ser orosmoln i form av högre statsskulder och fortsatta risker för valutaförsämringar i kölvattnet av en väl tilltagen penningpolitik.

- Det tredje största nettoinflödet under kvartalet var inom energiråvaror, främst i form av naturgas som noterade 284 miljoner dollar i inflöden samt olja med 66 miljoner dollar. En stor del av inflödet av olja har sannolikt att göra med att investerare vill skydda sig mot ytterligare leveransstörningar i Mellanöstern samt att investerare med kortare investeringshorisonter trissar upp priset för WTI-oljan (West Texas Intermediate), allt eftersom lagren minskar. Investerare i naturgas tenderar att handla i intervall. När spotpriset för Henry Hub sjunkit från över $ 4,5 MBtu (miljoner British Thermal Unit) till under $ 3.5 MBtu från maj till början av augusti såg många investerare ett bra tillfälle att köpa in sig ytterligare.

- Jordbruksprodukter noterade 121 miljoner dollar i nya nettoinflöden spritt över hela sektorn. Jordbruksprodukter vände därmed den negativa trenden från föregående kvartal. Störst inflöde noterade kaffe med 70 miljoner dollar i nettoinflöden. Därefter följde kategorin diversifierade med 22 miljoner dollar i nettoinflöden, följt av kakao och vete med 14 miljoner, respektive 13 miljoner dollar. Stora prisnedgångar för de flesta jordbruksråvaror tillsammans med markant negativa positioner ute på marknaden tycks ha lockat investerare som väntar sig en framtida prisnormalisering.

- Även platina såg starka nettoinflöden, med 172 miljoner dollar. Platinapriset ligger under priset för estimerade produktionskostnader vilket har attraherat investerare som vill positionera sig utifrån att den globala ekonomin kan komma att stärkas. Utbudet har hållits nere av arbetskraftsproblem i gruvor i Sydafrika, där 70 procent av produktionen sker. Samtidigt finns förväntningar på att den kinesisk efterfrågan av platinasmycken ska öka. Detta tillsammans med tidiga tecken på liv i de centraleuropeiska ekonomierna som stärker sannolikheten för att det blir ordentlig brist på metallen i år och nästa år.

- Industrimetaller som grupp noterade 195 miljoner dollar i nettoutflöden under kv3 2013. Trenden är förvånande vid första anblicken med tanke på de förbättrade utsikterna för Kina och den globala industriella tillväxten. Den mest sannolika förklaringen till utflödena, trots att utsikterna på efterfrågesidan har förbättrats, är att utbudet av några av de viktiga industrimetallerna såsom koppar förväntas öka. Därför verkar det som investerare valde att positionera sig för återhämtningen för industrisektorn genom tillgångar i platina, silver, olja och breda råvaror, snarare än genom industrimetaller.

Nicholas Brooks, analyschef på ETF Securities, säger i en kommentar:

“Investerarnas ökade allokering till råvaror speglar en generell förbättrad tilltro till tillgångsklassen som gynnas av uppgångar i den globala industrikonjunkturen och en ökad tilltro till Kinas tillväxt. Dessutom har en rad råvaror uppnått attraktiva prisnivåer. Förutsatt att återhämtningen för tillverkningsindustrin fortsätter och att amerikansk och europeisk politik inte förstör utsikterna för den internationella konjunkturen, så tror vi att det tredje kvartalet 2013 kan utgöra en viktig positiv vändpunkt för råvaror.”

Nyheter

Nickelmarknaden under fortsatt press – överskott väntas bestå till 2026

Nickelpriserna har fallit kraftigt de senaste åren, och enligt investmentbanken UBS ser återhämtningen ut att dröja. Trots en viss dämpning i produktionstakten och fördröjda projekt, kvarstår ett globalt överskott som väntas hålla i sig åtminstone till 2026.

Efter en period av kraftig utbyggnad och stora förväntningar kopplade till batterimarknaden har efterfrågan inte levt upp till hypen. Visserligen har nickel klarat sig bättre än många andra basmetaller, men efterfrågan räcker inte till för att absorbera det fortsatta utbudet.

Indonesien, världens största producent, förändrar också spelplanen. Tillväxten av låggradigt nickel (NPI) bromsar in, medan nya projekt för höggradigt nickel med HPAL-teknik nu tas i drift – mer lämpade för batteritillverkning, men som ändå ökar utbudet.

Stålindustrin, som är nicklets största kund, minskar sina inköp i både USA och Europa. Samtidigt växer batterisegmentet långsammare än väntat, utan att bidra med någon betydande uppsida.

Indonesiens regering har börjat strama åt exportkvoterna, vilket driver upp råvarukostnaderna och sätter press på producenter med lägre marginaler. Trots att cirka 250 000 ton i produktionsneddragningar har annonserats, räcker det inte för att återställa balansen.

UBS räknar med en global efterfrågetillväxt på 4-5 % per år fram till 2028, men med fortsatt stigande lager och priser nära produktionskostnaden, förblir marknaden överutbudspräglad.

För investerare innebär detta att nickelpriserna sannolikt kommer att förbli pressade under överskådlig tid. De dagar då batteriboomen drev priserna uppåt ser ut att vara över – nu väntar en långsam och kostnadsdriven väg tillbaka mot balans.

Nyheter

Westinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

Det amerikanska kärnkraftsbolaget Westinghouse meddelar planer på att bygga tio nya stora kärnreaktorer i USA, med byggstart planerad till senast 2030. Beskedet kom under en energikonferens med fokus på AI vid Carnegie Mellon University i Pittsburgh, där tillförordnade vd:n Dan Sumner presenterade satsningen direkt för president Donald Trump.

De nya reaktorerna som planeras är av modellen AP1000 – en avancerad tryckvattenreaktor som enligt Westinghouse kan leverera el till över 750 000 hushåll vardera.

Satsningen på kärnkraften sker i skenet av president Trumps nyligen utfärdade fyra exekutiva order från maj månad, som syftar till att fyrdubbla USA:s kärnkraftsproduktion till år 2050. Bland annat vill han se minst tio kärnkraftverk under uppförande inom 25 år och har beordrat en omfattande översyn av regelverket för kärnkraftsindustrin.

Samtidigt som Westinghouse presenterade sina planer tillkännagavs även investeringar på över 90 miljarder dollar i datacenter och energiinfrastruktur från ett brett spektrum av teknik-, energi- och finansföretag. Konferensen anordnades av senator Dave McCormick.

Westinghouse har tidigare haft en turbulent resa inom ny kärnkraft. De senaste reaktorerna som byggts i USA – två AP1000-enheter vid Vogtle-anläggningen i Georgia – blev kraftigt försenade och budgeten överskreds med hela 18 miljarder dollar. Projektet bidrog starkt till att Westinghouse tvingades begära konkurs 2017. Bolaget återhämtade sig dock och ägs idag av det kanadensiska uranbolaget Cameco och investeringsjätten Brookfield Asset Management.

För att minska risken för framtida förseningar och kostnadsöverdrag inleder Westinghouse nu ett samarbete med Google. Med hjälp av AI-teknik ska man effektivisera och standardisera byggprocessen för AP1000-reaktorerna, enligt bolaget.

Med de nya planerna tar USA ett stort steg mot att åter bygga ut sin kärnkraftskapacitet – något som både energipolitiker och industrin ser som nödvändigt för att möta framtidens elbehov och klimatmål.

Nyheter

Eurobattery Minerals förvärvar majoritet i spansk volframgruva

Eurobattery Minerals har tagit ett stort steg i sin utveckling genom att underteckna ett avtal om att förvärva en majoritetsandel i volframgruvan San Juan i Galicien, Spanien. Genom en investering på totalt 1,5 miljoner euro i det spanska bolaget Tungsten San Juan S.L. (TSJ), säkrar Eurobattery Minerals en ägarandel på 51 procent – och kontroll över projektet redan efter första delbetalningen.

Investeringen syftar till att bygga en pilotanläggning för mineralbearbetning och starta gruvdriften, som redan har alla nödvändiga licenser och ett preliminärt leveransavtal med Wolfram Bergbau und Hütten AG – en ledande volframproducent inom Sandvik-koncernen. Första leveranserna till Europa väntas ske under andra halvåret 2026, då även positivt kassaflöde förväntas genereras.

”Detta är en game-changer för oss. För första gången går vi från ett prospekteringsbolag till ett bolag med faktiskt intäktspotential inom en snar framtid,” säger VD Roberto García Martínez.

San Juan-projektet har bekräftade malmreserver på cirka 60 000 ton med en volframoxidhalt på 1,3 %. Volfram är en kritisk råvara med ökande strategisk betydelse för industri och försvar, och priset har stigit med över 40 % under 2025.

Med detta förvärv stärker Eurobattery Minerals både sin finansiella ställning och sin position som en europeisk leverantör av kritiska råmaterial – ett viktigt steg mot en hållbar och självförsörjande batterivärdekedja i Europa.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys4 veckor sedan

Analys4 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering

-

Analys3 veckor sedan

Analys3 veckor sedanTightening fundamentals – bullish inventories from DOE

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanRyska staten siktar på att konfiskera en av landets största guldproducenter

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSommarvädret styr elpriset i Sverige