Nyheter

Oljemarknaden – 100 dollar nästa?

Om vi börjar med att blicka tillbaka på det stigande oljepriset mellan 2003-2008 handlade det om en marknad driven av mycket stor efterfrågan och vi prisade upp Brent från $23 till $147/fat. Den fallande marknad som följde handlade enbart om finanskrisen. Dagens marknad kan med två ord beskrivas som: politisk risk. Det handlar om politisk risk i Syrien, Iran, Irak, Libyen och i Venezuela.

Om vi börjar med att blicka tillbaka på det stigande oljepriset mellan 2003-2008 handlade det om en marknad driven av mycket stor efterfrågan och vi prisade upp Brent från $23 till $147/fat. Den fallande marknad som följde handlade enbart om finanskrisen. Dagens marknad kan med två ord beskrivas som: politisk risk. Det handlar om politisk risk i Syrien, Iran, Irak, Libyen och i Venezuela.

Venezuelas förra president, Hugo Chavez, dog i tisdags efter 14 år som president för landet med världens största oljefyndigheter

Nu när han är borta kanske vi får se ett vänligare klimat för utländska oljebolag, varav flera blev utslängda under det förra årtiondet. De stora oljebolagens frånvaro de senaste 10 åren ska uppskattningsvis ha minskat produktionen med 1 miljon fat/dag.

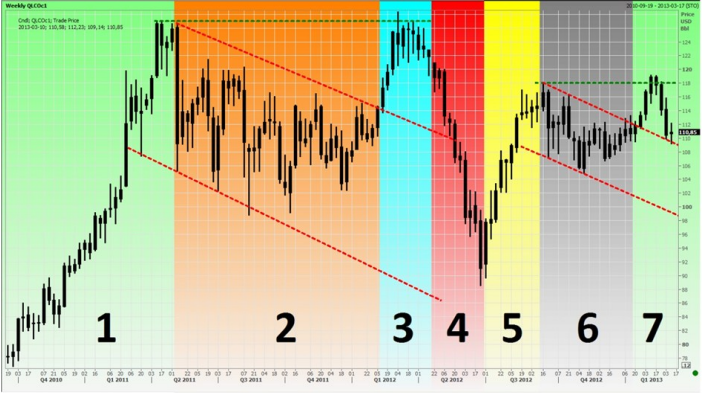

1. Den arabiska våren

När vi tittar på vad som varit kursdrivande de senaste två åren så måste vi börja med den arabiska våren (markerat som Nr.1 på grafen). Den 18 december 2010 tände den tunisiske grönsakshandlaren, Mohammed Bouaziz, eld på sig själv efter polisens beslag av hans grönsaksvagn vilket blev startpunkten på den arabiska våren och kraftigt stigande oljepriser som följd. I takt med att oroligheterna spred sig ökade riskpremien. Rädslan handlade om risken för inställda leverenser pga. krig. Samtidigt fanns en efterfrågan som var 0,7 miljoner fat/dag större än utbudet under hela Q4-10. I början av 2011 nådde den arabiska våren Egypten med stora kravaller och eskalerande rädsla för uteblivna oljeleveranser. Samtidigt fortsatte världskonjunkturen att överraska positivt med en efterfrågan som då var 1,1 miljoner fat/dag större än produktionen. I mars hade oroligheterna spridit sig till Libyen och priserna handlades upp ytterligare pga bortfall av Libyens olja till världsmarknaden. Spänningar kring Irans kärnkrafts-program och fortsatta oroligheter höll priset runt $125/fat i april.

2. Fokus på Europas skuldkris

I juni beslöt IEA att öka utbudet 60 miljoner fat för att möta den uteblivna produktionen från Libyen. I augusti fortsatte prisernaner pga. svaga konjunktursiffror och reviderad efterfrågan på råolja som följd. I oktober var det fokus på den europeiska skuldkrisen vilket satte ökat tryck på oljepriserna.

3. Iranskt hot om att spärra av Hormuzsundet

Så i november och december bröt oljan uppåt på säsongsmässiga mönster där efterfrågan stiger och på hotet av ett embargo mot iransk olja. I början av 2012 fortsatte den hårda retoriken från Teheran med hot om att spärra av Hormuzsundet där en tredjedel av världens olja skeppas dagligen.

4. Svaga siffror och framsteg i diplomatin med Iran

Löften om ökad produktion från Saudiarabien börjar bita och i maj såg vi för första gången på länge sämre ekonomiska siffror från både USA och Europa. Priset började falla och fortsatte ner allteftersom diplomatin mellan Iran och omvärlden gjorde allt större framsteg. Senare i månaden förvärrades krisen i eurozonen och i juni sågs tecken på att Kinas ekonomi höll på att bromsa in.

5. Tillfälligt slut på dåliga nyheter

Kraftig prisuppgång där främsta orsaken var avsaknad av negativa nyheter snarare än en massa goda nyheter.

6. Oro för budgetstupet i USA

Oron för att budgetförhandlingarna inte skulle lösas innan årsskiftet höll tillbaka både börser och oljemarknaden. Rädslan var att ekonomin skulle hamna i en recession om budgetstupet inte avhjälptes.

7. Kommer hjulen att snurra snabbare i Japan?

En stor anledning till att oljan handlades upp under januari var den nyvalda japanska regeringens löfte om att bota landet från deflation och obefintlig tillväxt som plågat landet så länge och istället skapa inflation och sysselsättning. Japan sjösatte således sitt eget QE som vi redan sett i USA och Europa. Kontentan blir initialt att fler Yen på världsmarkaden kommer att jaga samma mängd olja.

Framåtblick och riskfaktorer

Motsatt effekt på oljepriset kommer att synas om den amerikanska centralbanken säljer tillbaka de amerikanska statsobligationer man köpt under sina stimulansprogram. Följden blir att man dränerar penningsystemet på likviditet vilket hade varit direkt positivt för dollarn. Allt annat lika, skulle vi då se färre dollar jaga samma mängd olja och en minskad efterfrågan.

Dessutom handlas oljan i dollar och har en direkt omvänd korrelation till värdet på en dollar, d.v.s. en starkare dollar försvagar oljepriset.

I Venezuela väntas inga stora förändringar inom kort utan nyvalet ser ut att vinnas av socialistpartiet. De har dock förlorat Chavez karisma och oppositionen står klar att försöka leda landet om möjlighet ges. Utvecklingen i Venezuela är definitivt något som man bör titta på eftersom landet har hela 17,9 procent av världens oljereserver att jämföra med Saudiarabiens 16 och Kanadas 11 procent.

I fredags kom mycket starka sysselsättningssiffror från USA och högre marknadsräntor följde snabbt då Fed nu kan komma att höja räntan tidigare än väntat om återhämtningen fortsätter att överträffa prognoserna. Statistiken stärkte dollarn kraftigt och oljan kom i kläm mellan å ena sidan stigande börser och stor riskaptit och å andra sidan fallande råvarupriser som följd av den starka dollarn.

Slutsatser

Att tyda en graf är såklart en subjektiv bedömning men de flesta är överrens om att mönstret från segment 5-7 är identiskt med segment 1-3 om än i mindre proportioner. Om mönstret upprepar sig står vi nu inför vad som skedde med priset i segment 4, d.v.s. en rätt stor nedsida. Ingen vet idag vad den utlösande faktorn skulle vara men vi har noterat att oljepriset och börserna gått åt skilda håll de två senaste veckorna vilket får oss att tro att oljan är väldigt sårbar för mer nedsida om börserna plötsligt skulle vända neråt. Börserna handlas nu upp på signaler om att åtminstone USA har börjat skapa tillväxt men med bättre konjunktur kommer högre räntor och generellt svagare råvarupriser.

Författare: Patric Tengelin

Om Modity Energy Trading

Modity Energy Trading erbjuder energibolag och större företag den erfarenhet, kompetens och analysredskap som krävs för en trygg och effektiv förvaltning av energiportföljen. Modity bedriver handel med allt från el, gas och biobränslen till elcertifikat, valutor och utsläppsrätter. Företagets kunder får dessutom ta del av deras analysprodukter som t.ex det fullständiga marknadsbrevet med ytterligare kommentarer och prognoser. För ytterligare information se hemsidan.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD