Nyheter

Ökad avkastning på jordbruksrelaterade råvaror

I måndags var vi i väg på en releaselunch för en bok om råvaror, Bättre betalt för skörden, en bok skriven av Torbjörn Iwarson. Boken inriktar sig förvisso på utbudssidan, det vill säga den är i första hand skriven för bönder och jordbrukare, men vi anser att den är ett måste för alla dem som handlar med råvaror, i alla fall jordbruksrelaterade sådana, ofta benämnt Grains. Även om boken har undertiteln Riskhantering för lantbrukare och beskriver hur prissäkring kan göra bonden till en vinnare så finns det betydligt fler aktörer som kan ha fördel av att ha läst denna bok, både inköpare, råvaruhandlare och spekulanter.

I måndags var vi i väg på en releaselunch för en bok om råvaror, Bättre betalt för skörden, en bok skriven av Torbjörn Iwarson. Boken inriktar sig förvisso på utbudssidan, det vill säga den är i första hand skriven för bönder och jordbrukare, men vi anser att den är ett måste för alla dem som handlar med råvaror, i alla fall jordbruksrelaterade sådana, ofta benämnt Grains. Även om boken har undertiteln Riskhantering för lantbrukare och beskriver hur prissäkring kan göra bonden till en vinnare så finns det betydligt fler aktörer som kan ha fördel av att ha läst denna bok, både inköpare, råvaruhandlare och spekulanter.

I och med att två av tre amerikanska bönder i dag använder sig av någon form av prissäkringsstrategi så medför detta att det är viktigt för den som handlar råvaror att veta hur producenterna tänker och agerar då detta styr utbuden, men också när i tiden detta kan komma att nå marknaden.

En minskad riskexponering och högre intäkter, låter det för bra för att vara sant? Visst gör det så, men det som är viktigt att komma ihåg är att det rör sig om ett antal medvetna och långsiktiga strategier som tas upp i boken. De finansiella strategierna som tas upp är inget som ger snabba pengar, men det ger jordbrukare säkrare intäktsflöden år efter år på ett relativt enkelt sätt.

Vilka olika strategier finns det då för en jordbrukare, det vill säga en producent av jordbruksrelaterade råvaror?

- Sälja på spotmarknaden, det vill säga att aldrig prissäkra

- Genomsnittsmetoden, att sälja lika mycket varje månad

- Prissäkra allt i december

- Prissäkra allt i februari

- Prissäkra när priset är högre än förra året

- Prissäkra alltid, men bara till ett pris som är högre än de senaste åren

Samtliga strategier tas upp i boken, och med hjälp av stort antal historiska data visar Iwarson vilken risk som de olika strategierna för med sig, men framförallt hur det går att dra nytta av dessa och öka avkastningen på ett jordbruk med betydande summor. Det intressanta är att han gör en jämförelse mellan risken och avkastningen, vilket gör att det hjälper de läsare som använder sig av dessa att sova bättre.

För att inte lämna läsaren i sticket visar han inte bara på de olika strategierna men också på vilka motparter och marknader som finns men också när det är dags att kliva ur de olika positionerna. I takt med att allt fler bönder väljer att prissäkra sig och sin produktion kommer detta att få en allt större betydelse för hur priset på jordbruksprodukter sätts. För att dra fördel av detta krävs det att de som sitter på andra sidan av denna handel är pålästa och vet vad som händer. Att hitta bra sådant material är inte lätt, faktum är att denna bok är den första vi sett på svenska som vänder sig till jordbrukssektorn och det finns anledning att tro att den kommer fortsätta att sälja år efter år.

Köp boken

Boken går att beställa hos Sterners Förlag vilket är betydligt billigare än att köpa den i bokhandeln. Alternativet är att kontakta oss så förmedlar vi kontakten.

Om Torbjörn Iwarson

Torbjörn Iwarson är en av landets mest erfarna råvaruexperter med ett förflutet som chef för Handelsbankens råvaruavdelning, idag chef för SEB:s motsvarighet. Iwarson är även känd för sina pedagogiska råvarukrönikor i lantbrukspress som populärpress. Han är en flitigt anlitad föredragshållare av jordbrukets organisationer. Han har även skrivit en bok om guld.

Torbjörn Iwarson är en av landets mest erfarna råvaruexperter med ett förflutet som chef för Handelsbankens råvaruavdelning, idag chef för SEB:s motsvarighet. Iwarson är även känd för sina pedagogiska råvarukrönikor i lantbrukspress som populärpress. Han är en flitigt anlitad föredragshållare av jordbrukets organisationer. Han har även skrivit en bok om guld.

Nyheter

Europas största tillverkare av elbilsbatterier överväger att ställa om till batterier för villor

Koreanska LG Energy Solution är den största tillverkaren av elbilsbatterier i Europa. Nu överväger företaget att ställa om produktionen vid sin fabrik i Polen till att i stället producera batterier för stationär lagring av elektricitet, exempelvis för hushåll.

Fabriken i Polen med 6 600 anställda har en kapacitet på 100 000 elbilsbatterier per år, men efterfrågan på marknaden är svag. Samtidigt har Polens snabba utbyggnad av solenergi gjort att landets elnät har blivit obalanserat och ett behov av batterier har uppstått.

Polen presenterade förra veckan ett bidrag för privatpersoner att installera batterier. Budgeten för bidraget är 400 miljoner zloty, motsvarande en dryg miljard kronor. Man tillade dock att det bara är ett liten försmak av landets ambitioner.

Bloomberg skriver att grannlandet Tyskland har 500 000 installationer av batterier för stationär lagring i villor.

Nyheter

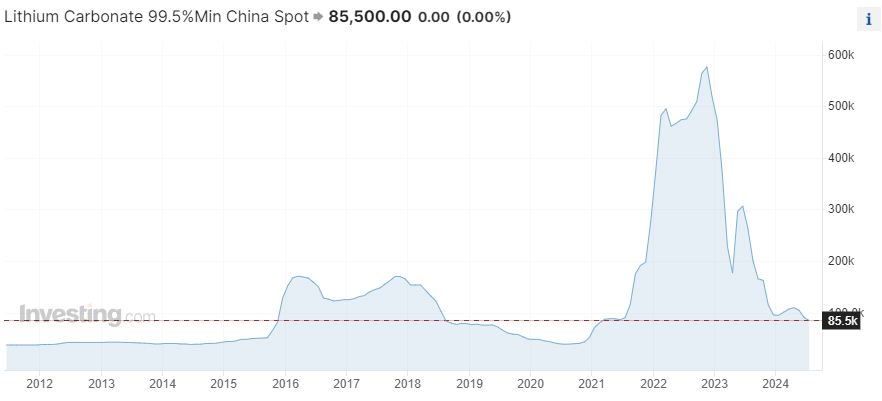

Priset på litium fortsätter att falla, överutbud i flera år framåt

Priset på batterimetallen litium rusade i höjden för ett par år sedan och världen var bekymrad över hur vi skulle kunna få fram tillräckligt av metallen. Nu när vi tittar i backspegeln så kan vi se att produktionen konstant har ökat samtidigt som elbilsmarknaden inte har växt lika snabbt som tidigare förväntat, även om den växer i högt tempo.

Det spås inte heller bli någon brist på litium under kommande år, det öppnas löpande nya gruvor och överutbudet spås öka, inte minska, de kommande åren.

Nedan är en graf över priset på litiumkarbonat i valutan yuan.

Nyheter

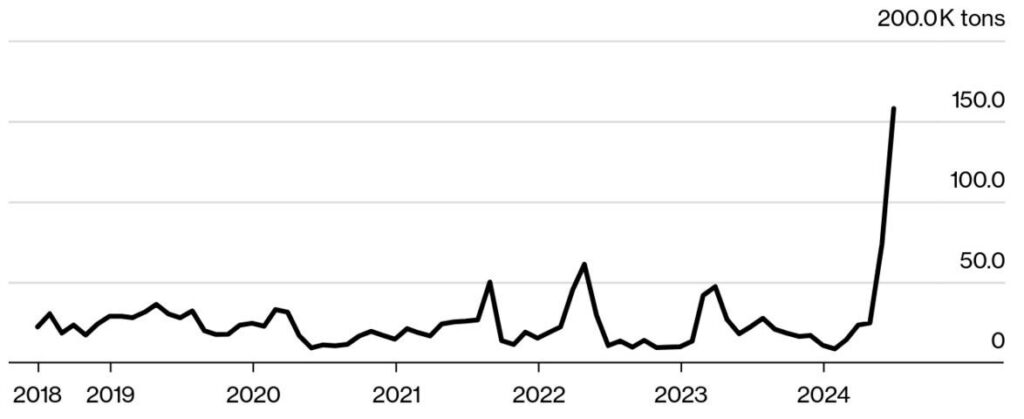

Koppar från kinesiska lager flödar ut på marknaden

Spekulationerna var många varför Kina köpte så mycket koppar i början av året trots att landets ekonomi går på halvfart. En stor spekulation var att landet skulle devalvera sin valuta och då var det bättre för aktörer att ha koppar än pengar på bankkontot.

Någon större devalvering kom aldrig. Nu flödar i stället all denna koppar ut på marknaden igen. Nedan är en graf över Kinas export av koppar.

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanDe tre bästa råvaruvaruaktierna just nu

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Mining vill köpa Filo Corp tillsammans med BHP

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAfrica Oil är bra att köpa anser Stifel som inleder analysbevakning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor risk att Africa Energy inte överlever det kommande året

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFirst Nordic Metals har fyra prospekteringsprojekt i Sverige

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude inching higher on optimism that US inflationary pressures are fading

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUniper satsar på att göra elektrobränsle av sin elektricitet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTre bra aktier inom olja och oljeservice i Kanada