Nyheter

En kopp av det globala överskottet av kaffe

Kaffe är en mycket komplex råvara, det är ingen råvara att handla för den som inte är påläst. Volatiliteten i terminskontrakt kan fungera som indikatorer på kort sikt, men om du vet mycket om hur kaffebönor odlas och skördas så vet du också att kaffe är ett långsiktigt spel. Det finns oftast bara en skörd per år eller möjligen två, beroende på land och typ av bönor (robusta, arabica eller gröna). Tänk på att den volatilitet vi ser i marknaden kan bero på att en större handlare bestämt sig för att gå lång, eller för att en större producent vill hedga sin långa position som en följd av de just nu låga priserna på kaffe, eller för att de ser säsongsmönster

Kaffe är en mycket komplex råvara, det är ingen råvara att handla för den som inte är påläst. Volatiliteten i terminskontrakt kan fungera som indikatorer på kort sikt, men om du vet mycket om hur kaffebönor odlas och skördas så vet du också att kaffe är ett långsiktigt spel. Det finns oftast bara en skörd per år eller möjligen två, beroende på land och typ av bönor (robusta, arabica eller gröna). Tänk på att den volatilitet vi ser i marknaden kan bero på att en större handlare bestämt sig för att gå lång, eller för att en större producent vill hedga sin långa position som en följd av de just nu låga priserna på kaffe, eller för att de ser säsongsmönster

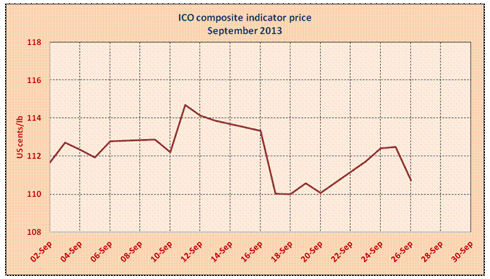

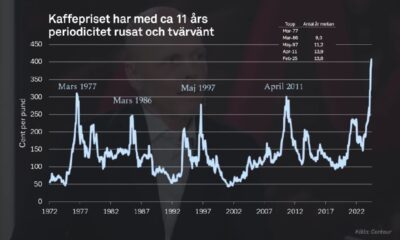

Nästan överallt så kan vi läsa artiklar om hur kaffepriset kommer att hitta ett golv inom kort, och att detta kommer att ligga i paritet med produktionskostnaderna för bönorna. En närmare överblick av den globala kaffeproduktionen visar att det inte alltid är så pass okomplicerat. En del analytiker gör bedömningen att kaffepriset kan stiga något på kort sikt, men att det på längre sikt kommer att fortsätta ner, till vid detta laget legendariska bottennoteringar.

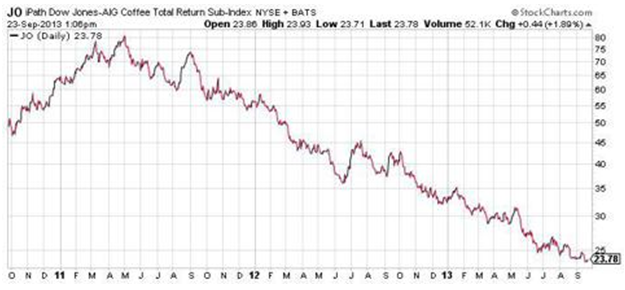

Hur lågt kan kaffet då falla? Tittar vi på JO, en ETN (börshandlat certifikat) vars värde bestäms av värdet på terminskontrakten på frontmånaden i kaffe, så ser vi att denna har tappat cirka 40 procent i värde under det senaste året.

Råvaran i sig har under samma period fallit med cirka 1,12 USD per pound. Nu handlas kaffe i pounds och ton, men det är likväl intressant att se vart det handlas till på dollarnivå eftersom det gör det möjligt att snabbt titta på olika kafékedjors marginaler genom att jämföra med deras pris per enhet (exklusive handels- och importkostnader).

Till exempel är SBUX lägsta kostnad för ett paket med kaffe ungefär 8 USD. Dunkin Donuts (DNKN) billigaste paket kaffebönor säljs för ungefär 7,50 USD medan Green Mountain Coffee Roasters Inc’s (GMCR) billigaste paket kaffebönor säljs för cirka 11 USD. Alla tre av dessa företag har dragit nytta av priset på kaffe under de senaste kvartalen. GMCR och SBUX är de som verkligen påverkas mest och det råder ett omvänt förhållande mellan kaffepriserna och hur det påverkar deras slutresultat.

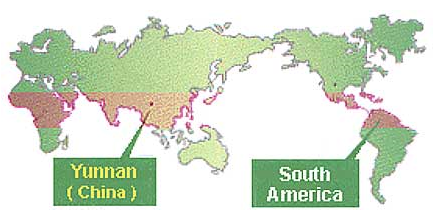

Den som söker information om kaffe kommer snart att inse att det finns tre länder som dominerar, Brasilien, Columbia och Vietnam. Enbart Brasilien står för cirka en tredjedel av världens kaffeproduktion, främst på grund av sina stora odlingar med Arabicabönor, men landet har även stora plantager med Robustabönor. Vad gäller den sistnämnda sorten så är Vietnam världens största producent. Det är emellertid inte dessa länder som kommer att påverka kaffepriset i framtiden, utan resten av världen och speciellt Kina. Den som har för avsikt att handla med kaffe bör se till att följa den nuvarande tillväxten och de framtida tillväxtutsikterna för kaffeskördarna i Kina.

Fyra risker för Brasiliens kaffeodlare

För att vara tydlig, vi skall inte underskatta betydelsen av Brasilien när det gäller kaffeproduktion. Det gäller att hålla i åtanke att den brasilianska kaffeskörden under de kommande åren påverkar kaffepriset. Landets kaffeodlare utsätter sig för i huvudsak fyra risker.

- Kaffebladsrost

- Frost, eftersom kallt väder skadar skördarna.

- Valutakursförändringar, om den brasilianska realen stärks i värde kommer landets konkurrenssituation att försämras.

- Alternativ användning för marken där kaffet odlas.

En kort kommentar kring den sista risken. I en nyligen publicerad artikel i The Motley Fool, vilken till stor del citerade WSJ, sade att kaffepriset snart skulle hitta en botten eftersom marknadspriset närmar sig kostnaden för att producera kaffe i Brasilien. Författaren till artikeln hävdade att många odlare omvandlar sin odlingsmark till betesmarker för boskap istället för att plantera nya buskar.

Utan att veta något om dessa skribenter från WSJ och Motley Fool så bedömer vi att de aldrig har besökt en tillväxtmarknad som är beroende av sin kaffeexport. I ett land som Brasilien, något som än mer gäller för i länder i tredje världen, så är det otroligt svårt att konvertera marken till en annan gröda. Detta är inte bara på grund av att markens kvalitet inte alltid passar för andra typer råvaror, men också för att riskerna i detta inte skulle vara tilltalande för någon av tredje världens jordbrukare. Låt oss till exempel titta på Uganda i Afrika.

Dessa jordbrukare har normalt mindre jordlotter, tillräckliga för att producera en eller två små till medelstora skördar per år. De säljer vanligen den ena och lever sedan på den andra. Om de skulle få för sig att ändra sin inriktning till boskapshållning så är detta svårt, för att inte säga omöjligt. De skulle finna det svårt att hitta någon som skulle kunna finansiera inköpen av boskapen och de skulle sakna tillräckligt med operativt kapital till dess att de kunde börja sälja sina djur. Att hålla boskap är dyrt i Uganda, precis som i alla jordbruksländer i tredje världen. Uganda skiljer sig inte från övriga länder i tredje världen där jordbruket bedrivs småskaligt och i tillräckligt stor omfattning för att kunna sälja en skörd till de lokala uppköparna.

Detta betyder att de jordbrukare som redan är verksamma inom kaffeodling kommer att dra på sig allt för stora risker om de väljer att konvertera sina kaffeodlingar till boskapshållning. För de jordbrukare som bedriver större verksamheter i Brasilien eller på andra ställen runt om i världen är det annorlunda. De kan konvertera delar av sin mark för att hålla boskap och därmed uppnå en bättre risk/reward.

Men om de redan är involverade i kaffenäringen så kommer de inte vilja gå miste om eventuella framtida ökningar av kaffepriset. De vill inte heller stöta sig med sina uppköpare som är vana vid att handla vissa volymer med jordbrukarna. Det innebär att den areal som skulle avsättas för boskapshållning inte skulle ge en sund risk/reward eftersom den mark som de skulle avsätta skulle vara otillräcklig. Av den orsaken skall ingen gå lång i kaffeterminer för att de läst artiklar om hur kaffepriset kommer att bottna för att någon journalist kommit fram till att bönderna kommer att växla till boskap istället för kaffe. Att gå lång kaffe och sälja terminskontrakt på live stock är inte en optimal strategi, vilket är exakt vad dessa journalister förespråkar.

Det finns gott om andra odlare

En potentiell kaffehandlare måste komma ihåg att medan Brasilien, Columbia och Vietnam står för en betydande andel av världens kaffeproduktion så är dessa länder inte de enda som producerar kaffe. I och med den ökande konkurrensen så har uppköparna ett flertal olika alternativ att vända sig till om någon av de större producenterna drabbas av dålig skörd eller att en större del av odlarna trots allt bestämmer sig för att bli guachos och hålla boskap på sina forna kaffeplantager. Det finns således anledning att tro att överskottet på den globala kaffemarknaden kommer att fortsätta.

Tittar vi på data för kaffeproduktion per land som tillhandahålls av International Trade Centre så ser vi hur tillväxten i de övriga ländernas kaffeproduktion inte kommer att hjälpa till att bilda ett golv för kaffepriset, i alla fall inte på lång sikt.

På kort sikt kan emellertid händelser av engångskaraktär eller säsongsbetonade händelser orsaka att priset på kaffe stiger kraftigt på kort sikt. Uppgången kommer då emellertid endast vara kortsiktig eftersom det är sannolikt att anta att de övriga producentländerna kommer att fylla upp utbudsgapet. Det finns i synnerhet ett land som förtjänar att uppmärksammas för sin kaffeproduktion, nämligen Kina.

Kinesiskt kaffe

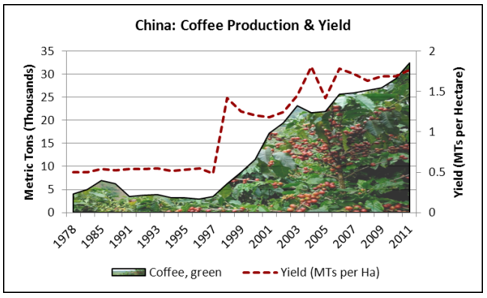

Trots att Kina är ett enormt land så är det fortfarande en liten aktör inom kaffeindustrin. Den som vill kan läsa mer om Kinas accelererande tillväxt inom kaffeproduktion i den utmärkta och fängslande studien (pdf) som nyligen producerades av International Coffee Organization (ICO) med titeln Coffee In China. Studien övertygar läsaren om att Kina redan nu visar en betydande tillväxt i såväl import som export av kaffe och kommer att göra det i en högre utsträckning i framtiden. Studien gör en parallell till Japan, ett land där kaffekonsumtionen en gång i tiden var i det närmaste obefintlig, men under loppet av de två senaste decennierna har denna asiatiska önation visat en enorm tillväxt inom sin kaffekonsumtion och -produktion. Japan utgör nu världens fjärde största kaffeindustri. Studien fortsätter med att påpeka att Kina har passerat Japan i fråga om sin ekonomi och att Kinas snabba samlade tillväxt under de senaste åren skulle leda till slutsatsen att vi lätt kan se samma tillväxt i den kinesiska kaffeindustrin. Mellan 1998 och 2012 uppvisade Kina en årlig tillväxt på 15,1 procent i landets kaffeproduktion och en årlig ökning om 15,8 procent i landets kaffeexport.7

Det är inte enbart Kinas produktion som ökar, det gör även landets konsumtion vilket betyder att landet ökar sin import. Kina importerar sitt kaffe från främst Vietnam, Indonesien, USA och Uganda. Detta skulle ytterligare stärka den ovan nämnda punkten att medan Brasilien för närvarande spelar en stor roll i den globala kaffeproduktionen så skall inte de andra exportländernas roll ignoreras. Om Kinas produktionstillväxt fortsätter så kommer en handfull länder i tredje världen att ha en lika stor exportandel som Brasilien. Sambandet är tydligt, Kinas ökade betydelse för den globala kaffemarknaden syns tydligt, vilket i sin tur utgör en dyster framtid för prisutvecklingen av kaffe.

Finns det någon orsak att gå lång kaffe?

På terminsmarknaden kan en handlare köpa kontrakt, både på kaffe i allmänhet men också på specifika kaffebönor. Den som trots detta väljer att gå lång i kaffe bör ta en närmare titt på robustakaffe som handlas på bland annat NYSE Euronext. Detta på grund av att Uganda och en rad andra östafrikanska länder har drabbats av attack från skadedjur, ”twig borer”, som kan betyda att det finns en möjlighet att ta en lång position i robustakaffe. Det kräver emellertid en vaksamhet och att situationen övervakas noggrant.

De östafrikanska länderna producerar i första hand robustakaffe, i Uganda svarar kaffeproduktion för 93 procent av landets nettoexport och landet är en av världens tio största producenter av robustakaffe. Det betyder att när landets kaffeodlare ställs inför en dålig skörd så går det att förvänta sig en viss volatilitet på terminsmarknaden för robustabönor. Addera därtill att ”twig borer” ännu så länge är ett okänt skadedjur och det är därför svårt att bedöma hur stor påverkan denna insekt kan ha på kaffepriset i framtiden.

Nyheter

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras