Nyheter

Frusen, koncentrerad apelsinjuice, en option på utbudsstörningar

Brasilien och Florida står i dag för cirka 91 procent av världens produktion av frusen koncentrerad apelsinjuice, frozen concentrated orange juice eller FCOJ. Den amerikanska marknaden har på grund av skörden sin försäljningsstart den 1 december, medan den brasilianska säsongen löper från och med den 1 juni. Köldperioden i Florida börjar i månadsskiftet november/december medan torkan slår till i Brasilien under perioden juli till och med november vilket gör frusen koncentrerad apelsinjuice, FCOJ, till en väderrelaterad råvara.

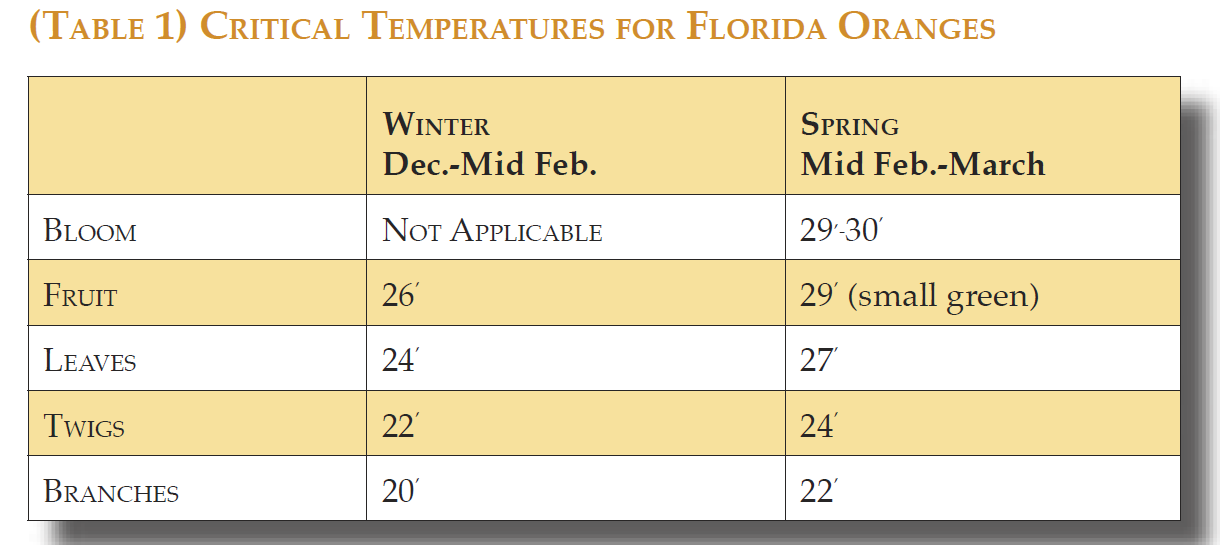

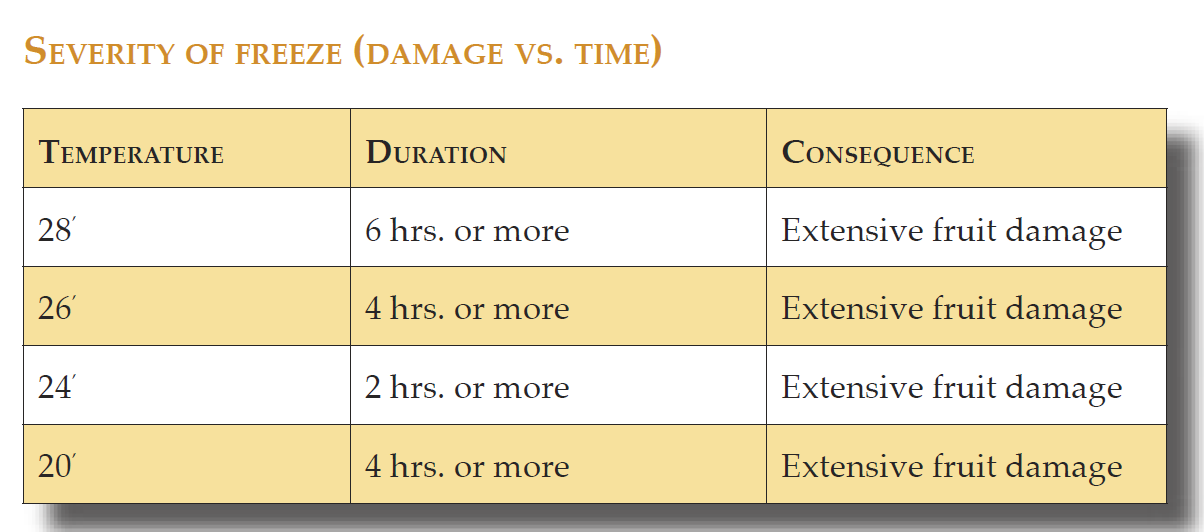

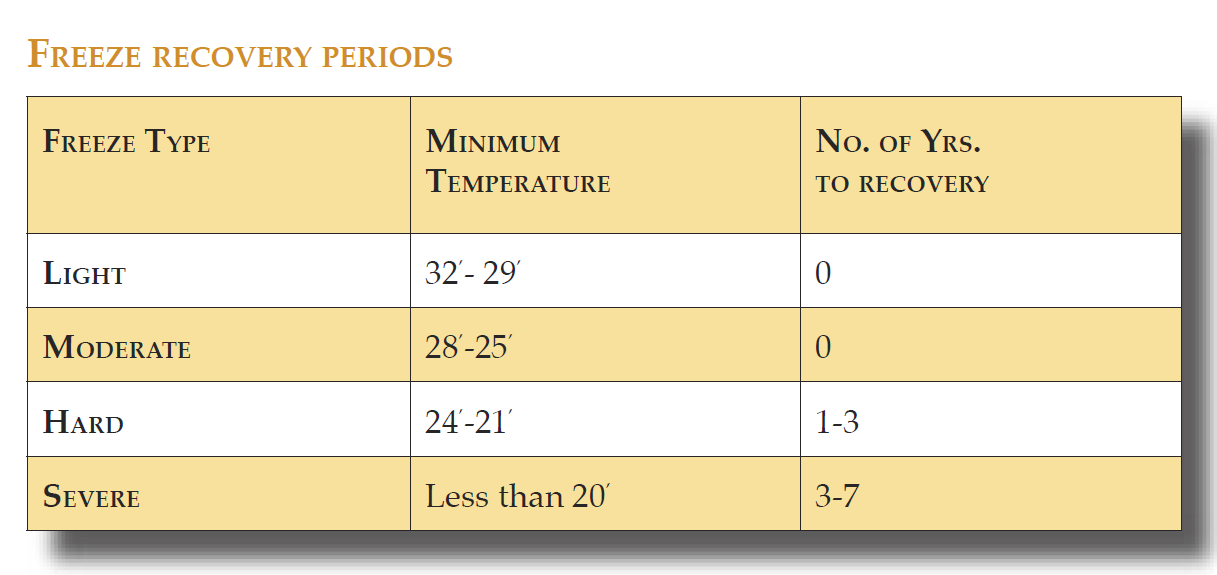

Kölden kan ha förödande effekter på planteringarna i Florida och ha en negativ påverkan på både blommor och nya skott vilket gör att det är extra viktigt att hålla koll på dessa siffror eftersom vädret kan komma att minska kommande säsongs skörd. Skador på skörden kan komma att innebära att de överlevande frukternas juiceinnehåll minskar vilket försämrar avkastningen per låda frukt. Är frosten tillräckligt allvarlig kan den komma att betyda att en stor del av skörden inte kan användas alls. Det får dessutom allvarliga konsekvenser på sikt eftersom det tar tre till fem år innan ett apelsinträd börjar producera kommersiella mängder frukt och upp till 20 år innan det når sin topproduktion. Är frosten allvarlig kan hela trädet komma att dö vilket gör att priset kan komma att justeras uppåt flera år framåt.

I den andra delen av spektrat finns torkan som kan komma att skada växternas knoppar, nästa års skörd. Frost och torka kan leda till ökade priser på frusen koncentrerad apelsinjuice på råvarubörserna. Andra klimatrelaterade händelser som kan ha effekt är orkanperioden som inträffar varje år, något som kan komma att få en betydande inverkan på Floridas citrusodlingar på såväl lång som kort sikt.

Nedanstående tabeller visar vilken påverkan frost kan komma att ha på apelsinodlingarna i Florida.

En lång position i terminer på frusen koncentrerad apelsinjuice kan således likställas med att äga en köpoption på utbudsstörningar. Om priset på frusen koncentrerad apelsinjuice, FCOJ, kan liknas vid en köpoption, kan vi då se några snedvridningar i dess prissättningar?

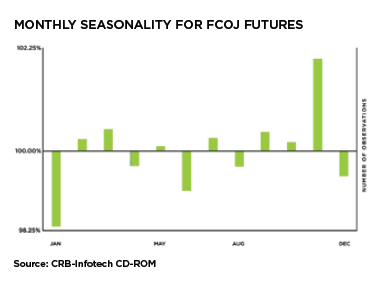

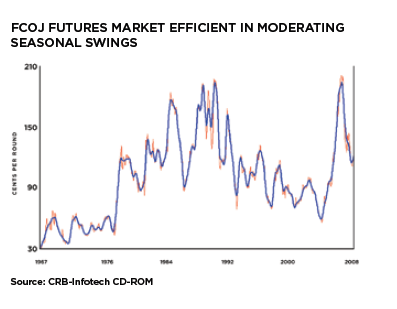

Svaret är ganska förvånande i ett avseende och lugnande i ett annat. Priset på frusen koncentrerad apelsinjuice är säsongsmässigt det svagaste av alla de jordbruksrelaterade råvaror som handlas på börserna, faktum är att priserna inte ens är statistiskt signifikanta på den rigorösa 1-procentsnivån när vi i ett säsongsbaserat prisdiagram visar upp en graf för frusen koncentrerad apelsinjuice.

En säsongsbetonad analys tyder på att den starkaste månaden för FCOJ-terminer är november, den period då handlarna hedgar sig mot frosten. Den säsongsmässigt sett svagaste månaden är januari, en månad då det är vanligt att dessa frosthedgar stängs.

Prishistorian och marknadsstrukturen visar tydligt varför dagligvarukedjor och juiceprocessorer behöver säkra sina priser och varför termins- och optionskontrakt på FCOJ har varit så pass framgångsrika sedan dessa introducerades.

Framgångarna för kontraktet växer även i betydelse då den fysiska karaktären av apelsinjuicemarknaden förskjutits från FCOJ till det kontantavräknade och mer finansiellt inriktade apelsinjuicekontraktet NFC. Råvaruhandlare och råvarubaserade hedgefonder använder inte kontraktet bara för dess möjligheter till handel, men också på grund av dess diversifiera risk i förhållande till andra råvaruterminer.

Minifutures och certifikat för att handla FCOJ i Sverige

I januari 2012 introducerade Royal Bank of Scotland minifutures på frusen koncentrerad apelsinjuice under namnet frozen concentrated orange juice som är speciellt anpassade för den svenska marknaden. Satsningen har börjat med produkterna ”MINILONG AJOS A” och ”MINISHORT AJOS A” vilka om de tas emot väl kommer att följas av ytterligare.

Sedan tidigare har Handelsbanken erbjudit Bull & Bear-certifikat på apelsinjuice under namnen BULL APELSIN H och BEAR APELSIN H vilka ger en hävstång på två gånger, det vill säga som har en daglig hävstång med en faktor om två.

Nyheter

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering