Nyheter

David Hargreaves on Precious Metals week 37 2013

As ever Gold dominates the sector. Yet the price gyrations have slowed and, barring a Syria debacle, a $1350-1450/oz price band looks set for some time, with short term trading the order of the day.

As ever Gold dominates the sector. Yet the price gyrations have slowed and, barring a Syria debacle, a $1350-1450/oz price band looks set for some time, with short term trading the order of the day.

Mining Journal held its Gold and Precious Metals Seminar in London September 6th, its second of the year. A panel of precious metal gurus concurred on the long-term shifts in attitudes towards the precious, particularly gold. The geographical emphasis switches from West to East. China and India now account for over a half of the purchases of the metal. Importantly these transactions put it into ‘safe’ long term hands. An intriguing question left hanging was whether the government of China will make a move towards increasing its relatively small holdings as a preliminary step towards breaking its link with the US dollar. A full report of the seminar, written by David Hargreaves, who chaired the meeting, will appear in next week’s Mining Journal.

Evidence, perhaps, of the East-West shift is that the demand for US gold coins fell to a six year low, down 77% in August to just 11,500oz, from 39,000oz in like 2012 and 55,500 in July. The sales of silver eagle coins also dropped 17.75% to 3.6 million ounces. Gold Eagle sales ran at 100,000 per month in the first seven months of 2013. Much, say those who claim to know, rests on will the US or will it not, intervene in Syria. More in Countries. But no stopping China. Despite being the largest miner of gold it is now eclipsing India as the major importer. Customs reports show an intake of 493 tonnes in H1 (2012, H1 = 239t). Total domestic consumption for H1 was reported 706t, a jump of 54%. Annualised, this is over a half of world newly mined supply. Total demand, which amounts to c 4000t worldwide, is made up of c. 2800t new and 1200t recycled. Much of the latter arises in the West.

WIM says: This is a fluid situation. There is a direct contrast between the Chinese government clearly encouraging gold holding by its citizens but India, for balance-of-payments reasons, actively discouraging it.

Where Will Lie the Balance in Supply and Demand? When the price of gold was fixed at $35/oz in 1934, most trade transactions had the backing of the metal. For that to happen again the price would now have to be c. $10,000/oz.

The prospect is encouraging new production despite the travails of major mines such as Barrick, Newmont and Anglo. Australia’s mines upped their output 6% in Q4 2013 to 67t, making 259t for the year, almost 10% of total mined. Star performers included Evolution, St. Barbara and Newcrest.

India’s balance of payments problem cannot, unlike gold, be swept under the bed. It is a unique case. The country has long been the major importer but also manufactures jewellery which it exports at added value. Sadly, much of the imported gold goes under and stays under, the bed. India has further problems with imports (see Countries) but is targeting gold, big time. The Reserve Bank (RBC) is tightening the screws like a demented carpenter. It is trying to restrict imports by increasing taxation and regulating flows. Whilst this may have a net effect, it is encouraging illicit dealing, smuggling and like skulduggery. Perversely, it is hurting exports of jewellery. These fell 70% in July because of a shortage of gold. They were $441M compared with $1500M in like 2012.

Gold and Local Currencies. We have not awarded a SOTBO* for some time, but here we go. A well-known and offquoted correspondent on Mineweb says if selected currencies cheapen, the price of gold in these countries will rise.

Have we missed something? He also says it will affect silver. Hadn’t thought of that.

South Africa’s Gold Wage Negotiations, we report on in more detail in Countries. Suffice here to say they are reaching a compromise at c. 8%.

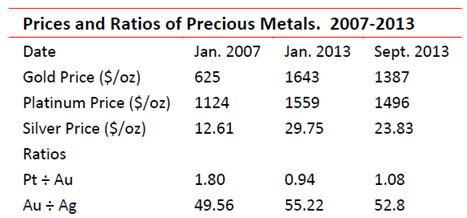

Platinum sees its premium to gold slipping, but it has been there before.

To remind:

Reasons for the swings abound. Platinum and silver have an industrial component; gold does not. The rise in the use of Pt and Pd in autocatalysis created a shortage. This was progressively filled by aggressive expansion in the major producing country, South Africa plus copious supplies from Russia. Silver, despite its supporting remains hostage to the gold price.

WIM says: Given that industrial peace may be returning to RSA, we expect Pt and Ad to slip to discount to gold once more, particularly if the Middle East problems escalate.

*SOTBO: Statement of the Blinding Obvious.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Nickelmarknaden under fortsatt press – överskott väntas bestå till 2026

Nickelpriserna har fallit kraftigt de senaste åren, och enligt investmentbanken UBS ser återhämtningen ut att dröja. Trots en viss dämpning i produktionstakten och fördröjda projekt, kvarstår ett globalt överskott som väntas hålla i sig åtminstone till 2026.

Efter en period av kraftig utbyggnad och stora förväntningar kopplade till batterimarknaden har efterfrågan inte levt upp till hypen. Visserligen har nickel klarat sig bättre än många andra basmetaller, men efterfrågan räcker inte till för att absorbera det fortsatta utbudet.

Indonesien, världens största producent, förändrar också spelplanen. Tillväxten av låggradigt nickel (NPI) bromsar in, medan nya projekt för höggradigt nickel med HPAL-teknik nu tas i drift – mer lämpade för batteritillverkning, men som ändå ökar utbudet.

Stålindustrin, som är nicklets största kund, minskar sina inköp i både USA och Europa. Samtidigt växer batterisegmentet långsammare än väntat, utan att bidra med någon betydande uppsida.

Indonesiens regering har börjat strama åt exportkvoterna, vilket driver upp råvarukostnaderna och sätter press på producenter med lägre marginaler. Trots att cirka 250 000 ton i produktionsneddragningar har annonserats, räcker det inte för att återställa balansen.

UBS räknar med en global efterfrågetillväxt på 4-5 % per år fram till 2028, men med fortsatt stigande lager och priser nära produktionskostnaden, förblir marknaden överutbudspräglad.

För investerare innebär detta att nickelpriserna sannolikt kommer att förbli pressade under överskådlig tid. De dagar då batteriboomen drev priserna uppåt ser ut att vara över – nu väntar en långsam och kostnadsdriven väg tillbaka mot balans.

Nyheter

Westinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

Det amerikanska kärnkraftsbolaget Westinghouse meddelar planer på att bygga tio nya stora kärnreaktorer i USA, med byggstart planerad till senast 2030. Beskedet kom under en energikonferens med fokus på AI vid Carnegie Mellon University i Pittsburgh, där tillförordnade vd:n Dan Sumner presenterade satsningen direkt för president Donald Trump.

De nya reaktorerna som planeras är av modellen AP1000 – en avancerad tryckvattenreaktor som enligt Westinghouse kan leverera el till över 750 000 hushåll vardera.

Satsningen på kärnkraften sker i skenet av president Trumps nyligen utfärdade fyra exekutiva order från maj månad, som syftar till att fyrdubbla USA:s kärnkraftsproduktion till år 2050. Bland annat vill han se minst tio kärnkraftverk under uppförande inom 25 år och har beordrat en omfattande översyn av regelverket för kärnkraftsindustrin.

Samtidigt som Westinghouse presenterade sina planer tillkännagavs även investeringar på över 90 miljarder dollar i datacenter och energiinfrastruktur från ett brett spektrum av teknik-, energi- och finansföretag. Konferensen anordnades av senator Dave McCormick.

Westinghouse har tidigare haft en turbulent resa inom ny kärnkraft. De senaste reaktorerna som byggts i USA – två AP1000-enheter vid Vogtle-anläggningen i Georgia – blev kraftigt försenade och budgeten överskreds med hela 18 miljarder dollar. Projektet bidrog starkt till att Westinghouse tvingades begära konkurs 2017. Bolaget återhämtade sig dock och ägs idag av det kanadensiska uranbolaget Cameco och investeringsjätten Brookfield Asset Management.

För att minska risken för framtida förseningar och kostnadsöverdrag inleder Westinghouse nu ett samarbete med Google. Med hjälp av AI-teknik ska man effektivisera och standardisera byggprocessen för AP1000-reaktorerna, enligt bolaget.

Med de nya planerna tar USA ett stort steg mot att åter bygga ut sin kärnkraftskapacitet – något som både energipolitiker och industrin ser som nödvändigt för att möta framtidens elbehov och klimatmål.

Nyheter

Eurobattery Minerals förvärvar majoritet i spansk volframgruva

Eurobattery Minerals har tagit ett stort steg i sin utveckling genom att underteckna ett avtal om att förvärva en majoritetsandel i volframgruvan San Juan i Galicien, Spanien. Genom en investering på totalt 1,5 miljoner euro i det spanska bolaget Tungsten San Juan S.L. (TSJ), säkrar Eurobattery Minerals en ägarandel på 51 procent – och kontroll över projektet redan efter första delbetalningen.

Investeringen syftar till att bygga en pilotanläggning för mineralbearbetning och starta gruvdriften, som redan har alla nödvändiga licenser och ett preliminärt leveransavtal med Wolfram Bergbau und Hütten AG – en ledande volframproducent inom Sandvik-koncernen. Första leveranserna till Europa väntas ske under andra halvåret 2026, då även positivt kassaflöde förväntas genereras.

”Detta är en game-changer för oss. För första gången går vi från ett prospekteringsbolag till ett bolag med faktiskt intäktspotential inom en snar framtid,” säger VD Roberto García Martínez.

San Juan-projektet har bekräftade malmreserver på cirka 60 000 ton med en volframoxidhalt på 1,3 %. Volfram är en kritisk råvara med ökande strategisk betydelse för industri och försvar, och priset har stigit med över 40 % under 2025.

Med detta förvärv stärker Eurobattery Minerals både sin finansiella ställning och sin position som en europeisk leverantör av kritiska råmaterial – ett viktigt steg mot en hållbar och självförsörjande batterivärdekedja i Europa.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys4 veckor sedan

Analys4 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering

-

Analys3 veckor sedan

Analys3 veckor sedanTightening fundamentals – bullish inventories from DOE

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanRyska staten siktar på att konfiskera en av landets största guldproducenter

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSommarvädret styr elpriset i Sverige