Nyheter

What’s behind the shrinking difference in crude oil prices?

The price spread between Brent and WTI has recently shrunk to its lowest level since the beginning of 2011. This is mainly due to the disproportionate fall in the Brent oil price. WTI, on the other hand, has benefited from growing US rail transport capacity and resulting arbitrage opportunities. These have now reached their limit, in view of rail transport costs. With the commissioning of new US pipeline capacity, the narrowing of the price difference is likely to continue in the second half of the year.

The price spread between Brent and WTI has recently shrunk to its lowest level since the beginning of 2011. This is mainly due to the disproportionate fall in the Brent oil price. WTI, on the other hand, has benefited from growing US rail transport capacity and resulting arbitrage opportunities. These have now reached their limit, in view of rail transport costs. With the commissioning of new US pipeline capacity, the narrowing of the price difference is likely to continue in the second half of the year.

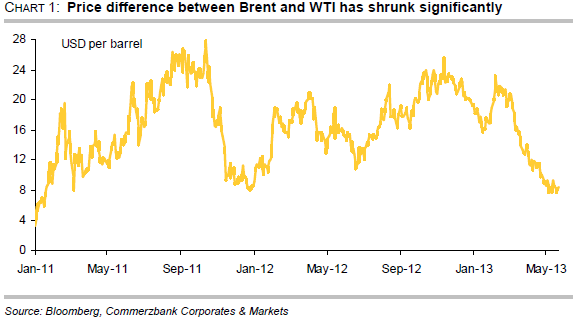

One of the most remarkable and surprising developments in the oil market this year is the rapid narrowing of the price differential between Brent and WTI. At the beginning of March, the spread between the prices of the two most important oil types was more than 20 USD per barrel. Since then it has shrunk temporarily to less than 8 USD, the smallest it has been since January 2011 (chart 1). The spread tightening since early March is largely due to the weakness of the Brent price. Since the beginning of the year, Brent has fallen by around 8%. Besides the general weakness of industrial commodities – the LME base metals index has fallen by around 7% over the same period – Brent-specific factors have also been at work. For example, the North Sea oil supply has normalised in recent months. After months of production-related delivery delays, spring actually saw an oversupply of Brent. Another contributory factor was the fall in demand for North Sea oil after South Korea closed a tax loophole at the beginning of April. This had favoured the purchase of North Sea oil by South Korean customers after a free trade agreement was signed with the EU starting in July 2011. Furthermore, Brent increasingly has to compete for customers in the Asia-Pacific region with similar-quality crude oil from West Africa. The USA is importing far less oil from West Africa due to rising domestic production of (shale) oil.

One of the most remarkable and surprising developments in the oil market this year is the rapid narrowing of the price differential between Brent and WTI. At the beginning of March, the spread between the prices of the two most important oil types was more than 20 USD per barrel. Since then it has shrunk temporarily to less than 8 USD, the smallest it has been since January 2011 (chart 1). The spread tightening since early March is largely due to the weakness of the Brent price. Since the beginning of the year, Brent has fallen by around 8%. Besides the general weakness of industrial commodities – the LME base metals index has fallen by around 7% over the same period – Brent-specific factors have also been at work. For example, the North Sea oil supply has normalised in recent months. After months of production-related delivery delays, spring actually saw an oversupply of Brent. Another contributory factor was the fall in demand for North Sea oil after South Korea closed a tax loophole at the beginning of April. This had favoured the purchase of North Sea oil by South Korean customers after a free trade agreement was signed with the EU starting in July 2011. Furthermore, Brent increasingly has to compete for customers in the Asia-Pacific region with similar-quality crude oil from West Africa. The USA is importing far less oil from West Africa due to rising domestic production of (shale) oil.

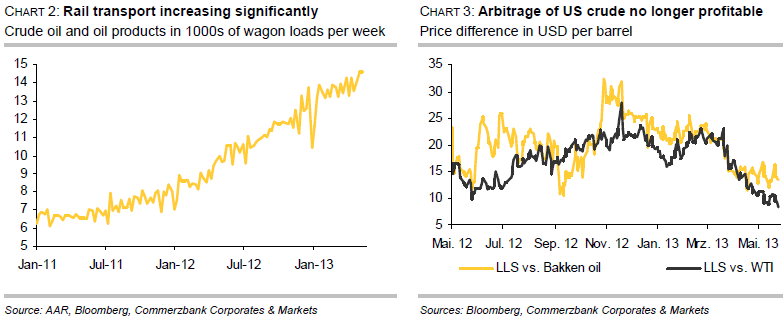

However, the narrowing is also due to the WTI price. Against the general trend of falling commodity prices, WTI has risen by 2% since the beginning of the year. This is remarkable given that US crude oil stocks rose to an all-time high in May and US oil production reached a 21-year high in the same month. However, newly built transport capacity has made it possible to drain the oversupply in the US Midwest to other parts of the country more quickly. As a result, stockpiles in Cushing – the storage and delivery point for WTI – fell slightly up to the beginning of May.

Railway improves the availability of shale oil

The development of rail transport capacity is having an effect. According to the US Railway Association, between the start of the year and mid-May, around 50% more crude oil and oil products were transported by rail than in the same period last year (chart 2). Total goods transport by rail rose by only 1% y-o-y in the same period. The railway makes it possible to transport surplus shale oil from the US Midwest, not only to refineries on the US Gulf Coast, but also to the US East Coast and eastern Canada. The refineries on the US East Coast and in eastern Canada prefer to process light oil. As these refineries gain access to light shale oil from their country’s interior, so their demand for imports from the Atlantic Basin – i.e. from Western Europe or West Africa – diminishes. This in turn puts pressure on the Brent oil price.

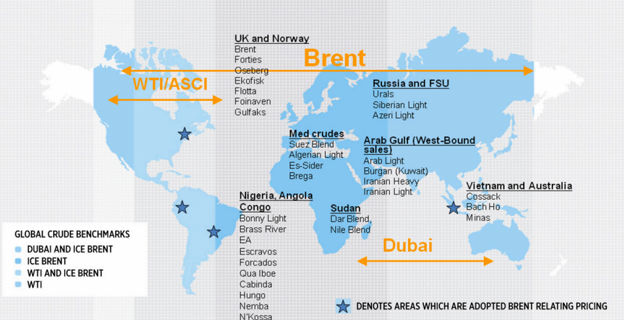

Current price differential barely covers transport costs

Without new US pipeline capacity, continued narrowing of the price differential between Brent and WTI is difficult to justify. The costs of transporting (shale) oil from the US Midwest by rail are more than 12 USD per barrel to the US Gulf Coast and 15 USD per barrel to the US East Coast. Therefore, in view of the current price difference between Light Louisiana Sweet (LLS) as a reference for the US Gulf Coast and shale oil from the Bakken formation, it is barely profitable anymore to transport surplus crude from the Bakken to the US Gulf Coast via rail (chart 3). This applies even more to the transport from Cushing to the US Gulf Coast and from the Bakken to the US East Coast, given the price difference between LLS and WTI and between Brent and Bakken oil, respectively. In recent months, these arbitrage opportunities were a driving factor in the narrowing of the price differential between Brent and WTI. The rise in oil stocks in Cushing since the start of May could already be a sign that arbitrage is declining. We therefore expect that the price differential between Brent and WTI will temporarily widen to 10-12 USD per barrel again in the upcoming weeks.

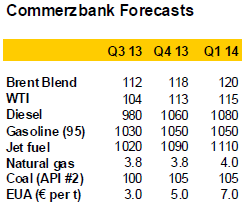

Commissioning of new pipeline capacity opens up scope for further narrowing

Pipeline capacity is set to rise steadily over the coming months and will provide sufficient relief in the medium-term. A noteworthy example is the reversed Longhorn Pipeline, through which crude oil has been able since mid-April to flow from the Permian Basin in Texas to the Gulf Coast, and no longer as previously to Cushing. During the summer months the capacity of this pipeline will increase by 150,000 barrels per day, which should be enough to balance the increase in oil production in the US Midwest and prevent Cushing stocks from rising. With the expected commissioning of the southern Keystone XL Pipeline in December, capacity will increase by an additional 400,000 barrels per day. Another 100,000 barrels per day will be added as soon as the extended Seaway Pipeline is able to return to full capacity in Q4. The now completed reversal of the Ho-Ho Pipeline plays an important role in this regard. This is able to carry up to 300,000 barrels of oil per day from Houston to Houma in Louisiana. A noticeable decline in Cushing stocks is expected from autumn onwards, which should cause the price differential to shrink to 5 USD per barrel by year-end. Pipeline transport costs are 2-4 USD per barrel. The price differential between Brent and WTI should fall to this level next year.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland