Nyheter

Vem gynnas av en ökad oljeproduktion?

The Organization of Petroleum Exporting Countries, också kallat OPEC, har tretton medlemsländer vars kombinerarade oljeproduktion har överstigit organisationens mål för de senaste tolv månaderna. Saudiarabien, den största producenten och det land som driver utvecklingen, är fast beslutet att behålla oljeprodukutionen på en hög nivå trots att priserna fallit till rekordlåga nivåer. Iran har kommunicerat att landet kommer att öka sin oljeproduktion med 500 000 fat och öka sin export till 2,2 MMbpd när de nuvarande sanktionerna lyfts.

The Organization of Petroleum Exporting Countries, också kallat OPEC, har tretton medlemsländer vars kombinerarade oljeproduktion har överstigit organisationens mål för de senaste tolv månaderna. Saudiarabien, den största producenten och det land som driver utvecklingen, är fast beslutet att behålla oljeprodukutionen på en hög nivå trots att priserna fallit till rekordlåga nivåer. Iran har kommunicerat att landet kommer att öka sin oljeproduktion med 500 000 fat och öka sin export till 2,2 MMbpd när de nuvarande sanktionerna lyfts.

Oljepriset har fallit, bland annat som en följd av ett ökande överutbud som beror på den alltför höga produktionsnivån. Detta har bidragit till att de dagliga intäkterna för OPECs medlemsländer har fallit med miljarder dollar. Varje ytterligare ökning av oljeproduktionen från OPECs medlemsländer kommer att leda till ytterligare sänkningar av oljepriserna.

Det flesta marknadsbedömmare verkar vara överens om att en strategi med ett överutbud är vad OPEC kommer att fortsätta bedriva. Det primära syftet med denna strategi är att behålla OPECs marknadsandel, något som kommer att få olika konsekvenser för olika nationer och företag. I denna text försöker vi identifiera vinnarna och förlorarna.

Vinnarna som gynnas av en ökad oljeproduktion

Saudiarabien är den största oljeproducenten inom OPEC-gruppen, men också det land som ligger bakom strategin med att hålla produktionsnivåerna höga till låga kostnader. Saudiarabien möter kritik från bland annat OPEC-medlemmar som Venezuela och Algeriet, eftersom de senare båda drabbas hårt av de lägre priserna..

Den främsta orsaken till att Saudiarabien vill fortsätta öka det redan stora överutbudet är att landet vill eliminera sin konkurrenter, framförallt de företag som arbetar med utvinning av skifferolja på den nordamerikanska marknaden. Ett sådant tillvägagångssätt ger inga omedelbara effekter, men har visat sig vara framgångsrik. Produktionen för icke-OPEC-länderna har minskat dramatiskt under de senaste månaderna.

Iran har förklarat att landet har för avsikt att öka oljeproduktionen med 500 000 fat per dag när de nuvarande sanktionerna hävs. Inom fem år förväntas oljeproduktionen ha ökat till 5,7 MMbpd, varav 2,2 MMbpd skall exporteras. 2,2 MMbpd är den nivån som Iran exporterade innan landet ålades sanktionerna. Sanktionerna kommer snart att lyftas som en del av den historiska kärnenergiöverenskommelsen mellan Iran och västmakterna. Det kommer sannolikt att innebära att Iran återtar rollen som världens näst största oljeproducerande nation. Iran räknar med att öka sin export till oavsett oljepriserna.

På grund av den geografiska närheten till den asiatiska marknaden kan Iran dra fördel av en ökad oljeimport bland de fyra största oljeimportörerna, Kina, Indien, Japan och Sydkorea. Japan har nyligen uttryckt ett intresse av att tredubbla oljeimporten från Iran till mer än 350 000 fat per dag.

Raffinanderierna. Produktionen av olja är beroende av regional tillgänglighet, men raffinering kan ske globalt. Raffinering är en process som gör att råoljan kan användas av konsumenter. Med ökad oljeproduktion från OPEC-länder, har oljeraffinaderierna rapporterat ökade vinstmarginaler för den senaste tiden, och högre marginaler beräknas för nästa år. De potentiella vinnarna inkluderar asiatiska raffineringsföretag som Reliance Industries, Formosa Petrochemical Corporation, HPCL Mittal Energy och Bangchak Petroleum.

Oljekonsumerande länder. Energihungriga och folkrika nationer har effektivt utnyttjat perioden av överutbud och låga oljepriser till att köpa och lagra miljontals fat olja. I juni 2015 gick Kina om USA som världens största oljeimporterande nation. Andra länder som Indien och Japan har också utnyttjat de fallande oljepriserna för att bygga upp sina oljereserver. Bland de utvecklade länderna är USA också en av de största oljekonsumenterna. Med ett överutbud av olja kommer energiförbrukande nationer gynnas av låga priser och högre import, som också kan leda till att bygga höga kapacitetsreserver för framtiden.

Förlorarna som får ta smällen

Algeriet. Den nordafrikanska nationen Algeriet är medlem av OPEC och en av de primära oljeleverantörna till den europeiska marknaden. Cirka 60 procent av Algeriets budget finansieras av olje- och gassektorn i landet. De fallande priserna har lett till att Algeriet har tappat cirka hälften av intäkterna från denna sektor. Algeriets överskott från oljeproduktionen för 2015 beräknas uppgå till 34 miljarder dollar, och beräknas falla till 26,4 miljarder under 2016.

Denna oljeberoende nations valutareserver har minskat avsevärt. För att mildra effekterna planerar de algeriska myndigheterna att reformera landets stödsystem. Höjningar av skatter, importtullar och energinyttopriser övervägs också.

Venezuela har allt, en sjunkande valuta, en av de högsta inflationstakterna i världen, och en nedgång i oljepriset som har drabbat den venezuelanska ekonomin mycket hårt. Den årliga BNP-tillväxten är negativt sedan år 2014, och beräknas ligga kvar under en procent till år 2020. Med ett betydande beroende av oljepriserna tror Världsbanken att den venezuelanska ekonomin kan krympa 10 procent i år, mest av alla ekonomier i världen.

OPEC-konkurrenter. OPEC möter konkurrens från amerikanska oljeproducenter och skiffergasföretag. Upptäckten av skifferolja på flera platser över hela USA var en viktig orsak till att USA kunde öka sitt energioberoende genom att minska sin import av olja och naturgas. Det påverkade också OPECs export till USA och resten av världen vilket ledde till prisfall. Det är emellertid OPECs strategi att öka utbudet av olja, vilket leder till lägre priser på marknaden, men gör samtidigt att OPEC kan behålla sin marknadsandel. Det är inte längre lika lönsamt att utvinna skifferolja, vilket visar att OPECs strategi varit framgångsrik, och att icke-OPEC-oljeproduktionen har minskat kraftigt under de senaste månaderna. USA har också öppnat det dörrar för export av olja, som kan påverka oljepriset negativt.

Nyheter

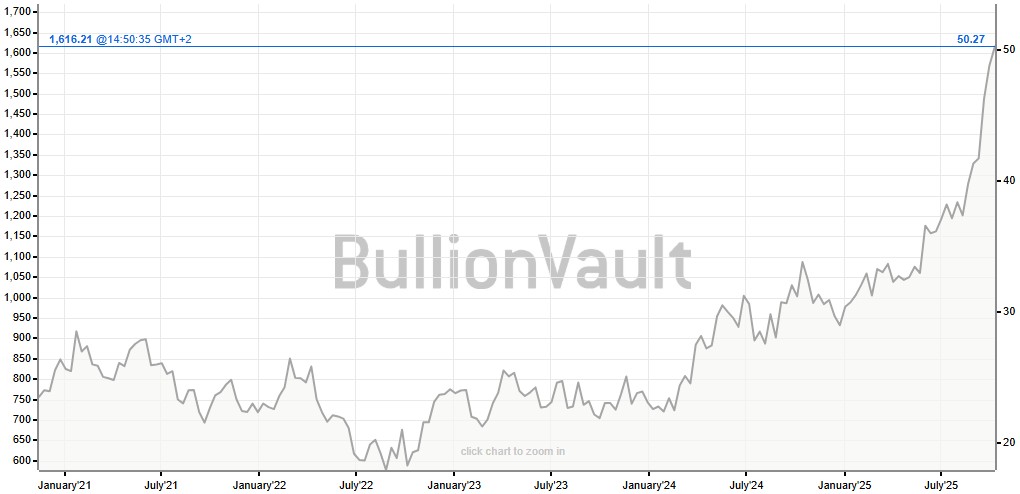

Silver spränger den magiska gränsen, kostar nu över 50 USD per uns

Ädelmetallen silver spränger en smått magisk gräns och handlas nu över 50 USD per uns. Priset har verkligen exploderat. Silver följer med i ett bredare rally där fult nyligen sprängde 4000 USD per uns-nivån. Priset för att låna silver har också skjutit i höjden på senare tid vilket indikerar att tillgången på silver på den fysiska marknaden har börjat bli lågt. Samtidig är efterfrågan från industrin bra och räntorna låga. Och på toppen av det kan vi lägga geopolitisk oro som gör att fler letar sig till fysiska tillgångar som silver.

Nyheter

Blykalla, Evroc och Studsvik vill bygga kärnkraftsdrivna datacenter i Sverige

Blykalla, Evroc och Studsvik har undertecknat ett samförståndsavtal för att undersöka möjligheten att utveckla Sveriges första kärnkraftsdrivna datacenter vid Studsviks licensierade kärnkraftsanläggning i Nyköping.

Blykalla utvecklar avancerade blykylda kärnreaktorer för att leverera säker, kostnadseffektiv och hållbar basenergi. Evroc bygger hyperscale-moln- och AI-infrastruktur för att driva Europas digitala framtid. Studsvik driver en licensierad kärnkraftsanläggning i Nyköping och tillhandahåller livscykeltjänster för kärnkraftssektorn, inklusive bränsle, material och avfallshantering. Tillsammans kombinerar de teknik, infrastruktur och anläggningsexpertis för att påskynda utbyggnaden av kärnkraftsdrivna datacenter.

Det finns en växande internationell efterfrågan på kärnkraftsdrivna datacenter, driven av parallella krav från AI och elektrifiering. Med sin kapacitet att leverera ren, pålitlig baskraft och inbyggd redundans är små modulära reaktorer särskilt väl lämpade för att möta detta behov.

Belastar inte elnätet

En stor fördel med att bygga datacenter och kärnkraftverk bredvid varandra är att elnätet inte belastas. Det gör totalpriset för elektriciteten blir lägre, samtidigt som det inte tillkommer investeringskostnader för operatören av elnätet.

Vill etablera Sverige som en föregångare

Med detta avtal strävar parterna efter att etablera Sverige som en föregångare i denna globala omställning, genom att utnyttja Studsviks licensierade anläggning, Evrocs digitala infrastruktur och Blykallas avancerade SMR-teknik.

”Detta samarbete är en möjlighet för Sverige att bli ledande inom digital infrastruktur. Det ger oss möjlighet att visa hur små modulära reaktorer kan tillhandahålla den stabila, fossilfria energi som krävs för AI-revolutionen”, säger Jacob Stedman, vd för Blykalla. ”Studsviks anläggning och evrocs ambitioner erbjuder rätt förutsättningar för ett banbrytande projekt.”

Samförståndsavtalet fastställer en ram för samarbete mellan de tre parterna. Målet är att utvärdera den kommersiella och tekniska genomförbarheten av att samlokalisera datacenter och SMR på Studsviks licensierade anläggning, samarbeta med kommuner och markägare samt definiera hur en framtida kommersiell struktur för elköpsavtal skulle kunna se ut.

”Den ständigt växande efterfrågan på AI understryker det akuta behovet av att snabbt bygga ut en massiv hyperskalig AI-infrastruktur. Genom vårt samarbete med Blykalla och Studsvik utforskar vi en modell där Sverige kan ta ledningen i byggandet av en klimatneutral digital infrastruktur”, kommenterar Mattias Åström, grundare och VD för Evroc.

”Studsvik erbjuder en unik plattform med anläggningsinfrastruktur och unik kompetens för att kombinera avancerad kärnkraft med nästa generations industri. Detta samförståndsavtal är ett viktigt steg för att utvärdera hur sådana synergier kan realiseras i Sverige”, kommenterar Karl Thedéen, vd för Studsvik.

Parterna kommer nu att inrätta en gemensam styrgrupp för att utvärdera anläggningen och affärsmodellen, med målet att inleda formella partnerskapsförhandlingar senare i år. Deras fortsatta samarbete ska möjliggöra ren och säker energi för Europas AI-infrastruktur och digitala infrastruktur.

Nyheter

Toppmöte om framtidens kärnkraft runt Östersjön hölls idag

Sveriges regering arrangerade på tisdagen ett toppmöte om framtidens kärnkraft i Östersjöregionen tillsammans med Finland. Ministrar från Polen, Lettland och Estland deltog, liksom investerare, banker och kärnkraftsbolag. EFN:s reporter Thomas Arnroth rapporterar från mötet.

Energi- och näringsminister Ebba Busch betonade att målet är att göra Sverige till regionens ledande kärnkraftsnation och en hub för kärnkraft i Östersjöområdet.

Tanken är att länderna ska samarbeta och se regionen som en gemensam marknad, vilket kan påskynda och sänka kostnaderna för nya reaktorer. Kunskap kan användas gemensamt över hela regionen och en reaktortyp skulle bara behöva godkännas en gång.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar