Nyheter

Trender som kan påverka palladiumpriset 2023

Palladium noterade en ny all-time high 2022 innan utbredd volatilitet sänkte palladiumpriset med 50 procent i december.

Med priserna som har stigit till en rekordnivå på 3 339 USD per troy ounce och fallit till en lägsta nivå på 1 657 USD, råder det ingen tvekan om att palladiummarknaden präglades av volatilitet 2022.

Ädelmetallen började året på 1 840 USD, men steg i med imponerande 81 procent mellan januari och mars när Rysslands invasion av Ukraina ingjutit osäkerhet på de globala marknaderna. Det är lätt att förstå denna oro eftersom Ryssland är världens näst största palladiumproducent. Enligt en rapport från Johnson Matthey stod landet för 28 procent av all primär och sekundär palladiumtillförsel 2021.

Denna ädelmetalls pris föll snart tillbaka till 2 200 USD när material från den ledande ryska palladiumproducenten Norilsk Nickel fortsatte att nå marknaden. Men snart dök ett nytt utbudshinder upp.

I april 2022 stängdes flera ryska raffinaderier av från London Platinum and Palladium Market (LPPM) vilket återuppväckte farhågor om tillgänglighet och pressade upp priset till över 2 500 USD.

LPPM-beslutet innebär att det palladium som producerades av ryska raffinaderier efter den 8 april 2023 inte längre kommer att accepteras för ”Good Delivery” på ädelmetallmarknaderna i London och Zürich.

Men som Wilma Swarts, chef för platinagruppmetaller (PGM) på Metals Focus, förklarade, hade leveransproblem från andra regioner en stor inverkan på palladiums prishistoria för 2022. Det ryska kriget mot Ukraina hade en mycket väsentlig inverkan på palladiumpriset, men detta berodde främst på marknadsspekulation snarare än att försvaga det regionala utbudet, palladiumförsörjningen från Ryssland förblev i linje med produktionsriktlinjerna.

Istället pekade en PGM-expert på bilsektorn och produktionshicka i Afrika och Nordamerika. ”Det lägre utbudet berodde mer på den svaga bilåtervinningsmarknaden och operativa utmaningar i den sydafrikanska och nordamerikanska gruvförsörjningen” ”Förseningarna i ombyggnaden av smältverket i Polokwane och översvämningsskadorna i Montana begränsade tillgången till palladiumgruvor”

Tyvärr motverkades medvinden från utbudsstörningar av en svag efterfrågan på bilar. Detta viktiga slutanvändningssegment fortsätter att utstå problem med leveranskedjan och en brist på halvledarchip, vilket tynger produktionen och i sin tur dämpar efterfrågan på palladium.

Centralbankers engagemang för att stoppa den skenande inflationen förtryckte också marknaderna och bidrog till att hålla palladiumvärdena under 2 250 USD från maj till oktober.

Palladiummarknaden går tillbaka till underskott

Även om den årliga produktionen har minskat sedan 2019, gick palladiummarknaden en kort stund i överskott 2021. Efter att ha publicerat sitt första överskott under de senaste 10 åren 2021, kom palladium att gå tillbaka till ett betydande underskott. Precis som med platina beror underskottet på ett svagare utbud snarare än en ökad efterfrågan.

Faktum är att efterfrågan på palladium ännu inte har återhämtat sig till 2019 års pre-pandeminivå på 11,4 miljoner troy ounce. Ihållande höga priser har inte hjälpt situationen, med substitution i bilsektorn som tar hårt på den ädla metallen.

Efterfrågan på palladium från fordonsindustrin, utöver minskningen av produktionen av lätta bensinfordon, påverkades också negativt av övergången till högre platinamängder i bilkatalysatorer på bekostnad av palladium. Inbromsningen inom hemelektronik tyngde också efterfrågan på palladium.

Kriget mellan Ryssland och Ukraina tvingade biltillverkarna att nedgradera sin produktionsvägledning tidigt på året, och marknaden påverkades ytterligare under andra halvåret, när covid-19-nedstängningarna i Kina påverkade bilproduktionen kraftigt.

Enligt China Association of Automobile Manufacturers, minskade den totala fordonsförsäljningen med 7,9 procent på årsbasis (år/år) i november till 2,33 miljoner enheter, den första nedgången på årsbasis sedan maj.

Efterfrågan på palladiuminvesteringar minskade ytterligare

Till skillnad från andra ädelmetaller har palladium inte kunnat se uppåtsidan från investeringsefterfrågan den senaste tiden. Efter kontinuerlig likvidation av palladium-ETFer mellan 2015 och 2020 hade det totala innehavet sjunkit från en topp på nästan 3 miljoner uns till mindre än 600 000 uns i början av 2021 noterar Johnson Matthey-rapporten.

Även om metallen steg till nya toppar från 2020 till 2022, har investerare valt att undvika palladiumexponering. Detta beror på en kombination av faktorer, inklusive förhöjda priser och breda spreadar som begränsar uppsidan för investerare, tillsammans med ett brett erkännande av risken som elbilar utgör för framtida palladiumefterfrågan, står det i Johnson Mattheys outlook. Den växande övergången till elfordon har också fungerat som avskräckande för palladiuminvesterare.

Som en investeringsmetall har palladium under en tid tappat sin glans när investerare beaktar övergången till elfordon och framgången med att ersätta ädelmetallen med andra råvaror. År 2022 förväntas detaljhandelsinvesteringarna minska med 11 procent och förväntas minska ytterligare 2023.

Konsumentefterfrågan kommer att vara nyckeln till tillväxt 2023

I december 2022 nådde palladiumpriset 1 657 USD, den lägsta nivån sedan februari 2020. Bilkatalysatormetallen återhämtade sig emellertid snabbt och avslutade 2022 på 1 806 USD, vilket motsvarar en nedgång på 2,06 procent från startpriset i januari.

Även om 2022 var volatil, kommer palladiums utveckling under 2023 till stor del att bero på en faktor.

”Fordonssektorns hälsa kommer att förbli palladiums ledande barometer — trots allt står sektorn för över 80 procent av efterfrågan”, sa Swarts. Metals Focus anser att bilproduktionstillväxten är marginellt positiv för palladiumefterfrågan 2023.

Inflation och dess inverkan på konsumenternas köpkraft är ett annat nyckelområde som kan ha en avsmittande effekt på bilförsörjningskedjan. ”En svagare global ekonomi kan se en svagare konsumtion som negativt påverkar palladiumefterfrågan”, tillade hon.

När det gäller utbudet sa Swarts att spåra utvecklingen i kriget mellan Ryssland och Ukraina kommer att vara nyckeln.

”Medan den ryska produktionen huvudsakligen förblev opåverkad under 2022, kunde utrustningsleverantörernas självsanktionerande åtgärder stävja 2023 års produktion och bör övervakas noggrant”, säger Swarts. ”Under tiden bör tillväxten i bilförsäljningen vi förutspår 2023 leda till ett förbättrat utbud av skrotade fordon på återvinningsmarknaden.”

Nyheter

Brookfield köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter

Brookfield och Bloom Energy inleder ett partnerskap där Brookfield i den första fasen köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter. Bränslecellerna kommer att installeras bakom elmätarna och AI-datacentren kommer således inte att belasta eller vara beroende av elnätet.

Partnerskapet markerar den första fasen i en gemensam vision om att bygga AI-datacenter som kan möta den snabbt växande efterfrågan på beräkningskapacitet och energi inom artificiell intelligens.

AI-datacenter kräver infrastruktur som integrerar beräkningskraft, energi, datacenterarkitektur och kapital på ett tätt och effektivt sätt. Bloom Energys bränsleceller levererar pålitlig, skalbar och lokal energi som snabbt kan tas i drift utan beroende av traditionella elnät. Brookfield tillför världsledande kompetens inom infrastrukturutveckling och finansiering.

I kärnan av det nya partnerskapet kommer Brookfield att investera upp till 5 miljarder dollar för att införa Blooms avancerade bränslecellsteknik. Bolagen samarbetar aktivt kring utformning och leverans av AI-datacenter globalt – inklusive en europeisk anläggning som kommer att offentliggöras innan årets slut.

”AI-infrastruktur måste byggas som en fabrik – med syfte, hastighet och skala,” säger KR Sridhar, grundare, ordförande och vd för Bloom Energy. ”Till skillnad från traditionella fabriker kräver AI-fabriker enorm energitillgång, snabb etablering och realtidsanpassning till belastning – något som gamla elnät inte klarar av. Den effektiva AI-fabriken uppnås genom att energi, infrastruktur och beräkningskraft designas i harmoni från dag ett. Det är den principen som styr vårt samarbete med Brookfield när vi omformar framtidens datacenter. Tillsammans skapar vi en ny ritning för hur AI skalas upp med kraft.”

”Energilösningar bakom mätaren är avgörande för att överbrygga elnätsgapet för AI-fabriker,” säger Sikander Rashid, global chef för AI-infrastruktur på Brookfield. ”Blooms avancerade bränslecellsteknik ger oss en unik möjlighet att designa och bygga moderna AI-fabriker med ett helhetsperspektiv på energibehov. Som världens största investerare inom AI-infrastruktur tillför detta partnerskap ett kraftfullt nytt verktyg till vår globala tillväxtstrategi – särskilt i en marknad där tillgången till elnät är begränsad.”

AI-datacenter i USA förväntas använda 100 gigawatt vid 2035

Enligt prognosoer väntas elförbrukningen från AI-datacenter i USA växa exponentiellt och överstiga 100 gigawatt till 2035. Bränsleceller har blivit en nyckellösning för att möta detta problem, och partnerskapet mellan Bloom Energy och Brookfield är utformat för att hantera just detta energigap.

Bloom Energy har erfarenhet

Bloom Energy har redan installerat hundratals megawatt av sin bränslecellsteknik i datacenter och levererar el till några av världens mest kritiska digitala infrastrukturer genom partnerskap med American Electric Power (AEP), Equinix och Oracle.

Brookfield är en jätte inom digital infrastruktur

Detta partnerskap utgör Brookfields första investering inom sin dedikerade AI-infrastruktur-strategi, som fokuserar på investeringar i stora AI-datacenter, energilösningar, beräkningsinfrastruktur och strategiska kapitalpartnerskap. Strategin bygger vidare på Brookfields erfarenhet av att ha investerat över 100 miljarder dollar i digital infrastruktur globalt.

Nyheter

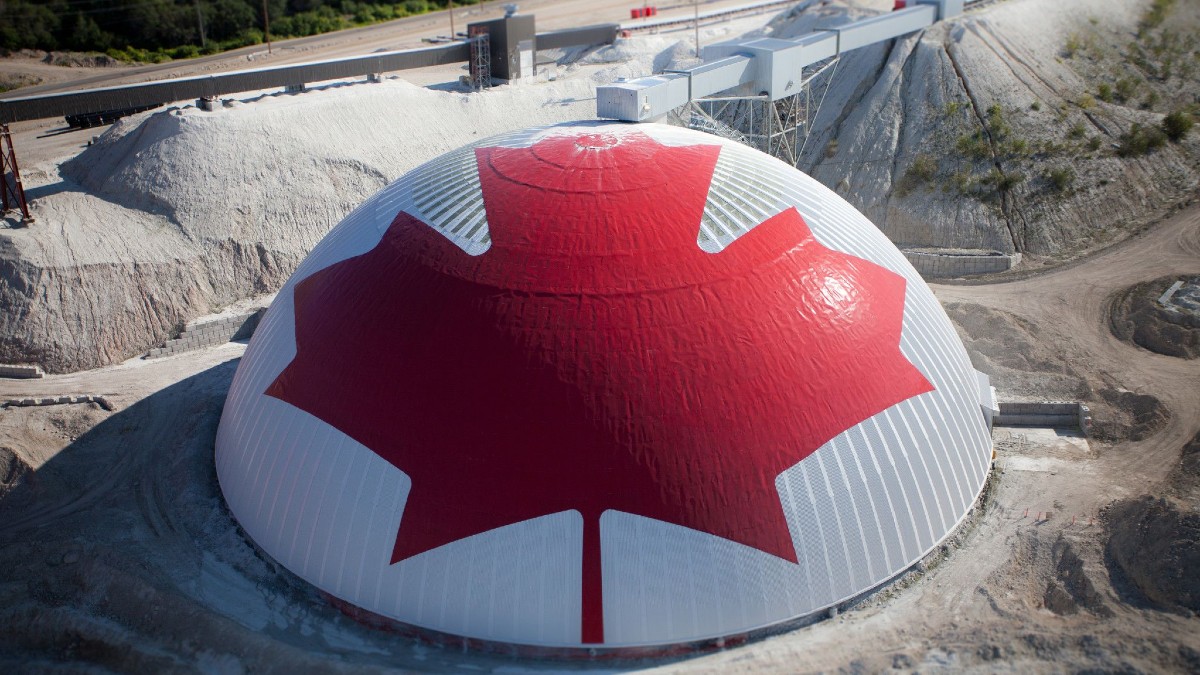

Teck Resources kan förse Nordamerika och kanske hela G7 med all germanium som behövs

Kanadensiska gruvbolaget Teck Resources för samtal med både USA och Kanada om att leverera kritiska mineraler till de båda ländernas försvarsindustrier – bara en dag efter att Kina skärpt sina exportregler för sällsynta jordartsmetaller.

Enligt Financial Times diskuterar bolaget möjligheterna att leverera germanium, antimon och gallium, under förutsättning att det kan få garantier för minimipriser och köpvolymer.

Kinas senaste besked innebär en utvidgning och förtydligande av de omfattande exportkontroller som infördes redan i april. De tidigare restriktionerna ledde till stora bristsituationer globalt innan nya avtal med Europa och USA gjorde det möjligt att återuppta leveranser. Den nya regeln klargör dock att exportlicenser sannolikt kommer att nekas till vapenproducenter och vissa halvledarföretag.

Vid FT Metals and Mining Summit uppgav Teck Resources vd att bolaget kan producera tillräckligt med germanium för att täcka hela Nordamerikas behov – och möjligen även G7-ländernas.

Teck Resources och Anglo American går samman

Teck Resources och Anglo American är mitt uppe i en fusion, vilket beskrivs som ett samgående av två jämbördiga parter.

Nyheter

Leading Edge Materials är på rätt plats i rätt tid

Leading Edge Materials har tre olika projekt, men det är ett som är bolagets huvudfokus, Norra Kärr. Den tillgången har tunga sällsynta jordartsmetaller som är viktiga för Sveriges och hela EU:s oberoende när det gäller dessa kritiska råvaror. Kina som kontrollerar större delen av världens sällsynta jordartsmetaller drar hela tiden åt tumskruvarna på resten av världen. Denna vecka införde Kina extremt aggressiva regler som gör att större delen av världens företag som på ett eller annat sätt använder eller producerar metallerna måste ansöka om tillstånd av kinesiska staten för att kunna exportera sina produkter.

Norra Kärr-projektet har i denna kontext blivit strategiskt viktig för hela EU.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga