Analys

SEB – Råvarukommentarer vecka 33 2012

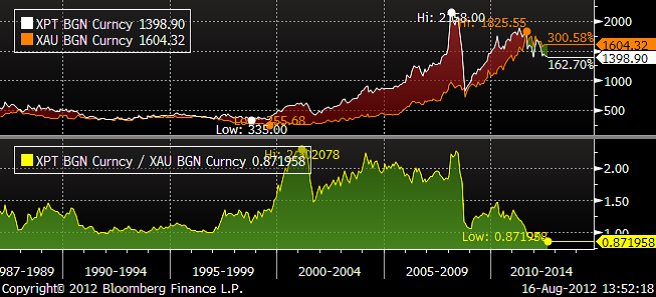

Sammanfattning av rekommendationer

Råolja – Brent

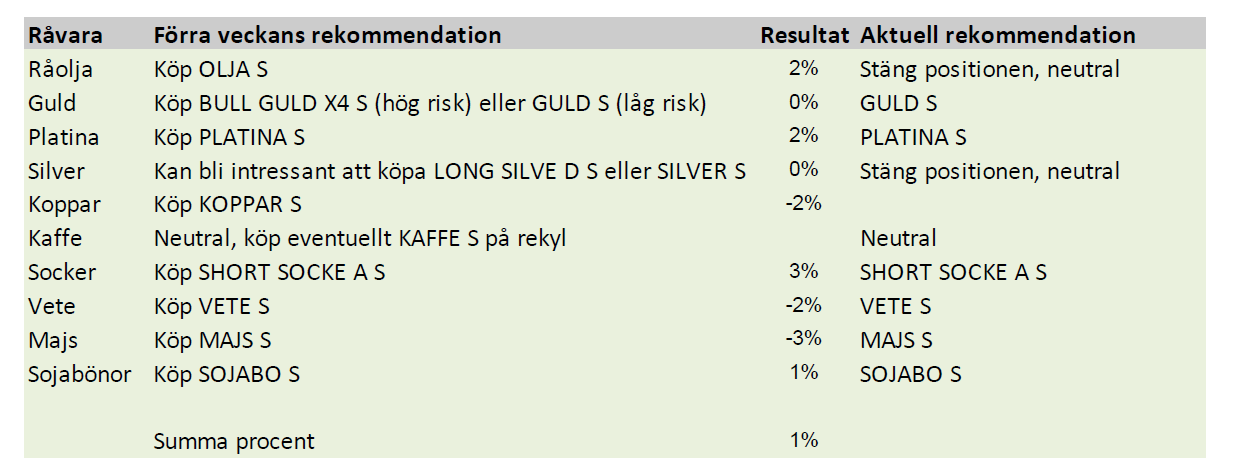

Oljan närmar sig slutet av den här uppgångsfasen. Det är en ”tight” balans mellan tillgång och efterfrågan på råolja i Atlanten. Detta återspeglas i ”backwardation” i terminskurvan där det närmaste kontraktet är cirka 7 procent högre än kontrakt för leverans om ett år. Nedan ser vi backwardation på årsbasis (spotkontraktet jämfört med årskontraktet), i procent. Oljekurvan närmar sig de höga niåverna under 2011 och det första kvartalet 2012.

Sanktionerna mot Iran, som trädde i full kraft den 1 juli i år har naturligtvis varit en viktig faktor i den globala oljemarknaden, har blivit mycket hårdare. Dessutom är oljeproduktionen på Nordsjön ovanligt låg på grund av underhåll. Oljeproduktionen från de fyra oljefält som ligger till grund för prissättningen av Brent olja (Brent, Fortis, Oseberg, Ekofisk) är nu mycket låg. I september ser vi att produktionen fråndessa fyra fält kommer att falla ner till 720.000 fat per dag vilket är den lägsta nivån sedan 2007. Denna produktion är prissättningen för cirka 50 procent av världens råolja.

Det kommer därför att fortsätta att vara en tight balans i oljemarknaden i slutet av september. Detta kan ytterligare förbättras genom orkansäsongen i Atlanten som nu går in i de två mest aktiva månaderna vilket ofta kan leda till förlust av oljeproduktionen i Mexikanska golfen.

Oron i Mellanöstern fortsätter att orsaka stor oro. Sannolikheten ökar att Israel genomför militära angrepp på Iran för att de ska upphöra med sin utveckling av kärnvapen. Samtidigt slåss folket vidare i Syrien.

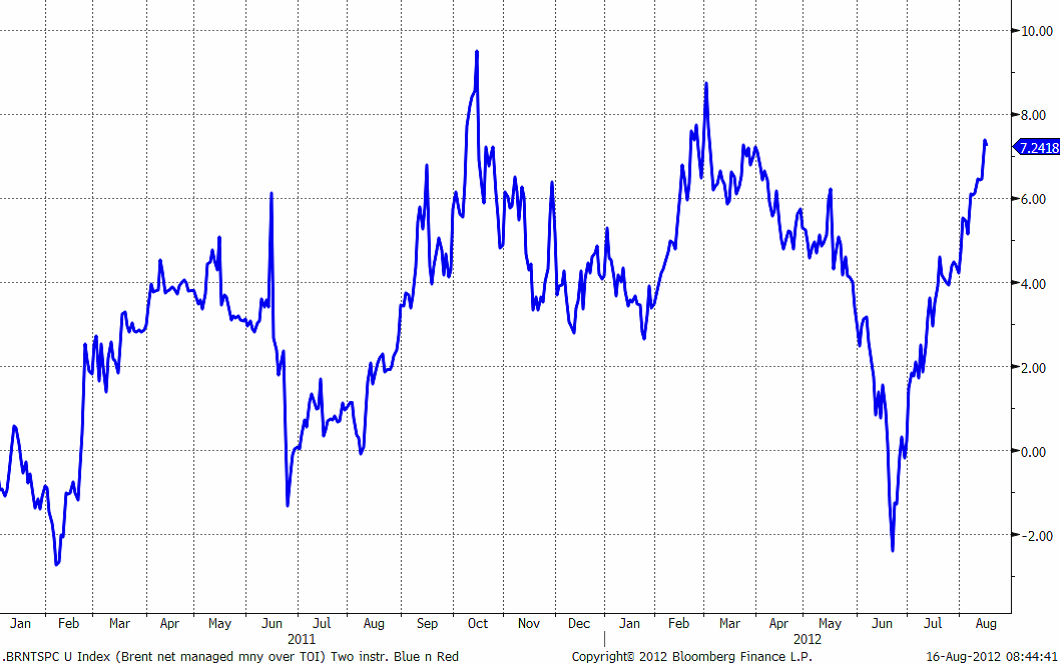

En viktig och avgörande faktor som har gett stöd till olje-rallyt sedan juni har varit den positiva utvecklingen i USA och på de europeiska aktiemarknaderna. Investerare har lagt pengar i aktier och kontrakt på olja. Nedan ser vi S&P 500 (röd) och oljepriset (blå).

Lagren av råolja i USA sjönk 3,7 miljoner fat förra veckan. Detta är den tredje veckan i rad som oljelager i USA faller. Beräknad (implicit) bränsleförbrukning var också en stark. R affinaderier producerar vad de kan för närvarande. Förenta staterna har minskat sin oljeförbrukning kraftigt sedan finanskrisen 2008. En förbättring i den amerikanska ekonomin leder till förväntningar om en potentiellt betydande ökning i USA:s oljeförbrukning. Det är därför en positiv utveckling i den amerikanska oljemarknaden som tillsammans med en nedgång i de amerikanska oljelagren och ökad bränsleförbrukning kan ge bränsle för stigande oljepriser.

Det finns mycket som tyder på att vi kommer att se högre priser på Brentolja i augusti och september. Balansen kommer att bli ”tightare” och det finns betydande risk för ytterligare förlust av produktion på grund av oroligheter i Mellanöstern och orkansäsongen i Atlanten. Ytterligare prisuppgång kommer att kräva en fortsättning av de allmänt positiva utvecklingen i USA och på de europeiska aktiemarknaderna.

Vi tror att prisuppgången oljepriset börjar närma sig slutet för den här gången. Backwardation i Brentoljekurvan är nära toppnivåerna vi såg tidigare i år. Det kommer att få mer olja ut på marknaden i slutet av september, när underhållen på Nordsjön avslutas. Dessutom kommer södra Sudan att återuppta sin oljeexport efter att ha nått en överenskommelse med Sudan för att transportera olja genom Sudan. Vi rekommenderar därför investerare att sälja sina långa positioner inom en snar framtid. Det är dock för tidigt att gå in korta olja positioner.

SEB:s tekniska analys tyder på en sidledes utveckling av S & P 500 i USA. För Brent olja finns fortfarande möjlighet till tillfälliga prisuppgångar och på kort sikt ser det positivt ut enligt den tekniska analysen, medan den är neutral på 3 månaders sikt.

Guld

Vi tror på fortsatt sidledes prisrörelse den närmaste veckan. Det är emellertid alltid bra att ha lite guld i portföljen, eftersom priset reagerar positivt på oväntade negativa händelser, som brukar påverka alla andra tillgångsvärden negativt. Vi föredrar dock platina på kort sikt.

Platina

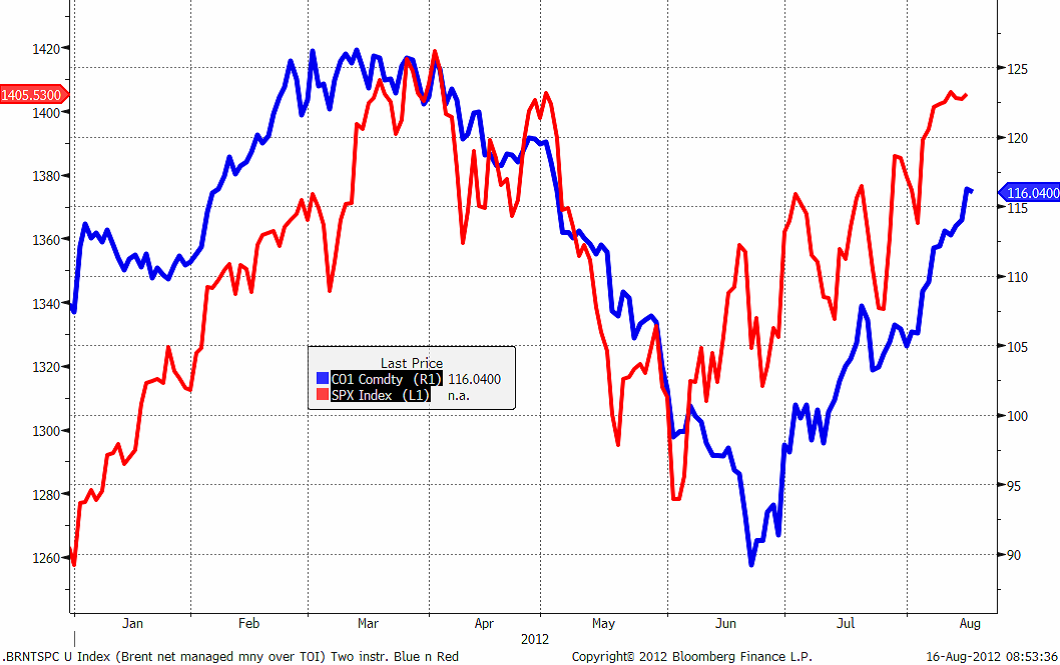

Vår favorit är Platina (t ex genom certifikatet PLATINA S). Platina brukar handlas i relation till guldpriset. Det har den senaste tiden uppstått en diskrepans i den historiska relationen, där platina halkat efter med ca 10% på kort sikt. Det är samtidigt produktionsstörningar i Sydafrika för platina och bilförsäljningen i Kina återhämtade sig i den senaste statistiken med +11%. Platina används i bilarnas katalysatorer. Guld och ädelmetaller motiverar sin plats i en portfölj eftersom de tenderar att gå upp i pris på oväntade negativa händelser, som alla andra tillgångar brukar falla i värde på.

Spreaden mellan guld och platina talar för ett högre platinapris eftersom platinapriset på senare tid tappat i relation till guldet, som vi ser i nedanstående diagram. I den nedre delen ser vi XPT (palatinapriset) dividerat med XAU (guldpriset). Platina handlas till kraftig ”rabatt” i förhållande till historiska relationer.

Vill man ta position i platina har SEB ett certifikat utan hävstång (Hävstång = 1) som heter PLATINA S. Vi föredrar platina som placering framför guld just nu.

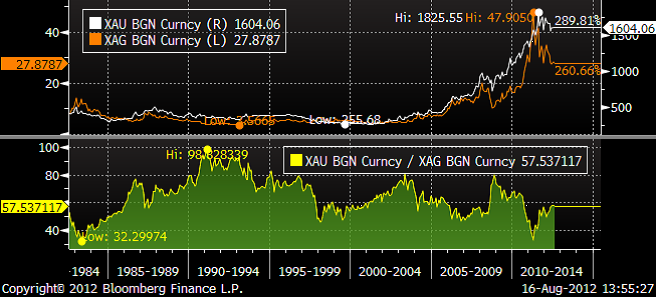

Silver

Silver ser ut att ha etablerat en botten på 26 dollar och ser ut att konsolidera sig inför en eventuell förestående prisuppgång. Om / när trendlinjen i diagrammet nedan bryts signalerar det att nedåttrenden är bruten . Nästa motstånd är 30 dollar. När den bryts erhålls en köpsignal. Vi tycker att man ska undvika att vara kort silver, utan istället försöka komma in på den långa sidan, men man ska inte göra det förrän trendlinjen bryts! Ibland händer det, ganska ofta faktiskt, att trendlinjen håller. Den senaste veckans kursrörelser har varit så kraftlös att det är lite för hög risk att äga silver på kort sikt. Vi tycker att man ska kliva ur eventuella långa positioner och vänta och se vad som händer.

Koppar

Förra veckan avslutades med industriell data från Kina, som indikerade en fortsatt något svagare tillväxt av både industriproduktion och detaljhandel. Inflationen kom också in lägre än väntat. Det är på ett sätt positivt eftersom de talar för fortsatta stimulanser under hösten. Den viktiga handelsbalansen redovisades i fredags (10 aug) och bekräftade den svagare tendensen. Framför allt exporten var sämre än väntat och steg endast med 1 % år från år, och var hela 11,36 % lägre jämfört med juni. Importen steg 4,7 % respektive 6,36 %. Efterfrågan utanför Kina är klart avtagande. Frågan är hur det står till i Kina. Mycket tyder på att efterfrågan viker, men troligtvis bara tillfälligt. Prisbilden för basmetallerna är ganska tråkig för tillfället, dock inom ganska breda tradingintervall. Vi är nu i det säsongsmässigt svaga 3:e kvartalet då många industrier växlar ner p.g.a. semesterperioden. Vi tror att metallerna ligger i startgroparna för 4:e kvartalets förväntade prisrally.

Koppar handlas i ett brett prisintervall; $7600-$7300. Känslan är att den kinesiska ekonomin behöver en stimulans. Priset vill inte riktigt bryta på nedsidan. Risken är för stor, när Kina väl gör något tar det fart uppåt. Vi nämnde i förra veckans brev vikten av att hålla ett extra öga på kopparimporten. Fredagens handelssiffror visade en månadsimport om 366 tton, 5.6 % högre jämfört med juni och + 19,5 % år från år. Den totala importen i år är 2,8 milj ton, hela 43 % högre jämfört med 2011. Som vi tidigare nämnt är kopparmarknaden fortsatt stram med ett utbudsunderskott i storleksordningen 300 tton i en marknad som producerar ca 20 milj ton globalt. Koppar är en köpvärd metall. Det är mycket en fråga om timing (som alltid!). Det säsongsmässigt svaga 3:e kvartalet i kombination med oron för tillståndet i den Kinesiska ekonomin dämpar just nu. 3-månaderspriset på LME handlas i skrivandes stund i $ 7414/ton. Första stödet kommer in mellan $7300 och $7350. Bryter den nivån finns risk för en prisnedgång mot $7000 (motsvarande $3,18/lbs för Comex-kontraktet), ca 5 % under dagens nivå.

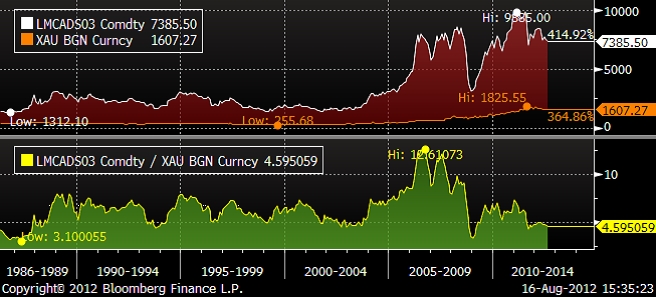

Det kan vara intressant att jämföra kopparpriset med ett par andra råvaror. Nedan ser vi priset på koppar i termer av guld. Enligt den jämförelsen ser koppar billigt ut.

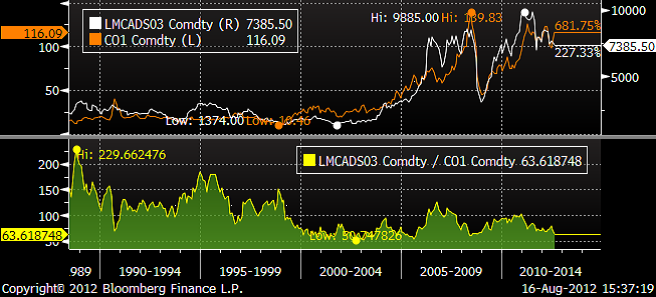

Nedan ser du koppar i termer av råolja. Även i denna jämförelse ser koppar billigt ut.

Vi väljer att fortsätta vara köpt koppar, därför att vi tror att priset ligger nära det fundamentala golvet. Vi är naturligtvis medvetna om att det mesta vad gäller faktisk industrikonjunktur ser illa ut, men vi tror inte nödvändigtvis att priset på koppar för den skull kan falla abrupt från de här nivåerna. Om efterfrågan på koppar faller ytterligare tror vi att gruvbolagens respons blir att minska produktionen. Priset tror vi inte påverkas så mycket. En position i koppar har en asymmetrisk risk och det gillar vi. Förlustrisken är begränsad, samtidigt som prisuppgången i och för sig kan låta vänta på sig. Samma fundamentala golv finns naturligtvis inte i aktier i gruvbolag. Koppar och gruvbolag är inte samma sak. Dessutom har kopparterminsmarknaden en attraktiv backwardation, som över tiden genererar intäkter till en lång position i t ex KOPPAR S.

Kaffe

Priset på Arabica, som handlas i New York, har fortsatt att falla i pris och vi undrar om inte utbrottet från trendlinjen var falskt.

Brasiliens skörd, som är större än förra året går framåt fort nu i det torra vädret. Kvaliteten sägs också vara bra. Trenden är att brasilianska odlare får fram bättre och bättre kvalitet. Målsättningen för den brasilianska kaffeodlarföreningen är att man ska ha Sydamerikas största skörd och den bästa kvaliteten. Skörden i Colombia har också i lokal media rapporterats som större än väntat. Lagren av gröna bönor i USA har stigit 21% i år och är de högsta sedan september förra året.

Det är möjligt att priset är på väg ner mot det tekniska stödet på 1.50 dollar per pund. Där kan man kanske bottenfiska KAFFE S.

Socker

Priset på socker bröt stödet och föll från 22 ner till 21 i skrivande stund. 20 cent per pund är ett tekniskt stöd. Vi tror att priset ska ner och testa den nivån, kanske rentav bottennoteringen från juni på 18.86 cent.

Nedan ser vi prisutvecklingen lite längre tillbaka i tiden. Prisnedgången från 2011 har följt en tydlig trend. Den sekulära uppåttrenden kommer dock underifrån och så småningom kommer sockerpriset att få testa den sekulära upptrenden.

Vi rekommenderade köp av certifikatet SHORT SOCKE A S med en hävstång på – 1.2 för för två veckor sedan. Första veckan gav den +5% och den senaste veckan +3%.

Vi rekommenderar att man fortsatt är kort socker, men den som vill ta hem vinster nu vid 20 cent kan kanske göra det för att sedan försöka sälja igen om priset rekylerar upp lite.

Kakao

Vi börjar nu skriva om kakao. Eftersom man normalt inte vet så mycket om råvaran har vi skrivit ihop en liten introduktion.

Kakao kommer från kakaoträdet theobroma cacao. ”Theo broma” översätts från grekiskan som ”gudarnas mat”. Namnet cacao härstammar från Mellanamerika och uttalas likadant på klassisk Maya. Carl von Linné tyckte att det var ett lämpligt namn och så har trädet hetat ända sedan 1753. Trädet härstammar från Brasilien och växer vilt där Amazonfloden och Orinoco har sina källor vid Andernas fot i Venezuela. Arkeologer har funnit bevis på odling så tidigt som 1900 fKr i nuvarande Mexiko. Kristoffer Columbus ”upptäckte” cacaobönorna år 1502. Aztekerna och andra folk i Mellanamerika konsumerade stora mängder cacaodryck och bönorna användes också som pengar. Till Europa kom de på allvar först år 1544, när en grupp adelsmän från Mayafolket besökte det spanska hovet som en del av en grupp dominikanermunkar. Bönorna spreds sedan snabbt över Europa.

Holländarna tog plantan till sina kolonier i Sydostasien och till Filippinerna. Frankrike och England tog plantorna till sina kolonier i Västindien. Det var inte förrän 1879 som man började odla cacao i det som nu heter Ghana. I Elfenbenskusten började man odla grödan år 1905. Dessa två länder står nu för hälften av global produktion. Häromdagen kom statistik som visade att Ghana nu troligtvis går om Elfenbenskusten och blir världens största producentnation.

Skörden äger rum i Ghana och Elfenbenskusten mellan oktober och april. Frukterna på ett träd mognar inte samtidigt utan plockas några gånger per vecka under skördeperioden. Efter skörd, delas frukterna och läggs ut för att jäsa. Det söta fruktköttet brys ner under den här processen och bönorna kan samlas upp. Dessa torkas sedan och sätts sedan i jäsning igen i ca 5 dagar, varefter de torkas och är redo för transport och handel.

När bönorna anländer till en chokladfabrik rostas de först. Ju högre rostning, desto bittrare produkt. Kakao användes uteslutande som dryck fram till mitten av 1800-talet, när en holländsk kemist kom på en metod att separera kakaosmör från de rostade bönorna. Masstillverkning av chokladgodis startade sedan i England år 1847. Mjölkchokladen uppfanns i Schweiz år 1879. För att tillverka ett kilo choklad går det åt mellan 300 och 600 bönor. I varje kakaofrukt finns 20 – 50 bönor. De länder som idag konsumerar mest choklad är antagligen Storbritannien, Schweiz och Belgien.

Kakaoträdet börjar producera bönor när det är 6 år gammalt. Det finns tre huvudsakliga sorter: Forastero, Criollo och en hybrid av de två som heter Trinitario. Criollo ger högst kvalitet, men lägre avkastning. Den vanligaste sorten är Forastero, som odlas för 95% av global produktion.

En rad sjukdomar kan drabba träden, varav de allvarligaste är ”Black pod disease”, som orsakas av samma mögelliknande organism som orsakar potatisbladmögel (som orsakade hungerkatastrofer på 1800-talet i Sverige och mest omskrivet, på Irland). Kakao är känsligt för en rad olika svampangrepp, insekter och virussjukdomen CSSV.

Organisationen ICCO, International Cocoa Organisation, startades år 1973 som en respons på ”nord-syd” dimensionen av det kalla kriget. Idag är ICCO den huvudsakliga källan för statistik och information om kakaoproduktion och konsumtion.

Priset på kakao är inte särskilt volatilt om man jämför med kaffe, men erbjuder då och då möjligheter att ta position i trender.

Kakaoterminer började handlas på the New York Cocoa Exchange redan 1925. NYCE blev sedan the Coffee, Cocoa and Sugar Exchange, som sedan blev the New York Board of Trade. Nu heter börsen ICE Futures US, som är en del av börskoncernen ICE. På ICE handlas bönor huvudsakligen från sydöstra Asien. Kakaoterminer handlas också i London på NYSE Euronext Liffe och där är underliggande tillgång bönor från Afrika.

Nedan ser vi ett prisdiagram med lång historik. Vi ser att priset har fallit av och nu står strax under 2500. Som du ser är det en motståndsnivå. Ur teknisk synvinkel går inte just nu att säga om intervallet mellan 2000 och 2500 är en paus på väg ner mot 1500 dollar, eller om priset ska återta den sekulära ”råvaruboomtrenden” uppåt mot 3000 och 3500. Det som talar för, att priset ska gå upp, är att 2000 var stödet för råvaruboom-trenden. Det är alltså intressant att bevaka 2500, som håller på att testas just nu. Bryts den nivån, vill vi vara långa kakao.

Nedan ser vi testningen av 2500-nivån lite tydligare.

Vi är alltså just nu neutrala i kakao.

För spannmål och övriga jordbruksprodukter hänvisar vi till gårdagens nyhetsbrev .

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad