Analys

SEB – Råvarukommentarer vecka 33 2012

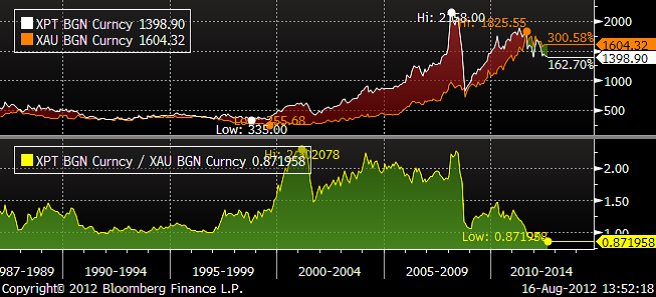

Sammanfattning av rekommendationer

Råolja – Brent

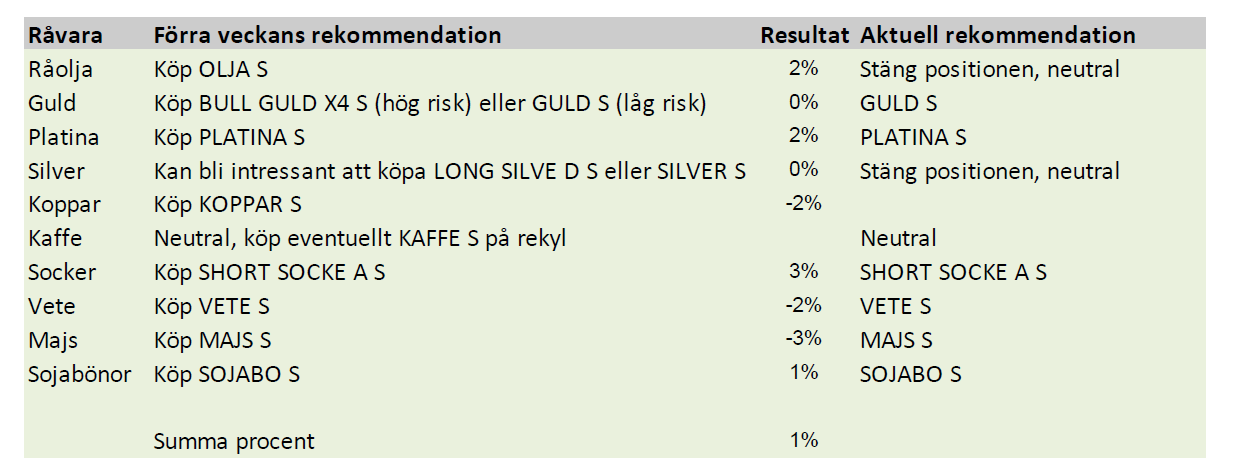

Oljan närmar sig slutet av den här uppgångsfasen. Det är en ”tight” balans mellan tillgång och efterfrågan på råolja i Atlanten. Detta återspeglas i ”backwardation” i terminskurvan där det närmaste kontraktet är cirka 7 procent högre än kontrakt för leverans om ett år. Nedan ser vi backwardation på årsbasis (spotkontraktet jämfört med årskontraktet), i procent. Oljekurvan närmar sig de höga niåverna under 2011 och det första kvartalet 2012.

Sanktionerna mot Iran, som trädde i full kraft den 1 juli i år har naturligtvis varit en viktig faktor i den globala oljemarknaden, har blivit mycket hårdare. Dessutom är oljeproduktionen på Nordsjön ovanligt låg på grund av underhåll. Oljeproduktionen från de fyra oljefält som ligger till grund för prissättningen av Brent olja (Brent, Fortis, Oseberg, Ekofisk) är nu mycket låg. I september ser vi att produktionen fråndessa fyra fält kommer att falla ner till 720.000 fat per dag vilket är den lägsta nivån sedan 2007. Denna produktion är prissättningen för cirka 50 procent av världens råolja.

Det kommer därför att fortsätta att vara en tight balans i oljemarknaden i slutet av september. Detta kan ytterligare förbättras genom orkansäsongen i Atlanten som nu går in i de två mest aktiva månaderna vilket ofta kan leda till förlust av oljeproduktionen i Mexikanska golfen.

Oron i Mellanöstern fortsätter att orsaka stor oro. Sannolikheten ökar att Israel genomför militära angrepp på Iran för att de ska upphöra med sin utveckling av kärnvapen. Samtidigt slåss folket vidare i Syrien.

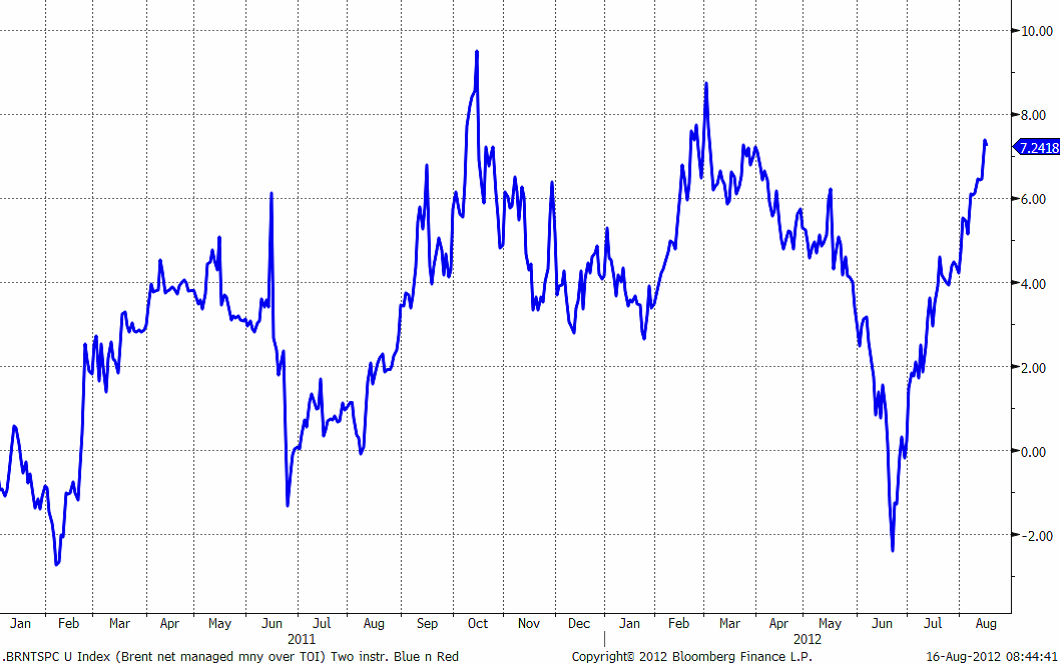

En viktig och avgörande faktor som har gett stöd till olje-rallyt sedan juni har varit den positiva utvecklingen i USA och på de europeiska aktiemarknaderna. Investerare har lagt pengar i aktier och kontrakt på olja. Nedan ser vi S&P 500 (röd) och oljepriset (blå).

Lagren av råolja i USA sjönk 3,7 miljoner fat förra veckan. Detta är den tredje veckan i rad som oljelager i USA faller. Beräknad (implicit) bränsleförbrukning var också en stark. R affinaderier producerar vad de kan för närvarande. Förenta staterna har minskat sin oljeförbrukning kraftigt sedan finanskrisen 2008. En förbättring i den amerikanska ekonomin leder till förväntningar om en potentiellt betydande ökning i USA:s oljeförbrukning. Det är därför en positiv utveckling i den amerikanska oljemarknaden som tillsammans med en nedgång i de amerikanska oljelagren och ökad bränsleförbrukning kan ge bränsle för stigande oljepriser.

Det finns mycket som tyder på att vi kommer att se högre priser på Brentolja i augusti och september. Balansen kommer att bli ”tightare” och det finns betydande risk för ytterligare förlust av produktion på grund av oroligheter i Mellanöstern och orkansäsongen i Atlanten. Ytterligare prisuppgång kommer att kräva en fortsättning av de allmänt positiva utvecklingen i USA och på de europeiska aktiemarknaderna.

Vi tror att prisuppgången oljepriset börjar närma sig slutet för den här gången. Backwardation i Brentoljekurvan är nära toppnivåerna vi såg tidigare i år. Det kommer att få mer olja ut på marknaden i slutet av september, när underhållen på Nordsjön avslutas. Dessutom kommer södra Sudan att återuppta sin oljeexport efter att ha nått en överenskommelse med Sudan för att transportera olja genom Sudan. Vi rekommenderar därför investerare att sälja sina långa positioner inom en snar framtid. Det är dock för tidigt att gå in korta olja positioner.

SEB:s tekniska analys tyder på en sidledes utveckling av S & P 500 i USA. För Brent olja finns fortfarande möjlighet till tillfälliga prisuppgångar och på kort sikt ser det positivt ut enligt den tekniska analysen, medan den är neutral på 3 månaders sikt.

Guld

Vi tror på fortsatt sidledes prisrörelse den närmaste veckan. Det är emellertid alltid bra att ha lite guld i portföljen, eftersom priset reagerar positivt på oväntade negativa händelser, som brukar påverka alla andra tillgångsvärden negativt. Vi föredrar dock platina på kort sikt.

Platina

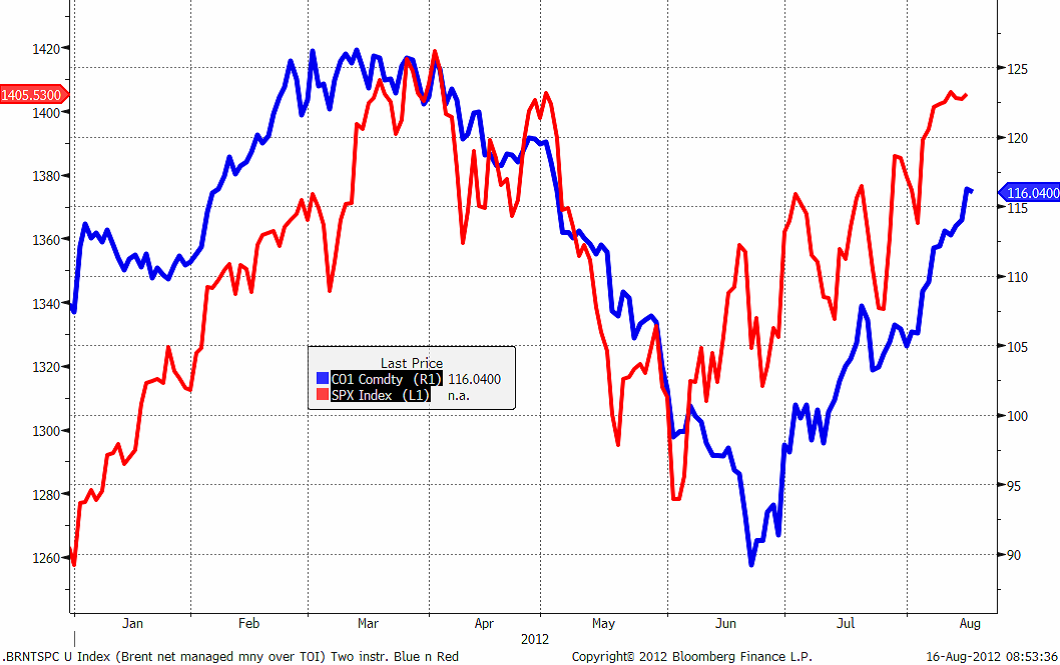

Vår favorit är Platina (t ex genom certifikatet PLATINA S). Platina brukar handlas i relation till guldpriset. Det har den senaste tiden uppstått en diskrepans i den historiska relationen, där platina halkat efter med ca 10% på kort sikt. Det är samtidigt produktionsstörningar i Sydafrika för platina och bilförsäljningen i Kina återhämtade sig i den senaste statistiken med +11%. Platina används i bilarnas katalysatorer. Guld och ädelmetaller motiverar sin plats i en portfölj eftersom de tenderar att gå upp i pris på oväntade negativa händelser, som alla andra tillgångar brukar falla i värde på.

Spreaden mellan guld och platina talar för ett högre platinapris eftersom platinapriset på senare tid tappat i relation till guldet, som vi ser i nedanstående diagram. I den nedre delen ser vi XPT (palatinapriset) dividerat med XAU (guldpriset). Platina handlas till kraftig ”rabatt” i förhållande till historiska relationer.

Vill man ta position i platina har SEB ett certifikat utan hävstång (Hävstång = 1) som heter PLATINA S. Vi föredrar platina som placering framför guld just nu.

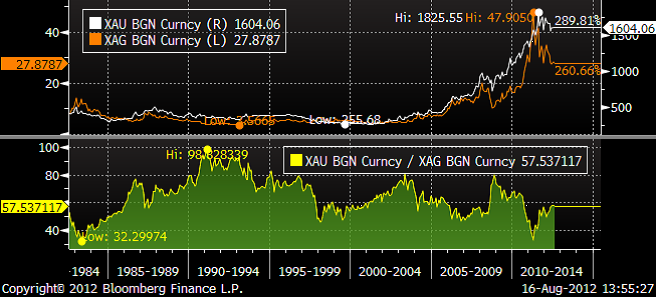

Silver

Silver ser ut att ha etablerat en botten på 26 dollar och ser ut att konsolidera sig inför en eventuell förestående prisuppgång. Om / när trendlinjen i diagrammet nedan bryts signalerar det att nedåttrenden är bruten . Nästa motstånd är 30 dollar. När den bryts erhålls en köpsignal. Vi tycker att man ska undvika att vara kort silver, utan istället försöka komma in på den långa sidan, men man ska inte göra det förrän trendlinjen bryts! Ibland händer det, ganska ofta faktiskt, att trendlinjen håller. Den senaste veckans kursrörelser har varit så kraftlös att det är lite för hög risk att äga silver på kort sikt. Vi tycker att man ska kliva ur eventuella långa positioner och vänta och se vad som händer.

Koppar

Förra veckan avslutades med industriell data från Kina, som indikerade en fortsatt något svagare tillväxt av både industriproduktion och detaljhandel. Inflationen kom också in lägre än väntat. Det är på ett sätt positivt eftersom de talar för fortsatta stimulanser under hösten. Den viktiga handelsbalansen redovisades i fredags (10 aug) och bekräftade den svagare tendensen. Framför allt exporten var sämre än väntat och steg endast med 1 % år från år, och var hela 11,36 % lägre jämfört med juni. Importen steg 4,7 % respektive 6,36 %. Efterfrågan utanför Kina är klart avtagande. Frågan är hur det står till i Kina. Mycket tyder på att efterfrågan viker, men troligtvis bara tillfälligt. Prisbilden för basmetallerna är ganska tråkig för tillfället, dock inom ganska breda tradingintervall. Vi är nu i det säsongsmässigt svaga 3:e kvartalet då många industrier växlar ner p.g.a. semesterperioden. Vi tror att metallerna ligger i startgroparna för 4:e kvartalets förväntade prisrally.

Koppar handlas i ett brett prisintervall; $7600-$7300. Känslan är att den kinesiska ekonomin behöver en stimulans. Priset vill inte riktigt bryta på nedsidan. Risken är för stor, när Kina väl gör något tar det fart uppåt. Vi nämnde i förra veckans brev vikten av att hålla ett extra öga på kopparimporten. Fredagens handelssiffror visade en månadsimport om 366 tton, 5.6 % högre jämfört med juni och + 19,5 % år från år. Den totala importen i år är 2,8 milj ton, hela 43 % högre jämfört med 2011. Som vi tidigare nämnt är kopparmarknaden fortsatt stram med ett utbudsunderskott i storleksordningen 300 tton i en marknad som producerar ca 20 milj ton globalt. Koppar är en köpvärd metall. Det är mycket en fråga om timing (som alltid!). Det säsongsmässigt svaga 3:e kvartalet i kombination med oron för tillståndet i den Kinesiska ekonomin dämpar just nu. 3-månaderspriset på LME handlas i skrivandes stund i $ 7414/ton. Första stödet kommer in mellan $7300 och $7350. Bryter den nivån finns risk för en prisnedgång mot $7000 (motsvarande $3,18/lbs för Comex-kontraktet), ca 5 % under dagens nivå.

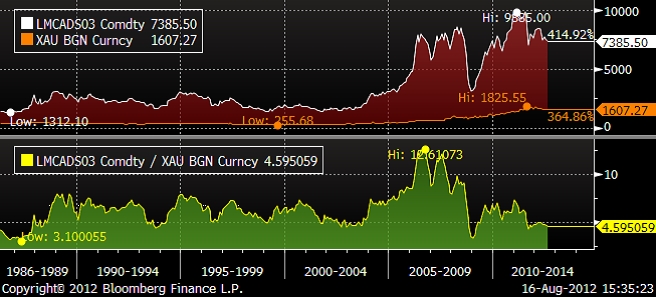

Det kan vara intressant att jämföra kopparpriset med ett par andra råvaror. Nedan ser vi priset på koppar i termer av guld. Enligt den jämförelsen ser koppar billigt ut.

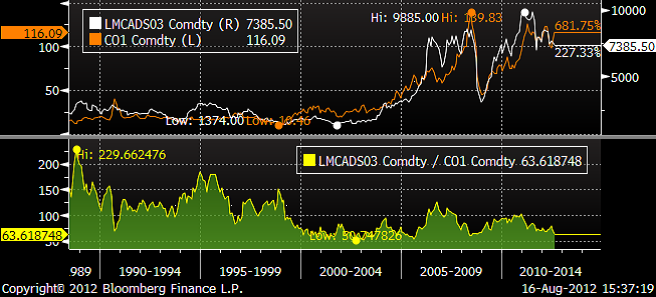

Nedan ser du koppar i termer av råolja. Även i denna jämförelse ser koppar billigt ut.

Vi väljer att fortsätta vara köpt koppar, därför att vi tror att priset ligger nära det fundamentala golvet. Vi är naturligtvis medvetna om att det mesta vad gäller faktisk industrikonjunktur ser illa ut, men vi tror inte nödvändigtvis att priset på koppar för den skull kan falla abrupt från de här nivåerna. Om efterfrågan på koppar faller ytterligare tror vi att gruvbolagens respons blir att minska produktionen. Priset tror vi inte påverkas så mycket. En position i koppar har en asymmetrisk risk och det gillar vi. Förlustrisken är begränsad, samtidigt som prisuppgången i och för sig kan låta vänta på sig. Samma fundamentala golv finns naturligtvis inte i aktier i gruvbolag. Koppar och gruvbolag är inte samma sak. Dessutom har kopparterminsmarknaden en attraktiv backwardation, som över tiden genererar intäkter till en lång position i t ex KOPPAR S.

Kaffe

Priset på Arabica, som handlas i New York, har fortsatt att falla i pris och vi undrar om inte utbrottet från trendlinjen var falskt.

Brasiliens skörd, som är större än förra året går framåt fort nu i det torra vädret. Kvaliteten sägs också vara bra. Trenden är att brasilianska odlare får fram bättre och bättre kvalitet. Målsättningen för den brasilianska kaffeodlarföreningen är att man ska ha Sydamerikas största skörd och den bästa kvaliteten. Skörden i Colombia har också i lokal media rapporterats som större än väntat. Lagren av gröna bönor i USA har stigit 21% i år och är de högsta sedan september förra året.

Det är möjligt att priset är på väg ner mot det tekniska stödet på 1.50 dollar per pund. Där kan man kanske bottenfiska KAFFE S.

Socker

Priset på socker bröt stödet och föll från 22 ner till 21 i skrivande stund. 20 cent per pund är ett tekniskt stöd. Vi tror att priset ska ner och testa den nivån, kanske rentav bottennoteringen från juni på 18.86 cent.

Nedan ser vi prisutvecklingen lite längre tillbaka i tiden. Prisnedgången från 2011 har följt en tydlig trend. Den sekulära uppåttrenden kommer dock underifrån och så småningom kommer sockerpriset att få testa den sekulära upptrenden.

Vi rekommenderade köp av certifikatet SHORT SOCKE A S med en hävstång på – 1.2 för för två veckor sedan. Första veckan gav den +5% och den senaste veckan +3%.

Vi rekommenderar att man fortsatt är kort socker, men den som vill ta hem vinster nu vid 20 cent kan kanske göra det för att sedan försöka sälja igen om priset rekylerar upp lite.

Kakao

Vi börjar nu skriva om kakao. Eftersom man normalt inte vet så mycket om råvaran har vi skrivit ihop en liten introduktion.

Kakao kommer från kakaoträdet theobroma cacao. ”Theo broma” översätts från grekiskan som ”gudarnas mat”. Namnet cacao härstammar från Mellanamerika och uttalas likadant på klassisk Maya. Carl von Linné tyckte att det var ett lämpligt namn och så har trädet hetat ända sedan 1753. Trädet härstammar från Brasilien och växer vilt där Amazonfloden och Orinoco har sina källor vid Andernas fot i Venezuela. Arkeologer har funnit bevis på odling så tidigt som 1900 fKr i nuvarande Mexiko. Kristoffer Columbus ”upptäckte” cacaobönorna år 1502. Aztekerna och andra folk i Mellanamerika konsumerade stora mängder cacaodryck och bönorna användes också som pengar. Till Europa kom de på allvar först år 1544, när en grupp adelsmän från Mayafolket besökte det spanska hovet som en del av en grupp dominikanermunkar. Bönorna spreds sedan snabbt över Europa.

Holländarna tog plantan till sina kolonier i Sydostasien och till Filippinerna. Frankrike och England tog plantorna till sina kolonier i Västindien. Det var inte förrän 1879 som man började odla cacao i det som nu heter Ghana. I Elfenbenskusten började man odla grödan år 1905. Dessa två länder står nu för hälften av global produktion. Häromdagen kom statistik som visade att Ghana nu troligtvis går om Elfenbenskusten och blir världens största producentnation.

Skörden äger rum i Ghana och Elfenbenskusten mellan oktober och april. Frukterna på ett träd mognar inte samtidigt utan plockas några gånger per vecka under skördeperioden. Efter skörd, delas frukterna och läggs ut för att jäsa. Det söta fruktköttet brys ner under den här processen och bönorna kan samlas upp. Dessa torkas sedan och sätts sedan i jäsning igen i ca 5 dagar, varefter de torkas och är redo för transport och handel.

När bönorna anländer till en chokladfabrik rostas de först. Ju högre rostning, desto bittrare produkt. Kakao användes uteslutande som dryck fram till mitten av 1800-talet, när en holländsk kemist kom på en metod att separera kakaosmör från de rostade bönorna. Masstillverkning av chokladgodis startade sedan i England år 1847. Mjölkchokladen uppfanns i Schweiz år 1879. För att tillverka ett kilo choklad går det åt mellan 300 och 600 bönor. I varje kakaofrukt finns 20 – 50 bönor. De länder som idag konsumerar mest choklad är antagligen Storbritannien, Schweiz och Belgien.

Kakaoträdet börjar producera bönor när det är 6 år gammalt. Det finns tre huvudsakliga sorter: Forastero, Criollo och en hybrid av de två som heter Trinitario. Criollo ger högst kvalitet, men lägre avkastning. Den vanligaste sorten är Forastero, som odlas för 95% av global produktion.

En rad sjukdomar kan drabba träden, varav de allvarligaste är ”Black pod disease”, som orsakas av samma mögelliknande organism som orsakar potatisbladmögel (som orsakade hungerkatastrofer på 1800-talet i Sverige och mest omskrivet, på Irland). Kakao är känsligt för en rad olika svampangrepp, insekter och virussjukdomen CSSV.

Organisationen ICCO, International Cocoa Organisation, startades år 1973 som en respons på ”nord-syd” dimensionen av det kalla kriget. Idag är ICCO den huvudsakliga källan för statistik och information om kakaoproduktion och konsumtion.

Priset på kakao är inte särskilt volatilt om man jämför med kaffe, men erbjuder då och då möjligheter att ta position i trender.

Kakaoterminer började handlas på the New York Cocoa Exchange redan 1925. NYCE blev sedan the Coffee, Cocoa and Sugar Exchange, som sedan blev the New York Board of Trade. Nu heter börsen ICE Futures US, som är en del av börskoncernen ICE. På ICE handlas bönor huvudsakligen från sydöstra Asien. Kakaoterminer handlas också i London på NYSE Euronext Liffe och där är underliggande tillgång bönor från Afrika.

Nedan ser vi ett prisdiagram med lång historik. Vi ser att priset har fallit av och nu står strax under 2500. Som du ser är det en motståndsnivå. Ur teknisk synvinkel går inte just nu att säga om intervallet mellan 2000 och 2500 är en paus på väg ner mot 1500 dollar, eller om priset ska återta den sekulära ”råvaruboomtrenden” uppåt mot 3000 och 3500. Det som talar för, att priset ska gå upp, är att 2000 var stödet för råvaruboom-trenden. Det är alltså intressant att bevaka 2500, som håller på att testas just nu. Bryts den nivån, vill vi vara långa kakao.

Nedan ser vi testningen av 2500-nivån lite tydligare.

Vi är alltså just nu neutrala i kakao.

För spannmål och övriga jordbruksprodukter hänvisar vi till gårdagens nyhetsbrev .

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga