Analys

SEB – Råvarukommentarer, 8 december 2014

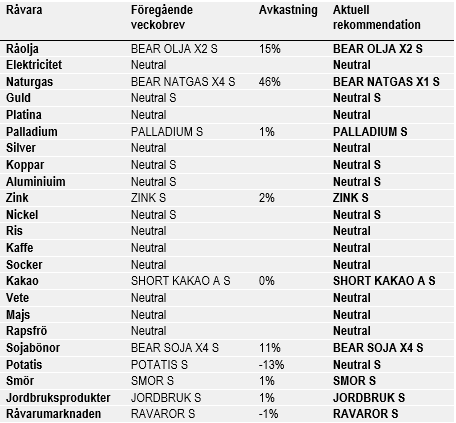

Veckans rekommendationer

Råolja – Brent

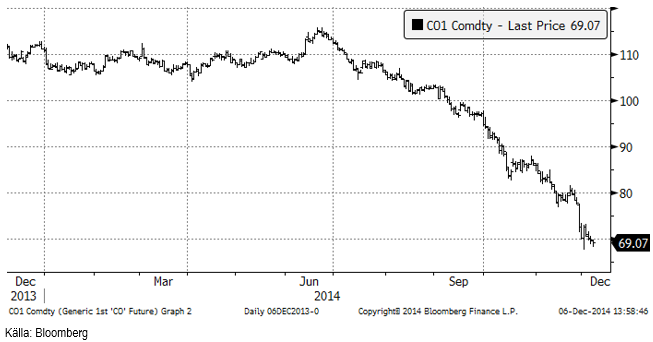

Prisraset hejdade sig något vid 70 dollar i veckan, men gled successivt under den nivån och stängde på 69.07 i fredags. Nyheten att Irak planerar att öka exporten av råolja under nästa år (2015) från nuvarande 2.75 mbpd till 3.2 mbpd tyngde marknaden.

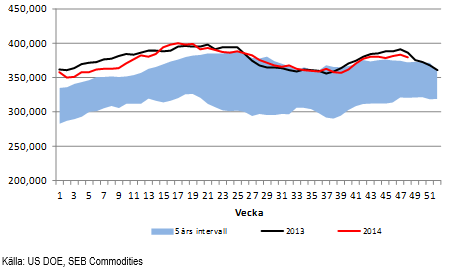

Lagren i USA sjönk med 3.7 miljoner fat enligt DOE:s statistik i veckan. Det är helt i enlighet med säsongsmönstret.

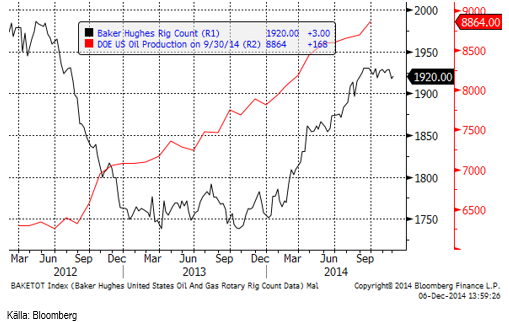

Nedan ser vi ett diagram på antalet oljeriggar i USA, enligt Baker Hughes statistik (svart). Antalet riggar i drift ökade med 3 till 1920 i veckan som gick. Det var nog inte väntat med en ökning. Vi ser dock ändå att antalet i drift har planat ut på mellan 1920 och 1930 riggar, i spåren av oljeprisfallet. Detta är säkerligen en besvikelse för dem som hoppats på en botten i oljepriset, att antalet inte minskar mer.

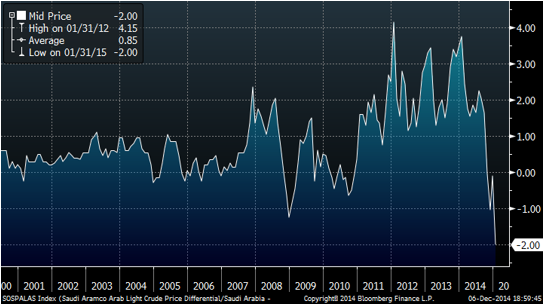

Saudi-ARAMCO har sänkt sitt pris för export till Asien och USA till den lägsta nivån sedan åtminstone år 2000. De säljer nu sin olja 2 dollar under benchmarkindexet. Så sent som vid årsskiftet såldes oljan för 3.50 dollar över benchmarkindexet. Priset är alltså till och med lägre än det var år 2008.

Det här är naturligtvis ett tecken på att Saudierna verkligen vill sälja så mycket olja de kan, för att via volym försöka hålla landets oljeintäkter uppe. Det är helt i linje med den spelteoretiska analys vi gjorde för ganska länge sedan, att skiffertekniken gör att OPEC som kartell upphör att fungera och oljeländerna går över till att agera såsom under fri konkurrens. Tidskriften The Economist nämnde samma analysmetod, spelteori i veckan som gick. Det centrala i den är inte att volymen från skiffertekniken behöver vara så värst stor, utan att den finns och är tillgänglig för ett stort antal länder.

Vi får ofta frågan vad kostnaden för skifferolja är i USA, eftersom man ser många olika uppgifter på det. Det som gör det svårt att svara på frågan är att tekniken utvecklas med ca 30% effektiviseringsgrad per år. En kostnad på 60 dollar för två år sedan kan alltså pga effektivitetsförbättringar vara 29 dollar per fat i år. Geologin spelar också roll, t ex hur djupt skifferlagret ligger. Olika fält har olika kostnadsnivå i USA. Så det går inte att svara entydigt vad kostnaden för att utvinna skifferolja är just nu. US DOE säger dock att den redan i år är ett par dollar billigare än konventionell olja att utvinna i USA.

Veckan som kommer är händelserik på oljemarknaden. Här är schemat:

Måndag 8 december. China crude oil, oil products and coal imports and exports data.

Tisdag 9 december. 1800 CET. US Department Of Energy monthly energy report – Short Term Energy Outlook (STEO)

Onsdag 10 december. OPEC Monthly Oil Market Report (OMR)

Onsdag 10 december. 1630 CET. US Department Of Energy. Weekly US oil inventory data.

Fredag 12 december. 1000 CET. International Energy Market OMR.

Fredag 12 december. 1900 CET. Oil and Gas rig count by Baker Hughes

Vi rekommenderar en kort position, t ex med BEAR OLJA X2 S.

Elektricitet

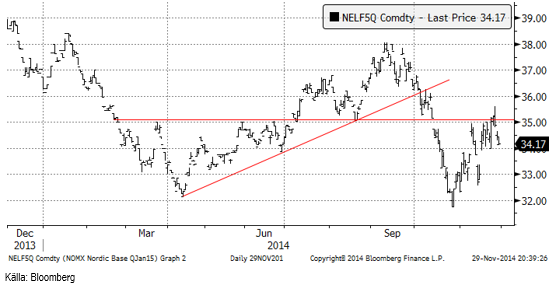

Priset på elektricitet föll mot slutet av veckan. Den nordiska situationen är att vädret ser mildare ut än normalt. Det är lite högre spotpriser. Prisområdena ser ut som de brukar, med lite lägre pris i norr och lite högre i söder.

Det är kallare än normalt i Europa, så det är lite högre pris på EEX, men forwardpriserna är under tryck.

Kolmarknaden är under press. Kolpriset påverkas mycket av Brent-priserna, naturligtvis.

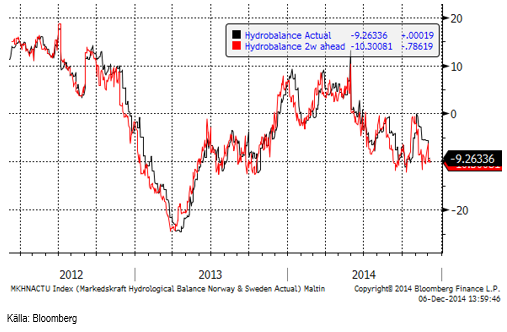

Hydrologisk balans har enligt 2-veckors prognosen sjunkit från -7.7 TWh till -10.3 TWh.

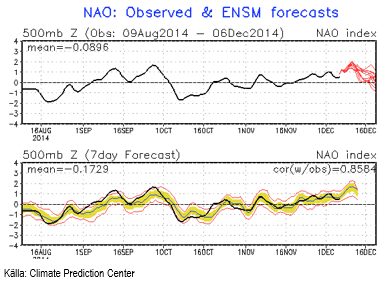

Den Nordatlantiska Oscillationen, där ett NAO som är positivt innebär att varma och fuktiga vindar från sydväst kommer in över Norden, har i en månad medfört väder som präglats av detta. Som vi kan se förutspås denna tendens att fortsätta och vid ungefär den 16 december eventuellt gå över till negativt. Negativt NAO innebär att stillastående ishavskyla kommer ner över Norden, men stjärnklart, vindstilla och knasterkallt väder. Eftersom det både är kallt och vindkraftverken står stilla innebär det högre pris på elektricitet. Det mildra väder vi har nu, kan alltså komma att följas av kallare.

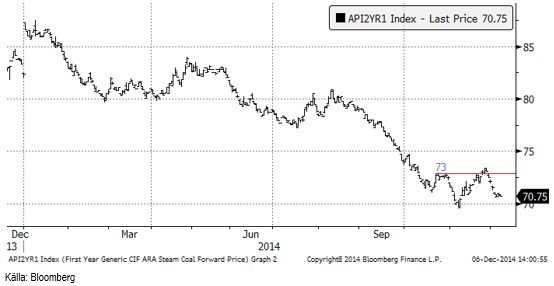

Nedan ser vi terminskontraktet för leverans av kol under 2015, som sjunkit från 72.10 dollar per ton till 70.75 i fredags.

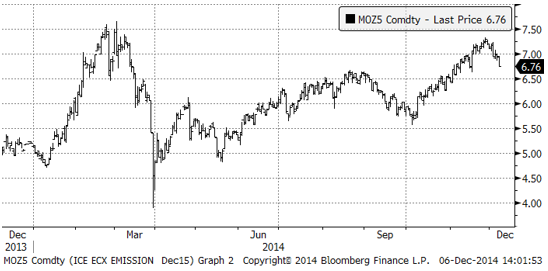

Priset på utsläppsrätter vände nedåt i veckan.

Naturgas

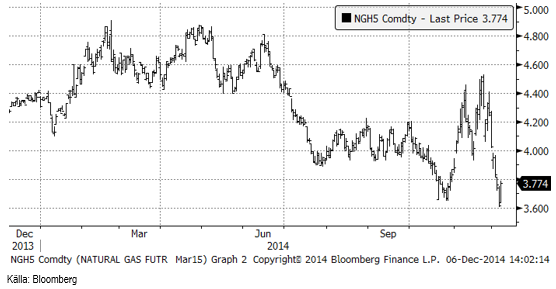

Naturgaspriset föll kraftigt i veckan, från 4.03 dollar till 3.77 dollar per miljoner BTU.

Koppar

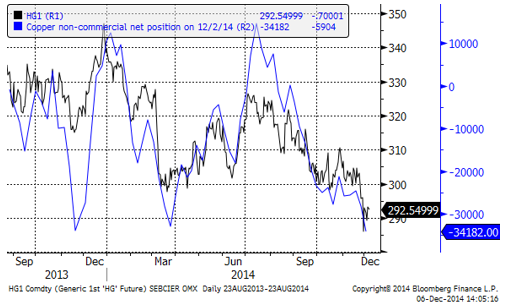

November avslutades med massiv likvidering av koppar. Varje tänkbart tekniskt stöd bröts i den våg av likvidering av köpta positioner och etablering av nya korta positioner som ägde rum. Det verkar som om detta började i Asien, men det är svårt att utröna vad det var som utlöste paniken – möjligen besvikelsen över att Chiles produktion i oktober var den högsta på fem månader. Prisfallet fortsatte in i veckan som gick och även LME noterade en botten som var lägre än den i mars, ner till 6230 dollar per ton. Prisnedgången till den nivån möttes av stora köpordrar som inte bara absorberade säljordrarna, utan lyfte priset till 6450 dollar till slutet av dagen – en mycket stor prisrörelse för att vara en dag i kopparmarknaden!

Tekniskt kan vi dock se att en ny lägre botten noterades, lägre än den i mars. Några kanske minns att i mars var det SRB, den kinesiska ”Strategic Reserve Bureau”, som klev in och köpte på sig stora mängder koppar. Det är möjligt att det var SRB som köpte igen, men det är svårt att veta, naturligtvis. Men bara det faktum att det KAN ha varit dem, gjorde att säljare avhöll sig från att sälja på vad som annars hade varit en tydlig teknisk säljsignal.

Spekulantkollektivet (non-commercials i CFTC:s data) har fortsatt att sälja terminer på koppar, som vi ser i diagrammet nedan.

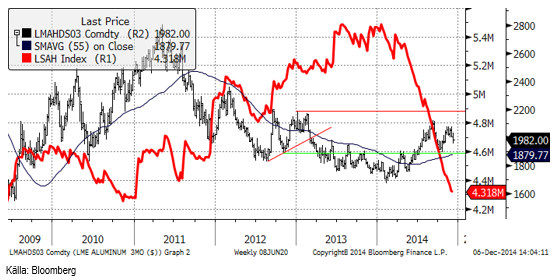

Aluminium

Skillnaden mellan cash och 3-månaders terminspris gick från 27 dollar i backwardation till under veckan. De längre terminerna handlas med contango, men mindre än normalt. Dec-14 till Dec-15 handlas t ex 20 dollar i contango mot 40-50 dollar för en månad sedan. Flödet mellan annullerade lagerbevis och nyskapade lagerbevis antyder att det sker något lite ”lending” i marknaden, enligt Metal Bulletin. Det verkar rimligt med tanke på att det är backwardation. Marknaden för fysisk metall (premierna) är lite svagare i Europa. Rotterdamnoteringen har kommit ner med 10 dollar till 420 dollar (över LME:s pris). Det officiella indexet för den amerikanska Mellanvästern håller sig fortfarande stabilt vid 520 dollar, men en del rapporter antyder att det skett stora affärer under den nivån. Om det är början på en minskning i premien är svårt att säga, men det kan vara början.

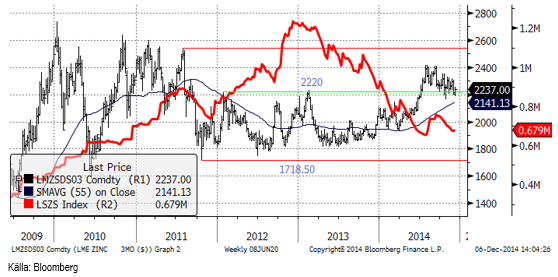

Zink

Zinkpriset låg kvar i den senaste tidens tradingintervall, trots prisnedgången i koppar. Priset rörde sig huvudsakligen nedåt i början av veckan, men repade sig mot slutet. Den underliggande trenden tror vi är uppåtriktad, men marknaden verkar ha svårt att röra sig åt något håll just nu.

Underskottet i marknaden känns ännu inte av eftersom lagren år så höga. Investerare som köpt in sig i ”bull caset” på zink har gått i och ur marknaden och skapat en ganska fluktuerande marknad. Det verkar som om detta läge kan bestå ett tag innan en ny uppgångsfas börjar (som vi tror blir någon gång i början på nästa år).

Vi behåller köprekommendationen på ZINK S.

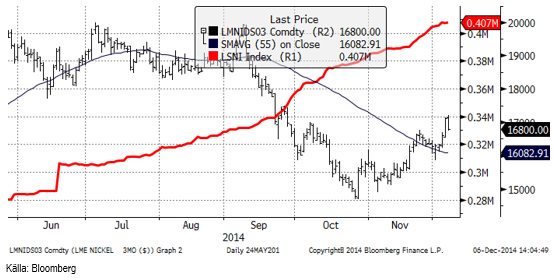

Nickel

Nickelpriset som rekylerade för en vecka sedan, fann ny styrka i veckan som gick. Vi har i ett år fokuserat på utbudssidan, med Indonesiens exportstopp i fokus. Förra veckan noterade vi att efterfrågan långsiktigt kan få en knäck om det lägre oljepriset dämpar skifferrevolutionen i USA. I Metal Bulletins senaste rapport om rostfritt stål, skriver de (inte förvånande) att en ökning i efterfrågan väntas det kommande kvartalet. Men även fortsättningsvis kommer nog utbudssituationen att fortsätta att vara i marknadens fokus. Den tydligaste indikatorn är LME:s lager. Det kan också vara intressant att studera annullerade lagerbevis (warrants) och hur den volymen utvecklas. Just nu annulleras mest lagerbevis i Malaysia och därifrån går flödet vanligtvis till Kina.

Tekniskt har priset vänt upp igen till 17,000 dollar, som noterades i torsdags. Fredagens handel var volatil och slutade med vinsthemtagningar och ett stängningspris på 16,750 dollar.

Guld

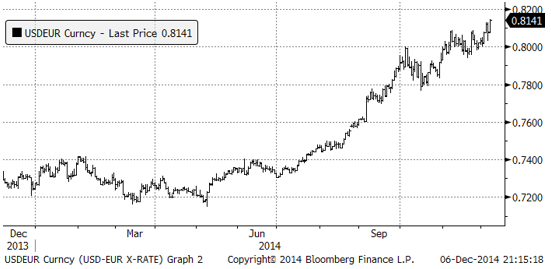

Guldpriset föll från det tekniska motståndet i fredags efter arbetsmarknadsstatstiken i USA publicerats. Den visade att amerikanska företag anställt 321,000 personer i November och det var ungefär 100,000 personer fler än vad marknaden hade förväntat sig. Det är den starkaste månaden på arbetsmarknaden sedan januari 2012.

Detta fick dollarn att fortsätta stärkas mot andra valutor. I diagrammet nedan ser vi hur USDEUR (alltså priset på en dollar uttryckt i euro) förändrat sig det senaste året.

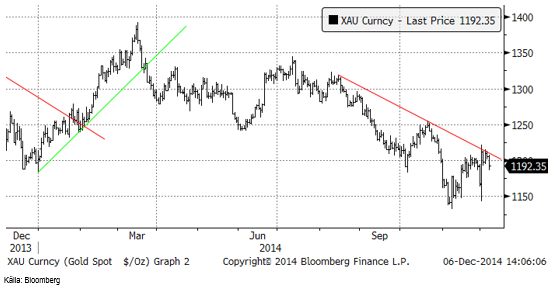

Nedan ser vi hur guldpriset i dollar utvecklat sig, alltså växelkursen XAUUSD.

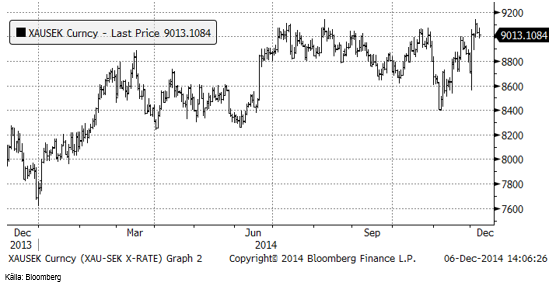

Den svenska kronan är svag och har gått från 9.10 mot euron i början av september till 9.28 i fredags. Det innebär att guldpriset faktiskt stod på årshögsta i veckan som gick, även om en viss rekyl noterades i torsdags och fredags.

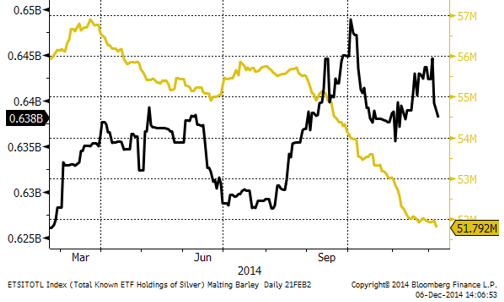

Institutionella investerare har fortsatt att sälja guld igen och nu har de även vräkt ut silver. Antagligen sker en hel del likvidering av generella råvarufonder, till fördel för generella aktiefonder, en process som antagligen fått mer fart i takt med oljeprisets nedgång.

Vi fortsätter med neutral rekommendation på guld.

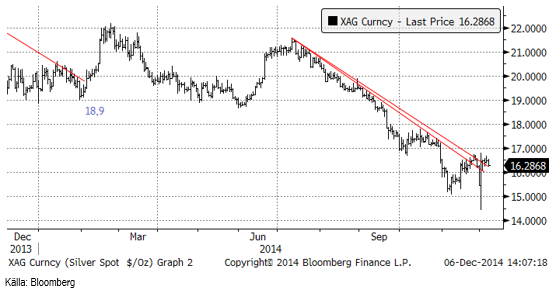

Silver

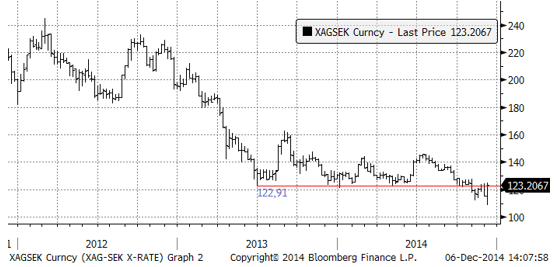

Silverpriset står och väger. Tekniskt har motstånden brutits, oavsett hur man drar linjen, men det finns inget momentum uppåt i prisrörelsen, så detta behöver inte betyda att den fallande trenden är bruten.

Silverpriset i kronor befinner sig fortfarande i det läge, där metallen enligt den tekniska analysen borde säljas, så länge priset inte går högre, vilket skulle förändra den tekniska bilden av marknaden.

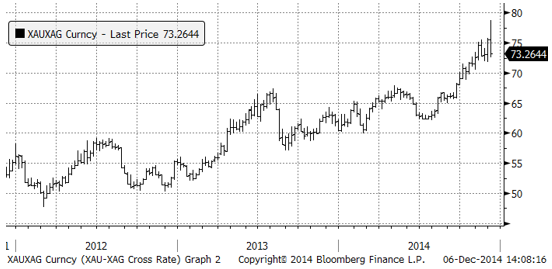

Silver har i och med prisuppgången i veckan värderats upp i förhållande till guld. Fortfarande är dock silver ”billigt” i förhållande till guld. Det betyder i och för sig inte att det inte kan bli ännu billigare.

Platina & Palladium

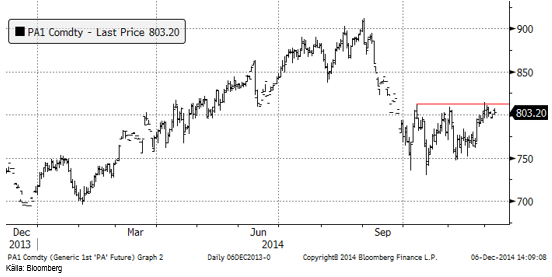

Priset på platina reste sig från 1200 dollar och stängde 23 dollar högre i fredags. Fortfarande är dock marknaden i ”sidledes” konsolidering. Priset skulle behöva gå över 1300 för att man ska våga tro på att vinden har vänt. Tills vidare ser vi dock uppgångar som potentiella säljtillfällen.

Palladiumpriset gjorde ett försök att bryta det tekniska motståndet, men rekylerade ner i veckan. I fredag torsdags gjordes ett nytt försök från veckans lägsta pris, men köparna orkade inte ända fram, delvis förmodligen på grund av dollarns styrka. Skulle motståndet brytas, skulle vi vilja köpa (ännu mer) palladium.

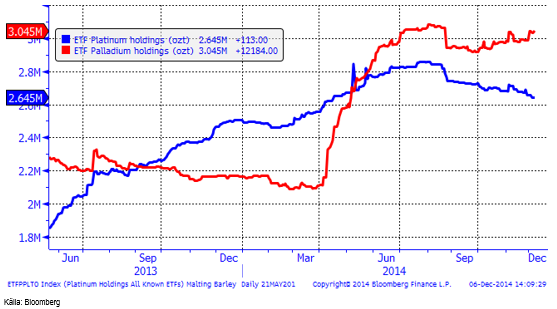

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium. Investerare har fortsatt att sälja platina och köpa palladium den senaste veckan.

Ris

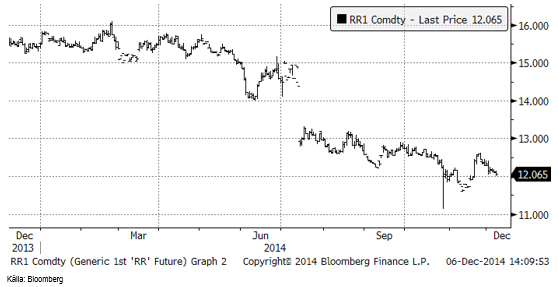

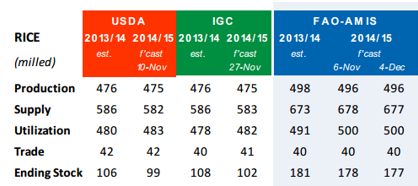

Priset på ris sjönk med 0.25 cent i veckan till 12.065 cent per pund. Priset pressas samtidigt som skörden pågår som bäst runtom i världen. 12 cent verkar vara någon slags psykologisk stödnivå.

FAO / AMIS lämnade produktionsestimatet oförändrat i rapporten som kom den 4 december. Utgående lager sänks med 1 mt till 177 mt.

12 cent verkar vara ett stöd, samtidigt som FAO justerar ner utgående lager. Det finns trots allt en antydan till positiva tongångar för priset på ris.

Kaffe

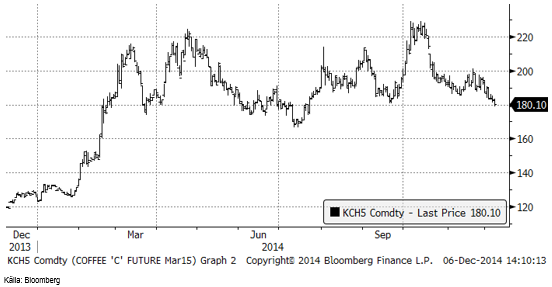

Kaffepriset (mars) har fortsatt att försvagas, såsom vi mer eller mindre förväntat oss. Det nederbördsrika vädret i Brasilien fortsätter. Terminen stängde på 180.10 cent per pund i fredags, efter att ha handlats ner ganska ordentligt under dagen. Bryts 180-centsnivån finns nästa stöd vid 170 cent. Med ett fundamentalt långsiktigt överskott i marknaden och en genomsnittlig produktionskostnad i Brasilien på ca 150 cent, enligt en rapport från USDA för ett år sedan, skulle ett rimligt pris kunna ligga vid 140 – 160 cent.

Vi har neutral rekommendation, men bryts 180 cent, går vi omedelbart kort via t ex BEAR KAFFE X1 S.

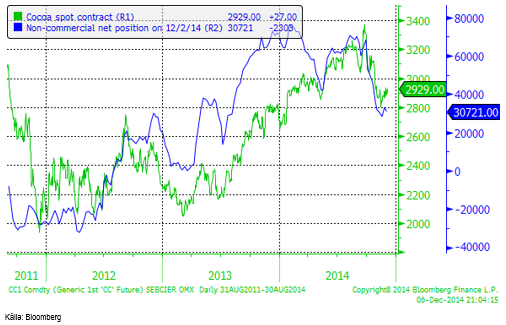

Kakao

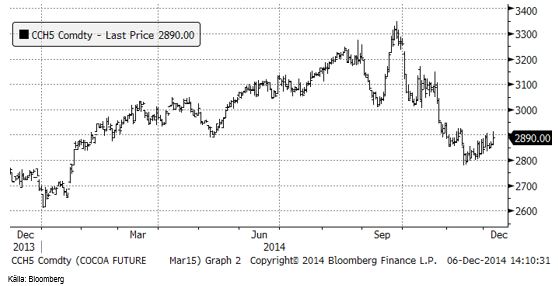

Kakaopriset befinner sig i vad som ser ut som en rekyl mot den huvudsakliga trenden, som vi tror är en fallande pristrend. ICCO säger att produktionen är stigande och går mot ett överskott. Det talar för ett lägre pris.

Den senaste veckan har ”non-commercials” sålt ytterligare lite terminskontrakt .De har fortfarande 30721 kontrakt kvar att sälja till dess de når en neutral position.

Vi behåller positionen i SHORT KAKAO A S. Nu finns även en BEAR KAKAO X1 S med 1 gånger negativ daglig hävstång och en BEAR KAKAO X4 S med fyra gångers negativ daglig hävstång.

För fler jordbruksanalyser se SEB-bankens andra analysbrev.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

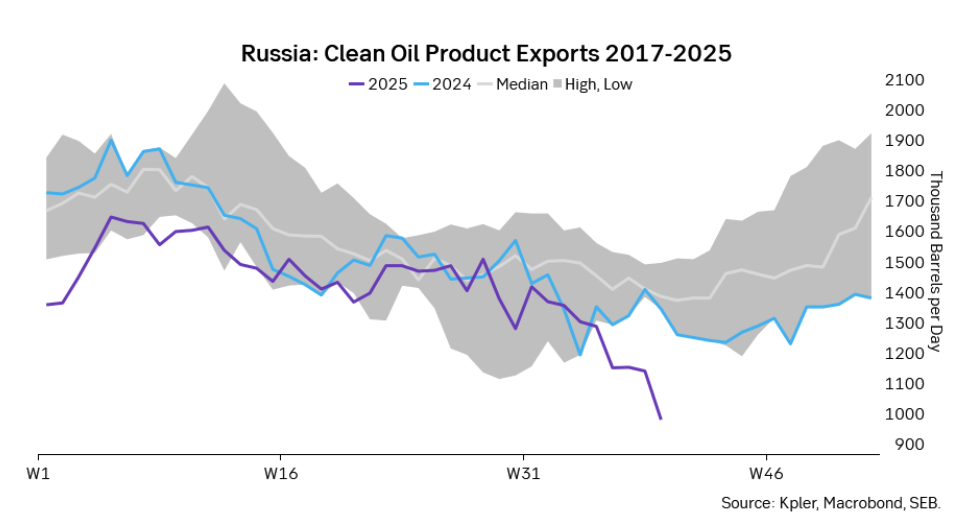

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

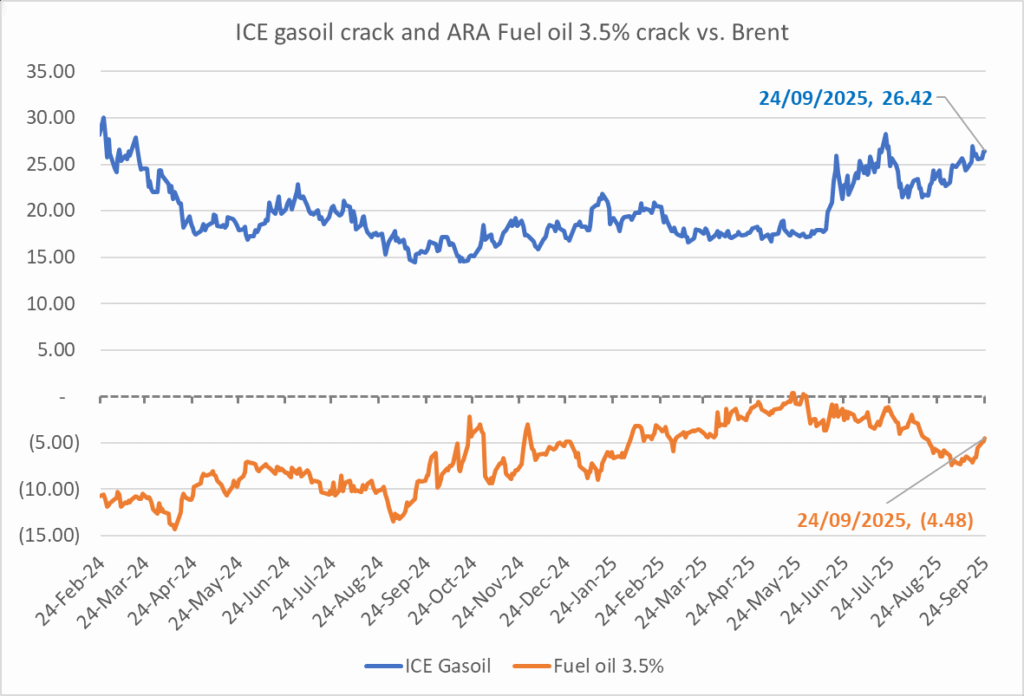

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet