Analys

SEB – Råvarukommentarer, 6 oktober 2014

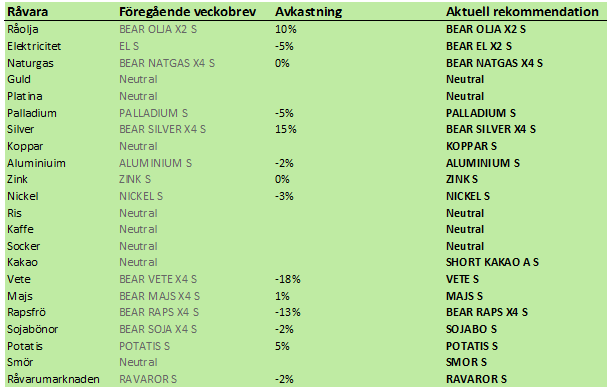

Rekommendationer

Sedan det förra veckobrevet för två veckor sedan, har råvarumarknaderna generellt sett fortsatt i fallande pristrend, med några undantag. Dollarn har fortsatt att stärkas och kronan och euron försvagas mot denna. Tillväxten i Kina väcker oro eftersom ledningen för landet får sin legitimitet från ”7.5% tillväxt”. Den kinesiska ledningen utmanas också av studentupproret i Hong Kong, vilket också skapade viss oro. Kina har för övrigt firat en nationell helgdag den senaste veckan, vilket också kanske påverkat marknaderna negativt, med den största köparen av framförallt metaller och olja / kol borta från marknaden.

Det har alltså varit stora makrofaktorer som präglat marknaden. Fundamentala utbuds/efterfråge-faktorer för de olika råvarorna har det kommit mindre av, särskilt när det gäller metaller. För oljemarknaden har dock en avgörande ledtråd för framtidens oljemarknad kommit och för jordbruksprodukterna har också viss viktig information kommit.

Dollarns styrka och kronans / eurons svaghet är ingen slump. Statistiken från USA i fredags visade den lägsta arbetslösheten, 5.9%, sedan juli 2008 (alltså före finanskrisen). Handelsunderskottet krympte också i augusti till 40.1 miljarder dollar. Båda dessa var bättre än förväntat och stärkte därmed dollarn (och sänkte guldet). EU och Sverige förefaller till stor del ha en övertygelse om att bedriva ekonomisk politik som inte främjar tillväxt. Den starkare dollarn / svagare kronan innebär att alla råvaror blir dyrare, allt annat lika. De prisfall vi ser gäller i dollar, i regel och ser inte nödvändigtvis likadant ut i kronor, vilket förklarar varför en del av 1:1-certifikaten trots allt inte gett så dålig avkastning som om de vore vad en del emittenter kallar ”valutsskyddade”.

Generellt sett tycker jag att man nu kan börja köpa jordbruksprodukter som potatis, mjölk, spannmål och oljeväxter. De har fallit till långt under produktionskostnad i spåren av produktionsöverskotten för att tvinga ner dessa. När detta är gjort måste priset stiga för att långsiktigt ligga vid högre i förhållande till produktionskostnad.

Oljemarknaden är i grunden förändrad i och med innovationen av ”fracking”, vilket innebär att OPEC och ett fåtal andra lyckligt lottade oljenationer har möjlighet att ta ut en ’economic rent’. Eftersom upp till 80% av oljepriset består av produktionsskatt, ’economic rent’ finns en betydande fallhöjd i oljepriset. Terminsmarknaden betalar dessutom investerare för att vara sålda oljepriset eftersom det råder contango (terminer med längre löptid handlas till högre pris än terminer med kortare löptid).

Om Kina fortsätter att ha lägre tillväxt än vad målsättningen är, får metallerna (alla) svårt att inta en positiv trend. Tillväxt i USA leder inte alls på samma sätt till ökad råvaruefterfrågan, som om tillväxt sker i Kina eller Indien, som är inte redan ”har allt”.

Råolja – Brent

Den nya tekniken att utvinna olja ur tidigare värdelösa reserver, kallad “fracking”, börjar få effekt på OPEC. Saudiarabiens statliga oljebolag Saudi Aramco meddelade i onsdags att deras Official Selling Price (OSP) för oljelaster under november kommer att ligga 1.05 dollar under prisindexet för Oman/Dubai. I januari sålde Aramco sin Arab Light 3.75 dollar över benchmarkpriset.

Saudiarbien sätter inte sitt eget pris, utan har alltid angett sitt pris i relation till ett prisindex, i det här fallet Platt’s index för Oman/Dubai. Det mest populära benchmarket i världen är förstås Brent.

1.05 dollar under prisindexet är den lägsta nivån sedan 2008. Beslutet ska ses mot bakgrund av Irans och Iraks aggressiva marknadsföring och som en förberedelse inför OPEC-mötet den 27 november. Irans kärnkraft/vapen-förhandlingar har också den 24 november som deadline och om den slår ”väl” ut kan Iran slå på exporten.

Jag tror dock inte att man ska tolka detta allt för närsynt, utan mot bakgrund till ett större skeende, med mycket större konsekvenser.

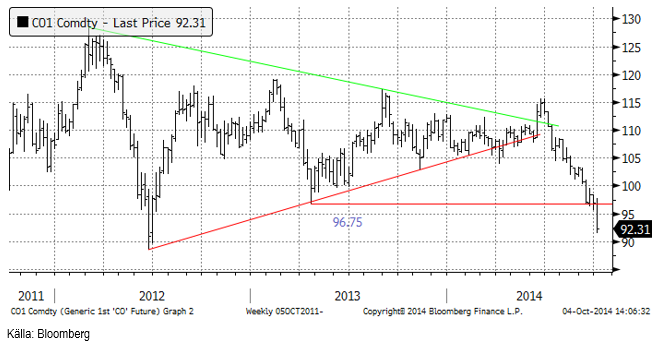

Nedan ser vi ett månadschart för de senaste tio åren. Vi ser att priset har brutit en triangelformation för tre månader sedan. Det är enligt handboken i tekniska analys, en negativ signal. Vi ser också att priset är nere vid det tekniska stödet på 89.58 dollar och det är möjligt att det blir en rekyl uppåt från den här nivån. En sådan rekyl är i så fall ett nytt säljtillfälle.

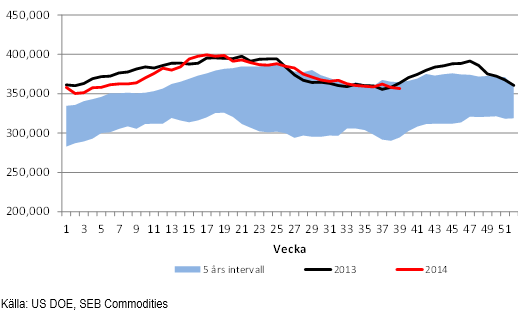

Råoljelagren i USA ligger nu något under förra årets nivå, som vi ser av nedanstående diagram. Importen till USA låg på 7.28 mbpd, som är 1.1 miljoner fat mindre än förra året. Den siffran motsvarar också den årliga ökningstakten i USA:s oljeproduktion, ungefär 1 miljon fat per dag mer produktion per år.

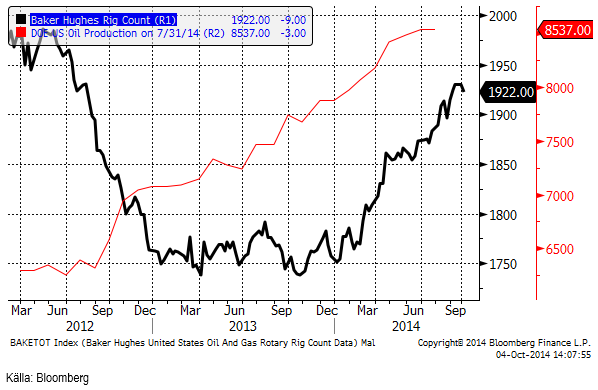

Nedan ser vi ett diagram på antalet oljeriggar i USA, enligt Baker Hughes statistik (svart) och USA:s oljeproduktion enligt US DOE på 8.357 mbpd. Antalet borr-riggar har minskat från 1931 till 1922. Detta kan bero på det lite lägre oljepriset, men är förmodligen bara en slump.

Den allmänna uppfattningen i världen är att USA slutar importera olja åren 2030 – 2040. Det är fortfarande betryggande långt in i framtiden. Den allmänna uppfattningen är också att USA:s intresse för att bevara stabilitet i MENA hänger ihop med deras roll som oljeproducenter och att den dagen USA är oberoende av importerad olja kommer att förändra den rollen.

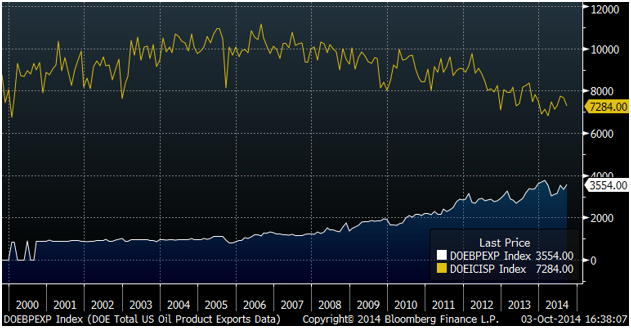

USA kan inte exportera olja pga den över 100 år gamla Jones Act, men kan exportera oljeprodukter. Amerikanska raffinaderier är nuförtiden mycket konkurrenskraftiga därför att de har tillgång till billigt bränsle i form av billig naturgas och billigt väte (för uppgradering av tyngre kolväten) också i form av billig naturgas. Nedan ser vi en graf över USA:s import av olja ( i miljoner fat / dag) och export av oljeprodukter.

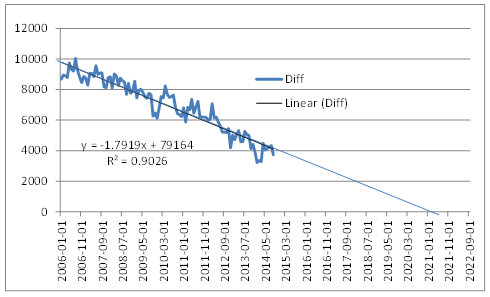

Vi ser att exporten av oljeprodukter börjar närma sig importen av olja (och oljeprodukter). Tittar vi på skillnaden mellan import och export, för att tydligare se hur balansen utvecklar sig, och anpassar en linjär linje till kurvan, ser vi att USA med största sannolikhet når oljeoberoende år 2021, alltså om 7 år (se diagrammet nedan). Den som tittar närmare ser att kurvan är lite konkav. Det datumet kan alltså inträffa tidigare än år 2021.

Det råder ett contango i oljemarknaden på 7% på årsbasis för närvarande. Den som lägger sig kort genom att t ex köpa tjänar alltså 7% på att ligga kort, per år. Med två gångers hävstång, som i en BEAR OLJA X2 S, blir förväntad intäkt 14%.

Vi rekommenderar alltså på kort sikt en försiktig kortposition t ex med BEAR OLJA X2 S, men varnar för att en kortsiktig rekyl uppåt kan komma eftersom priset ligger så nära det tekniska stödet på 89.58 dollar per fat.

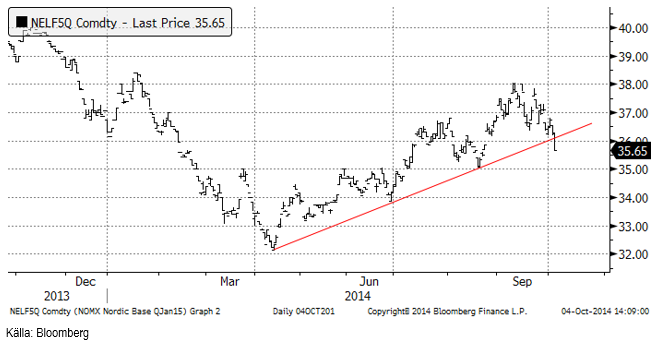

Elektricitet

Priset på el har brutit den stigande pristrenden med ett stort prisfall i fredags som följd. Alla kärnkraftreaktorer som ska vara i drift kommer att vara åter i produktion i veckan som kommer. Det är förvisso ett litet underskott i den hydrologiska balansen, men väderleksprognosen pekar på fortsatt mycket nederbörd. Kolpriset föll till en ny bottennotering på kontinenten. Ingen vet ännu hur kallt det blir i vinter, men just nu ser det mest negativt ut för elpriset. Den nya regeringen i Sverige har hunnit deklarera att de vill ha 100% förnybar elproduktion i Sverige, vilket blir ohyggligt dyrt, men kostnaden faller på skattebetalare och på nätavgifter, medan elpriset i sig självt pressas av subventionerat utbud av el som har noll i rörlig kostnad att producera.

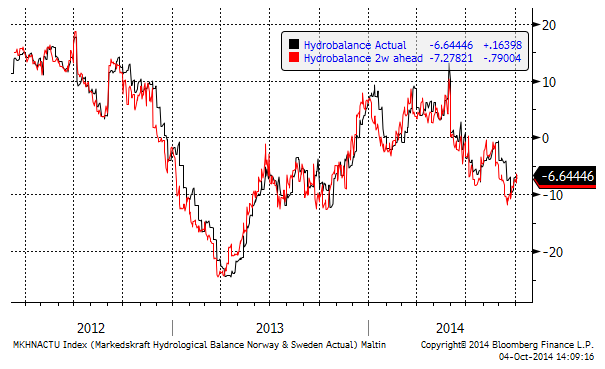

Hydrologisk balans har enligt 2-veckors prognosen vänt uppåt, som vi ser i diagrammet nedan.

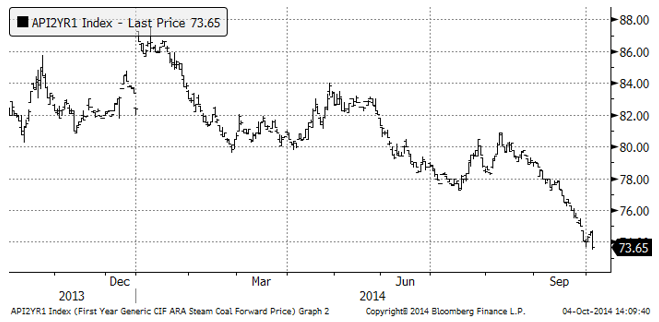

Nedan ser vi terminspriset för kalenderåret 2015 avseende energikol.

Vi rekommenderar kort position i el.

Naturgas

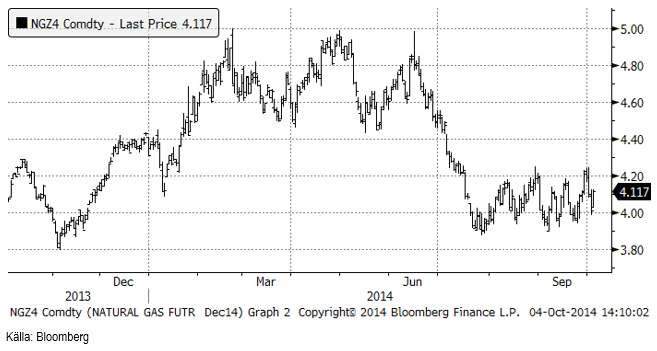

Naturgaspriset (decemberkontraktet) fortsatte att pendla inom det intervall vi noterat tidigare, som har ett golv vid 3.90 och ett tak vid 4.20. Vi har noterat högre toppar och högre bottnar sedan början av december, men det finns ingen kraft i uppgången. Det tyder på att nästa stora rörelse kommer att vara nedåt. Vi fortsätter därmed att rekommendera köp av BEAR NATGAS X4 S.

Koppar

Som vi har påpekat förut, skiljer sig koppar från de andra stora basmetallerna, i det att marknaden för koppar har varit i underskott i flera år och verkar vara på väg mot överskott. Å andra sidan har jag också skrivit att den största producenten, Codelco:s, produktionskostnad ligger vid den nivå på 6600 dollar som koppar just nu handlas vid. Codelco producerar 1/5-del av all koppar i världen och är därmed helt avgörande för marknaden. Just nu handlas faktiskt koppar i backwardation, vilket tyder på att det är en kortsiktig brist på koppar i förhållande till vad marknaden förväntar sig om framtiden. Det är i regel inte ett negativt tecken.

Enligt Metal Bulletin finns tecken på att efterfrågan försvagas i de traditionella sektorerna som telekommunikation och byggande. Men detta kompenseras av högre efterfrågan från biltillverkare, luftkonditioneringstillverkare och statliga kraftnätsbolag. ’Energiewende’ i Tyskland kräver t ex en massiv utbyggnad av nätet, som nu håller på att ske. Apropå det, krävde Bayerns CDU i fredags ett stopp på denna utbyggnad i delstaten; det är både ett tecken på att kulmen på ’Energiewende’ och på den omfattning som den har kan ha nåtts. Den nya regeringen i Sverige sade å andra sidan i fredags att Sverige ska ha 100% förnybar energiproduktion, vilket även här innebär ett behov av att bygga ut kraftnätet ytterligare (vilket inte påverkar elpriset, men väl nätavgiften och förmodligen inkomstskatten). Från SEB:s sida ser vi faktiskt högre pris på koppar nästa år, baserat på konsumtionen utanför Kina.

På den här prisnivån talar både kostnadsnivån hos Codelco och efterfrågesituationen utanför Kina för ett köp av metallen. Vi rekommenderar köp av KOPPAR S.

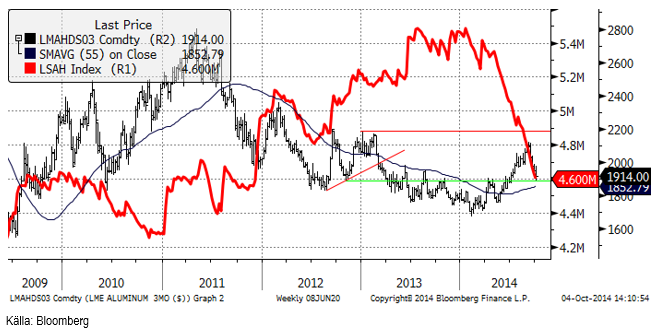

Aluminium

De senaste veckorna har vi sett priset sjunka från en topp på över 2100 dollar till fredagens 1914. Samtidigt rasar lagernivån hos LME vidare. Det ger stöd för tanken att prisnedgången handlar om en rekyl. Frågan är när rekylen är över och det är dags att köpa igen. Tekniskt ser vi att 1900 är en stödnivå, och därför är det förmodligen inte en dum idé att köpa nu. Det är intressant att notera styrkan i marknaden sent på fredagen när dollarn var ännu mer stark efter arbetsmarknadsstatistiken från USA.

Med en vecka hit eller dit, rekommenderar vi köp av ALUMINIUM S.

Zink

Oron för den kinesiska efterfrågan ökar. Det gör även utbudet av metall från samma region. Underskottet i zinkmarknaden under det första halvåret väntas ha vänts till ett överskott under det tredje kvartalet. Den ökning i LME-lagren vi har sett (röd linje, se nedan) verkar stödja detta. Vi ser samma scenario för zink som för aluminium, dvs att trenden mot en starkare marknad tar en paus under det tredje kvartalet. För både aluminium och zink väntar vi dock oss att trenden fortsätter under det fjärde kvartalet.

Om vi blickar framåt mot 2015 väntas ytterligare stängning av gruvor och en fortsättning på minskningen av utbudet. Nedsidan i priset borde vara begränsad.

Tekniskt ser vi att 2200 dollar varit en viktig nivå tidigare. Rekylen nedåt har studsat en gång på den nivån och det är inte otänkbart att den nivån håller även för ett andra test. Kommer priset ner till den nivån är det förmodligen ett bra köptillfälle.

Vi rekommenderar köp av ZINK S.

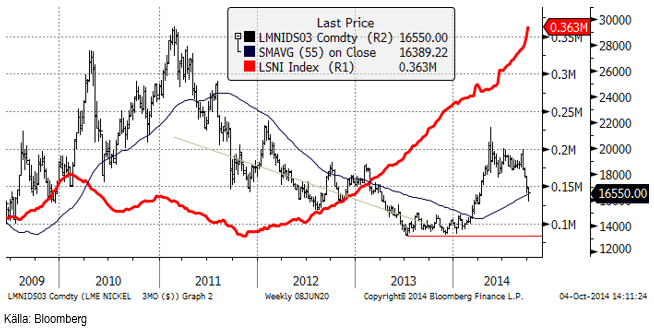

Nickel

Till stor besvikelse för de flesta har nickelpriset fallit kraftigt de senaste veckorna. Vi har dock sagt att uppgången är uttagen i förtid, och prisfallet är på något sätt en korrektion av en allt för tidig diskontering av en utbuds / efterfrågebalans som är ett positivt framtidsscenario. LME:s lager av metall ökar för var dag med ca 1500 ton. Det finns olika teorier om varifrån metallen kommer. Men metallen kommer och den klassiska tolkningen av det är att marknaden är i överskott just nu, till dagens pris. Frågan är förstås hur priset har påverkat utbud och efterfrågan om några månader eller om ett år.

Det hölls en nickelkonferens i Jakarta förra veckan och vår trader Jacek Lupinski var där. Det här är hans kommentarer:

- Indonesien är fast i sitt exportstopp och kommer att bygga infrastruktur för att attrahera investeringar för smältverk.

- Mindre smältverk har redan startat i Indonesien.

- 50 företag har visar intresse för investering i smältverk, men bara ett fåtal har signerat Memorandum of Understandings (MOUs).

- Några kommer antagligen att vara i produktion nästa år, men de flesta kommer antagligen att behöva mer tid för att komma i mål.

- Filippinerna har skeppat så mycket malm som de kan under sommarmånaderna.

- Kinesiska NPI-producenter har blandat filippinsk malm med den indonesiska de har i lager.

- Den filippinska malmen har mindre nickel och järninnehåll. Producenter av rostfritt stål (baserad på den här malmen) motiverar ett pris på 20,000 dollar / ton.

- Regnperioden är i antågande, vilket kan leda till betydligt mindre export från Filippinerna under det fjärde kvartalet och det första nästa år.

- Utan den indonesiska malmen, skulle kinesiska producenter vara beroende av filippinsk malm, som motiverar ett högre pris på primärnickel. När den indonesiska malmen är slut i lager hos kineserna, kommer de att vända sig till LME.s lager av primärnickel, vilket motiverar ett högre nickelpris.

Vi tycker sammantaget att de kommande veckorna kan ge möjlighet att komma in på den långa sidan och rekommenderar köp av NICKEL S.

Guld

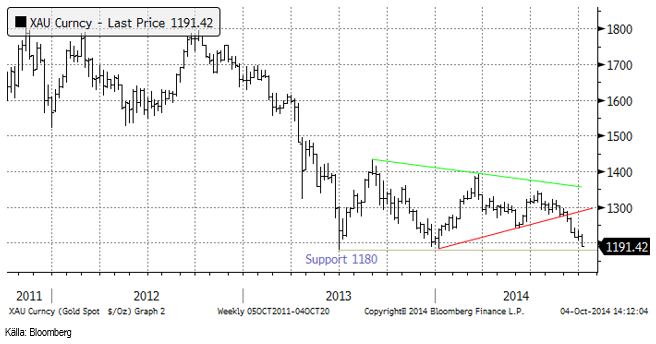

Guldpriset i dollar har fallit ner till 1191 dollar, som bara är en hårsmån från det tekniska stödet vid 1180 dollar. Jag tycker att man ska avvakta om det stödet håller innan man köper och vill man spekulera i att stödet håller, bör man vara beredd att ta en stop-loss om det bryts. Tekniskt ser det ut som det är hög sannolikhet att stödet bryts.

Chartet för guld i kronor (och i euro med för den delen) ser inte alls lika negativt ut. Visserligen kan ett brott av 1180 dollar per uns i dollarchartet leda till en nedgång krontermer också. Där finns stöd på 8000 kr, en liten bit under dagens pris på 8680 kr per uns.

Det känns allt mindre positivt kring guld, och vi rekommenderar neutral position.

Silver

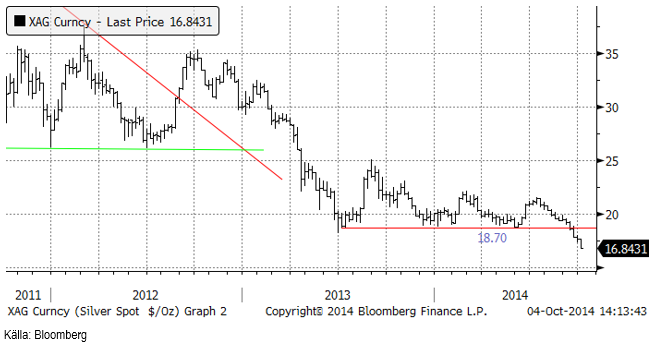

Silverpriset har fortsatt att rasa de senaste två veckorna och är nere på 16.84 dollar per uns. Det finns inget som tyder på att prisfallet inte skulle fortsätta.

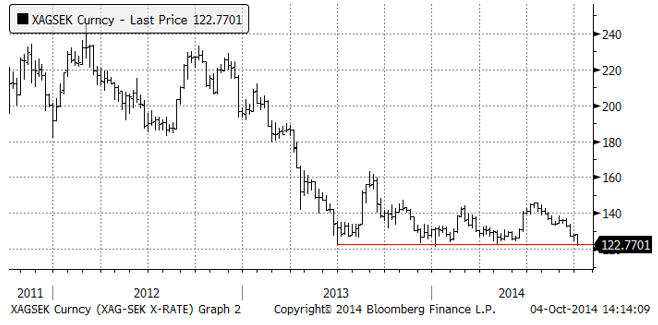

Silverpriset i svenska kronor ligger precis på sitt tekniska stöd, som markerat botten för prisrörelserna i drygt ett år. Bryts den här nivån, är det fritt fall nedåt som väntar och man bör i så fall vara kort även i kron-termer.

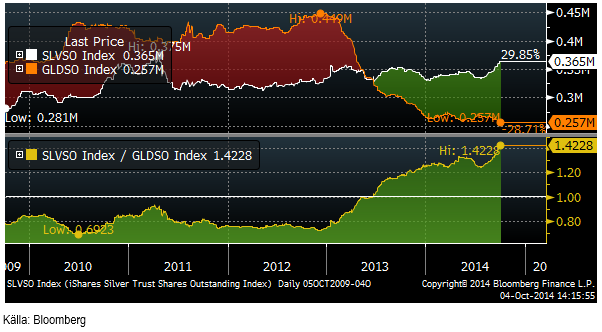

Investerare fortsätter att flockas till silver, som vi ser i diagrammet nedan över antalet utestående fondandelar i IShares silver ETF och GLD, den största guld-ETF:en.

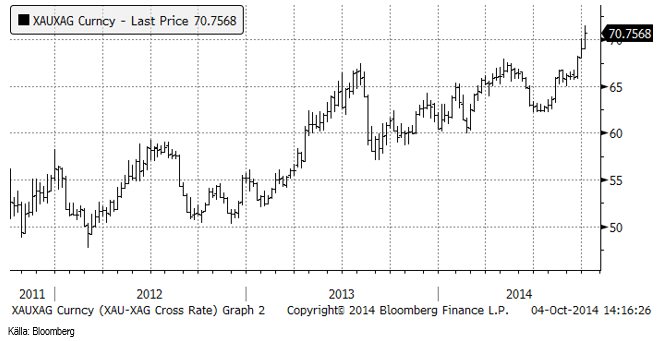

Anledningen till att investerare köper silver, men förhåller sig neutrala till guld, är naturligtvis att silver är historiskt billigt i förhållande till guld. Kvoten mellan guld och silverpriset har nått rekordnivåer på nästan 75 gånger. På längre sikt är förmodligen ett byte från guld till silver i portföljen en god idé, men kortsiktigt kan det vara farligt.

Vi fortsätter att på kort sikt rekommendera en kort position i silver med köp av BEAR SILVER X4 S.

Platina & Palladium

Investerare verkar ha tappat sugen på platina och en liten nedgång, som blev starkare, har de senaste två veckorna övergått i en baisse.

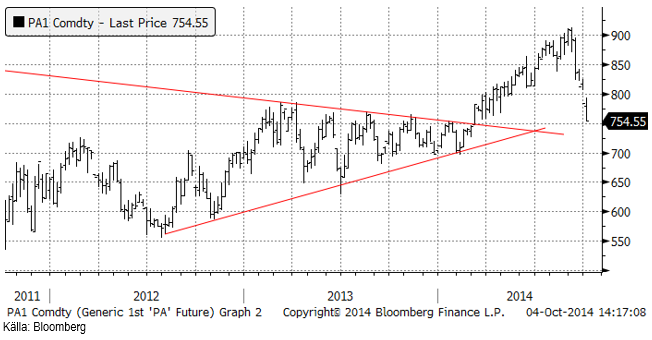

Palladium har fallit hela vägen ner till utbrottsnivån från den stora konsolideringen. Stödet vid 800 dollar passerades förra veckan och priset är nere på 754.55 dollar.

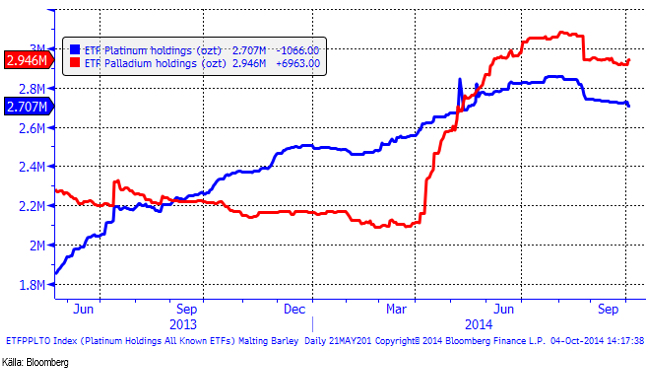

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium. Medan investerare börjar sälja en del platina, har de faktiskt köpt palladium de senaste dagarna. Det är också så jag ser det. Platina ska man hålla sig undan på kort sikt, medan palladium KAN få stöd vid dagens nivå, eftersom priset är tillbaka på utbrottsnivån varifrån uppgången började.

Vi fortsätter med neutral rekommendation på platina, men rekommenderar köp av palladium via t ex PALLADIUM S.

Ris

Det har inte kommit några nyheter om rismarknaden som förmått förändra marknadsläget. Situationen är oförändrad. Vi fortsätter med neutral rekommendation och är beredda att köpa BEAR RIS X4 S om priset skulle notera nytt årslägsta.

Vi fortsätter med neutral rekommendation, men förbereder oss för att gå kort.

Kaffe

Kaffepriset har stigit drygt 10% från 180 till 206 sedan slutet av september efter att det verkar som om nederbörden missar viktiga odlingsområden i Minas Gerais i Brasilien. Enligt MDA Weather Services kommer inte regnen att nå kaffeodlingarna förrän i mitten av oktober. Oktober är månaden när kaffebuskarna blommar och är det torrt under blomningen faller blommorna av utan att befruktas och bli kaffebönor. Markfukten i den södra delen av kaffeodlingsområdet är ca 70 – 85% lägre än normalt de senaste två månaderna. I norra delen av kaffeodlingsområdet har nederbörden de två senaste månaderna varit 85-100% lägre än normalt.

Det finns ett starkt motstånd vid 220 cent och just nu tror vi att detta håller. Skulle det brytas, kan man på mycket kort sikt ta en köpt position.

Vi rekommenderar neutral position i kaffe.

Kakao

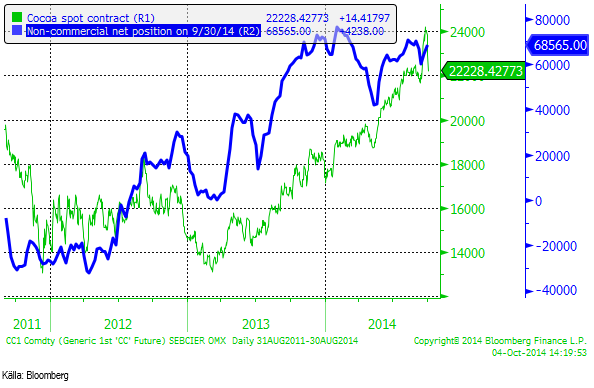

Att ebola-smittan kan nå Ghana och Elfenbenskusten är något som alla varit medvetna om en längre tid. Men så kom en artikel i Bloomberg för ett par veckor sedan, som behandlade detta. När det kom svart på vitt (eller i Bloomberg faktiskt vitt på svart), orkade inte de som varit korta hålla emot längre och täckte sig genom att köpa. Fundamentalt borde nämligen priset gå ner. Elfenbenskusten får en rekordskörd i år och priset är i ett historiskt perspektiv mycket högt. Uppgången blev därför snabb och kortvarig. När short covering var över vände priset ner igen, lika fort, eftersom köparna hade tömt ut sitt behov.

Det är fortfarande rätt mycket osäkerhet om huruvida ebola sprider sig till grannländerna och vilka konsekvenser detta skulle få. Man kan nog också tänka sig att konsumtionen av choklad i världen minskar om kakaoproduktionen drabbas av ebola. Det är inte givet att priset stiger i en sådan situation.

Spekulativ position steg något efter ebola-skräcken. Sannolikt kommer vi se säljtryck från spekulantkollektivet framöver.

Det är lite vågat, men vi går över till att rekommendera en kort position i kakao igen, köp av SHORT KAKAO A S.

För fler analyser på jordbruksprodukter se SEBs andra analysbrev.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent slips to USD 64.5: sanction doubts and OPEC focus reduce gains

After reaching USD 66.78 per barrel on Friday afternoon, Brent crude has since traded mostly sideways, yet dipping lower this morning. The market appears to be consolidating last week’s sharp gains, with Brent now easing back to around USD 64.5 per barrel, roughly USD 2.3 below Friday’s peak but still well above last Monday’s USD 60.07 low.

The rebound last week was initially driven by Washington’s decision to blacklist Russia’s two largest oil producers, Rosneft and Lukoil, which together account for nearly half of the country’s crude exports. The move sparked a wave of risk repricing and short covering, with Brent rallying almost 10% from Monday’s trough. Yet, the market is now questioning the actual effectiveness of the sanctions. While a full blacklisting sounds dramatic, the mechanisms for enforcement remain unclear, and so far, there are no signs of disrupted Russian flows.

In practice, these measures are unlikely to materially affect Russian supply or revenues in the near term, yet we have now seen Indian refiners reportedly paused new orders for Russian barrels pending government guidance. BPCL is expected to issue a replacement spot tender within 7–10 days, potentially sourcing crude from non-sanctioned entities instead. Meanwhile, Lukoil is exploring the sale of overseas assets, and Germany has requested extra time for Rosneft to reorganize its refining interests in the country.

The broader market focus is now shifting toward this week’s Fed decision and Sunday’s OPEC+ meeting, both seen as potential short-term price drivers. Renewed U.S.-China trade dialogue ahead of Trump’s meeting with President Xi Jinping in South Korea is also lending some macro support.

In short, while the White House’s latest move adds to geopolitical noise, it does not yet represent a true supply disruption. If Washington had intended to apply real pressure, it could have advanced the long-standing Senate bill enforcing secondary sanctions on buyers of Russian oil, legislation with overwhelming backing, or delivered more direct military assistance to Ukraine. Instead, the latest action looks more like political theatre than policy shift, projecting toughness without imposing material economic pain.

Still, while the immediate supply impact appears limited, the episode has refocused attention on Russia’s export vulnerability and underscored the ongoing geopolitical risk premium in the oil market. Combined with counter-seasonal draws in U.S. crude inventories, record-high barrels at sea, and ongoing uncertainty ahead of the OPEC+ meeting, short-term fundamentals remain somewhat tighter than the broader surplus story suggests.

i.e., the sanctions may prove mostly symbolic, but the combination of geopolitics and uneven inventory draws is likely to keep Brent volatile around the low to mid-USD 60s in the days ahead.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland