Analys

SEB – Råvarukommentarer, 27 oktober 2014

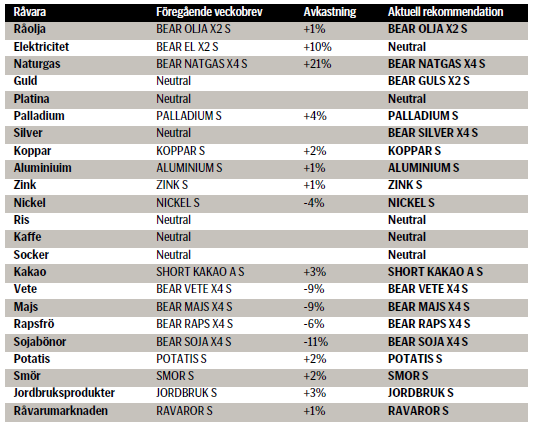

Veckans rekommendationer

Råolja – Brent

Oljeproduktionen i södra Irak är generellt sett fortfarande säker. Ebola-fallet i New York och den obligatoriska karantänen för passagerare från Västafrika som landar på endera av New Yorks internationella flygplatser, innebär allt annat lika mindre flygtrafik. Flygbolag konsumerar mycket olja, så detta kan ha en ”bearish” effekt på oljepriset. Lufthansa förbrukar t ex mer olja än hela Portugal.

Saudiarabien ökade sin produktion från 9.6 mbpd i augusti till 9.7 i september. De sålde emellertid mindre på marknaden. Försäljningen var 300,000 fat lägre per dag i september jämfört med augusti. När statistiken kom i torsdags tolkades detta som ett tecken på att Saudierna håller tillbaka och stöttar oljepriset. Det fick priset att gå upp. Efter ett tag förstod marknaden att den lägre försäljningen i kombination med högre produktion också kunde tolkas som att Saudierna faktiskt försökt sälja oljan, men inte lyckades och tvingats lägga den på lager istället. Den här tolkningen är mer negativ och fick oljepriset att gå ner istället. Den inhemska konsumtionen i Saudiarabien minskar nu säsongsmässigt, eftersom det går åt mindre elektricitet nu än på sommaren för luftkonditioneringen.

Vi tror inte att något OPEC-land kommer att sänka produktionen före mötet i Wien den 27 november. Vi tror inte att något land sänker produktionen efter mötet heller.

Det var rekordhög oljeproduktion i södra Irak i oktober och ökande export av olja från Irak.

WTI ska nog ner och testa 77.5 dollar där en stor volym av säljoptioner har lösenpris. Det kommer också att sätta press på Brent-oljan även om spreaden mellan WTI och Brent har ökat. Volatiliteten kommer att fortsätta vara hög.

Kina har möjligen fyllt sina strategiska lager nu. Detta vet vi inte säkert men några indikationer tyder på det. Antalet tankfartyg på väg mot Kina har hoppat till 9-månaders högsta med 80 VLCC just nu på väg till kinesiska hamnar. Genomsnittet för de senaste två åren är 63 VLCC:er, enligt Energy Aspect. Efterfrågan från Kina har fått terminskurvan för Dubai att gå in i backwardation, vilket är ett tecken på extra efterfrågan på spot-leverans. Contangot i Brent har också minskat.

Vad ska vi tro om framtiden? Ja, OPEC:s minskar inte oljeproduktionen. Skifferoljeproduktionen minskar inte. Således blir det mer prisfall. Detta är naturligtvis positivt för konsumenter och kan öka efterfrågan på andra varor och tjänster, dvs högre tillväxt. Samtidigt innebär ett sjunkande energipris att uppmätt inflation blir låg. Man kan alltså få se högre tillväxt och lägre inflation.

Investerare skyfflar in pengar i börshandlade produkter på olja (köpt position, de tro på stigande oljepris). 334 miljoner dollar netto har investerats hittills på global basis (mest i USA).

Nedan ser vi spotkontraktet på Brent, som hållit sig ovanför 85 dollar den senaste veckan, men under 87.50. Frågan är om detta är en konsolidering inför en större rekyl uppåt, mot 95 dollar, eller en ”flagga” på vägen ner mot exempelvis 70 dollar. Vi tror att det är det senare.

Nedan ser vi ett månadschart för de senaste tio åren. Priset bröt stödet vid 89.58 och gick ända ner till 85 dollar.

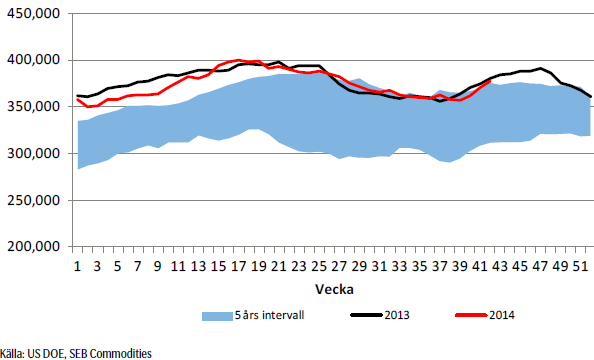

Råoljelagren i USA ökade med 7 miljoner fat i den senaste rapporten från US DOE. Importen var något lägre på 7,477 miljoner fat per dag.

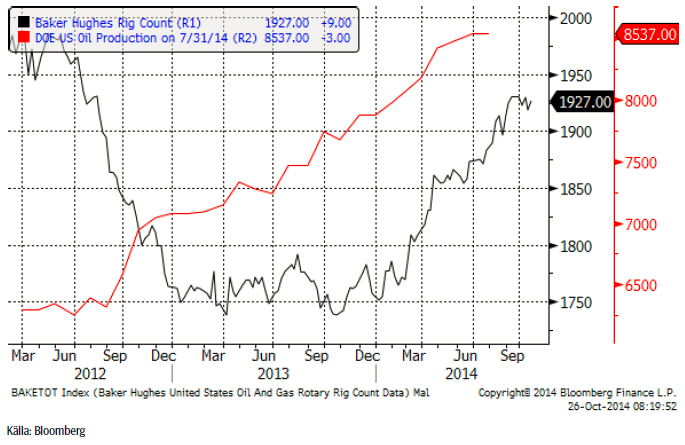

Nedan ser vi ett diagram på antalet oljeriggar i USA, enligt Baker Hughes statistik (svart) och USA:s oljeproduktion enligt US DOE på 8.537 mbpd, i grafen som slutar i juli. Antalet borr-riggar i drift ökade med 9 från 1918 förra veckan till 1927 enligt fredagens statistik. Det lägre oljepriset har alltså ännu inte påverkat entusiasmen hos oljeletarna i USA.

Vi rekommenderar alltså en kort position t ex med BEAR OLJA X2 S.

Elektricitet

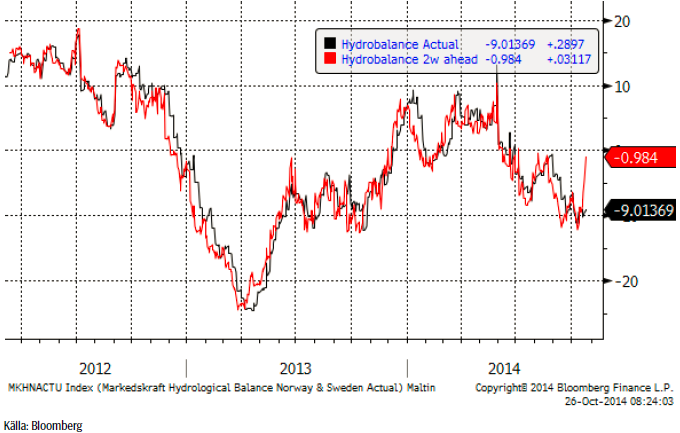

Elpriset har fallit hela vägen ner till botten för terminskontraktet från april vid 32 euro. Bakgrunden till detta är naturligtvis det milda och framförallt blöta vädret.

Hydrologisk balans har rusat uppåt på det blöta vädret.

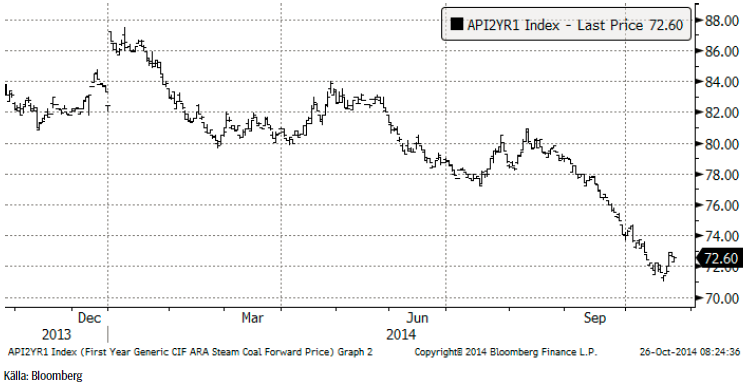

Nedan ser vi terminspriset för kalenderåret 2015 avseende energikol. Som vi ser var priset nere vid 71 dollar per ton och har rekylerat upp och ligger nu på 72.60 dollar per ton.

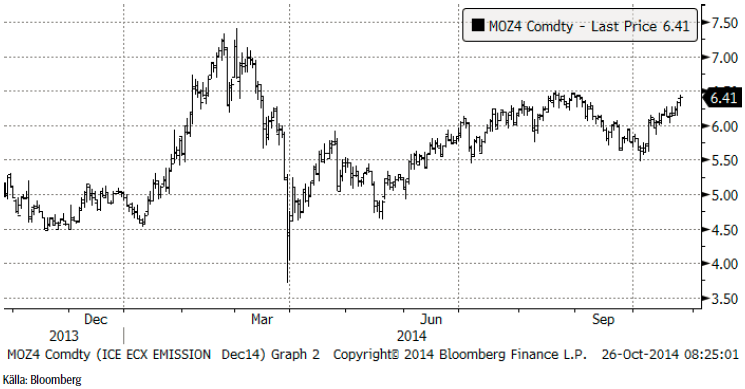

Även priset på utsläppsrätter har utvecklat sig positivt hittills i oktober med en uppgång på ca 10%.

Vi tycker att man kan ta hem vinsterna på den korta positionen på el och gå över till neutral position.

Naturgas

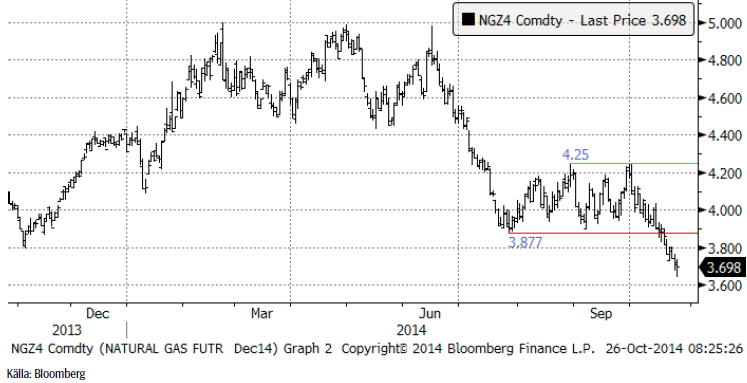

Naturgaspriset (decemberkontraktet), som bröt det tekniska stödet för lite drygt en vecka sedan har fortsatt att falla. Vi tror dock inte att botten är nådd eller att det är dags för en rekyl än, så vi fortsätter att rekommendera en köpt position i BEAR NATGAS X4 S.

Koppar

Förra veckan hölls den årliga ”LME-veckan” och de flesta analytiker har uppdaterat sina estimat för utbud och efterfrågan nästa år. Generellt sett har oron för att marknaden ska hamna i överskott minskat. Delvis beror detta på att 2014 hittills har varit ett år med ihållande underskott, som vi ser av lagerutvecklingen på LME (röd kurva i diagrammet nedan), även om detta till viss del beror på att Freeport McMoRans Grasberg-gruva inte exporterat koncentrat under det första halvåret, men lagren har inte fyllts på sedan dess heller.

Trots detta förutspår de flesta analytiker att det uppstår ett överskott av koppar nästa år och att lagren ökar. ICSG, CRU och Metal Bulletin estimerar överskottet till 150 – 350 kt. I en marknad som omsluter 22 mt, är överskottet faktiskt ganska litet och det krävs inte mycket för att ändra bilden från överskott till inget alls. De flesta räknar till exempel med att tillväxten i Kina fortsätter att minska och det är uppenbarligen en rätt så osäker faktor. Lager (utanför LME) har minskat med 500 kt. Några bedömare menar att den kinesiska finansieringsaffären kan ta fart igen (efter Qingdao-skandalen), men under mer ordnade former. För att återställa volymen skulle efterfrågan på metall öka med 500 kt, vilket naturligtvis gör att det lilla överskottet vänds till ett underskott.

Vi ser framförallt potential för högre efterfrågan på koppar i länder utanför Kina. Inte bara USA, utan även EU kan överraska på uppsidan.

Tekniskt visar marknaden tecken på att bottna. Säsongsmässigt är vi på väg in i en starkare del av året och vi tror att priset kommer att stiga fram till årsskiftet.

Vi rekommenderar köp av KOPPAR S.

Aluminium

På LME-seminariet i måndags gav två talare två helt olika beskrivningar om läget på aluminiummarknaden. Den huvudsakliga skillnaden gällde det kinesiska utbudet. Den ena talaren sade att bristen på bauxit från Indonesien orsakar högre kostnader för kinesiska smältverk och den kostnaden har inte ännu gått genom systemet ut till priset på aluminium.

De flesta vi talade med på LME-veckan verkade vänta sig en marknads i balans nästa år och möjligen ett litet underskott. Marknaden för fysisk metall (premiemarknaden) är ett annat hett ämne, där premien i den amerikanska Mellanvästern noterade att nytt rekord på 500 dollar per ton i veckan.

Utflödet av metall från LME ligger på 7 ton per dag i genomsnitt, vilket i princip motsvarar inlagringen i lager utanför LME. Terminsmarknaden har varit ”tight” den senaste tiden och det finns en backwardation från den 14 december, vilket gör att cash till 3-månaders termin bara visar ett contango på 4 dollar. Ett för lågt contango gör att det inte lönar sig att lagra och sälja på termin, vilket ökar utbudet. Den höga premien kan också bidra till att dra fram material från att lagras i finansieringsaffärer. Det borde alltså finnas faktorer som minskar lagren, vilket alltså verkar stödjande på priset.

Tekniskt är priset strax över ett tekniskt stöd och vi rekommenderar köp av ALUMINIUM S.

Zink

Zinkgruvor med en produktion på ca 500 kt läggs ner i år. Den stora Century-gruvan stängs successivt och det bidrar till att hålla marknaden i ett underskott. Till viss del balanseras dock detta av högre kinesisk gruvproduktion. CRU berättade på ett seminarium under LME-veckan att Kina nu är den största zinkproducenten i världen med 30% av global gruvproduktion. Att Kina har den största smältverkskapaciteten är dock känt sedan många år. Däremot kan vara värt att notera att de kinesiska gruvorna är nästan allihop högkostnadsproducenter och de är många och små.

Vi rekommenderar köp av ZINK S.

Nickel

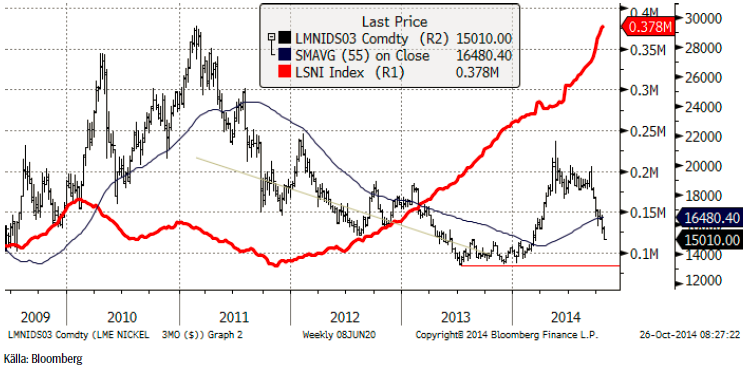

När vi talade med folk i London under LME-veckan, märkte vi att nickelkonsumenterna hade en annan bild av framtiden än de flesta banker och mäklare. Analytikerna förväntar sig att priset nästa år ligger mellan 20,000 och 24,000 dollar per ton. Man måste medge att det är rätt optimistiskt med tanke på att 3-månadersterminen stängde på 15,000 dollar i fredags. Vi delar analytikerkårens prisprognos för att det Indonesiska exportembargot bör skapa ett betydande underskott i marknaden, vilket innebär att det blir brist på metall. Just nu skiner dock bristen med sin frånvaro. LME-lagren (röd linje i diagrammet) verkar fyllas upp i en allt snabbare takt. Vår erfarenhet är dock att industrin kan vara lite kortsiktig och tänka att om utbudssidan ser bra ut de närmaste kvartalen, så är allt ”OK”. När man talar med företrädare för industrin (nickelkonsumenter) säger de sig se ett högre pris än idag, men inte alls lika högt som många bankers analytiker förutspår. Tiden får utvisa vem som har rätt.

Tekniskt ser vi att priset är nere vid topparna från förra årets prisintervall. Det innebär att nedgången förmodligen möts av köpintressen. Vi fortsätter med köprekommendation.

Guld

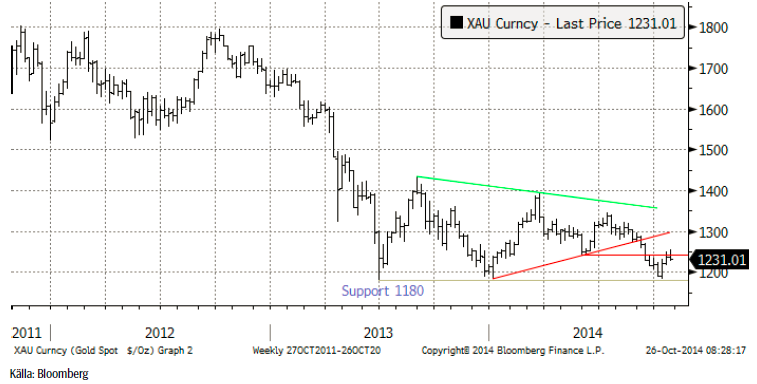

Guldpriset i dollar har de senaste två veckorna kämpat med det tekniska motståndet vid 1200 dollar och det verkar inte som om det finns kraft nog i marknaden att bryta det.

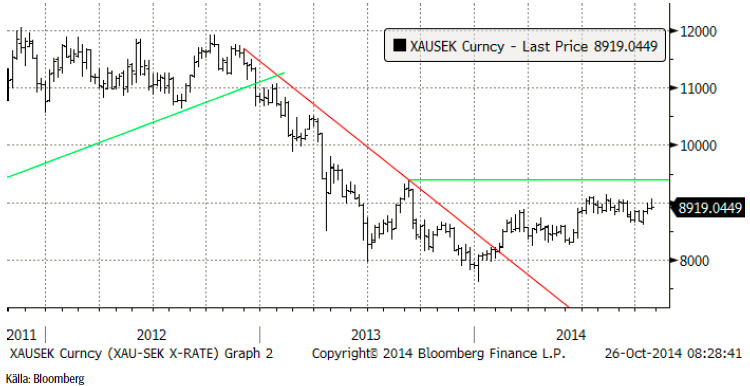

Chartet för guld i kronor har stigit från 8896 kronor per uns förra veckan till 8919 kronor, men handlades i veckan över 9000. Det är dock inte något ”tryck” i marknaden och uppsidan begränsas av tekniska motstånd strax över 9000 kr.

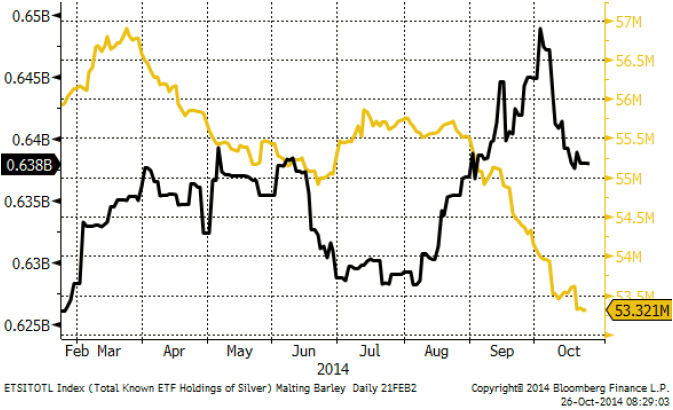

Investerare fortsätter att likvidera sina guldinnehav som vi ser i diagrammet nedan (gul kurva är antal uns som är investerat i börshandlade guldfonder).

Vi går över till säljrekommendation på guld, där man exempelvis kan köpa BEAR GULD X2 S.

Silver

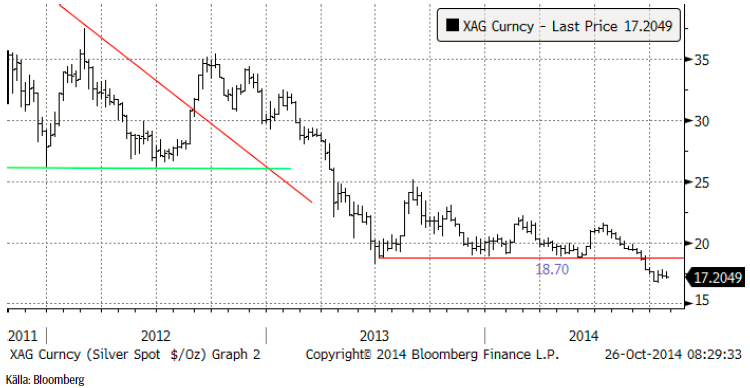

Silverpriset handlades generellt sett svagare den här veckan än veckan innan och stängde också lite lägre än fredagen innan.

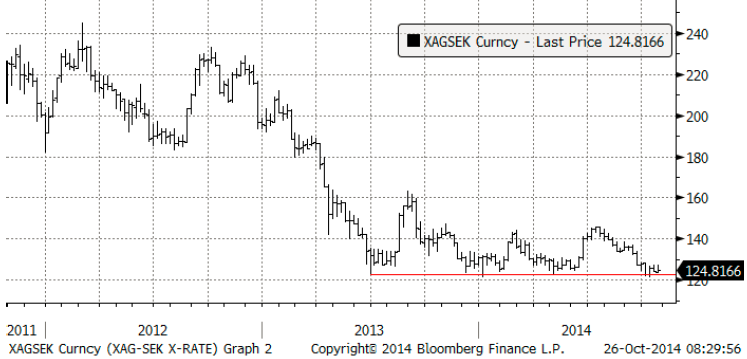

Silverpriset i svenska kronor ligger fortfarande på sitt tekniska stöd, som markerat botten för prisrörelserna i drygt ett år. Bryts den här nivån, är det fritt fall nedåt som väntar och man bör i så fall vara kort även i kron-termer.

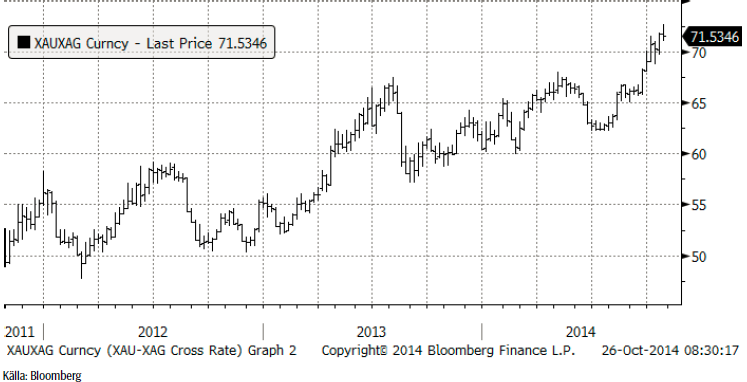

Kvoten mellan guldpris och silverpris är ungefär densamma som förra veckan på 71.5. På lång sikt ger det ett lågt pris på silver i förhållande till guld.

Vi fortsätter att på kort sikt rekommendera en kort position i silver med köp av BEAR SILVER X4 S.

Platina & Palladium

Platinamarknaden fortsätter att lugna ner sig. Som vi skrivit förut är dock tendensen fortsatt negativ och handeln avslutades i fredags på veckans lägsta nivå. Ett nytt test av 1200 dollar per uns är troligt.

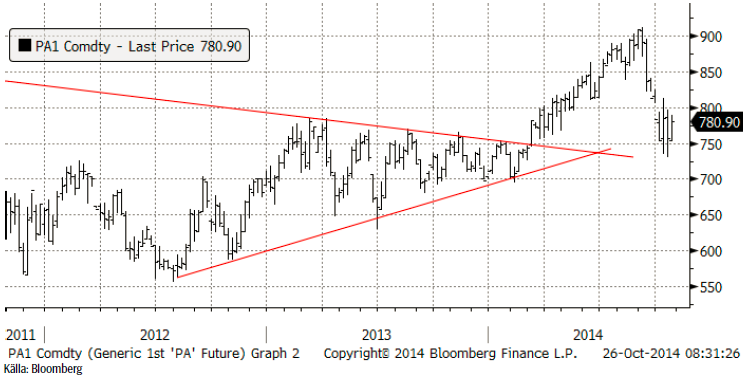

Palladium, som är den enda ”ädelmetallen” vi tycker är köpvärd, steg faktiskt förra veckan, även om priset fortfarande ligger kvar i konsolideringsfas, inför vad vi tror är en ny uppgång mot 900 dollar.

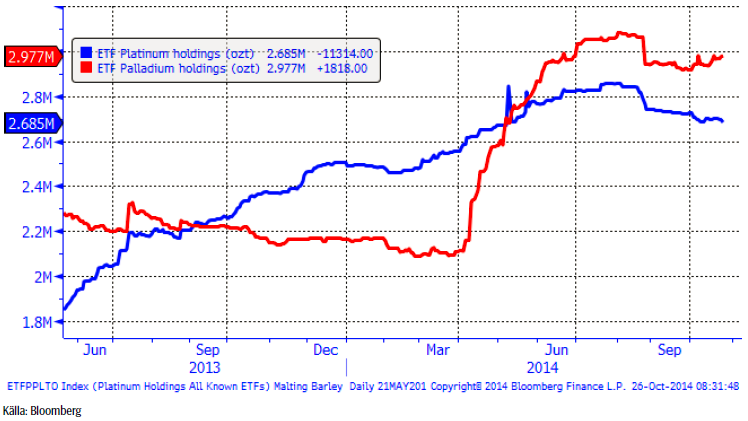

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium. Investerare fortsätter att sälja av platina och att köpa palladium.

Vi fortsätter med neutral rekommendation på platina, men rekommenderar köp av palladium via t ex PALLADIUM S.

Odlingsväder

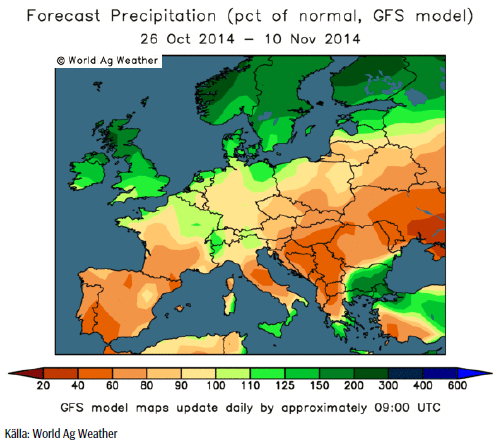

Av förra veckans regn över centrala och östra Europa i prognosen finns nu inget kvar. Endast över Norden väntas det fortsatt regna 150 – 300% mer än normalt. Även Storbritannien väntas få mer regn än normalt, medan södra Spanien, Italien och Nordafrika är fortsatt torrare än normalt.

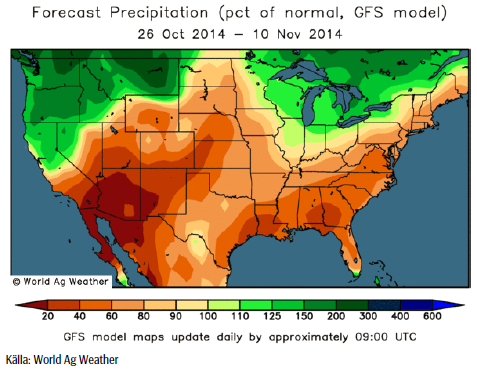

Nästan hela USA:s yta utom i nordväst väntas vara 40 – 90% torrare än normalt de kommande veckorna. Riktigt torrt (mindre än 20% av normal nederbörd) väntas det i princip bara vara i södra New Mexico och där råder normalt sett ökenförhållanden.

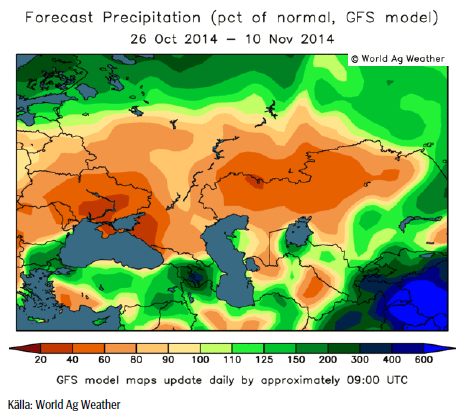

Förra veckans prognos för västra Asien, Ryssland och Ukraina visade upp till dubbelt så hög nederbörd som normalt. Detta har i den senaste körningen med GFS-modellen vänts till torrare än normalt i prognosen. Nu väntas 60-90% av normal nederbörd.

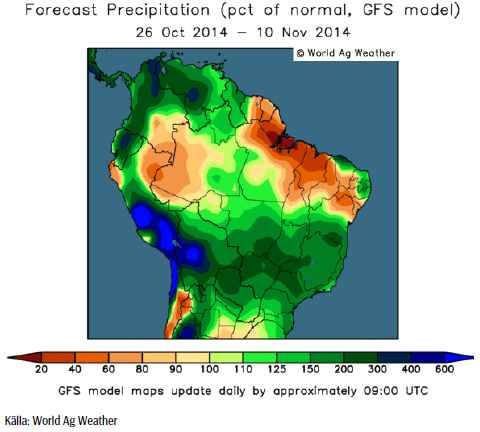

Den blöta prognosen för Brasilien från förra veckan, upprepas i den senaste körningen med GFS-modellen under helgen. Minas Gerais väntas få dubbelt så mycket nederbörd som normalt. I São Paulo (staden) regnade det för två dagar sedan, men innan dess praktiskt taget inte alls på flera månader. Befolkningen har vatten en gång i veckan. Landet går nu också mot den torra årstiden. Regnperioden återkommer normalt sett i januari – mars i Sydöst. Vi kan dock se att det väntas bli mer nederbörd än normalt i SP, MG, GO, MT, som är viktiga för majs-, soja-, socker och kaffeproduktionen i landet.

Indien är nästan helt torrt den här veckan också. Australien väntas få i princip normal nederbörd de kommande två veckorna9.

Vete

I torsdags skickade Euronext (Matif) ut en ’Info Flash’ om att man ändrar specifikationerna för sina terminskontrakt. Så här skriver man:

”Following a highly successful industry-wide consultation, quality criteria for the milling wheat contract will be enhanced to incorporate the new following specifications:

Protein content: minimum 11% dry matter.

Hagberg falling number: minimum 220 seconds”

Ändringarna träder i kraft från och med leveransen av september 2017-kontraktet.

Man skriver också att Socomac gått med på att ha exakt samma specifikation vad gäller protein och falltal som Sénalia för leverans av skörden 2015 och 2016.

Efter den storm av kritik som riktats mot Matif sedan i somras var detta helt nödvändigt för att börsen ska ha en chans att överleva. Men det är trots allt tre år till dess ändringarna träder i kraft. Att lagerhusen ligger på den plats i EU med störst efterfrågan och inte störst utbud gör fortfarande att det oftare blir backwardation i terminskurvan än contango. Det gör Matif till en oattraktiv börs för lantbrukare som vill prissäkra sig. Chicagobörsens leveranspunkter ligger i odlingsdistrikten och prissätter lagring så att det oftast är contango. Chicago har hittills varit gett lantbrukare som prissäkrar 8-10% högre vinst jämfört med Matif. Matif åtgärdar inte heller den ovanliga konstruktionen att leverans på terminskontrakten innebär att köpare måste ta ut materialet och säljare måste leverera in materialet.

Ännu kvarstår problemen med den innevarande skörden.

Matifs novemberkontrakt gick upp med 4% i veckan. Övriga löptider på Matif stängde oförändrat i pris på veckan. Chicagobörsen var också oförändrad. Uppgången beror inte, som någon sagt, på att franskt vete återigen fick plats hos GASC, utan på att Sénalia och Socomac är fulla och inte tar emot den som vill leverera in när terminerna förfaller den 11 november. Dubbleringen av säkerhetskravet för dem som är sålda terminer innebär också ett köptryck – av terminer. Dessa beslut av börsen själv, tror vi ligger bakom prisuppgången på 4%. Inte något annat.

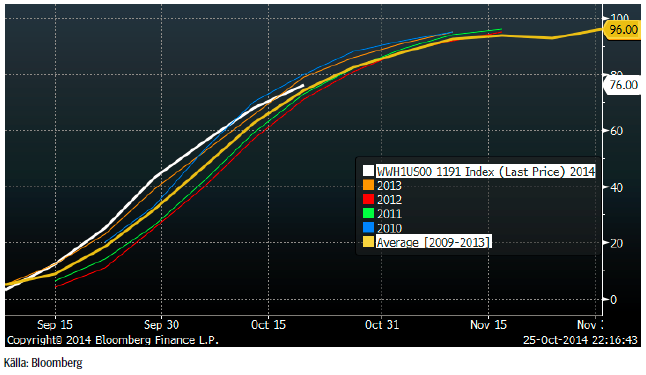

Den 14 oktober var antalet utestående kontrakt i november 102,000 kontrakt. I fredags hade antalet minskat till 36,465. Det är en minskning med 65,535 kontrakt. Januari-kontraktets öppna balans (antal utestående kontrakt) har ökat från 78,000 till 97,277, alltså inte fullt 20,000 kontrakt. De flesta kontrakt som stängs i november har alltså inte rullats till januari. Totalt sett har antal utestående kontrakt på Matif minskat med 38,000 kontrakt till 287,000 kontrakt sedan den 14 oktober. Detta återspeglar delvis ett normalt säsongsmönster, men den öppna balansen krymper mer än vad säsongsmönstret motiverar.

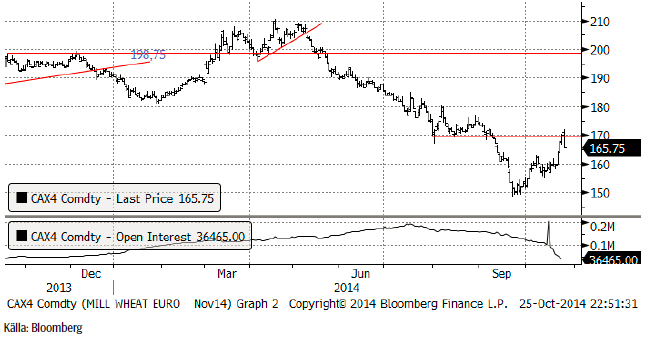

Nedan ser vi hur priset på kort tid rusat från 160 euro till över 170, innan det rekylerade ner i fredags och stängde på 165.75 euro per ton för novemberleverans (som alltså är omöjlig). I den nedre delen av diagrammet ser vi hur öppen balans rasat ihop de senaste dagarna.

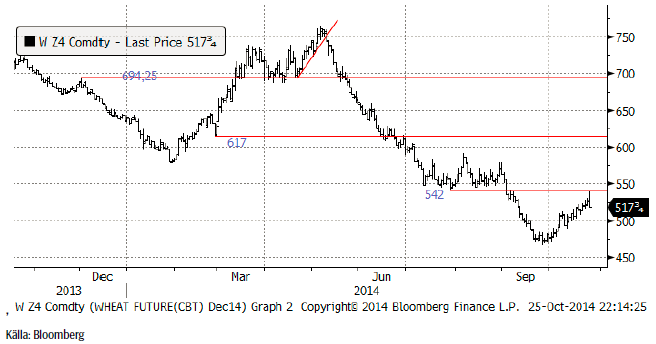

Chicagovetet (december) gick upp till motståndet på 542, där säljare väntade och sålde ner priset till 517 i fredags. Rekylen uppåt är nu över och det kommer säkert en släng till nedåt. För Matif innebär det troligtvis 160 euro och för Chicagos decemberkontrakt åtminstone 500 cent blankt.

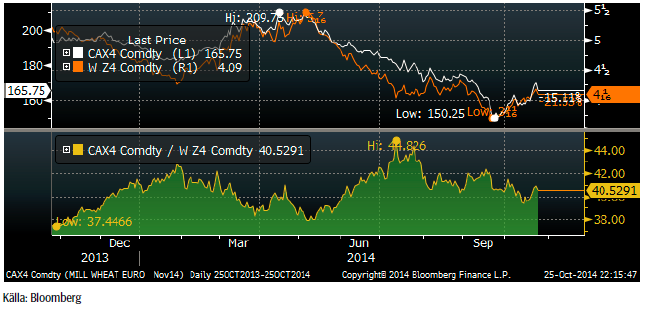

Matifs novemberkontrakt har stigit kraftigt i relation till Chicagovetet omräknat till euro. Orsaken till detta är nog till övervägande del rushen att komma ur korta positioner och Matifs ensidiga höjning av säkerhetskravet för dem som är sålda terminer.

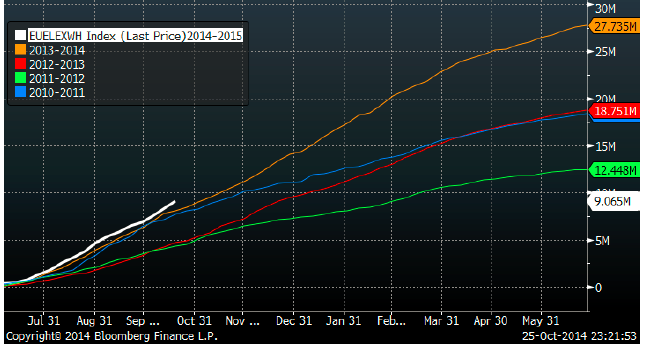

EU:s exportlicenser ligger på 9.065 mt, som är nästan 10% mer än samma tid förra året.

Sådden av höstvete i USA har avancerat från 56% färdigt förra veckan till 68% den här veckan.

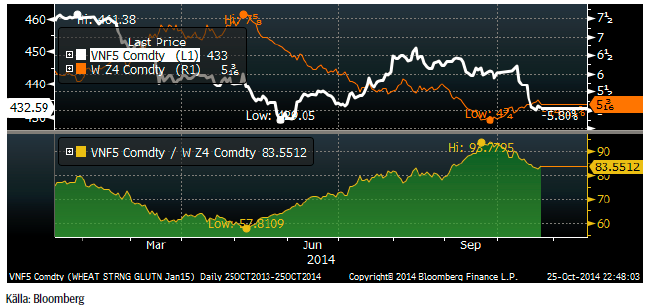

Vetepriset i Kina har rasat till den lägsta nivån sedan i maj. Vi tittar på terminskontraktet på ”Strong Gluten Wheat” på Zhengzhou Commodity Exchange. Terminskontraktet handlas i CNY per ton. Det kinesiska priset har varit stigande i förhållande till Chicagos pris sedan i april/maj och fram till slutet av september. Sedan dess har det kinesiska priset fallit snabbare än Chicagopriset. Under oktober har det kinesiska priset rasat med nästan 20%.

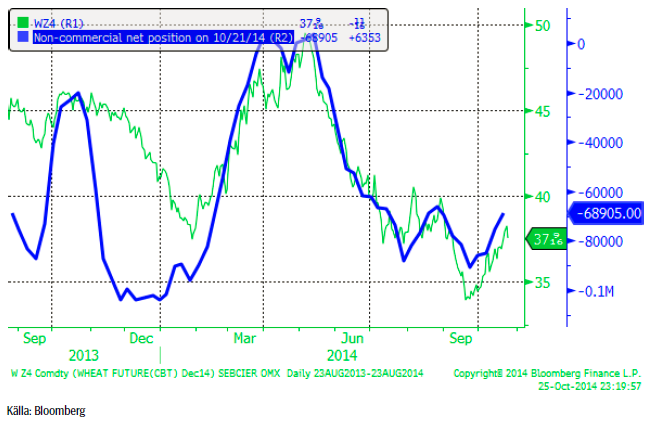

Non-commercials har återigen köpt tillbaka en del av deras nettosålda terminsposition. De köpte drygt 6000 kontrakt och är nu nettosålda 69,000 kontrakt. Mest sålda var de i mitten av september och att trenden har vänt den senaste månaden får tolkas som att marknaden i det lite längre perspektivet håller på att blir lite mindre negativ till prisutvecklingen framöver.

Under veckan kom rapporter om att det ryska höstvetet går i vintervilan i det sämsta skicket på fem år. GASC köpte 180 kt franskt, ryskt och rumänskt vete till ett pris som var 7 – 9 dollar högre per ton än vid den föregående GASC:en.

Det var val i Ukraina och den sittande majoriteten kommer att få regera vidare med fortsatt närmande till EU. I Brasilien var det presidentval och utgången är där är inte klar i skrivande stund.

I ett längre perspektiv befinner sig nog vetepriset på en låg nivå. Ett långsiktigt jämviktspris är högre än dagens nivå. På kort sikt, den kommande veckan, kan det nog ändå komma en släng nedåt i priset. Därför behåller vi, på kort sikt, en säljrekommendation på vetet.

Majs

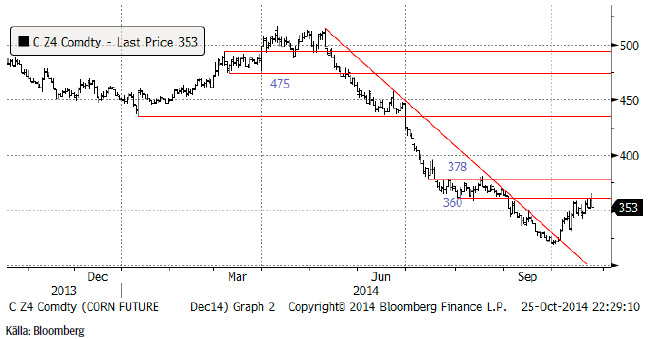

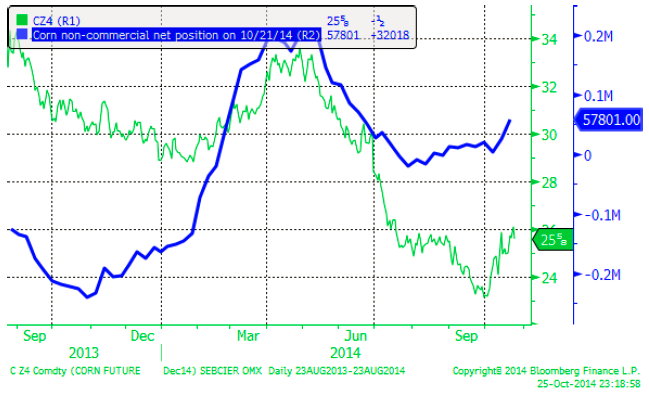

Decemberkontraktet CZ4 nådde upp till motståndet på 360 cent förra veckan och har hängt sig kvar där samtidigt som kraften i uppgången ebbat ut. I fredags stängde marknaden på 353, dagslägsta.

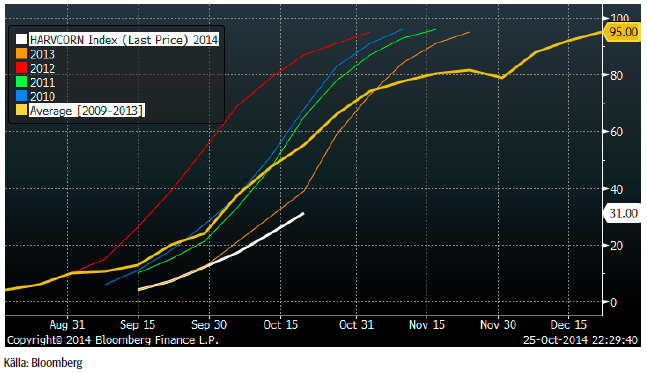

Skörden av majs i USA är sen, för att inte säga, mycket sen. I måndags var endast 31% skördat, lite drygt hälften av vad som varit normalt de senaste fem åren (53%). Den sena skörden gör nog att det inte finns så stora förutsättningar för en höjning av yield-estimatet.

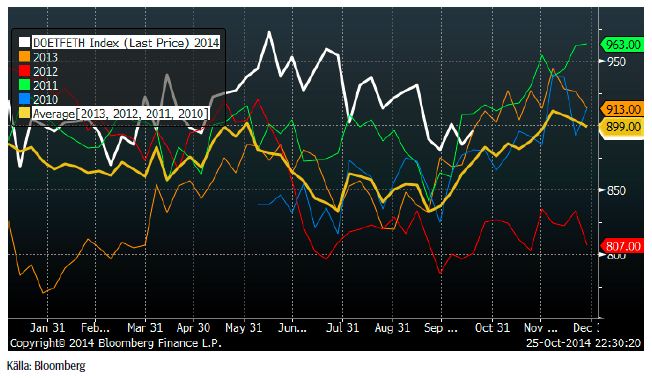

DOE rapporterade etanolproduktionen, som var lite högre, men inte riktigt visar samma ”oomph” som vanligt så här års.

Spekulantkollektivet ökade på sin köpta position i terminsmarknaden med 32,000 kontrakt. De är nu nettoköpta nästan 58,000 kontrakt. Förmodligen är det insikten att genomsnittlig produktionskostnad ligger på 400 cent per bushel, medan priset CZ4 ligger på 353, som ligger bakom. Det är inte långsiktigt hållbart med en marknad som har det förhållandet mellan pris och genomsnittlig produktionskostnad.

På längre sikt är majspriset för lågt, men på kort sikt, tror vi att det kan komma en släng till nedåt. Vi behåller säljrekommendationen, men vill också tillägga att vi tror att en rekyl nedåt i pris också är det tillfälle då man ska vända från en såld position till en köpt.

Sojabönor

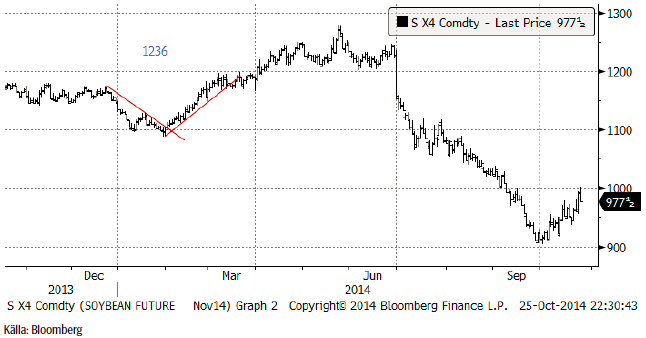

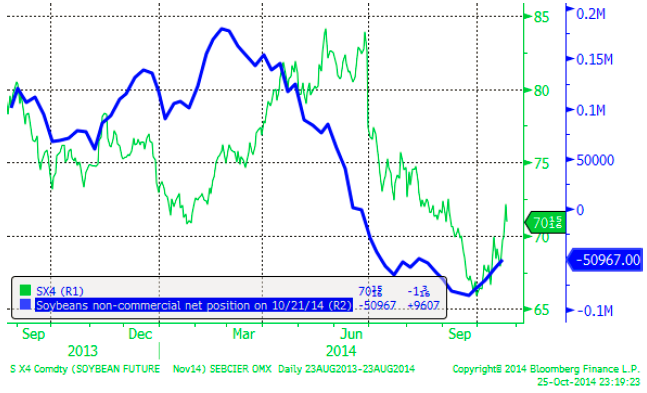

Sojabönorna (SX4) steg med ytterligare 3% i veckan. De längre kontrakten gick upp mindre. I fredags nådde novemberkontraktet 1000 cent. Priset har därmed stigit med 100 cent sedan bottennoteringen vid 900 cent vid månadsskiftet september / oktober. Efter att marknaden rört vid 1000-cent, föll priset snabbt och stängde på dagslägsta som var 977.50 cent per bushel.

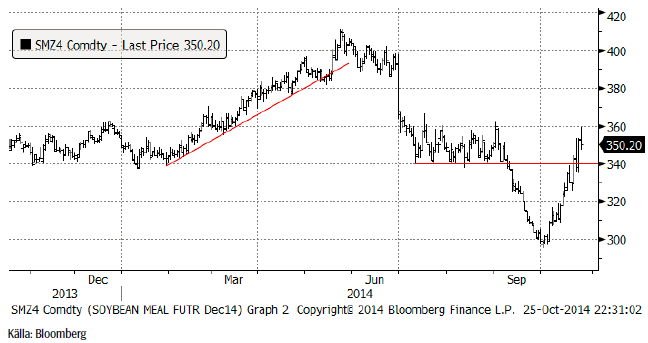

Sojamjölet steg passerade motståndet vid 340, och gick ända upp till 360 dollar som nåddes i fredags. Där väntade dock så mycket säljare att priset föll ner och stängde under torsdagens stängningspris. Det borde vara slutet för uppgången. 340 dollar är nu en teknisk stödnivå för en eventuell rekyl nedåt.

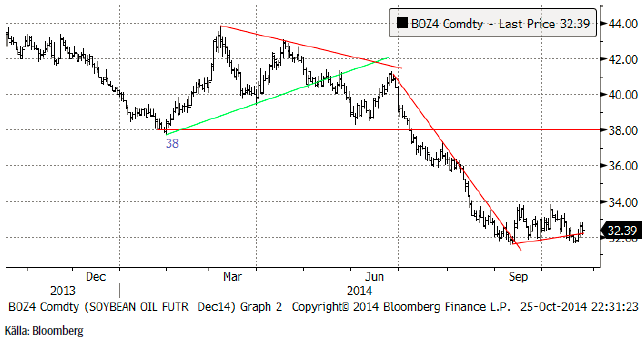

Sojaoljan fortsatte de senaste två månadernas ”sidledes” rörelse och slutade i princip på oförändrat pris jämfört med förra veckan.

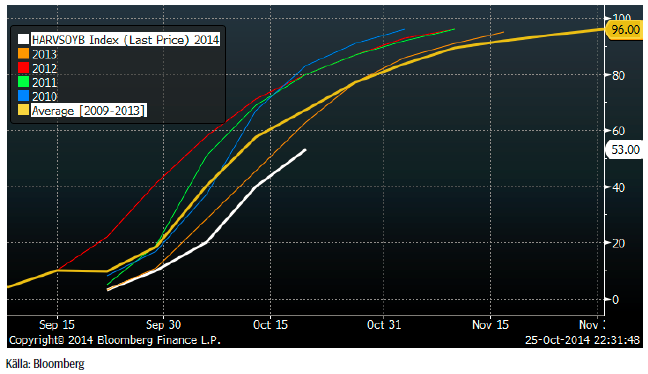

Skörden av sojabönor i USA avancerade från 40% klar, till 53%.

Sådden i Brasilien hade i veckan nått 10% klart. Det är den långsammaste takten sedan 2008. Normalt sett skulle nästan dubbelt så mycket ha varit sått. Brasilien har dock varit ovanligt torrt / torkdrabbat. Mer regn väntas komma in.

Ett tema i marknaden har varit att det varit vått i USA (vid skörden) och torrt i Brasilien (inför sådden). Enligt den senaste tvåveckorsprognosen från GFS-modellen blir det nu tvärt om, med torrt väder i USA och mer nederbörd än normalt i Brasilien.

Spekulantkollektivet köpte 9600 kontrakt enligt veckan COT-rapport från CFTC. De är nu nettosålda 51,000 kontrakt. Man får ändå en bild av att sentimentet har passerat sin mest negativa punkt. Sentimentet har förbättrats stadigt den senaste månaden.

Vi fortsätter med säljrekommendation.

Raps

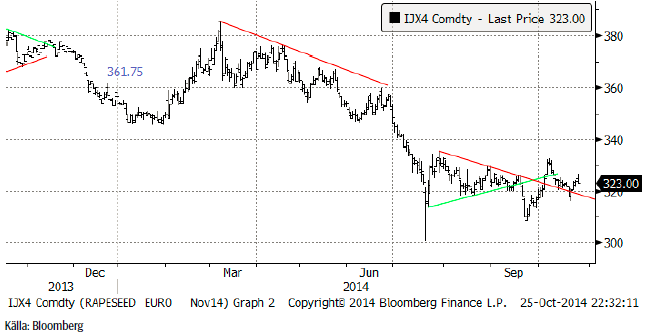

Novemberkontraktet för rapsfrö följde med sojabönorna uppåt i början av veckan och föll också i fredags och stängde på dagslägsta som var 323 euro per ton. Medan novemberkontraktet stängde i princip oförändrat på veckan, steg de längre kontrakten med 1%.

Contangot mellan november och februari är värt 13% omräknat som årsränta. Terminerna med förfall och leverans i maj ger ett terminspåslag på 9% omräknat till årsbasis. Den som lagrar och prissäkrar, kan alltså prissäkra in en intäkt på 9% på årsbasis.

Vi fortsätter med säljrekommendation på rapsterminer.

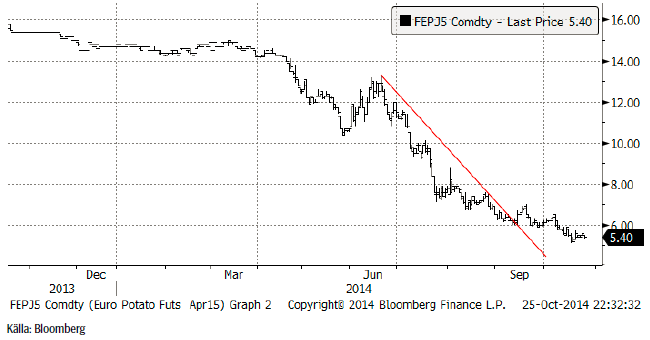

Potatis

Potatispriset stängde veckan med en liten uppgång från förra veckan på 20 eurocent, eller +4%. Tekniskt pekar trenden fortfarande nedåt, men frågan är som sagt var botten ligger. Skörden går mot sitt slut eller är slut och det betyder att den säsongsmässigt svaga perioden är över.

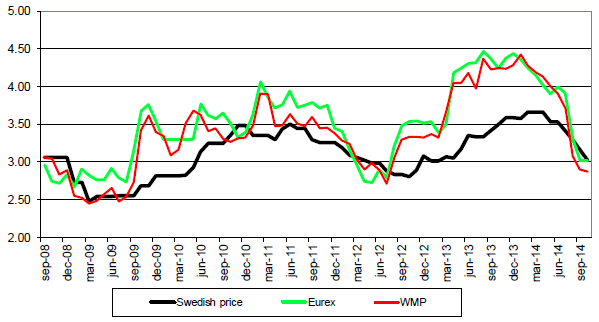

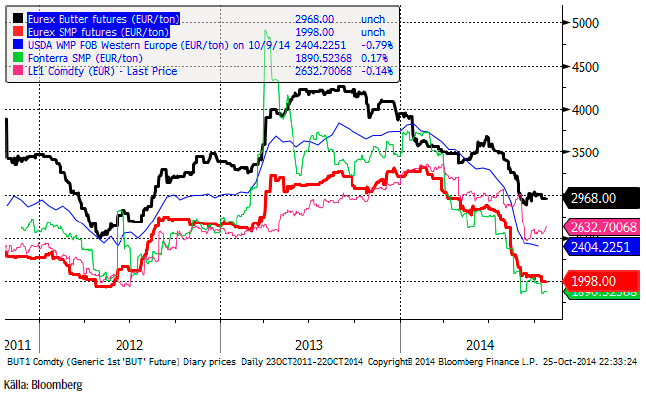

Mjölk

Arla meddelade i veckan att de behåller sitt pris oförändrat. Bakom det beslutet ligger förmodligen en gissning att marknaden håller på att bottna ut. Vi kan se att börspriset för mjölk, basis EUREX SMP och smör, ligger på 3 kr. Normalt sett är Arlas pris ca 40 öre lägre än priset på produkterna, vilket alltså skulle ge ett ARLA-pris på 2.60. Men studerar vi vad som hände med priserna vid den förra prisbotten sommaren 2012, ser vi att skillnaden mellan ARLA och börspriset krympte. Vi skulle ändå tro att ARLA kommer att behöva sänka ytterligare minst en gång och behålla priset lågt. Om de väljer att inte sänka priset kommer det att finnas behov av att behålla priset lågt längre tid än annars.

EUREX-marknaden har hållit sig stabil den senaste månaden. Smörpriset ligger stabilt strax under 3000 euro per ton. SMP-terminerna har fallit något, särskilt efter att SMP föll på Global Dairy Trade-auktionen, men kraften i prisnedgången från i våras och somras finns inte kvar.

Socker

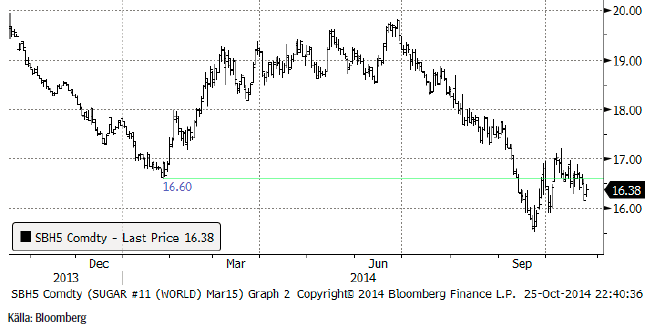

Fortsatt prognos om blötare väder i Brasilien fortsätter att tynga marknaden för socker, som backade med 1% i veckan.

Ris

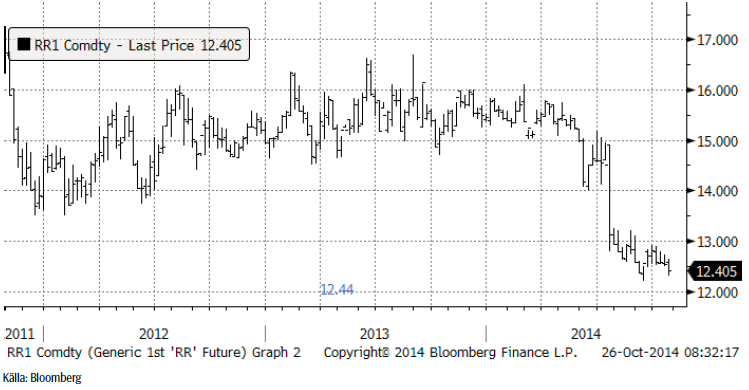

Priset på ris sjönk i veckan oväntat från 12.50 till 12.40, som är den lägsta nivån på flera veckor. Marknaden står fortfarande och väger, men 12.40 är under den tekniska stödnivån på 12.44.

Kaffe

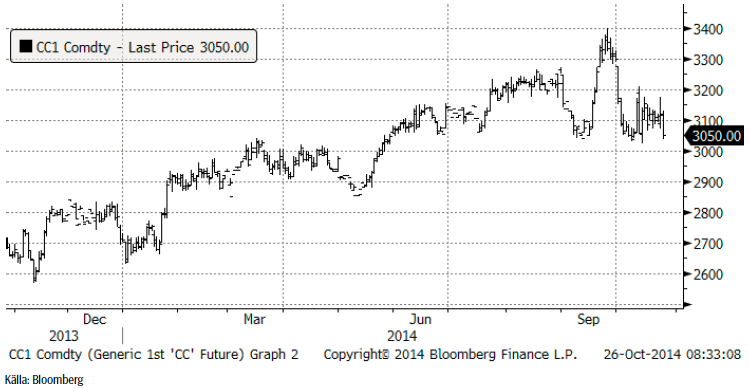

Väderomslaget i Brasilien, som vi rapporterat om, fick priset på kaffe (KCZ4) att falla ner till 191.50 i fredags vid börsens stängning. Tekniskt har vi nu en dubbeltopp vid 220. Den första toppen noterades i april och den andra nu i oktober. Tekniskt indikerar det att uppgången är över och att priset på kaffe kommer att söka sig lägre.

För ett år sedan estimerade USDA att den genomsnittliga produktionskostnaden låg på 150 cent per pund i Brasilien. Sedan dess har valutan gått väsentligt mycket sämre, vilket innebär att kostnaden i dollartermer kan vara lägre än den nivån. Om vi bortser från kortsiktiga effekter på produktionen som t ex torka, finns alltså potential för lägre pris på kaffe, ur ett produktionskostnadsperspektiv.

Vi rekommenderar att man försöker etablera en kort position t ex med BEAR KAFFE X4 S på prisuppgångar.

Kakao

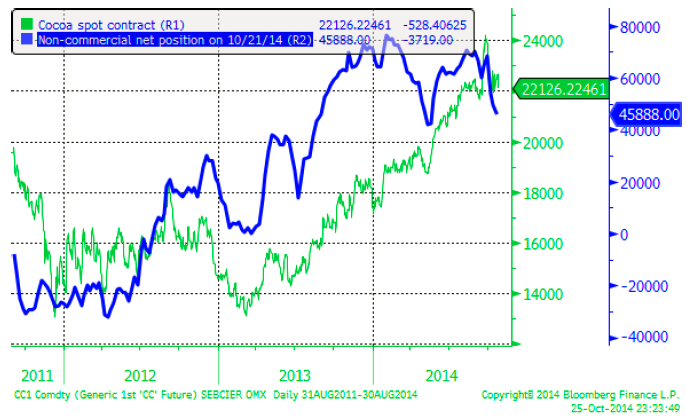

Priset på kakao avslutade veckan med att falla ganska kraftigt. Vi ser också att spekulanter (den kategori placerare som gör analyser av framtida utbud och efterfrågan och försöker lista ut om priset är rätt givet detta), minskat sin köpta position ytterligare. I veckans rapport hade non-commercials sålt 3700 kontrakt och minskat den köpta positionen till netto 45,900 kontrakt köpt.

Nedan ser vi en bild på prisutvecklingen (grön kurva i cent) och non-commercial position i antal kontrakt i blå kurva.

Vi behåller positionen i SHORT KAKAO A S.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål