Analys

SEB – Råvarukommentarer, 27 maj 2013

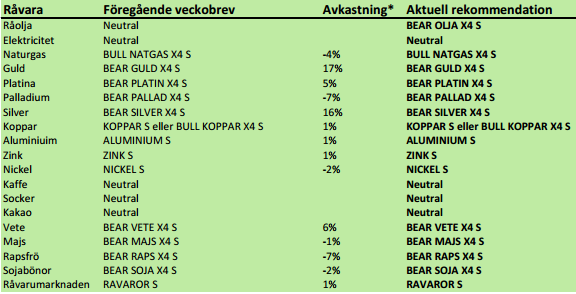

Rekommendationer

*) Avkastningen avser 1:1 råvarucertifikat där de ingår i rekommendationen. I den aktuella tabellen ovan har jag tagit prisförändringen den senaste veckan sedan det förra veckobrevet publicerades.

Inledning

Inköpschefsindex kom in på sin svagaste nivå på 7 månader och i stort sett alla råvarumarknader präglas av långsiktigt fallande trender. En produktion som kommer ikapp efterfrågan med lagerökningar som följd syns tydligast på spannmålsmarknaden, men samma sak kan anas även på andra marknader, t ex för basmetaller, där lagren varit stigande länge. Vissa marknader har dock fallit under lång tid, och börjar närma sig vad jag tror är bottennivåer. Dit hör t ex kaffe, socker och guld och amerikansk naturgas.

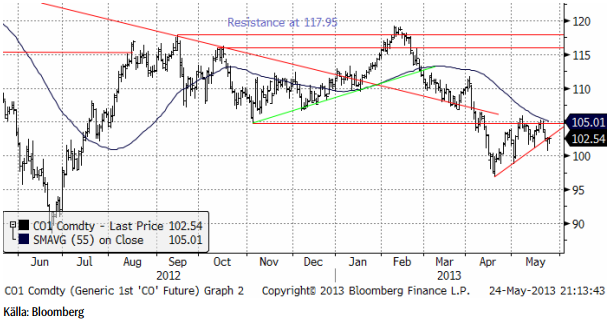

Råolja – Brent

Oljan var har under april och maj rekylerat uppåt och i slutet av förra veckan brutit detta mönster och handlat lägre. Det är en teknisk säljsignal och vi rekommenderar köp av BEAR OLJA X4 S.

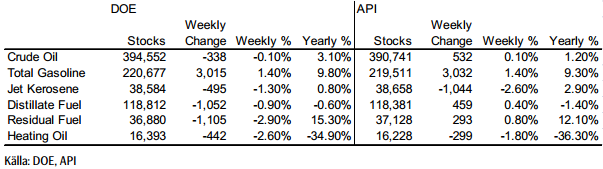

Lagren och lagerförändringarna i USA den senaste rapportveckan (som slutade den 10 maj) ser vi nedan, enligt Department of Energy och American Petroleum Institute.

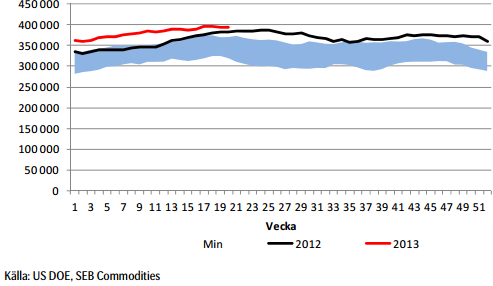

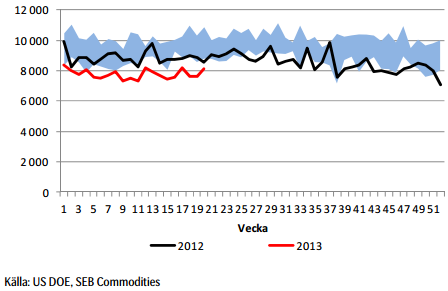

Nedan ser vi amerikanska råoljelager enligt DOE i tusen fat. Den svarta kurvan är 2012 års lagernivåer vecka för vecka och den lilla röda linjen är 2013 års nivå.

Importen fortsätter att hålla sig under förra årets nivå. En liten ökning av importen noterades i den senaste rapporten.

Slutsatsen är alltså att vi tror att oljepriset faller från den här punkten.

Elektricitet

Elen har konsoliderat sig över 35 euro per MWh. Eftersom inget brott åt något håll har skett ligger vi kvar, men följer på i den riktning som utbrottet sker.

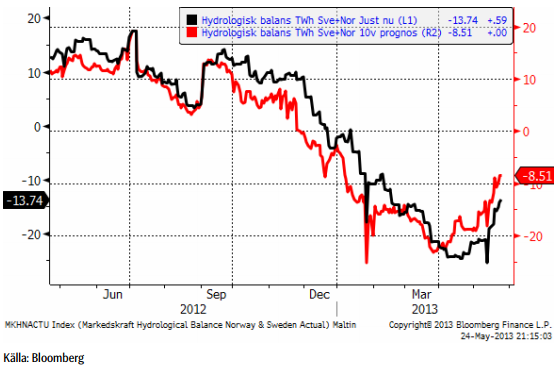

Hydrologisk balans har fortsatt att stiga från -11.93 till -8.51 i tioveckorsprognosen.

Eftersom priset trots allt kommit ner ganska långt, väljer vi att fortsätta med neutral position.

Naturgas

Naturgasen vände upp och är i stadig trend nu. Därför rekommenderas en köpt position, t ex genom BULL NATGAS X4 S.

Guld & Silver

Guldpriset var nere och ”nästan” rörde vid botten från prisfallet i april. Det är ett styrketecken för marknaden att det inte registrerades en ny botten. Trenden är dock fortfarande nedåtriktad och det ”borde” bli en förnyad nedgång mot 1300 i veckan som kommer.

ETF-investerare har fortsatt att likvidera sina innehav i guld, som vi ser i diagrammet nedan.

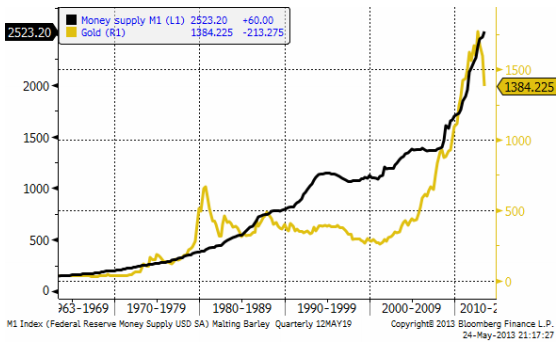

Vad som kan ha utlöst försäljningarna var ”hacket” i kurvan på penningmängden i USA. Samtidigt började FED tala om ett slut på QE. Men som vi ser i grafen nedan, har M1 fortsatt att öka i USA. Man fick kalla fötter hos FED och fortsatte trycka pengar. Det gör att det byggs upp ett latent stöd för guldpriset, bara kursfallet tar slut.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Stödet på 22 dollar håller än så länge. Bryts den nivån finns inget förrän vid 20 dollar, 10% längre ner. Silverpriset var nere och rörde nästan vid 20 och frågan är om det räcker så, eller om priset kommer att gå ner och testa stödet ordentligt.

Jag tror att silverpriset kan gå lite lägre från dagens nivå, Trenden är nedåtriktad.

Vi ligger korta guld och silver. Jag tror att det kommer en till vända ner och ligger självklart kvar med köpt position i BEAR GULD X4 S och BEAR SILVER X4 S.

Platina & Palladium

Platina började veckan med att rekylera upp från 1450, men trenden (nedåt) tog över och vid slutet av veckan var priset återigen nere vid 1450. Den här nivån var toppen på konsolideringen efter det kraftiga prisfallet i mitten av april och därför ett visst tekniskt stöd. Marknaden står nu och väger. Antingen får vi se en trendvändning uppåt, eller så fortsätter priset i den fallande pristrenden.

Palladium vände ner vid 750 dollar. Som jag skrev förra veckan, skulle 750 vara en lockande nivå för säljare att lägga sina ordrar. Priset har nu rekylerat ner och det mesta tyder på att prisfallet fortsätter, åtminstone ner mot 710 dollar.

Vi ligger kvar såld både platina och palladium, dvs med BEAR PLATNA X4 S och BEAR PALLAD X4 S.

Basmetaller

Fokus i veckan låg på onsdagens kongressutfrågning av Bernanke´s. Priserna inledde veckan positivt med köp från finansiella aktörer på förväntan om indikationer på en långvarig penningpolitisk stimulans från FED. Turbulensen ökad inför, och under talet. När han fick frågan om tidsaspekten, med svaret att det kan vara aktuellt med ett tillbakadragande de 2-3 nästkommande mötena, började börser och råvaror att falla tillbaka. Kinas PMI kom in svagare (49,6 mot 50,4 månaden före) natten till torsdagen, vilket satte förnyad press. Veckan avslutas i stort sett där den började, med endast marginellt högre priser.

Koppar

Som vi skrivit tidigare har vi haft kopparn under bevakning för att gå från neutral till köp. Tekniskt sett bedömde vi förutsättningarna som goda för en kortsiktig uppgång. Veckan inleddes som väntat starkt med en uppgång till nivåer strax över $7500, upp 3 % på veckan. Kinas PMI dämpade riskaptiten och priset föll ungefär lika mycket dagen efter. Trots tveksamhet under veckan, ser vi tecken på att det negativa stämningsläget kring koppar håller på att svänga om.

Tekniskt sett fokuserar vi på ”dubbelbotten” från april och maj, som ger en potentiell uppgång till $7620, där motståndet sätter in. Nästa nivå är $7800. Den omedelbara pressen på koppar verkar vara över och den nedåtgående trenden är bruten. Den generella trenden får betraktas som mer sidledes för koppar.

Vi förväntar oss fortsatt hög volatilitet. Vår kortsiktiga bedömning talar för uppsidan och vi rekommenderar därför köp av BULL KOPPAR X2 S eller X4 S.

Aluminium

Priset har nu ”testat” stödnivåerna vid $1810-20 vid tre tillfällen, och lyckats studsa upp. Det är ett styrketecken. Vi ser fysiska aktörer som går in och täcker in framtida konsumtion via terminsköp vid varje dipp. Tekniskt orienterade fonder säljer vid varje uppställ. Trenden blir därefter, det rör sig sidledes. Vi ser tecken på att marknaden håller på att bottna ur. Högkostnadsproducenterna, framför allt i Kina, förväntas minska utbudet (ännu mer) om priset långvarigt stannar på nuvarande nivåer.

Långsiktigt är nivån väldigt intressant för kontraktet Aluminium S (utan hävstång).

Zink

Situationen för zink påminner om den för aluminium, både fundamentalt och tekniskt. Vi bedömer zinken som ”billig” ur ett kostnadsperspektiv och nuvarande nivåer är mycket intressanta på lite längre sikt (6-12 månader). I det perspektivet är Zink S (utan hävstång) att föredra.

Nickel

Nickel följde övriga basmetaller under veckan, upp ca 3 % i mitten av veckan, och sen ner igen. Förutom det makroekonomiska nyhetsflödet är det inte mycket som har förändrats sen förra veckan.

Ur ett tekniskt perspektiv gäller att nivån från i början av månaden $14600 håller, för att undvika en test av lägre nivåer. Det finansiella kollektivet är redan väldigt ”korta” och frågan är hur mycket mer kraft det finns för att pressa priset ytterligare. Det byggs upp ett stort behov av att köpa tillbaka kortpositioner, vilket i sig kan skapa kraftiga rekyler på uppsidan. Vi bedömer nickel som ”billig” ur ett kostnadsperspektiv och nuvarande nivåer är mycket intressanta på lite längre sikt (6-12 månader). I det perspektivet är Nickel S (utan hävstång) att föredra.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

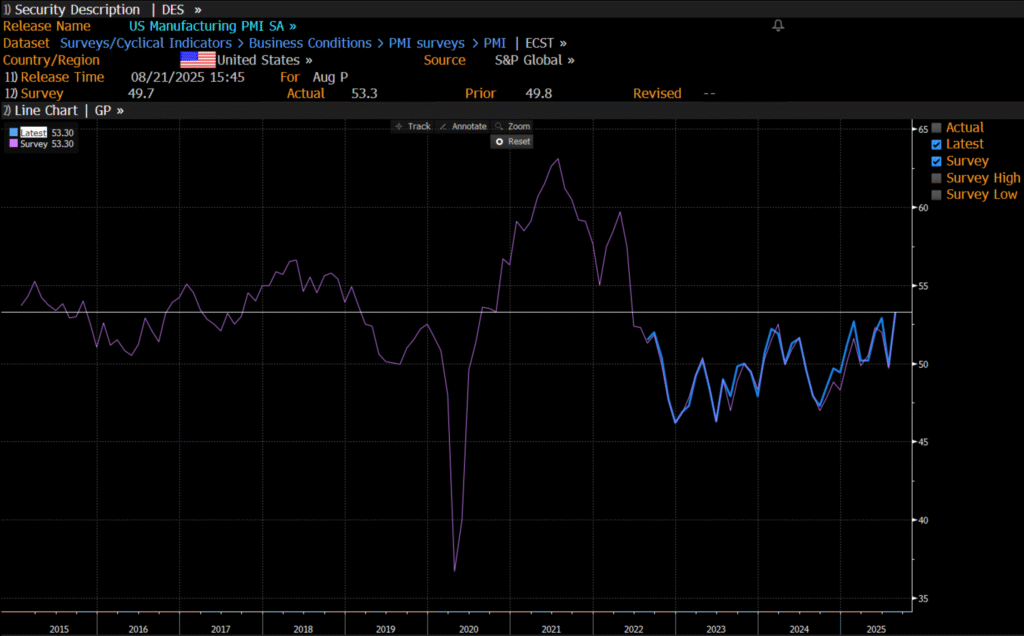

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

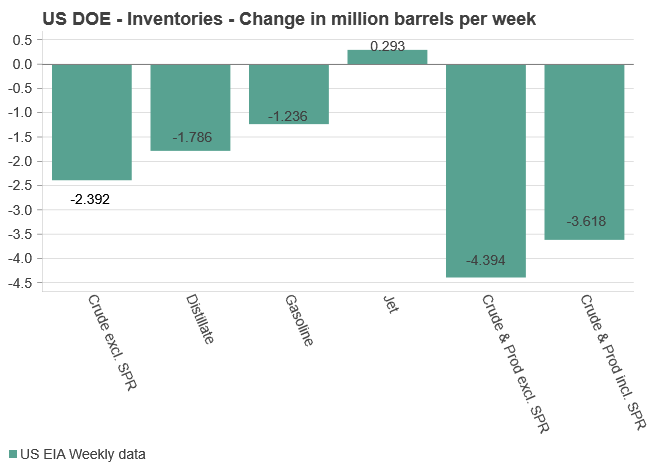

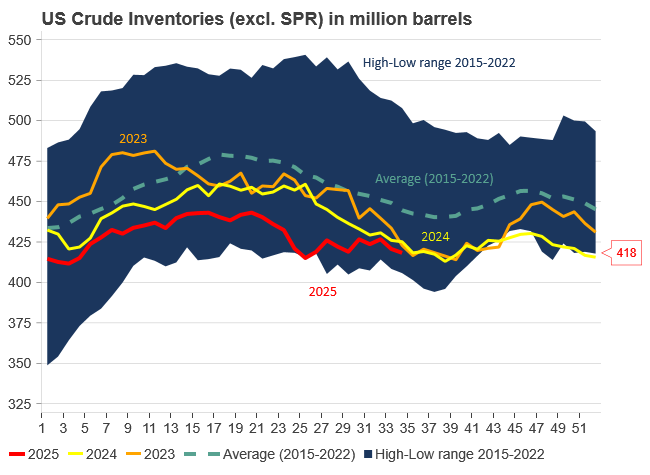

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys3 veckor sedan

Analys3 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland