Analys

SEB – Råvarukommentarer, 26 augusti 2013

Rekommendationer

*) Avkastningen lämnar vi blank här eftersom det har varit ett två månaders uppehåll. Generellt sett har dock rekommendationerna varit lyckosamma med kraftiga nedgångar i priset på t ex spannmål och oljeväxter och prisuppgång på basmetaller.

Inledning

I detta första veckobrev efter sommaruppehållet går vi över till neutral på vete och majs, men behåller sälj på soja och raps, som idag rusat nästan 100 cent (sojan) och rapsen förmodligen öppnar upp kraftigt idag vid 11-tiden när börsen öppnar. Det handlar dock om rekyler. I synnerhet raps tycker vi ser färdigt ut vad gäller rekylen och rekommenderar en kortsiktig kort position, dvs BEAR RAPS X4 S.

Vi går också över till neutral på silver och guld. Det hade varit köp för några veckor sedan, men rekylen har gått för långt upp nu.

Vi går över till köp-rekommendation på elen. Det är historiskt låga priser och även om ”tajmingen” kan vara lite ”off” i värsta fall, tror vi att priset generellt sett kommer att vara högre i framtiden. Oljepriset har stärkt sig, som vi trott, men ligger nu väl högt. Oljemarknaden är speciell som placering, eftersom ”backwardation” genererar inkomster till certifikatinnehavaren över tid. Men det är en fördel om man kan göra placeringen på en lägre prisnivå än dagens.

Många råvaror ligger sedan lång tid i fallande pristrender. Några har gjort det i nästan tre år som kaffe och socker, några har gjort det sedan i december (spannmål och oljeväxter) och några tycks ha nått det ”fundamentala golvet” redan, som utgörs av att produktionskostnaden är högre än dagspriset. Då de tar tid för producenter att fatta att det finns en överproduktion, som måste rättas till genom att lägga ner, finns en möjlighet för priset att göra en ”overshooting”. Vi tror att det är vad som håller på att hända i råvarumarknaden. I vissa fall, som ädelmetallerna guld och silver, har återhämtningen redan kommit igång. I andra har det ännu inte inträffat, som t ex i kaffe och socker. Vad gäller vete och oljeväxter kanske den här fasen inte nås förrän nästa år.

Samtidigt har det nyligen publicerats överraskande postiva data på hur eknomin går i världen. I förra veckan publicerades överraskande positiv inköpschefsstatistik i Kina, Tyskland och Europa som helhet. Huspriserna i USA steg med 7.7% jämfört med förra året i juni. De ledande indikatorerna för USA:s ekonomi fortsätter att stärkas. Nu är de på sin högsta nivå sedan sommaren 2008. Detta bör allt annat lika leda till högre efterfrågan på råvaror. Häri finns kanske ”triggern” som kan få priser på vissa råvaror att stiga, givet att ett tidigare överskott i produktionskapacitet reducerats.

Detta gör också råvaror till ett intressant placeringsalternativ när räntorna stiger och gör obligationer oattraktiva, börsen fått säljrekommendation av flera stora globala investmentbanker (Morgan Stanley förutspår t ex en 10% korrigering under hösten).

Råolja – Brent

I det sista veckobrevet innan sommaruppehållet skrev jag att ”Tekniskt ser det ut som om uppgången har goda chanser att bryta igenom motståndet på 105 dollar och kanske gå upp mot 107 dollar i det mycket korta perspektivet av den kommande veckan. ”Vad vi fick var en uppgång till strax under 107 dollar, sedan en kraftig rekyl ner till 100 dollar och därefter en ny uppgång som fortfarande pågår. I fredags stängde spotkontraktet på 111.04 dollar. Som vi ser i diagrammet nedan, finns ett motstånd på 111.87 dollar, markerad av toppen i början på april och testad (höll) nu i augusti.

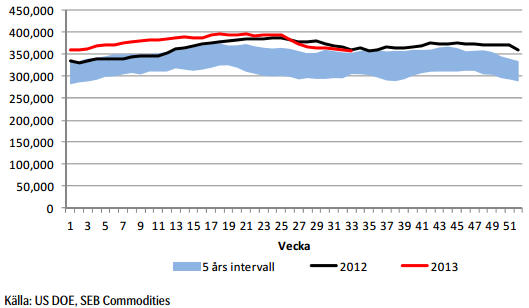

Råoljelagren i USA, som vi vant oss vid att se på en hög nivå, har fallit och ligger nu under förra årets nivå och nära det femåriga intervallet för åren 2007 – 2011. Nedan ser vi amerikanska råoljelager enligt DOE i tusen fat. Den svarta kurvan är 2012 års lagernivåer vecka för vecka och den lilla röda linjen är 2013 års nivå.

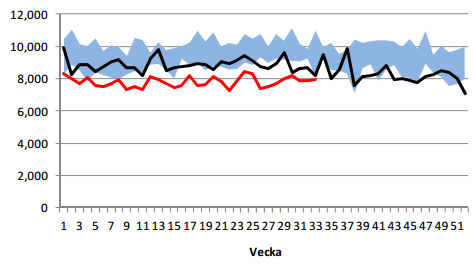

Importen fortsätter att hålla sig under förra årets nivå.

Vår vy är neutral. Det kan bli svårt för oljepriset att ta sig över det tekniska motståndet på 111.87 dollar.

Elektricitet

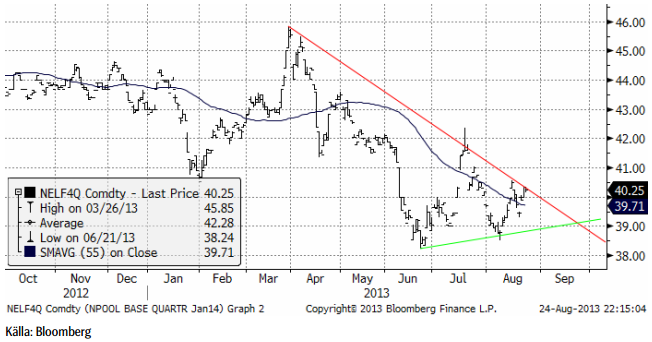

Tidningen Privata Affärer publicerade i veckan som gick en artikel om de låga vattennivåerna i magasinen – med varningen att elpriset kan bli högt i vinter. Eftersom fokus redan är på elpriset i vinter, hoppar vi direkt till första kvartalets kontrakt. Det är inte det som är underliggande för EL S och BULL EL X4 S just nu, men i början på september rullas det in i det kontraktet, så vi kan lika gärna titta på det nu. Rullning betyder att värdeförändringen på certifikaten slutar att uppdateras med de procentuella dagsförändringarna i priset på det tredje kvartalets kontrakt och ersätts med de procentuella dagsförändringarna i det fjärde kvartalets kontrakt. Även om kontrakten prismässigt ligger på olika nivåer, blir det alltså inget ”hopp” i värdet på certifikatet.

Nedan ser vi prisdiagrammet på det första kvartalets 2014 kontrakt. Vad vi ser är successivt lägre toppar sedan mars månad, och successivt högre bottnar sedan juni. Detta bildar en inom den tekniska analysen, klassiskt så kallad ”triangelformation”. Man ser dem ofta vid trendvändningar. I det här fallet är den huvudsakliga trenden nedåtriktad. Man bör alltid vänta på utbrott från triangeln, men med tanke på dels att priset är riktigt lågt i ett historiskt perspektiv och att det varit en varm och regnfattig sommar, med underskott i vattenmagasinen, ett år äldre kärnkraftverk, så skulle det inte förvåna om priset steg.

Vi ska se lite mer i perspektiv hur lågt elpriset är just nu. Nedan ser i spotkontraktet på ”årskontraktet” för el, dvs vad det skulle kosta att prissäkra ett helt kalenderår. Just nu är underliggande priset för att prissäkra leverans av el under hela år 2014. Diagrammet är på månadsbasis.

Vi tror att det är riktigt låga priser på el just nu. Det är orsakat av riktigt låga priser på kol, bottennivåer på utlsläppsrätter och allmän lågkonjunktur. Även om ”tajmingen” kan missa, är elpriset nedtryckt av att alla faktorer är i botten. Det borde rimligtvis vara bättre att vara köpt än att vara såld elpriset. I synnerhet som tillväxten, t ex i USA tycks vara på väg tillbaka.

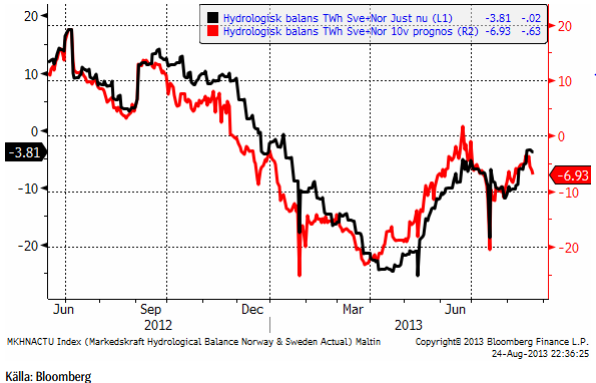

Hydrologisk balans har fortsatt att stiga, som vi ser i nedanstående diagram.

Däremot ser vi också att prognosen för 10 veckor framåt pekar nedåt. Den har varit en god indikator tidigare och uppvisar också trender.

Vi rekommenderar alltså försiktigt köp av el, t ex EL S, som har mindre risk än BULL EL X4 S.

Naturgas

Naturgaspriset har varit fallande sedan maj, men har rekylerat upp i augusti. Vi tror att det handlar om just en rekyl och att priset kommer att vända ner igen.

EIA räknar med att år 2013 blir det sjätte året på raken med rekordproduktion av naturgas i USA.

Guld & Silver

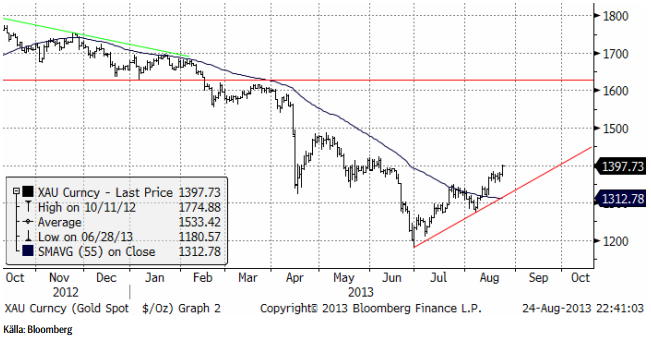

Guldpriset har rekylerat upp och nått upp till nivåer där rekylen torde stöta på motstånd i det korta perspektivet.

Den största börshandlade investeringsprodukten på guld, GLD, som investerare sålt av friskt under våren, har faktiskt attraherat nettoinflöden för första gången sedan november förra året. Vi ser antal GLD-bevis utestående i röd kurva nedan och guldpriset som den tunnare svarta.

Återigen ser vi att det faktiskt är guldpriset som är den ledande faktorn och investerarna som följer efter.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. I fredags bröt priset upp från en flagga. Flagg-formationer ser man ofta i efterhand ”på halv stång”, dvs i mitten av en uppgång. Detta gör att prisuppgången skulle kunna nå upp till 27 dollar per ozt. Å andra sidan finns ett starkt motstånd redan vid 25 dollar, där rekylen uppåt i april tog slut.

Innan sommaruppehållet skrev jag att nedgången troligtvis skulle nå så långt ner som till 20 dollar. Vi vill knappast fortsätta vara köpta i BEAR och har förhoppningsvis lämnat den positionen under sommaren, men i dagsläget vill vi inte heller riktigt gå in i BULL, eftersom det är så nära motstånd strax ovanför dagens nivå. Vi avvaktar ett bättre köptillfälle, alltså.

Nedan ser vi kvoten mellan guldpriset och silverpriset. När folk under 2011 trodde att en storbank sålt mer ”papperssilver” än vad som fanns i världen, gick kvoten ner till rekordlåga 30. Därefter har silver tappat mark dubbel så mycket som guld och kvoten nästan nått 70. Detta hänger ihop med baisse-marknaden. Silver brukar ta ut svängarna mer än vad guldmarknaden gör. När så vinden vände i augusti, har silvermarknaden varit snabbare än guldmarknaden. Silver handlar nu i linje med det historiska medelvärdet på kvoten till guld, som är ca 50. Idag är det alltså egalt om man köper silver eller guld.

Platina & Palladium

Amplats, som under sex månader gått igenom sin verksamhet har kommit fram till att reducera arbetsstyrkan med 6900 personer, vilket är mindre än de 14,000 som bolaget initialt siktat på i januari. 6,900 anställda är 12.5% av de totalt 48,000 anställda. Som tidigare har meddelats minskar produktionen till 2.2 – 2.4 miljoner troy uns (mozt). Produktionen förra året (2012) var 2.38 moztoch under 2011, 2.53 mozt. 2012 års produktion drabbades av strejkerna vid gruvorna i Sydafrika. Produktionsneddragningarna går långsammare än väntat och den här besvikelsen är tydligt ”bearish”.

Platina har stigit upp till ett tekniskt motstånd, där priset har vänt ner tidigare i år. Nedan ser vi ett veckochart för de senaste fem åren. Det är ett otydligt läge, där motståndet som finns vid dagens nivå spelar en avgörande roll.

Palladiumpriset ligger precis under ett tekniskt motstånd. Det är en mycket spännande situation rent tekniskt. Motståndet har hållit så många gånger, att ett brott uppåt från den skulle signalera en större förändring i palladiummarknaden. Än så länge ser motståndet dock ut att hålla. Gissningsvis håller motståndet och priset rekylerar nedåt i det korta perspektivet. Skulle motståndet brytas uppåt, vill vi naturligtvis vara köpta palladium.

Vi är för närvarande neutrala platina och palladium.

Koppar

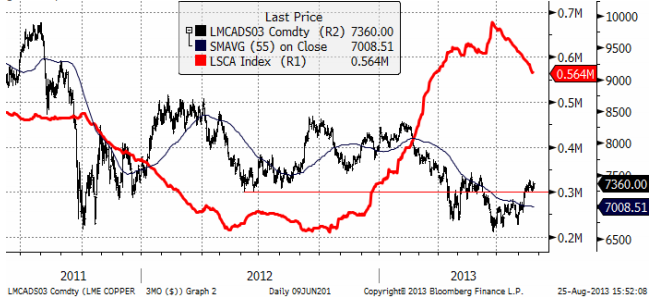

Kinas har länge hämtat material från sina lager som i mars var 1 miljon ton koppar. Nu har lagren nått ner till 300 tton. Kinas import har därför tvingats vända upp under sommaren. ICSG publicerade estimat i maj, som visade en efterfrågan större än utbudet (underskott) för första gången på 7 månader. Underskottet var 17,000, ton, men ändå ett underskott. De första fem månaderna i år visade på ett överskott på 250,000 ton. Under förra året var marknaden i underskott med 400,000 ton. Det tycks onekligen som om kopparmarknaden har blivit bättre balanserad än vad man tidigare trott. Vi tror därför att priset har gott stöd på nedsidan.

Vi förväntar oss fortsatt hög volatilitet. Vår kortsiktiga bedömning talar för uppsidan och vi rekommenderar därför köp av BULL KOPPAR X2 S eller X4 S.

Aluminium

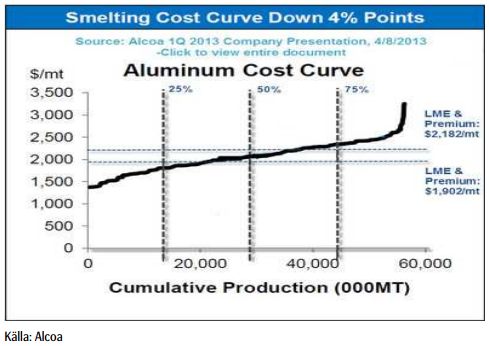

Det har under lång tid producerats mer aluminium än vad som efterfrågats och priset har legat under den nivå som krävs för lönsamhet. Under det första halvåret i år gjordes dock produktionsneddragningar i Kina på 600 – 700 tusen ton. Denna produktionsneddragning har dock ersatts av ny kapacitet. Rusal presenterade mer omfattande försök att åtminstone få marknaden i balans. När bolaget presenterade sin halvårsrapport, annonserade de produktionsneddragningar på 300 till 357 tusen ton. De uppmanade också branschkollegor att göra detsamma. De sade att 2/3 av global produktion var olönsam vid dagens priser. Alcoa var näst på tur att rapportera och de annonserade en neddragning på 200 tusen ton i Brasilien. Det finns mycket kvar att göra i en marknad som årligen har ett överskott på 500,000 – 1 miljon ton. Efterfrågan ökar med ungefär 6% per år. Premier för fysisk vara har sjunkit som en effekt av LME:s förslag som syftar till att korta köerna i LME-systemet. Vi förväntar oss en gradvis effekt på produktionen det kommande året – dvs successivt lägre fysiska premier och ytterligare produktionsneddragningar.

Nedan ser vi produktionskostnadskurvan och LME priset + den fysiska premien.

Zink

Sedan kursfallet under våren har priset på zink funnit stöd vid 1800 dollar per ton och konsoliderat mellan den nivån på nedsidan och 1950 dollar på ovansidan. I slutet av juli / början av augusti tog sig priset över motståndet.

Fundamentalt har zink i flera år varit överskott, dvs produktionen har varit större än konsumtionen. Enligt ILZG visade det första halvåret i år ett överskott på 44,000 ton. Det ska jämföras med överkottet på 157 ton förra året. ”Bull caset” på zink, som baserar sig på att en betydande gruvkapacitet kommer att stängas de närmaste åren, är fortfarande intakt. Gruvor med 1.5 mt produktion per år väntas stänga under perioden 2013 – 2016. 450,000 ton gruvproduktion förväntas bli nedlagd under 2013 –

2014.

Nedan ser vi kursgrafen och lagren vid LME.

Som vi ser är lagren mycket stora – över 1 miljon ton – bara i LME:s lagerhus.

Nickel

Det huvudsakliga diskussionsämnet i nickelmarknaden är alltjämt överproduktionen av tackjärn med nickelinnehåll i Kina (så kallat Nickel Pig Iron, NPI). Den senaste tekniken, RKEF, har sänkt marginalkostnaden, vilket ytterligare pressat priserna. Detta visar hur viktig teknikutveckling kan vara för prisutvecklingen på råvaror, vilket bland andra ekonomiprofessorn Julian Simon förklarat. En effekt av den ökade användningen av NPI hos kinesiska producenter av rostfritt stål, är ett överutbud av nickel i Kina. Rekordnivån på LME-lagren har huvudsakligen orsakats av inleveranser till lagerhuset i Johor i Malaysia. Det handlar troligen om metall som exporterats från Kina.

Gruvbranschen lider definitivt av dagens låga priser och marknaden behöver se gruvor läggas ner för att åstadkomma balans i utbud och efterfrågan.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål