Analys

SEB – Råvarukommentarer, 25 augusti 2014

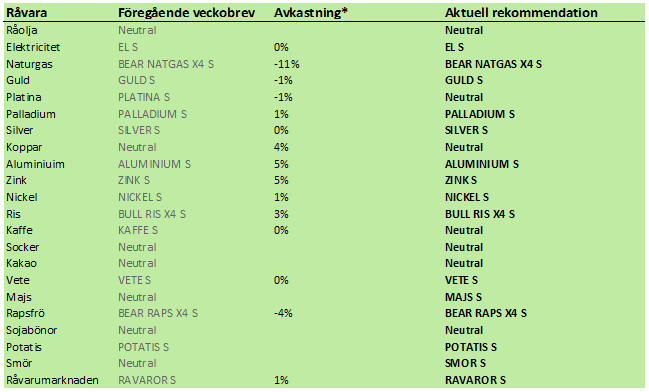

Rekommendationer

Kort sammanfattning

Fokus i råvarumarknaden flyttade sig förra veckan från Kina till USA. För en vecka sedan var den generellt sett svaga utvecklingen på råvarumarknaderna fokuserade på Kina och i synnerhet på den svaga kredittillväxten. Förra veckans starka statistik från USA överraskade marknaden. Retail sales, husmarknaden, och inköpschefsindex var starkare än förväntat.

Det geopolitiska läget blev mer spänt i fredags när ryskt artilleri sköt in i Ukraina, men minskade när den humanitära konvojen lämnade Ukraina. Säkerhetsrådet inkallades i lördags i FN.

Prognosen visar mer regn för regndrabbade områden i EU, vilket kommer att ge stöd för vetepriset.

Råolja – Brent

Orsaken till prisfallet under sommaren är troligtvis inte så mycket ökningen av USA:s skifferoljeproduktion, utan snarare den svaga efterfrågan globalt och Libyens återkomst som exportör. Det var de här två oväntade faktorerna som fick oljepriset att falla. Ser vi på utbudssidan finns ingen anledning att oljepriset ska fortsätta falla. Vissa arabländer producerar maximalt av vad de kan, UAE, t ex. Detta sätter ett golv under priset på olja, eftersom de kan minska sin produktion. Frågan är, som vi har skrivit om tidigare, om de gör det. Fracking kommer att bryta de befintliga oljeproducenternas oligopol och det bästa är kanske att så snabbt som möjligt omvandla olja till dollar medan priset är högt.

Nu börjar snart lageruppbyggnaden inför vinterns ”heating season” och det är dessutom stark tillväxt i USA:s ekonomi.

Man kan dock även se situationen från andra hållet. Oljepriset stängde strax över 102 dollar per fat i fredags. För ett år sedan låg priset på 115 dollar. Givet den geopolitiska situationen i Iraq och med krig mellan Ryssland och Ukraina, så måste man ändå säga att detta är ett svaghetstecken.

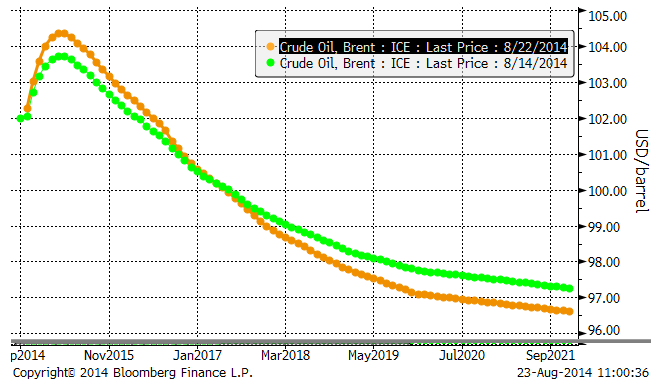

Det är intressant att notera att terminskurvan för brent har gått in i contango, ända till mars nästa år. Det tyder på ett överutbud på kort sikt. Vi vet också att man liksom för fem år sedan, lagrar olja på tanker i Nordsjön och i cisterner i Sydafrika. I diagrammet nedan ser vi att terminskontrakt för leverans nästa år gått upp i pris! Samtidigt har längre terminskontrakt, för leverans 2018 och framåt gått ner! Detta beror sannolikt på en oro för utbudsstörningar det närmaste året, t ex att Libyens export faller bort igen, och på att fracking kommer att sprida sig. Mexiko tog återigen flera kliv under föregående vecka mot att revitalisera oljeindustrin.

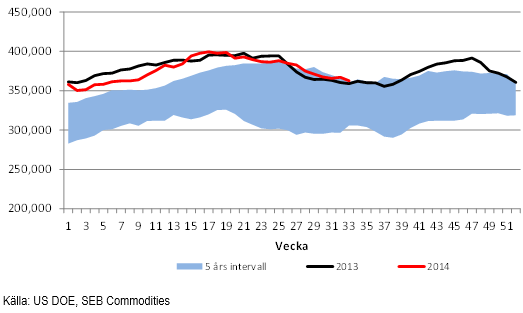

Råoljelagren i USA minskar fortfarande säsongsmässigt, till 363 miljoner fat, men detta är ändå mer än vad det varit någonsin tidigare.

Importen av olja minskade i veckans rapport från DOE och låg till USA ligger under förra årets 500,000 fat under förra årets nivå.

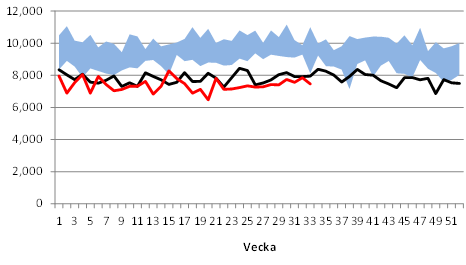

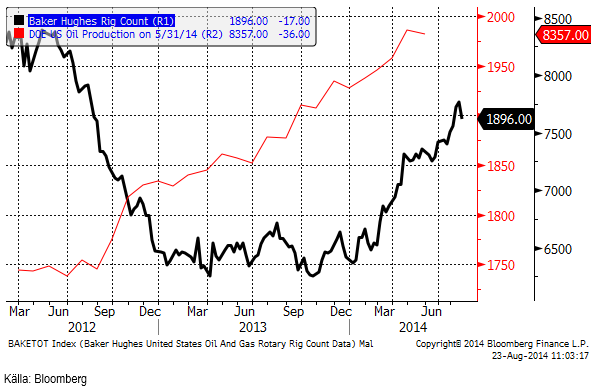

Nedan ser vi ett diagram på antalet oljeriggar i USA, enligt Baker Hughes statistik (svart) och USA:s oljeproduktion enligt US DOE på 8.357 mbpd. Antalet borr-riggar bröt de senaste veckornas starka utveckling och sjönk tillbaka under 1900 riggar. I Kanada ökade däremot antalet.

Med det contango som nu råder, får man betalt för att ligga kort. Vi tror inte på en köpt position, utan på en såld, men nöjer oss för närvarande med att inte ha någon position alls. Om priset rekylerar uppåt tror vi att det kan vara läge att gå kort, t ex genom att investera i en mini-future som t ex MINIS OLJA A S med 5 gångers hävstång.

Elektricitet

Sedan förra veckan har vädret slagit om i det Nordiska marknadsområdet. Kontinental (tysk) el handlas svagare, utan någon särskild anledning att peka på. Kolpriset handlas också svagare.

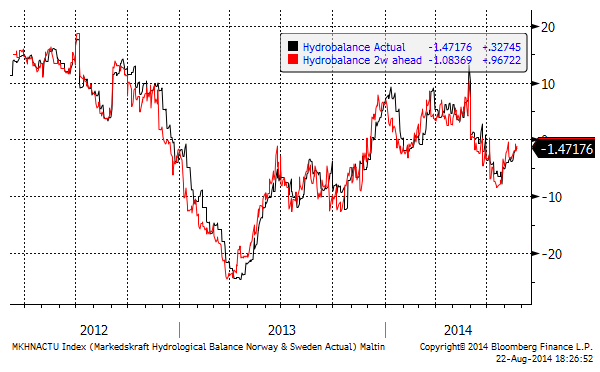

I Norden är hydrobalansen starkare, samtidigt som spotpriset gått upp. Det är mycket märkligt. Det är inte särskilt stor skilllnad mellan kontinentala elpriser och nordiska. Kanske beror det på att billiga traditionella bränslen sätter press på kontinental el.

Tekniskt ser vi att terminspriset för det fjärde kvartalet på Nasdaq Commodities fann stöd på 33 euro per MWh och har studsat upp till 34.14 där marknaden stängde i fredags eftermiddag. Det är möjligt att nästa större rörelse efter den här konsolideringen blir uppåt.

Hydrologisk balans har som nämnts ovan, stärkts.

Vi rekommenderar köp av EL S om priset kommer ner lite.

Naturgas

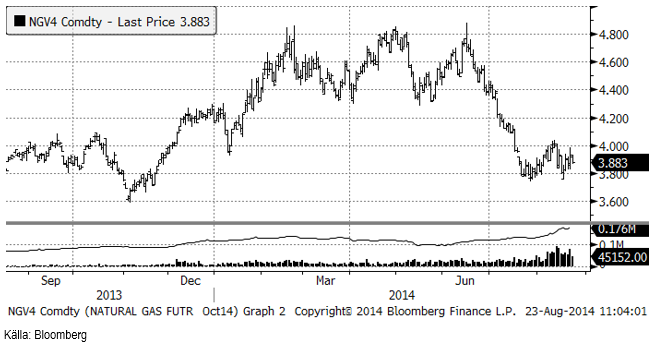

Oktoberkontraktet på naturgas har fortsatt att konsolidera sig. Marknaden stängde ner i fredags, även efter att Baker Hughes rig count kommit in svagare. Vi är inte lika säkra på en nedgång längre, men håller fast vid en (något svagare) säljrekommendation, via investering i t ex BEAR NATGAS X4 S.

Koppar

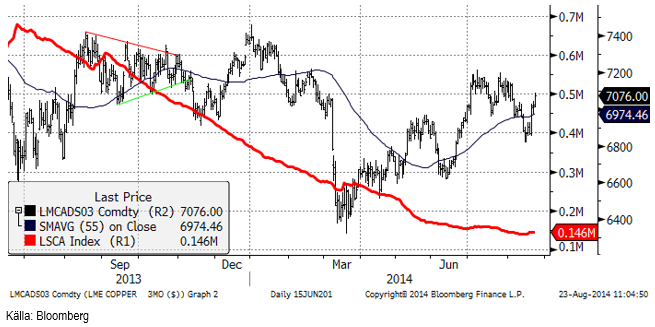

Prisuppgången på koppar i veckan överraskade de flesta. Tekniskt såg kopparmarknaden väldigt svag ut. De flesta rapporter lyfte fram risken för ytterligare säljtryck. Marknaden lyckades dock håla sig ovanför den mest kritiska punkten i fredags för en vecka sedan. När handeln öppnade igen på måndagen och marknaden verkade hålla emot på nedsidan, vände den istället upp. Det är svårt att säga exakt vad det var som utlöste haussen i onsdags, som lyfte priset på koppar från 6850 dollar till 7018 vid stängning. Kinas importstatistik visade att avmattningen fortsätter där. Importen av raffinerad koppar blev 245,000 ton i juli. Det är 16% under fjolårets nivå för samma månad. Trots att fundamenta ser ännu mindre positivt ut, vände priset alltså upp.

Som vi nämnde förra veckan, kan sannolikheten att Kina köper koppar till sin strategiska reserv någon gång, hålla tillbaka allt för vågade korta positioner. En annan faktor, som kan spela in, är att den amerikanska efterfrågan kan fortsätta att förvåna på uppsidan.

Vi rekommenderar neutral position i koppar.

Aluminium

Aluminiummarknaden var förvånande stark i veckan. Handlare hade noterat ”dubbeltopp-formationen” i kursdiagrammet och väntade sig att detta skulle locka fram en våg av blankare (om 1970 dollarsnivån bröts på nedsidan). Liksom i andra industrimetaller vände priset upp dramatiskt i veckan. Aluminiumpriset steg inte bara tillbaka till den positiva trendkanalen, utan noterade också nya högstanivåer och passerade motståndet vid 2050 dollar.

Skillnaden mellan cash och septemberleverans ligger nu i backwardation och contangot i marknaden längre bort i tiden pressades ner förra veckan. Det kan vara ett tecken på att producenter är aktiva och prissäkrar sin produktion i större utsträckning efter att priset kommit upp.

Den fundamentala balansen förbättras, som vi har skrivit tidigare. Frågan är emellertid om den produktionskapacitet som stängdes av före sommaren kan återstartas. Exempelvis frågar vi oss om den brasilianska produktionen, som sägs vara redo att återgå i produktion, kommer att göra det. Anledningen till att den stängdes före sommaren var huvudsakligen att elpriset där var ogynnsamt. Om man tar hänsyn till de höga fysiska premierna, erhåller aluminiumproducenterna runt 2450 dollar per ton för aluminium. Det är en nivå som historiskt har uppmuntrat producenter att öka produktionen.

Vi fortsätter alltså med köprekommendation på ALUMINIUM S.

Zink

Som vi skrivit, är prisnivån 2250 en bra nivå att köpa zink på. Innan veckans uppgång, nådde marknaden inte riktigt ända dit ner. Botten noterades vid 2261 dollar innan prisrörelsen ändrade riktning. Trots att prisutvecklingen har följt i stort sett samma mönster som de andra basmetallerna den senaste veckan, har några intressanta data publicerats i veckan. ILZSG presenterade statistiken för det första halvårets utbud och efterfrågan. Rapporten visade ett underskott på 234,000 ton, fördelat på 41 kt under det första kvartalet och ökat till ett underskott på 193 kt under det andra kvartalet. Det är extremt starka tal.

Frågan är nu hur det tredje kvartalet utvecklar sig. Säsongsmässigt brukar det tredje kvartalet vara svagt. Högre aktivitet i kinesiska smältverk, vilket rapporterats, antyder att marknaden kan ha gått tillbaka till balans. Den generella trenden stöder dock den prisutveckling vi ser i zinkmarknaden och vi tycker att man ska köpa zink eller köpa mer om tillfälle uppstår.

Vi rekommenderar köp av ZINK S.

Nickel

Vi har skrivit att bull-caset för nickel är intakt och behållit köprekommendationen. Vi tror dock att reaktionen i den fundamentala balansen och i priset har skjutits upp till senare i år, eller till början av 2015. Det varkar som om terminsmarknadens tålamod ändå håller på att prövas. Prisuppgången lyckades inte övergå i hausse, som i de andra basmetallerna. Tekniskt gjorde marknaden ett test av motstånden på ovansidan. Triangelformationen såg att vara bruten, men det utlöste inte den normala köpvågen som oftast följer på ett sådant tekniskt utbrott.

Det finns en allmän undran vad det höga och till och med stigande LME-lagret betyder. Det förekommer ingen export från Indonesien. När de befintliga lagren av malm är förbrukade i Kina, väntas produktionen av NPI avta dramatiskt. De flesta marknadsbedömare förutspådde att detta skulle inträffa nu under det tredje kvartalet. Enligt de senaste rapporterna har man vid de kinesiska smältverken lyckats blanda låghaltig malm från Filippinerna med det befintliga lagret av malm från Indonesien och på så sätt kunnat fortsätta produktionsprocessen. Notera dock att detta innebär att produktionskostnaden måste vara något högre. Enligt den tidigare uppskattningen låg produktionskostnaden vid en nivå som motsvarar 17000 – 18000 dollar för rent nickel med den gamla processen med lägre nickelinnehåll.

Enligt Metal Bulletin, är det möjligt att nickeltackor skeppats från kinesiska lager till LME:s lagerhus efter Qingdao-skandalen. Produktionen av rostfritt stål visar stark tillväxt över hela världen, även om det tredje kvartalet ofta är svagt, särskilt i Europa. Faktum kvarstår att Indonesiens malm måste ersättas av utbud från annat håll. Förr eller senare kommer detta att visa sig i ett minskande LME-lager, men mest tydliga indikatorn.

Guld

Efter veckan starka ekonomiska statistik från USA, sågades guld som investering av flera kommentatorer. Dollarn väntas stärkas och räntehöjningarna i USA rycker närmare, är resonemanget. På motsatt sida finns de som säger att USA inte alls har råd med högre ränta. En högre ränta innebär också högre ränteutgifter på den enorma statsskulden, påpekar de. Det och att Janet Yellen, FED:s chef, aldrig varit särskilt intresserad av höga räntor, pekar på att räntehöjningarna förmodligen ligger lite längre fram i tiden och blir lite försiktigare än vad folk generellt tror.

Det är dock märkligt att guldpriset inte utvecklats starkare i sommar än vad den har gjort, när geopolitiska konflikter fördjupats såväl i Europa mellan Ryssland och Ukraina och i Asien mellan Ryssland och Japan och mellan Kina och dess grannländer, främst Japan och Vietnam och ISIS härjar såsom saracenerna för 1000 år sedan strax utanför Turkiets (dåtida Byzantiums) gräns.

Nedan ser vi ett veckochart över guldprisets utveckling i dollar. Tekniskt stängde marknaden i fredags precis ovanför golvet i triangelformationen. Ett brott på nedsidan skulle kunna föra ner priset till 1250 i första hand och till 1180 i andra hand. Ett sådant brott av en så stor triangelformation innebär dock att priset i så fall skulle kunna fall ännu djupare.

Det återstår att se – och agera efter – ett sådant utbrott.

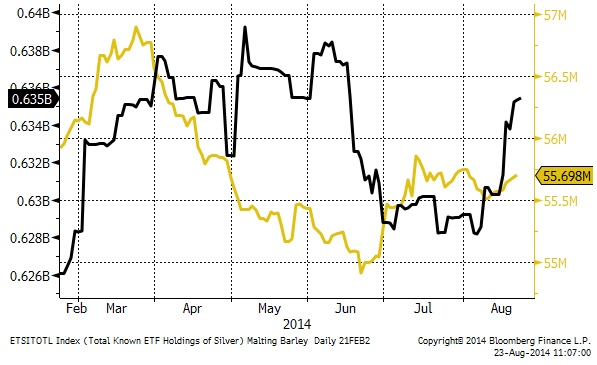

Nedan ser vi att det varit inflöde i guldfonder (gul kurva, antal uns i ETF:er) under den senare delen av augusti. Vi har även märkt av att svenska placerare köpt guld, inte bara GULD S utan även fysiskt guld, vilket vi kan hjälpa till med för våra private bankingkunder.

Som vi ser har dock intresset för att investera i silver ökat ännu mer. Medan guldtackor kan köpas utan moms i Europa, får man betala moms när man köper silver, som man inte får igen när man säljer. Spreaden blir då över 30% mellan köp- och säljkurs på fysiskt silver. Därför genomförs nästan alla investeringar i silver via värdepapper, t ex SEB:s börshandlade certifikat SILVER S.

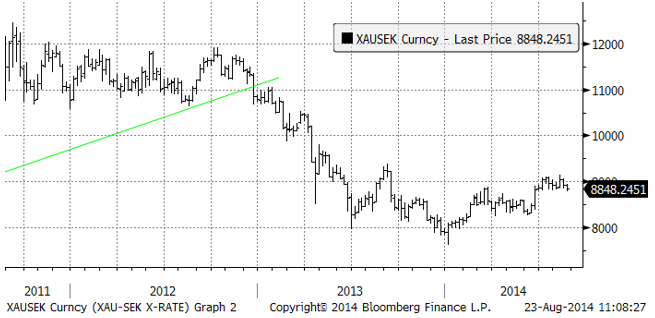

Nedan ser vi guldpriset i svenska kronor per uns. Guld ser mer ”bullish” ut ur ett svenskt perspektiv, än ur ett dollarperspektiv.

Vi rekommenderar köp av GULD S.

Silver

Silverpriset ser mer ut att vara i rekyl inför en större uppgång, som eventuellt kommer, än guld. Priset är nära golvet i den konsolidering som pågått sedan mitten av förra året.

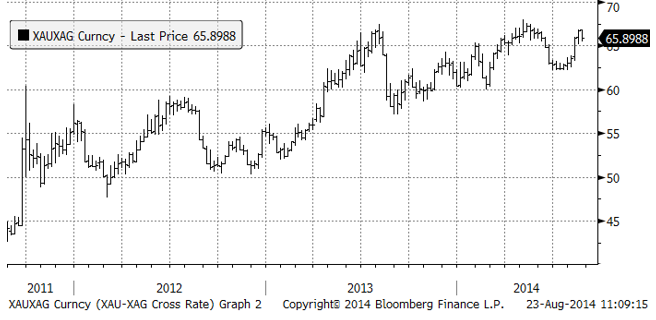

Det som särskilt lockar investerare till silver framför guld just nu är att silver är historiskt billigt jämfört med guld. Nedan ser vi ett diagram över priset på guld uttryckt i silver.

Vi anser att silver är mer köpvärt än guld och skulle vilja köpa på de här nivåerna. Vi rekommenderar köp av SILVER S.

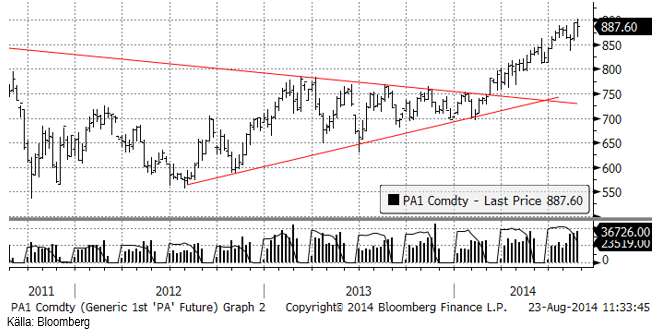

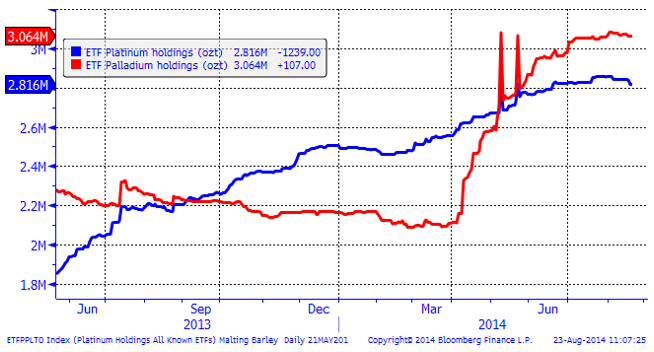

Platina & Palladium

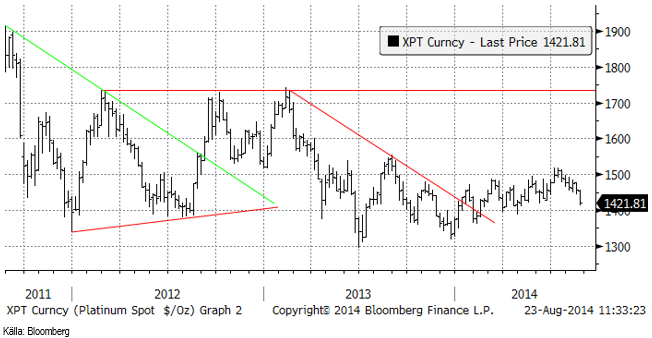

Förra veckan skrev vi att det finns risk för besvikelser, vilket kan leda till likvidering och kursfall istället för uppgång, om platina. Det var det som hände. Platinamarknaden drabbades av vinsthemtagningar och priset föll ner till 1422 dollar per uns när marknaden stängde i fredags. Förhoppningarna har varit stora på en ordentlig uppgång i platina och det finns sannolikt ännu en hel del material som kommer att komma ut på marknaden.

Prisdiagrammet på palladium ser vi nedan. Palladiummarknaden påverkades delvis av likvideringen i platinamarknaden, men lyckades ändå hålla emot – vilket är ett positivt tecken.

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium. Vi ser att innehaven i platina ökat under lång tid. Det finns alltså många som köpt på ungefär samma prisnivå som nu, men för ganska länge sedan. Vi ser att flödet har vänt till utflöde under förra veckan. Om det är början på en större trend, kan priset på platina falla en hel del.

Vi rekommenderar att man går ur eventuella långa positioner i PLATINA S och lägger sig neutral. Däremot tycker vi fortfarande att PALLADIUM S kan vara köpvärt.

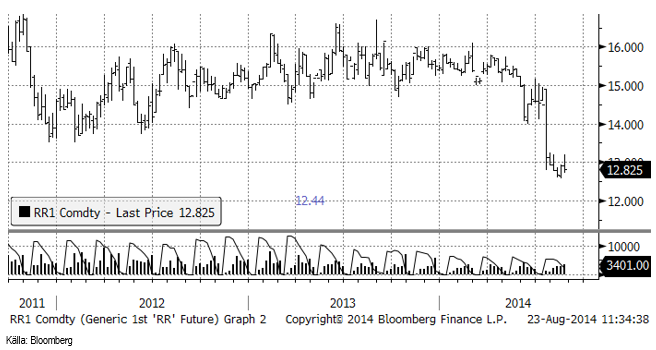

Ris

Priset på ris (novemberkontraktet på CME) steg initialt men föll sedan tillbaka. Den statistik som kommit de senaste veckorna pekar på lägre skördar av ris i år. I veckan fick vi en sådan från Kina. Kinas tidiga risskörd minskade med 0.4% jämfört med förra året till 34 mt enligt National Bureau of Statistics i fredags.

Vi tycker inte att detta talar för ett fortsatt prisfall på ris, utan rekommenderar att man snarare investerar i RIS S.

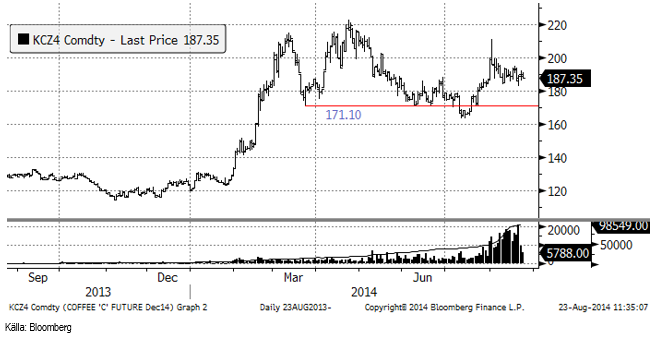

Kaffe

Många kommentatorer har gett köprekommendationer på kaffe, kanske i förhoppning om en ny hausse likt den som började i januari. Vi delar inte den åsikten, och tror att priset håller sig på nuvarande nivå för att så småningom sjunka. Det kan hända att det blir ett underskott i kaffemarknaden det kommande året, men detta är ett övergående fenomen. Grundproblemet med den överkapacitet som byggdes upp i början av 10-talet har inte lösts genom nedläggning. Strukturomvandlingen har fördröjts av torkan i Brasiliens kaffeodlingar och snart återkommer detta till agendan, med sjunkande pris som verktyg.

Vi rekommenderar neutral position i kaffe.

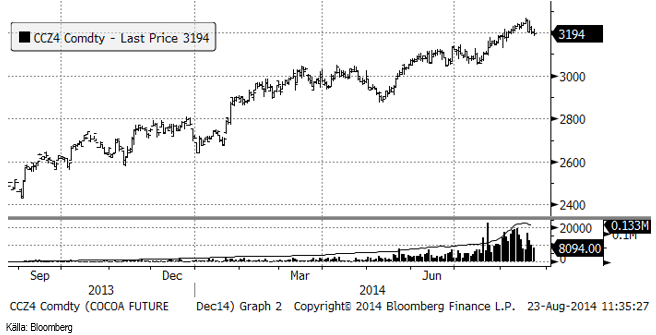

Kakao

Decemberkontraktet på kakao, som inte verkade vilja vända av nedåt, fick en välbehövlig korrektion i veckan som gick. Vi tycker inte att det är ett tillfälle att köpa. Uppgången börjar bli väl mogen. EU, som är den största konsumenten av kakao, går mot recession som helhet och även om kakao har antidepressiva effekter, förutsätter en efterfrågan att plånboken tillåter konsumtionen.

En faktor som kan påverka priset positivt är spridningen av den fruktade sjukdomen Ebola i odlingsområdena, vilket har potential att åtminstone hämma transporter och export av kakaobönor.

För analyser på fler jordbruksråvaror se SEBs andra analysbrev.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft