Analys

SEB – Råvarukommentarer, 21 januari 2013

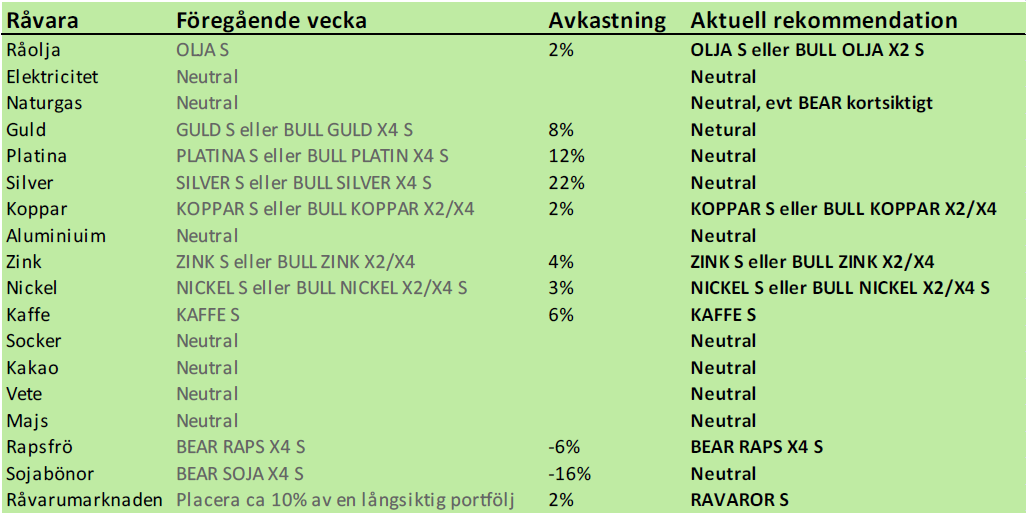

Rekommendationer

Inledning

SEB:s råvaruindex var oförändrat i veckan som gick. Däremot steg dollarn, vilket medförde att certifikatet RAVAROR S, som följer indexet, steg med 2%.

Till vinnarna i veckan hörde platina (igen), silver och guld, även kaffe utvecklades väl: alla dessa helt i linje med våra rekommendationer. Elpriset steg i början på veckan, men föll sedan ganska kraftigt i pris. Vi tycker att man ska avvakta med köp av EL S eller BULL EL X2/X4 S, då priset kanske kommer ner ytterligare lite grand innan marknaden vänder. Nästa vecka kanske tiden är mogen för gå in på långa sidan igen.

Ädelmetallerna har alla nått upp till kritiska nivåer och tekniskt är risken överhängande att rekylen uppåt den senaste tiden, övergår i fallande pris igen. Vi tar därför hem vinsterna på långa positioner i ädelmetaller och gör i första hand över till neutral rekommendation.

Vi ändrar rekommendationen att ligga kort sojabönor. Tekniskt är läget svårtolkat och vi måste gå över till neutralt läge.

Kanske kommer det ny information i veckan som ger vägledning om trenden framöver. Raps är relaterat till sojabönorna. Där är det också sidledes rörelse, men man kan fortfarande betrakta trenden nedåt som obruten.

På oljemarknaden börjar det hända saker, efter att Saudiarabien minskat produktionen och den globala konjunkturen följer en dynamik som stämmer överens med “sen recession”. Detta gör också basmetallerna intressanta på uppsidan.

Råolja – Brent

International Energy Agency, köparländernas motpol till OPEC publicerade sin månadsrapport i fredags. IEA förutspår mindre utbud i förhållande till efterfrågan under året. Global oljefterfrågan väntas stiga med 1% till 90.8 miljoner fat om dagen. Utbudet växer snabbare från länder utanför OPEC och den tillväxten väntas öka till den högsta takten sedan 2012, men amerikanska exportbegränsningar kan begränsa tillväxten i amerikansk produktion. OPEC:s decemberproduktion föll till lägsta nivån under 2012, efter att Saudiarabien dragit ner produktionen. OPEC:s decemberproduktion föll till 30.65 mb/d.

Priset på råolja fortsätter att röra sig inom ett snävt prisintervall. Hittills i år har 110 dollar utgjort ett golv. På den övre sidan av intervallet har 113 dollar varit ett motstånd. Goldman Sachs förvånade alla i veckan som gick genom att förutspå 150 dollar / fat. Motivet var Iran och spridningen av den arabiska våren.

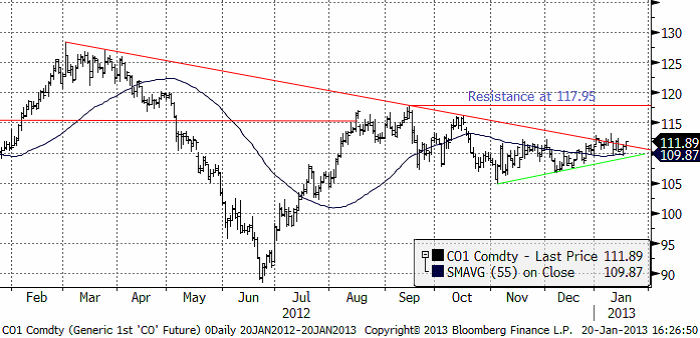

Tekniskt ser vi att en triangelformation bildats och den tycks brytas på uppsidan. På kort sikt finns det då potential upp mot motståndet på 117.95.

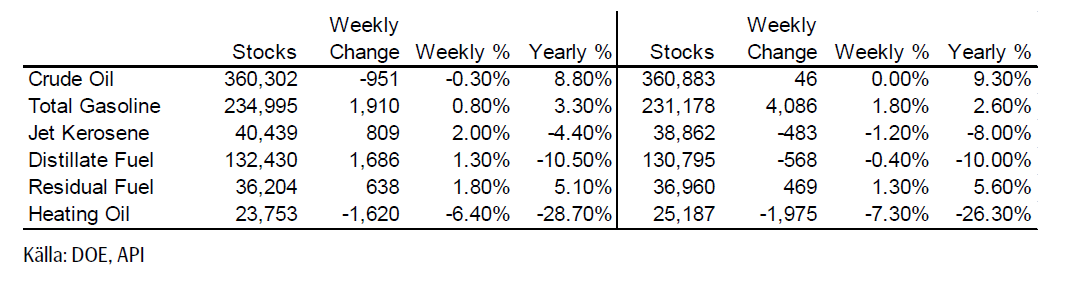

Nedan ser vi den veckovisa lagerstatistiken från USA. Lagren av heating oil minskade rätt så mycket och ligger också långt under förra årets nivå. Råoljelagren minskade också enligt DOE, men ligger nästan 10% över förra årets nivå.

Det ser alltså ut att hända saker på oljemarknaden. Månader av sidledes rörelse kan vara över. Utöver att bara vara köpt OLJA S och tjäna in rabatten på oljan i terminsmarknaden på +6% per år, tror vi att det kan komma en uppgång som motiverar ett köp av t ex BULL OLJA X2 S.

Elektricitet

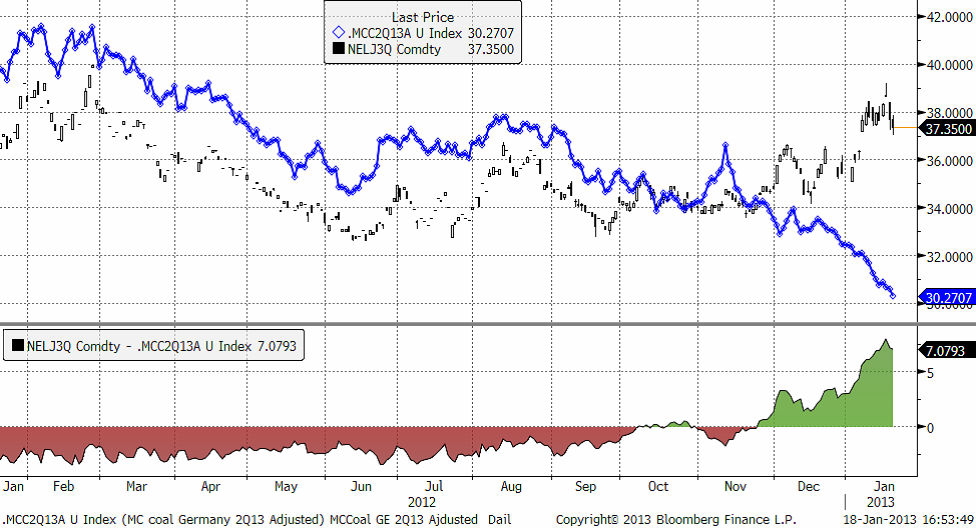

Elpriset, för det andra kvartalet, reagerade något ologiskt på kyla just nu i Norden och gick upp och noterade det högsta priset på ett år. Det är påverkan på den hydrologiska balansen som dragit upp priset. Euforin blev dock kortvarig och rörelsen på dagen liknar en ”key reversal day”. En sådan signalerar trendvändning. Nedåt i det här fallet. Stöd finns nu på 36.75 och så som priset faller nu kan den stödnivån mycket väl komma att brytas.

Nedan ser vi terminspriset för andra kvartalet och marginalkostnaden för att producera elektricitet med kol, i euro per MWh. På lång sikt är det marginalkostnaden för kolkraft som styr elpriset i Sverige. Vatten- och kärnkraft räcker inte till och då är det kol som styr vid den konsumtion vi ligger på idag (och konsumtionen har varit ungefär på konstant nivå de senaste åren). Vi ser att kolkraften fortsatt att falla i kostnad och gapet är förvånande stort.

Vad gäller vädret så ser det idag ut som högryckscenariet kommer fortsätta dominera. De första 5 dygnen är säkra medan dygn 6-10 indikerar samma vädertyp.

Vad gäller spotpriset är det ca 41 för måndag, ca 5 eur lägre än förra måndagen och väsentligt under förra veckans högsta på 53.5. Orsaken är att det är lite mindre kallt och verkar bli rejält blåsigt i Danmark.

Den hydrogiska balansen har dock fortsatt att falla. Markedskraft publicerar statistik på den hydrologiska balansen för Norge och Sverige. Den anges i TWh kraft som finns lagrat i vatten som kan passera ett vattenkraftverk. I diagrammet nedan visas hur mycket mer / mindre som finns i förhållande till vad som är normalt. Och med normalt avses genomsnittet för respektive dag på året mellan 1962 och 2006. Sedan förra veckan har underskottet ökat med 4 TWh till -5TWh.

Med nuvarande väderleksprognoser är visar den hydrologiska balansen ett underskott på hela -11 TWh om en dryg månad!

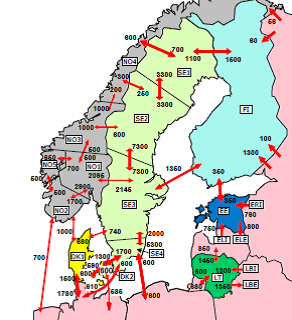

Överföringskapacitet till utanför elbörsområdet ser vi i kartan nedan. Siffrorna anger överföringskapaciteten i MW.

Vi rekommenderar att man håller sig borta från BULL EL – varianter och inväntar bättre priser att senare komma in på den långa sidan.

Naturgas

Naturgasterminen på NYMEX (mars 2013) har stigit mycket kraftigt och är uppe vid motståndet på 3.60 dollar per MMBtu. NOAA har släppt en långtidsprognos som visar att varmare väder än normalt i USA kommer att dröja sig kvar ända till sommaren. Det finns nu alltså både tekniska och fundamentala anledningar att tro att prisuppgången kan brytas vid den här nivån.

Den som kortsiktigt vill prova på att handla naturgas, kan kanske försöka sig på ett mycket kortsiktigt inhopp i BEAR NATGAS X4 S. På längre sikt tror vi att man bör vara neutral.

Guld och Silver

Tekniskt är priset på guld i dollar uppe vid utbrottsnivån från triangelformationen vi skrivit om tidigare. Det är vanligt att rekyler, som jag tror det här handlar om, når upp till utbrottsnivån för att sedan vända nedåt igen.

Det finns mycket fundamentalt i ekonomin som talar för guld. En fortsättning på det amerikanska QE3 ligger inte långt borta.

Japan har lämnat sitt velande och slagit in på en politik att försöka devalvera sin valuta genom att trycka ännu mer yen. Detta lär sprida sig till andra länder, som kan komma att tävla om att devalvera sina valutor för att hjälpa sin egen inhemska ekonomi. De enda som står fast då bland ”valutorna” är ädelmetallerna. Men just nu, ser den tekniska bilden alltså inte särskilt positiv ut.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Situationen är snarlik den för guld. Priset är uppe vid motståndsnivån 32 dollar. En rekyl nedåt i veckan tror vi har hög sannolikhet att inträffa.

Platina

Platina, vår favorit bland de tre ädelmetallerna, har gått upp rejält i veckan som gick, men priset föll oroväckande i fredags. Priset lyckades inte nå över 1700 dollar och inte heller nå toppnoteringarna från februari och oktober förra året. En rekyl nedåt förefaller trolig.

Nedan ser vi priset på platina i termer av guld, eller ”växelkursen” mellan XPT och XAU, valutakoderna för de två ädelmetallerna. Den här kvoten nådde förra årets toppnivåer i veckan som gick. Efter en god resa uppåt hittills i år, kan det kanske vara dags för vinsthemtagningar, tänker vi.

Vi rekommenderar alltså att man kortsiktigt kliver ur långa positioner i ädelmetaller. Kortsiktigt kan man eventuellt ta position i BEAR-varianter på guld, silver eller platina.

Basmetaller

Veckan inleddes med få prispåverkande nyheter med allmänt avvaktande aktörer, vilket ledde till svagt sjunkande priser. Fokus låg på torsdagens amerikanska makrodata och senare nattens BNP och övrig industridata från Kina. Amerikansk byggstartsdata överraskade (+12.1 % i december) och startade ett rally på de finansiella marknaderna vilket drog med sig metallerna uppåt. Kinasiffrorna kom in något bättre än väntat. BNP-tillväxten under Q4 kom in på 7,9 %, den första accelerationen på åtta månader. Industriproduktionen i december steg 10,3 %, någon tiondel bättre än väntat.

Basmetallerna återhämtade fallet tidigare i veckan och stänger kring nollstrecket. Risken är att marknaden på kort sikt förblir något avvaktande, nu med sikte på mer vägledning kring aktiviteten i den kinesiska ekonomin, inför det kinesiska nyårsfirandet mellan 9-15:e februari. Förhandlingarna kring det amerikanska skuldtaket kommer också skapa osäkerhet. Utveckling så här långt i år är i stort sett plus minus noll för basmetallerna. Vi kvarstår med bedömningen att nedsidorna är begränsade och med hjälp av det säsongsmässigt starka Q1 finns goda förutsättningar för prisuppgångar på 3-4 månaders sikt. Som tidigare skrivits, föredrar vi i detta sammanhang, nickel och zink.

Koppar

Koppar ledde prisuppgången under veckans avslutning. Den amerikanska byggstartsstatistiken (Housing Starts) är en traditionell ”kopparsiffra”, vilket gav en extra stimulans. Marknaden dämpas av känslan att tillväxten av Kinas kopparimport är avtagande, vilket i sig inte behöver betyda minskad efterfrågan i Kina. Flera bedömare tror nu att de kommer fortsätta beta av inhemska lager och importökning först kommer lite senare under året, såvida inte LME-priset faller kraftigt, då kineserna ofta agerar utifrån prisnivån Den tekniska bilden är relativt neutral för tillfället. Om LME-noteringen (3 månaders) kommer ned mot $7800 är det ett köp.

Alternativet är att avvakta ett brott på uppsidan kring $8200 (över trendlinjen), alternativt $8400 (toppen från september).

Aluminium

Aluminium följde inte riktigt med den allmända trenden och lyckades inte under veckans avslutning återhämta förlorad mark i samma utsträckning som övriga basmetaller. Aktörerna fokuserar på terminskurvan och den LME-relaterade kortheten från december förra året, som nu flyttats ”längre ut på kurvan”. Normalt rullas positioner 3 månader framåt vilket skulle innebära en stram marknad i mars. Nu är det istället juni som börjar bli tight. Någon eller några stora aktörer sitter på korta positioner som rullas framåt. Marknadskällor gör gällande att positioner flyttas ända ut till 2014 vilket återspeglas i en lägre contango (terminspremie) t.ex. perioden dec13-dec14. Ur ett investeringsperspektiv gör det marknaden ovanligt svåranalyserad. Rent fundamentalt är efterfrågeutsikterna väldigt goda med positiva rapporter vad gäller efterfrågan från framför allt bil- och flygindustrin. Det som gör oss tveksamma för uppsidan är en fortsatt ökande produktion, och det kan dröja 1-2 år innan marknaden är i balans.

Veckans utveckling plockar ned priset tillbaka i den sidledes trenden. Stöd kommer att infinna sig kring $2000 i första läget.

Zink

Som vi nämnt tidigare har zinken fått lida av omviktning av råvaruindex. Stora volymer skulle säljas (enligt rykten ca 13 000 LME-kontrakt, vilket är ganska mycket för zink). Effekten borde nu ha avtagit. Som vi skrivit tidigare är de största användningsområdena för zink bygg- och transportindustrin. Två områden som nu gynnas av en mer positivt syn på tillväxten i Kina och USA. Zink ligger väl placerad i det scenariot.

Den mer positiva utvecklingen under veckans avslutning fick zinken att sluta veckan på plus med ca 1 %. Tekniskt sett nivån $2050 viktig. På vägen ned fungerade det som stöd, nu får motsatt effekt när priset börjat klättra igen. Ett genombrott öppnar för en kortsiktig uppgång till nivåer strax över $2100. I perspektivet 3-4 månader är vi fortsatt positiva.

Vi rekommenderar köp av ZINK S eller BULL ZINK X2 / X4 S för den som vill ta mer risk. Man bör gå ur positionen om priset faller genom 1930 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av maj. Kortsiktigt bör man ta hem vinst vid motståndsnivån $2150. På lite längre sikt är potentialen större. Nästa motståndsnivå kommer in vid $2200, men målet är $2400 på 2- 3 månaders sikt.

Nickel

De senaste fundamentala rapporter vi tagit del av tyder på en marknad i balans under Q1 2013, detta tack vare att vi är inne i den säsongsmässigt starka perioden. Studier som genomförts styrker vår anekdotiska erfarenhet att perioden nov-april brukar innebära ökad efterfrågan (och stigande nickelpris). Problemet just nu är att utbudet är lite för överhängande för att ge tillräcklig hävstång på priset. Nickel kan dock erfarenhetsmässigt ofta överraska med sin prisrörlighet. Den tekniska bilden ser generellt positiv ut med en tendens till ”högre bottnar”. Det blir viktigt hur marknaden beter sig i intervallet $17000 och $18000 ($17550 i skrivandes stund). Det viktigt att den nedre nivån håller för att hålla uppe tempot. Bryter det på uppsidan kan det ta fart ordentligt på uppsidan.

Vi rekommenderar köp av NICKEL S eller BULL NICKEL X2 / X4 S för den som vill ta mer risk. Man bör gå ur positionen om priset faller genom 15,800 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av oktober. Kortsiktigt bör man ta hem vinst vid moståndsnivån $18000. På lite längre sikt är potentialen större. Nästa motståndsnivå kommer in strax under $19000.

Kaffe

De som köpte KAFFE S förra veckan har gjort en bra affär. I fredags stängde priset precis under det viktiga motståndet 157.35 cent per pund. Den observante konsumenten har noterat att kaffe reas ut i dagligvaruhandeln (”3 för 50 kr”). Antagligen säljer de stora mängder. Eventuellt kan man ta hem vinster kortsiktigt på den här nivån och försöka komma in igen på en lite lägre nivå efter en eventuell rekyl. Men motståndet kan också brytas och i så fall bör man köpa ännu mer KAFFE S.

Om vi sätter dagens kurs i perspektiv av de senaste fem årens prisutveckling, ser vi att priser nu är nere på riktiga bottennivåer. Prisfallet från toppen är riktigt stort. Det finns stor potential på uppsidan. Vi tror att tiden är mogen för att placera i kaffe från den långa sidan och då inte bara på kort sikt. Den som har köpt sina tre paket för 50 kr, kan utöka sin position med KAFFE S.

Socker

Sockerpriset (mars 2013) är nu nere och testar botten / stödet på 18.31. I fredags stängde handeln i mars-kontraktet på 18.37 cent per pund. Trenden är alltjämt nedåtriktad. Det spännande i veckan att se, är om stödet bryts eller om priset rör sig ”sidledes” strax ovanför.

För övriga jordbruksråvaror se analysbrevet från SEB från tidigare idag.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga