Analys

SEB – Råvarukommentarer, 2 september 2013

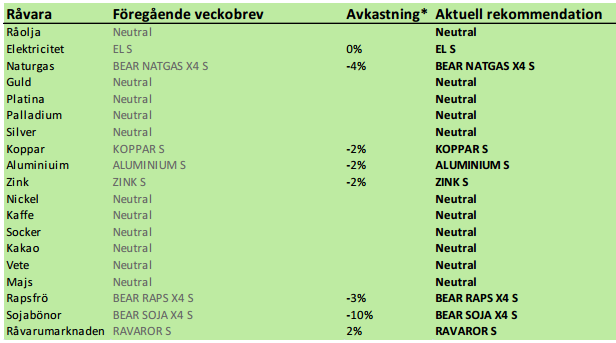

Rekommendationer

*) Avkastningen lämnar vi blank här eftersom det har varit ett två månaders uppehåll. Generellt sett har dock rekommendationerna varit lyckosamma med kraftiga nedgångar i priset på t ex spannmål och oljeväxter och prisuppgång på basmetaller.

Inledning

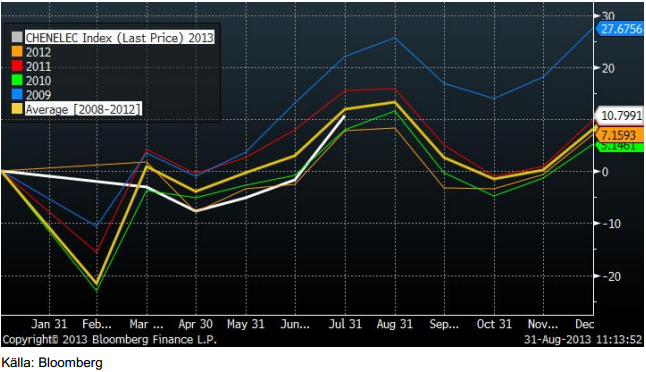

Makroekonomiska data har varit blandad med positiva IFO-siffror från Tyskland, men svag försäljningsutveckling för varaktiga varor i USA. Från USA har det å andra sidan kommit starkare ”consumer confidence” och BNP för andra kvartalet reviderades upp. Det har inte kommit någon viktig statistik från Kina, men vi ser faktiskt att elproduktionen, som tidigare sackat efter tidigare års utveckling, återhämtat sig. Elproduktionen i Kina är en indikator på hur det går i ekonomin, diagrammet nedan.

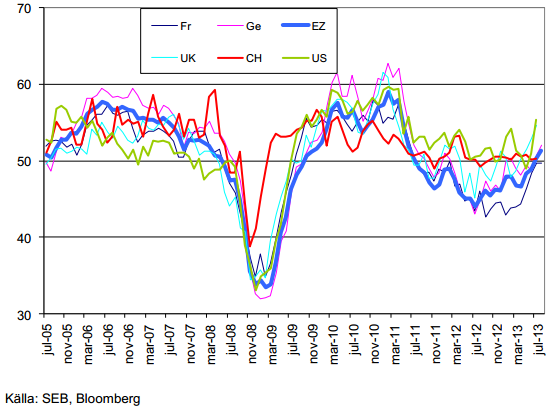

Nedan ser vi utvecklingen för PMI, en ledande konjunkturindikator, för några av världens viktigaste ekonomier. Notera hur det fortsätter att förbättra sig i Eurozonen och i USA, medan råvarulokomotivet Kina ligger fast vid 50, som indikerar varken tillväxt eller kontraktion.

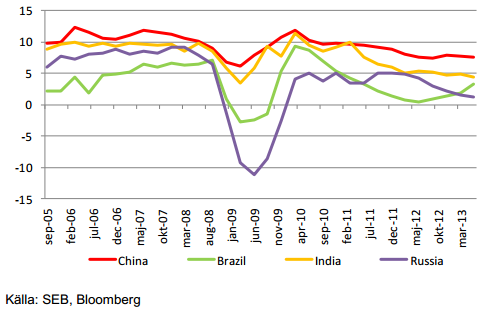

Nedan ser vi BNP-tillväxten i de fyra BRIC-länderna. Det kan vara svårt att tro, men Brasilien är faktiskt det enda BRIC-landet som ökat sin tillväxt de senaste kvartalen och har nu en högre tillväxt än Ryssland. Vi ser att Indiens tillväxt är den som minskat mest de senaste två åren. Kinas tillväxt är också i sjunkande trend.

Råolja – Brent

Oljepriset rusade uppåt i veckan i takt med publiceringen av det ena krigiska uttalandet efter det andra från USA:s regering. Det har dock hela tiden funnits röster som pekat på vikten av eftertänksamhet. Sarah Palin, som befinner sig på den högra sidan av Republikanerna sade t ex så här i fredags kväll ”So we’re bombing Syria because Syria is bombing Syria? And I’m the idiot?” I torsdags fick Storbritanniens premärminister nej av Parlamentet för ett angrepp på Syrien. I lördags sade USA:s president att han ville ha stöd av kongressen, vilket minst tar 10 dagar att få. Per Jönsson, UI, menar att detta antyder att det antagligen pågår en förhandling mellan USA och Syrien och de dramatiska uttalandena från Obamas administration ska kanske förstås utifrån detta. Marknaden verkar ha förstått detta och uppgången i oljepriset kom av sig.

Bankens oljeanalytiker anser att för oljemarknaden är Libyens problem att hålla igång ens en fraktion av sin produktionskapacitet är ett större omedelbart problem, än risken för en militär inblandning i Syrien.

Oljeprisuppgången vände precis vid de tekniska motstånden kring 117 dollar. I det mycket korta perspektivet av några dagar, är en rekyl ner mot 110 dollar trolig. Det förutsätter dock att inget militärt angrepp på Syrien görs, men det förefaller efter USA:s president Obamas tal i lördags vara osannolikt. Antagligen handlas oljepriset ner ordentligt med hänvisning till talet.

Spotkontrakt kallas det kontrakt som har kortast tid kvar till leverans. För brent är det just nu oktoberkontraktet. I kursdiagrammet ovan är det spotkontraktets pris som visas. Det handlas just nu i 114.06 dollar. November – kontraktet, som alltså förfaller och går i leverans en månad senare, handlas i 112.27 dollar. Skillnaden i pris mellan månaderna är alltså 1.56%. Om vi antar att ingenting händer med terminskurvan, utom att tiden går, kommer alltså novemberkontraktet på en månad att ha stigit med 1.56%. På årsbasis blir det 20.3%. Detta är just nu den riskpremie (priset på risk vad gäller oljeprisets variation), som oljeproducenter är villiga att betala investerare för att bära risken på oljepriset. Detta är också just nu den riskpremie som certifikat som t ex OLJA S ger innehavaren av det.

20% är en ovanligt hög riskpremie och därför ligger också i marknadens förväntningar att priset kommer att falla. De senaste åren har investerare i terminer, via OLJA S, kunnat erhålla ungefär 5%. Därtill kommer ränta på beloppet, minus avgiften, vilka tar ut varandra mer eller mindre. Därutöver har man alltså haft möjligheten att geopolitisk risk i Mellanöstern, ger vinst via prisuppgång. Aktier har svarat på oroligheterna med att falla i pris. En placering i OLJA S, samtidigt som den gett en god avkastning från riskpremien i terminskurvan, har också fungerat som ett skydd mot faktorer som får aktier på fall. Det är precis av den här anledningen som olja är bra att ha i en välbalanserad portfölj!

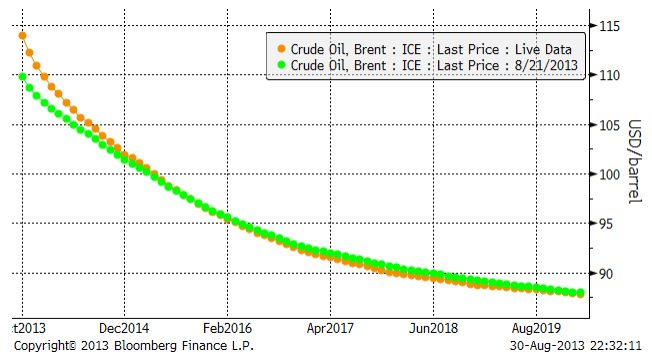

I diagrammet nedan ser vi hur oljeterminsmarknadens terminspriser ser ut framåt i tiden. Den brandgula kurvan visar hur det såg ut i fredags kväll och den gröna hur det såg ut veckan innan.

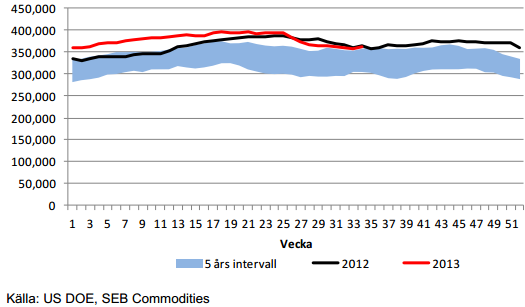

Råoljelagren i USA, ligger efter den starka importsiffran, på samma nivå som förra året. Till viss del kan detta ha sin orsak i oroligheterna i USA visavi Syrien, men det är också säsongsmässigt så att lagren vänder upp vid den här tiden på året inför höst och vinter.

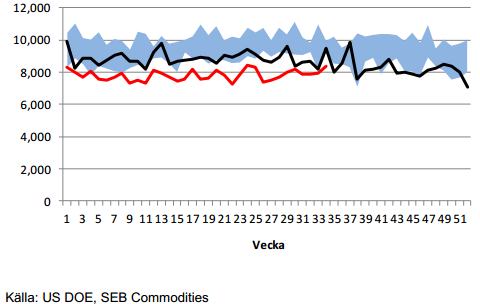

Importen år 2013 (röd) fortsätter att hålla sig under importen förra året (svart) och intervallet för de fem åren 2007-2011. Säsongsmässigt brukar man se en ökad import i den här veckan, och det såg vi också.

Vår vy är neutral.

Elektricitet

Nedan ser vi prisdiagrammet på det första kvartalets 2014 kontrakt. Vad vi ser är successivt lägre toppar sedan mars månad, och successivt högre bottnar sedan juni. Detta bildar en inom den tekniska analysen, klassiskt så kallad ”triangelformation”. Man ser dem ofta vid trendvändningar. I det här fallet är den huvudsakliga trenden nedåtriktad. Man bör alltid vänta på utbrott från triangeln, men med tanke på dels att priset är riktigt lågt i ett historiskt perspektiv och att det varit en varm och regnfattig sommar, med underskott i vattenmagasinen, ett år äldre kärnkraftverk, så skulle det inte förvåna om priset steg.

Den senaste veckan har priset rört sig ytterst lite, däremot har handeln varit livlig.

Vi ska se lite mer i perspektiv hur lågt elpriset är just nu. Nedan ser i spotkontraktet på ”årskontraktet” för el, dvs vad det skulle kosta att prissäkra ett helt kalenderår. Just nu avser spotkontraktet priset för att prissäkra leverans av el under hela år 2014. Diagrammet är på månadsbasis.

Vi tror att det är riktigt låga priser på el just nu. Det är orsakat av riktigt låga priser på kol, bottennivåer på utsläppsrätter och allmän lågkonjunktur. Även om ”tajmingen” kan missa, är elpriset nedtryckt av att alla faktorer är i botten. Det borde rimligtvis vara bättre att vara köpt än att vara såld elpriset. I synnerhet som tillväxten, t ex i USA tycks vara på väg tillbaka.

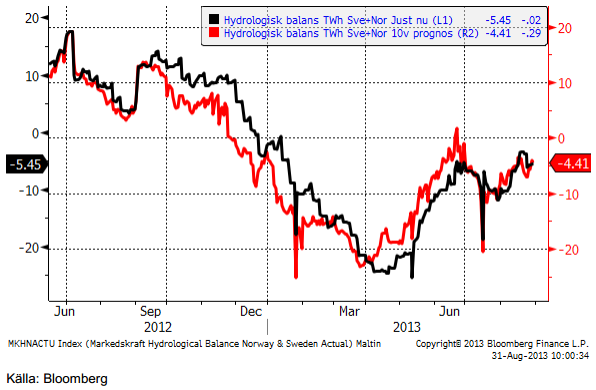

Hydrologisk balans ligger kvar på ett underkott (i förhållande till normala vattennivåer).

Marginalkostnaden för att producera el bestäms av priset på kol och priset på utsläppsrätter. Nedan ser vi priset på utsläppsrätter i euro / ton. Vi ser att priset bottnade i april. Sedan dess har en viss återhämtning och framförallt konsolidering ägt rum.

Vi rekommenderar alltså försiktigt köp av el, t ex EL S, som har mindre risk än BULL EL X4 S.

Naturgas

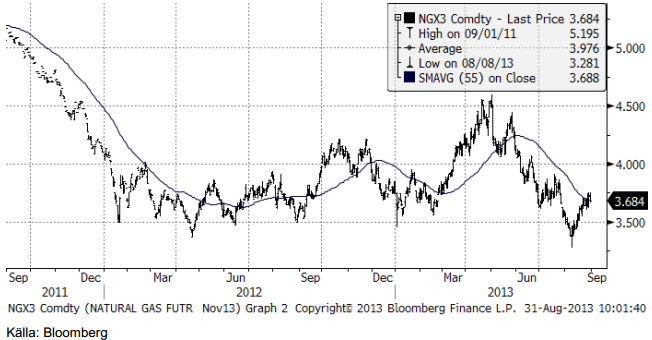

Naturgaspriset har varit fallande sedan maj, men har rekylerat upp i augusti. Vi tror att det handlar om just en rekyl och att priset kommer att vända ner igen.

EIA räknar med att år 2013 blir det sjätte året på raken med rekordproduktion av naturgas i USA.

Guld & Silver

Guldpriset har rekylerat upp och nått upp till nivåer där rekylen torde stöta på motstånd i det korta perspektivet. USA:s president Obamas tal om Syrienkonflikten, längre beskriven under råoljeavsnittet ovan, torde få en klart negativ påverkan på guld- och silvermarknaderna i den kommande veckan.

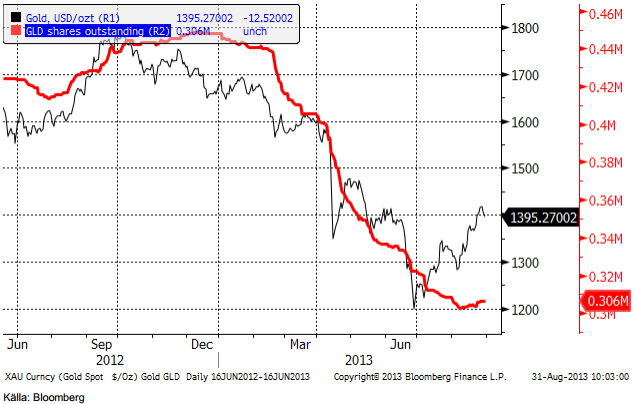

Den största börshandlade investeringsprodukten på guld, GLD, som investerare sålt av friskt under våren, har faktiskt attraherat nettoinflöden för första gången sedan november förra året. Vi ser antal GLD-bevis utestående i röd kurva nedan och guldpriset som den tunnare svarta.

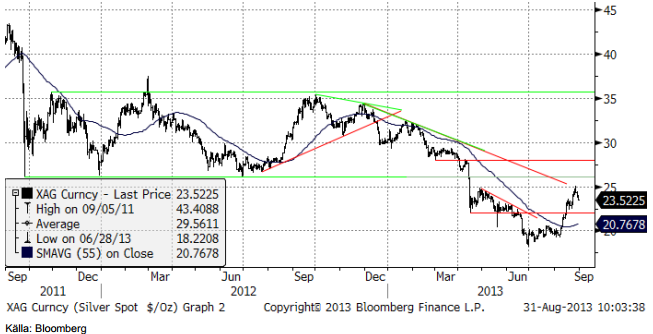

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Prisuppgången i veckan stannade vid motståndet på 25 dollar, som nämndes i förra veckans brev. Nedgången lär få fortsatt fart när handeln öppnar igen natten till måndag.

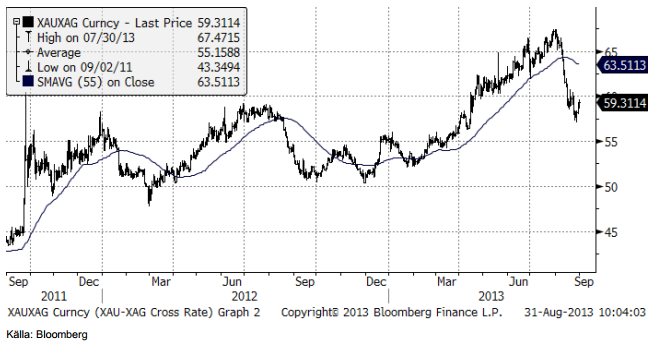

Nedan ser vi kvoten mellan guldpriset och silverpriset. Silver har hämtat igen en del mark mot guldet sedan slutet av juli. Kanske är det dags att tappa lite mot guldet nu.

Platina & Palladium

Platina har stigit upp till ett tekniskt motstånd, där priset har vänt ner tidigare i år. Stödet under trenden uppåt är intakt. Om veckan inleds med fallande priser för ädelmetaller, kan det bli ett test av stödlinjen. Bryts den, har vi återigen en säljsignal på platina.

Palladiumpriset ligger precis under ett tekniskt motstånd. Det är en mycket spännande situation rent tekniskt. Motståndet har hållit så många gånger, att ett brott uppåt från den skulle signalera en större förändring i palladiummarknaden. Än så länge ser motståndet dock ut att hålla. Gissningsvis håller motståndet och priset rekylerar nedåt i det korta perspektivet. Skulle motståndet brytas uppåt, vill vi naturligtvis vara köpta palladium. Det finns även en stödlinje under, inritad i diagrammet nedan. Bryts den på nedsidan har vi istället en säljsignal. Priset kan då falla från 722 dollar till nästa stöd på 600 dollar, enligt teknisk analys.

Vi är för närvarande neutrala platina och palladium.

Koppar

De som tror på uppgång i kopparpriset pekar på att det ekonomiska läget i Kina håller på att förbättras och de första tecknen på en återhämtning i Europa. De ser detta som en bra anledning att köpa på nedgångar. De som tror på fortsatt nedgång i kopparpriset oroar sig för det ekonomiska hälsotillståndet i tillväxtmarknader som Indien, Brasilien, Ryssland och Indonesien. Effekten av osäkerheten har blivit en högre kursrörlighet. Vi håller mer på den grupp som tror på en uppgång i priset, eftersom fundamenta gradvis tycks förbättras. Vi tror att konsumenter av metallen också kommer att passa på att köpa på prisnedgångar. Å andra sidan hör vi också om producenter som är måna om att hedga om priserna kommer upp till runt 7400 dollar. Det ger oss en ”range” som ligger vid 7000 till 7500 dollar per ton och det är där priset har legat. Skulle priset gå över 7500 dollar, har vi en teknisk köpsignal, men som marknaden ser ut, är det nog en bättre idé att försöka köpa nära botten på prisintervallet, dvs om priset återigen går ner mot 7000 dollar.

Vi förväntar oss fortsatt hög volatilitet. Vår kortsiktiga bedömning talar för uppsidan och vi rekommenderar därför köp av BULL KOPPAR X2 S eller X4 S.

Aluminium

Premien (över LME-noteringen) för fysisk leverans av metal har fallit dramatiskt i veckan som gick. Det har även själva LME-noteringen. Detta är ett hårt slag för producenterna. I vår prognos för nästa år ligger stora produktionsneddragningar. Vi förväntar oss att producenter kommer att tillkännage produktionsneddragningar de kommande månaderna. En betydande andel av producenterna förlorar pengar vid dagens priser. Nu, när priemierna faller, och förmodligen kommer att falla ännu mer när LME:s förslag går igenom i oktober. Det är är inte helt säkert att LME:s lösning på problemet med premierna för fysisk aluminium går igenom, men det är mycket troligt. Då blir situationen ännu värre för producenterna.

Zink

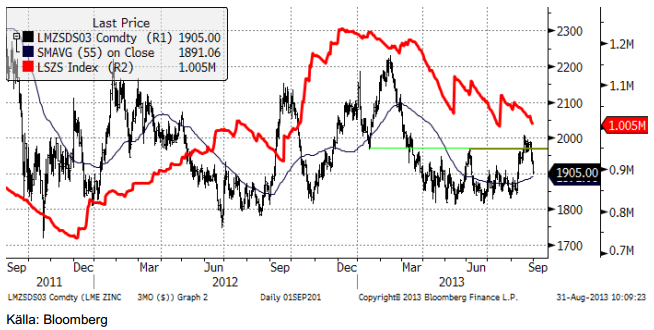

Sedan kursfallet under det första kvartalet, har zinkpriset fastnat i ett relativt smalt prisintervall mellan 1800 och 1950 dollar per ton. Uppgången sedan juli, som tillfälligt bröt 2000-nivån, ser ut att vara slutet på ”sidledeshandeln”. Efter flera år när det producerats mer än vad som konsumerats, har marknaden börjat komma i balans igen. Lagernivåerna vid LME har också börjat sjunka och uppgår nu till 1 miljon ton, vilket är enormt mycket, men drygt 200,000 ton mindre än för ett halvår sedan. Enligt ILZG var låg marknaden på ett överskott om 44,000 ton under det första halvåret, jämfört med 157,000 ton samma period förra året. Det långsiktiga ”bull-caset” för zink är baserat på att betydande gruvkapacitet stängs de kommande åren. Detta gäller fortfarande. 1.5 mt årlig produktionskapacitet väntas bli nedlagt under åren 2013 till 2016. Av detta tängs 450,000 tons kapacitet det kommande året.

Nickel

Det huvudsakliga temat för nickel är alltjämt överproduktionen av Nickel Pig Iron (”NPI”) i Kina. Den senaste RKEF-teknologin har sänkt marginalkostnaden för produktionen, vilket har satt ytterligare press på priserna. En effekt av den ökade produktionen av NPI i den rostfria stålindustrin, är ett överhäng av primärnickel i Kina. Rekordnivån på lagren vid LME 212,000 ton, har huvudsakligen orsakats av inleveranser till lagerhuset i Johor i Malaysia. Det materialet har antagligen exporterats från Kina. Nickelgruvor lider under dagens låga priser och marknaden behöver gruvnedläggningar för att återkomma i balans.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål