Analys

SEB – Råvarukommentarer, 2 december 2013

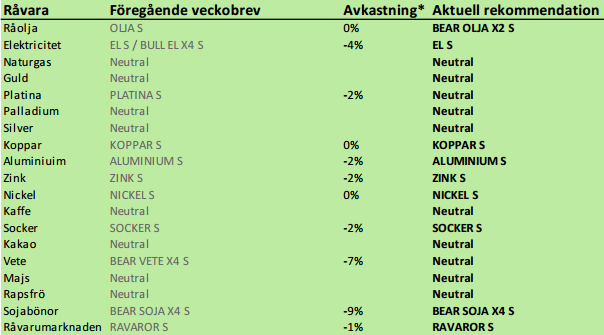

Rekommendationer

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

Råolja – Brent

Oljepriset gick hela vägen upp till det gamla tekniska motståndet på 111.79 dollar per fat, innan det vände ner igen. SEB har uppdaterat sin prognos för oljepriset. Både för det första kvartalet och det andra nästa år, tror bankens oljeanalytiker på ett pris på 100 dollar per fat. De faktorer som bidrar till ett lågt pris är den stadigt ökande produktionen i USA, som innebär att mer olja blir kvar på världsmarknaden i kombination med fortsatt, förhållandevis, låg tillväxt i tillväxtländer.

EIA kunde i veckan meddela att bensinpriset i USA var det lägsta inför Thanksgiving-helgen på tre år. Förr i tiden ansågs ett lågt oljepris vara en drivkraft för tillväxt och det kanske är därför som USA – med såväl billig olja som ännu billigare naturgas drar ifrån resten av världen just nu. EU-28 pekades i veckan ut av chefen för International Energy Agency som i strykläge vad gäller tillväxt pga energipriser som är ca tre gånger så höga som i USA – och att detta är helt politiskt orsakat.

Priset på olja är nu så högt att vi inte längre kan rekommendera en köpt position i olja, utan går över till säljrekommendation. Den som vill kapitalisera på det, kan placera i BEAR OLJA X2 S med 2 gångers daglig hävstång eller BEAR OLJA X4 S med 4 gångers daglig hävstång – dvs en ganska hög risknivå.

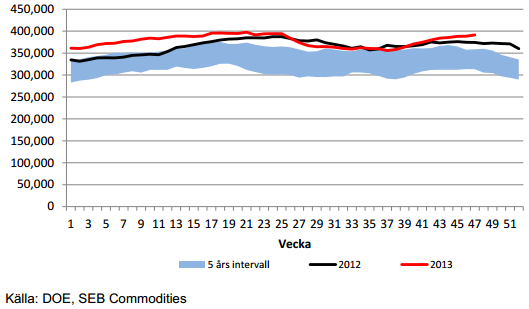

I onsdagens DOE-rapport steg råoljelagren återigen och ligger nu som vi ser på rekordnivåer för säsongen.

Lagerökningen i USA har hänger delvis ihop med lite högre import för en månad sedan – vilket är en typisk uppladdning inför Thanksgiving-helgen.

Vi tycker alltså att priset på olja är för högt i dag och rekommenderar att man tar hem vinster på OLJA S och kortsiktigt går in i något av våra BEAR-certifikat. SEB:s certifikat på olja har inte bara lägre avgifter än något annan emittents utan också lägre skillnad mellan köp- och säljkurs.

Elektricitet

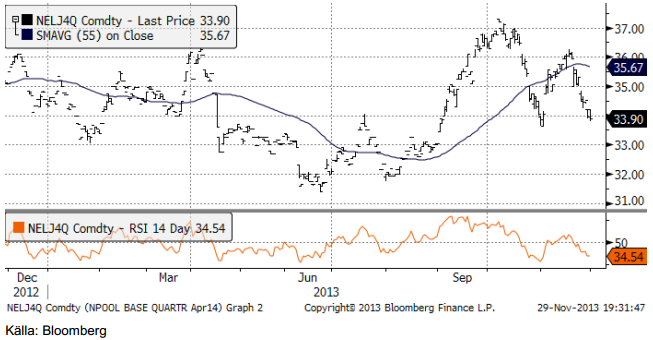

Certifikatet byter nu kontrakt från vinterkontraktet kvartal 1 till vår/försommarkontraktet kvartal 2. I diagrammet nedan ser vi den historiska prisutvecklingen på kvartal 1-kontraktet. Priset har rekylerat ner på förbättrad hydrologisk balans.

Kärnkraften i det nordiska börsområdet gick på 11 reaktorer, 82% av installerad kapacitet. Fredagens väderleksprognos visar på lägre genomsnittlig temperatur i veckan som kommer: -0.2C mot tidigare 0.2C prognosticerat. Normalt är 1.4C, så det är något kallare än normalt.

Enligt Markedskrafts prognosmodell ligger vattenkraften på +0.3 TWh över normalt om två veckor.

Nedan ser vi priset på energikol, den närmaste månadens leveranstermin. Priset steg successivt till 85 dollar, men föll kraftigt i torsdags och stängde veckan på 82.10 dollar / ton. Att marknaden inte orkade ta sig upp till föregående topp på 90 dollar, utan stannade på 85 dollar, får anses vara ett svaghetstecken.

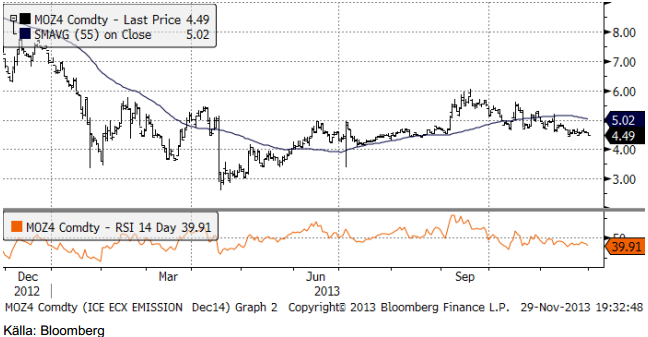

Prisutvecklingen på utsläppsrätter fortsätter att dala sakta. Omsättningen var dock mycket hög i veckan som gick.

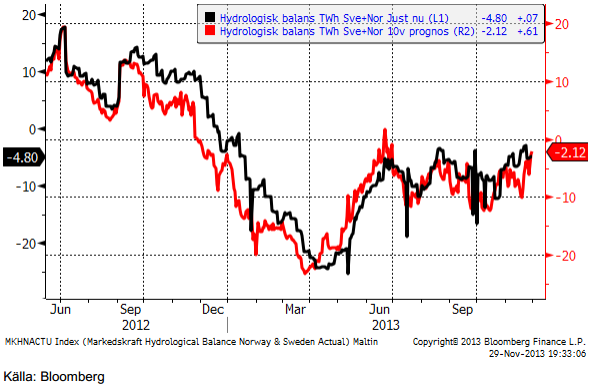

Hydrologisk balans ser vi nedan. Både den aktuella och 10-veckors prognos ligger strax under normala nivåer.

Vi rekommenderar köp av EL S.

Naturgas

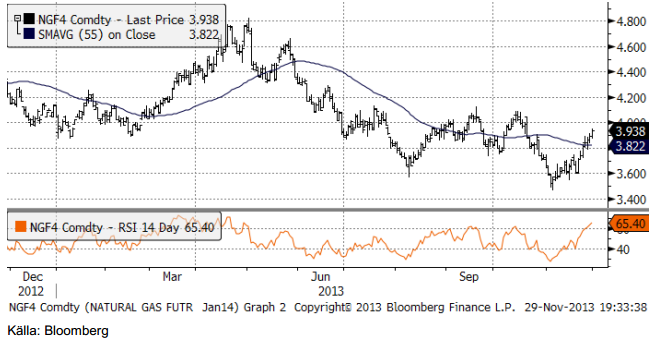

Naturgaspriset i USA har handlats upp på det kalla vädret. Liksom i Norden, har det varit kallt i USA. Nedan ser vi januari-kontraktet.

Metaller

Den första delen av förra veckan kan bara beskrivas som väldigt tråkig. Kursrörligheten är på den lägsta nivån på flera år. Låga volatiliteter är ett fenomen som delas av de flesta finansiella marknader och är inte unikt för metallmarknaderna. Den här veckan var kursrörelserna mindre än vanligt – fram till onsdagens eftermiddag. USA var stängt på torsdagen för Thanksgiving. Vad som kan ha börjat som en likvidering av positioner inför helgen, startade en rask prisnedgång. Priserna gick ner med 1 – 2% i basmetallerna i en annars lugn marknad. Dollarn var lite svagare då och aktierna lite starkare, så det går inte att förklara prisrörelsen med de vanligaste faktorerna. Det gick inte heller att hitta någon annan förklaring.

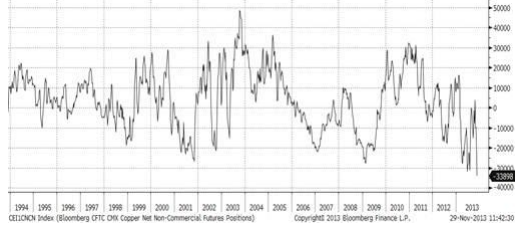

”Non-commercials” i CFTC:s värld, dvs ”spekulanter” är extremt sålda terminer på basmetaller just nu, vilket historiskt har visat att marknaden är känslig för ”short covering”. Positionen i Comex terminskontrakt på koppar visar att non-commercials är nettosåld 35,000 kontrakt. Det är den största negativa positionen sedan 1993 och så långt bakåt informationssystemet Bloomberg har data. Vi tror att det ser likadant ut i andra basmetaller, som vi inte har CFTC-data på eftersom de handlas på den engelska börsen LME och alltså inte rapporterar positioner till det amerikanska CFTC.

Från en teknisk synvinkel ligger koppar och zink fortfarande över de lägsta priserna från sommaren, medan nickel ligger nära botten. Aluminium sticker ut genom att nu handlas på fyra års lägsta pris de senaste två dagarna. Vi tror att marknaden är överdrivet såld och tillflöde av nya säljare för att på riktigt trycka ner priset ytterligare. Vi håller fast vid åsikten att marknaden diskonterar en allt för pessimistisk framtid. Vi tror att det finns utsikter för en ordentlig rekyl uppåt innan nyår. Den säsongsmässigt starka perioden ligger framför oss. December / januari brukar vara starka månder vad gäller priset.

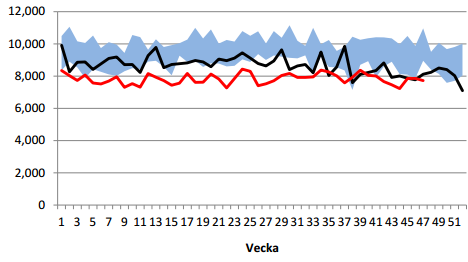

Nedan ser vi non-commercials nettoposition i Comex-koppar-terminer:

Net non-commercial position Comex Copper

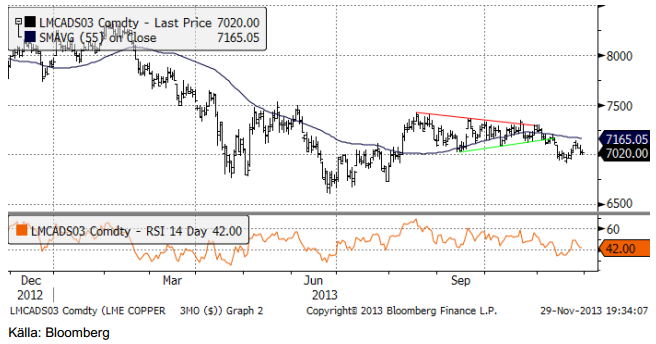

Koppar

Koppar är just nu inte i fas med resten av basmetallgänget. Trots vad en teknisk analytiker skulle säga är en tydlig säljsignal efter utbrottet från triangelformationen för ett par veckor sedan, handlas koppar starkare än de övriga basmetallerna. Om man tar hänsyn till att spekulanterna på rekordhög nivå tycker att kopparpriset är säljvärt, är kopparprisets styrka ännu märkligare. De flesta marknadskommentatorer pekar på ”det ökade utbudet” som det huvudsakliga skälet till det negativa sentimentet kring metallen. Lagren vid börserna uppvisar tillbakavisar dock detta.

Lagren vid LME har sedan toppen på 675,000 ton sjunkit till 424,000 ton. Det är en minskning med 38%. Mest material har levererats ut från lagerhus i Malaysia. Materialet antas ha gått till Kina, men det finns (som vanligt) rykten om att det har parkerats någon annanstans (Vietnam talas det om). Vad som talar emot detta, är att det är en stadig minskning av LME-lagren och inte enskilda, stora uttag, som man skulle färvänta sig att se om ägarna till metallen ”parkerade om” den på en billigare parkeringsplats.

Skillnaden mellan spotpriset på koppar och tre månaders terminen är försumbar, vilket talar för att det är något av en bristsituation. Detta förefaller alltså peka på att ”non-commercials” är ute i ogjort väder.

Minskande lager brukar hänga ihop med högre volatilitet. Vi tror att sannolikheten är stor att dagens lugna marknad kommer att övergå i högre volatilitet. De senaste 30 dagarna har prisrörligheten legat på 30% omräknat till årsvolatilitet. Det är extremt lågt. Optioner på koppar prissätts också lågt och vi tror att detta är ett tillfälle att köpa optioner.

Högre volatilitet på råvaror hänger också ihop med stigande priser, eftersom båda påverkas av låga lager.

USA:s ekonomi börjar expandera allt snabbare nu, enligt flera indikatorer. Man ska dock inte av den anledningen tro att det har en positiv påverkan på kopparpriset. Om vi försöker förklara kvartalsvis prisförändring på koppar med följande variabler: BNP-tillväxt i Kina, BNP-tillväxt i USA och förändring av lagernivån på LME, ser vi att:

Lagerförändringen på LME har högst statistisk signifikans. En lagerminskning med 1% från föregående kvartal tenderar att höja priset med 9.5% (sannolikhet att det inte skulle stämma är 2%).

BNP-tillväxt i Kina är signifikant på 6%-nivån (det är 6% sannolikhet att högre BNP i Kina inte höjer kopparpriset).

BNP-tillväxt i USA, däremot är inte alls statistiskt signifikant för påverkan på kopparpriset. Parametern skattad på data från de 78 senaste kvartalen visar faktiskt ett negativt samband. Förmodligen är det så att ett högt kopparpris innebär högre kostnader för den amerikanska ekonomin och alltså lägre tillväxt.

Att det är högre tillväxt i USA är alltså inte något att glädja sig åt på kopparmarknaden. Kinas ekonomi stampar fortfarande på samma nivå som i våras och den ledande indikatorn ”Inköpschefsindex” har inte böjt av uppåt, som den gjort för USA och Storbritannien, t ex.

Lagernivåerna på LME är dock väsentligt lägre, och det är ett positivt tecken, som kopparmarknaden ännu inte reagerat på. Lägre lagernivåer behöver inte vara drivet av högre efterfrågan, som vi varit vana vid, utan kan också erhållas genom lägre utbud.

Världens största kopparproducent, det statliga chilenska bolaget Codelco ligger nära förlust vid dagens kopparpris. Under det andra kvartalet, när det genomsnittliga kopparpriset låg på 7038 dollar per ton, hade Codelco endast 7% marginal före skatt. Skulle priset alltså gå ner 7% till 6550 dollar, börjar bolaget gå med förlust, före skatt. Kopparmarknaden har vissa likheter med oljemarknaden, då Chile står för så stor del av världsproduktionen. Chile har också en Sovereign Wealth Fund för att samla produktionsskatter från kopparn, precis som många arabländer – och Norge – har för produktionsskatter på oljan. Chile kan naturligtvis liksom OPEC för oljan, begränsa produktionen, så att priset håller sig över en viss nivå. Räkneexemplet med Codelcos lönsamhet visar, att det kanske inte är långt ner till den nivån.

Vi tycker att prisfallet har gett en möjlighet att komma in på den långa sidan till bra pris och rekommenderar köp av KOPPAR S.

Aluminium

Priset på aluminium föll under sommarens lägsta notering. Den kortsiktiga köprekommendation vi avgav för ett par veckor förutsatte att botten inte skulle brytas. Den som vill skydda sitt kapital och inte låta en liten förlust bli större, bör ta stoppen nu.

Däremot ser vi att RSI ligger på under 30, vilket indikerar en ”översåld” marknad. Det behöver inte i sig innebära en helt säker rekyl uppåt, som skedde till i slutet av juni.

Ett möjligt scenario är att prisfallet får igång de länge väntade produktionsneddragningarna. Samtidigt är contangot på aluminium så stort, hela 7%. Det innebär att köpare har en intäkt på 7% på att äga metallen utan prisrisk. Kostnaden för finansiering och lagring är för många betydligt lägre än 7% per år. Materialet har därför inga svårigheter att hitta köpare. Detta håller i sin tur premierna för fysisk metall höga.

Sammantaget alla faktorer, förväntas efterfrågan öka med mellan 5% och 7% per år, vilket innebär att produktionsöverskottet sakta kommer att betas av. Vi favoriserar fortfarande en köpt position, även om uppsidan också är begränsad. Vi tror att det kommer en rekyl och rekommenderar att man säljer in i den. En rekyl uppåt kan ta priset upp till 1900 dollar per ton.

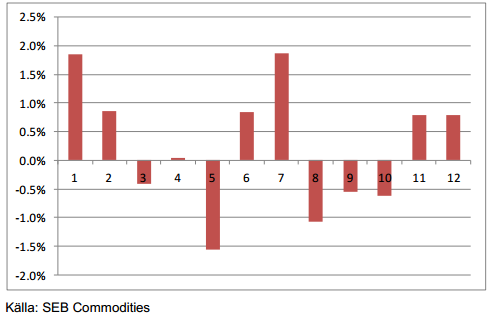

Nedan ser vi hur aluminiumpriset historiskt har utvecklat sig i genomsnitt för årets tolv månader. Perioden är från januari 1990 till november 2013. Vi ser att december och januari historiskt har varit starka månader för aluminium.

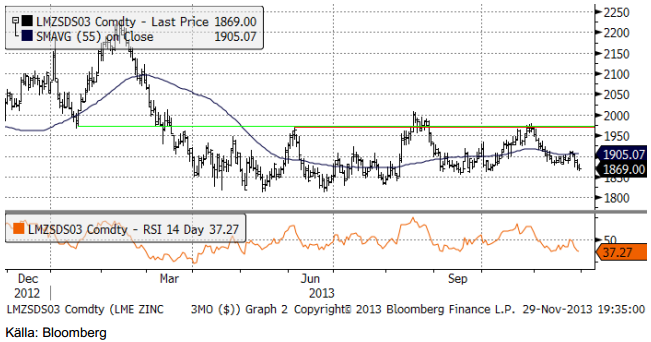

Zink

Zinkmarknaden handlar ner mot 1850-nivån, där det bör finnas stöd. Det är i botten av det konsolideringsintervall som varit rådande sedan april i våras. Vi rekommenderar köp av ZINK S.

Nickel

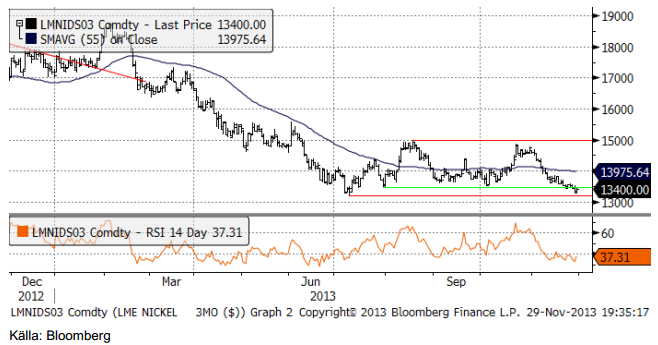

Vår grundsyn är att man ska försöka köpa nickel, i synnerhet om priset kommer ner mot 13,500 dollar per ton. Som vi ser i prisdiagrammet nedan, är priset nere vid den bottennivå som började etableras under juli och vi tror att det är ett bra köptillfälle nu, då priset faktiskt är under den nivå som vi indikerat som köpvärt.

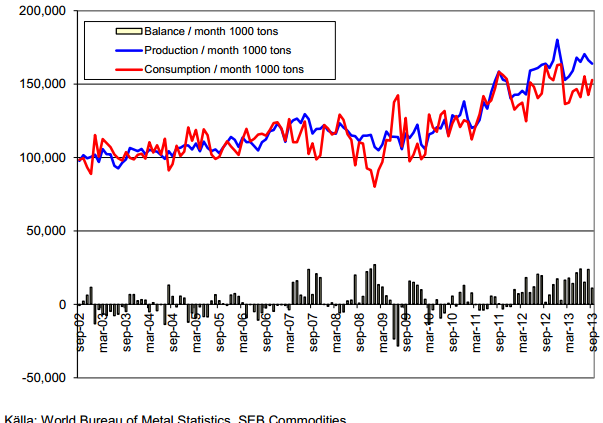

Nedan ser vi produktion och konsumtion av nickel i historiskt perspektiv, uppdaterat till september, enligt siffror från World Bureau of Metal Statistics. Produktionen är något lägre i sen tid och konsumtionen något högre. Det innebär att överskottet i september var bara hälften så stort som i augusti.

Vår grundsyn är att man bör försöka köpa nickel och rekommenderar köp av NICKEL S. Priset (cash och 3 månaders termin, som vi alltid avser), går att följa på www.basemetals.com

Guld

Guldpriset (i dollar), som för ett par veckor sedan föll under den tekniska stödnivån på 1273, har sedan dess rört sig förvånande lite.

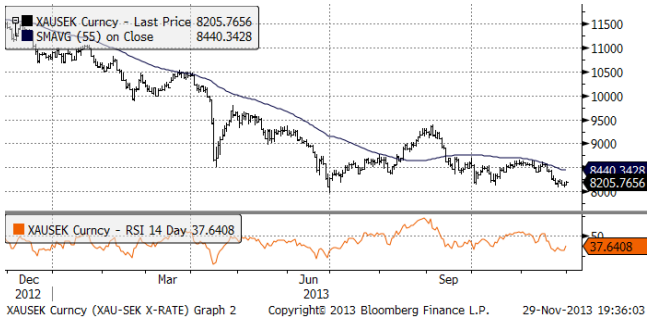

I termer av kronor, har priset hållit sig stabilt, med endast marginella prisrörelser under veckan. Vi ser kursdiagrammet på priset i kronor för ett troy uns nedan. Notera att vi inte har någon teknisk köpsignal, men vi har ett tekniskt stöd vid 8000 kr. Trenden är fortfarande nedåtriktad.

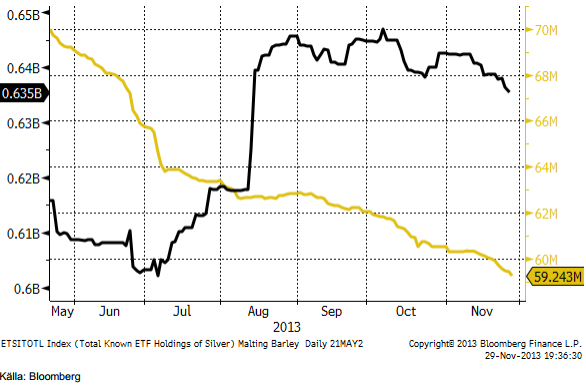

Finansiella placerares likvidering av innehaven i börshandlade guld-ETP-er har tagit ny fart i november. Den utplaning av likvideringen som vi såg i början av månaden visade var alltså tillfällig. I diagrammet nedan ser vi antalet uns som innehas av börshandlade fonder det senaste halvåret. Den gula kurvan avser guld och den svarta silver.

Det är inte bara investerarna av likvida ETP-er som är skeptiska till guld som investering. US Mint rapporterade i fredags att försäljningen av deras American Eagle bullion coin, minskade med 1% i november jämfört med oktober. I oktober såldes 48,500 uns och i november 48,000. Mönstret tidigare under året har varit att lägre pris lett till likvidering av guld-ETP:er, men ökade köp av fysisk metall. Nu har alltså även de fysiska köparna börjat dra sig för att köpa.

Vi fortsätter tills vidare med neutral vy på guld.

Silver

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Priset stängde i fredags på 20 dollar per uns. Silverpriset har haft svårt att ta sig bort från 20 dollar. Vi hade förväntat oss något svagare utveckling efter att priset gick under 20 dollar första gången för en dryg vecka sedan.

Vi fortsätter att vara neutrala guld och silver.

Platina & Palladium

Platinapriset borde ha stöd från strejkerna i Sydafrika, men har det inte. Den triangelformation som etablerats i prisutvecklingen sedan botten i juni, har nu brutis på nedsidan, vilket indikerar att trenden fortfarande är nedåtriktad.

RSI ligger har dock varit under 30, vilket indikerar en översåld marknad och en nära förestående rekyl uppåt i priset.

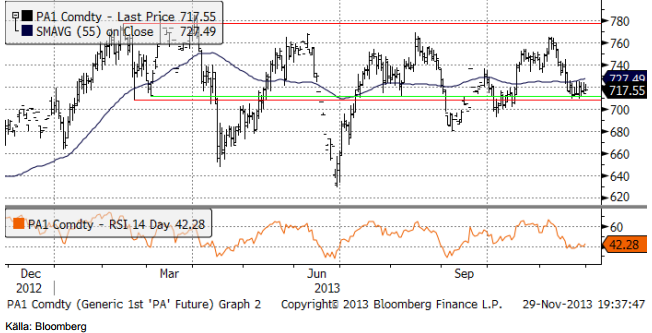

Priset på palladium har funnit stöd på 710 dollar per uns. I dagsläget är det omöjligt att säga om den konsolidering som skett vid den nivån kommer att följas av ytterligare en nedgång eller om det blir en rekyl uppåt.

Vi behåller vår neutrala rekommendation på palladium och går även över till neutral på platina.

Kaffe

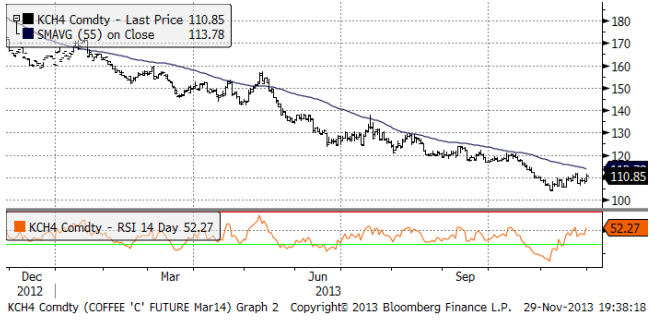

Kaffepriset handlade hela veckan över den tidigare bottennivån strax över 100 cent och stängde veckan på 109 cent. 110 cent har rekylen dock ännu inte lyckats ta sig över.

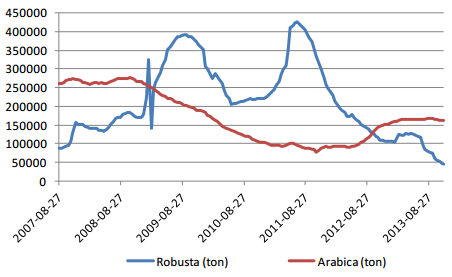

På en konferens i lördags (16 nov) i Costa Rica, sade BNP Paribas kaffeanalytiker att produktionsöverskottet i år 2013/14, som började den 1 oktober sjunker till 3 miljoner säckar (à 60 Kg) från 4 miljoner säckar under 2012/13. Nästan hela överskottet utgörs av arabica. Konsumtionen av den billigare och enklare och mer lättodlade robustan ökar i tillväxtländerna så att den relativt stora produktionsökningen framförallt i Vietnam sväljs.

I fredags sänkte dock USDA estimatet för Brasiliens skörd av kaffe (huvudsakligen arabica) från 53.7 miljoner säckar till 53.1 miljoner för 2013/14, vilket är 3 miljoner säckar mindre än under 2012/13. Det står i rapporten på USDA:s hemsida att kvaliteten är sämre än förra året.

Kostnaderna väntas stiga från en nivå 2012/13 på 122 cent per pund till 134 cent per pund. Det innebär att priset ligger under en nivå där 50% av kaffeproducenterna i Brasilien gör förlust. Det är naturligtvis en ohållbart låg prisnivå. Den som vill läsa rapporten kan göra det här.

Lagret av robusta vid LIFFE-börsen har fortsatt att sjunka sedan i somras och är nu på extremt låga nivåer i ett historiskt perspektiv. Lagren av arabica vid NYBOT (ICE) i New York har faktiskt också slutat öka i år och sjunkit med 7300 ton sedan den 29 augusti.

Vi behåller tills vidare neutral rekommendation, tills vi ser tecken på ett trendbrott.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland