Analys

SEB – Råvarukommentarer, 18 november 2013

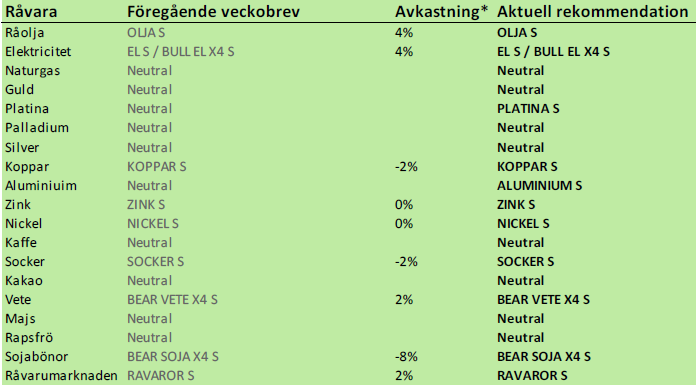

Rekommendationer

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

Inledning

Energi handlades upp i förra veckan. OLJA S och EL S steg båda med 4%. Basmetallerna inledde veckan med att fortsätta nedåt, men vände upp mot slutet av veckan. Jordbruksprodukterna handlades allmänt sett något svagt under lugn handel. Det kommer inte att komma så mycket ny information om spannmål och oljeväxter förrän i januari och det finns lite information just nu att handla på.

Ädelmetallerna, som prismässigt inte rosat marknaden alls i år, fick tillbaka lite glans i veckan.

Politiska uttalanden efter det tredje kinesiska politiska plenarmötet (under den 18:e kinesiska folkkongressen) var från början en stor besvikelse för marknaden, som omedelbart fick kinesiska aktier och industrimetaller på fall. Marknaden hade hoppats och förväntat starkare signaler om reformer (liberalisering). Politiska uttalanden från sådana plenarsammanträden, är dock alltid mycket generella och tydligare signaler kan komma under de närmaste veckorna. Marknaderna återhämtade återhämtade sig.

Den tillträdande nya chefen för USA:s centralbank, Janet Yellen sade i veckan: ”Jag anser att det är viktigt att vi gör vad vi kan för att främja en mycket stark återhämtning” Hon placerade sig starkt bakom Bernankes penningpolitik med kvantitativa lättnader, och kommer att fortsätta dessa. Billiga pengar kommer alltså att strömma in i Kina och andra tillväxtmarknader. Detta gav globala aktiemarknader understöd de senaste dagarna. Det har också resulterat i att likvideringen av placeringar i guld har stannat av.

Råolja – Brent

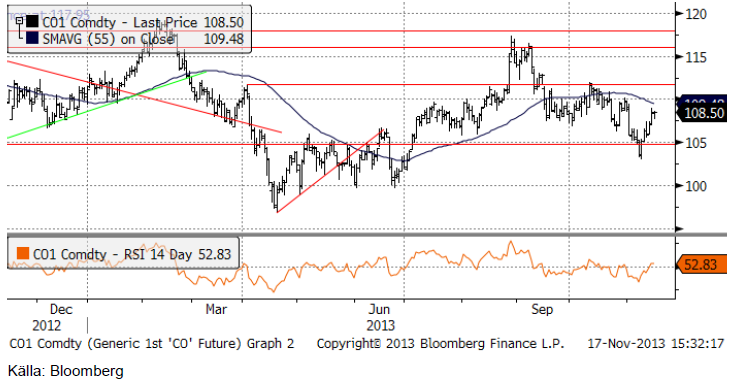

Oljepriset fortsatte att återhämta förlorad mark i veckan som gick. EPA (i USA) meddelade i fredags att inblandningen av biobränslen i amerikanska drivmedel ska sänkas. Det var en förlust för den amerikanska jordbrukslobbyn och en vinst för petroleumindustrin. Prisuppgången i USA är nästan uppe vid det tekniska motståndet 110 dollar och vi tycker att man ska avvakta med köp just nu, även om vi generellt sett tycker att man bör vara köpt OLJA S i en diversifierad sparportfölj.

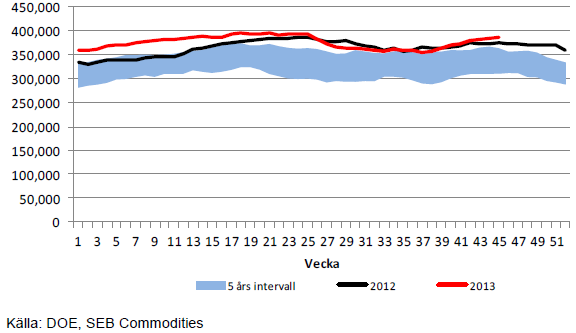

I onsdagens DOE-rapport steg råoljelagren för åttonde veckan på raken. Lagernivåerna ligger nu återigen på rekordnivåer för den här tiden på året, högre än förra året.

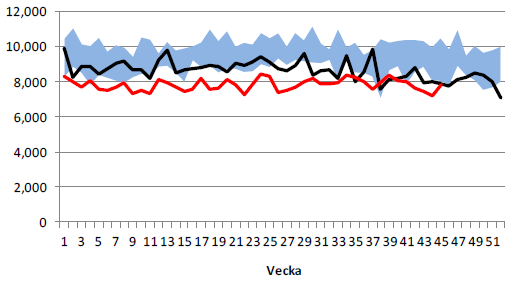

Lagerökningen i USA har hänger dock ihop med en något högre import än de senaste veckorna, som vi ser i diagrammet nedan.

Vi tycker att priset är något ”högt” i dag, och även om vi som sagt tycker att OLJA S erbjuder bra avkastning via rabatten på oljeterminerna, tror vi det är bättre att vänta med köp.

Elektricitet

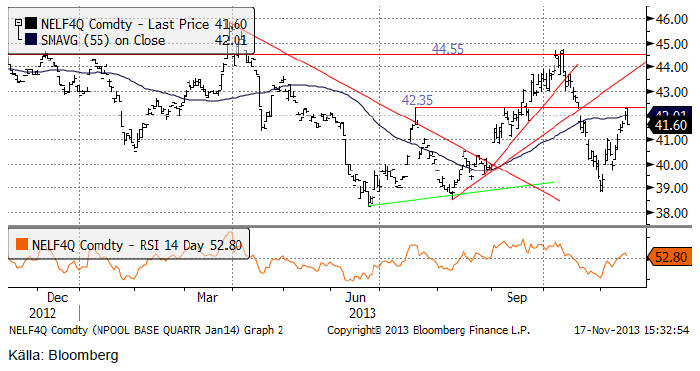

Elpriset, det första kvartalets kontrakt, gick upp till motståndet i diagrammet nedan, vid 42.35 euro och föll sedan tillbaka för att stänga på 41.60 på veckan. Veckans prisuppgång i el och en starkare euro mot kronan ledde till att EL S steg med 4% och BULL EL X4 S med 14%. Om fredagens nedgång fortsätter i veckan, är det troligt att rekylen nedåt åtminstone går till 41 euro, där det finns ett visst stöd.

Nedan ser vi prisdiagrammet för det första kvartalet 2014:s kontrakt, uppdaterat till i fredags.

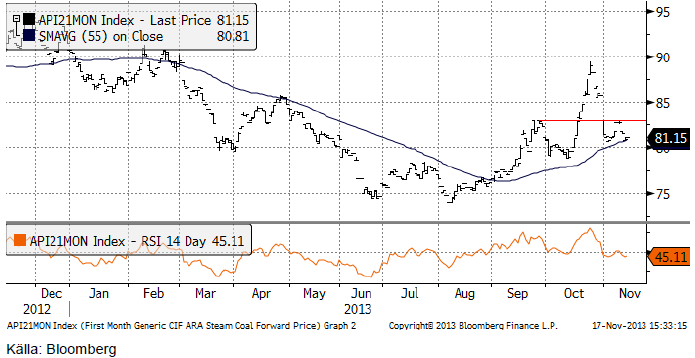

Nedan ser vi priset på energikol, den närmaste månadens leveranstermin. Priset slutade veckan med att falla ner till 55-dagars glidande medelvärde igen. Prisuppgången lyckades inte ta priset över 83 dollar, som nu är ett motstånd för vidare uppgång.

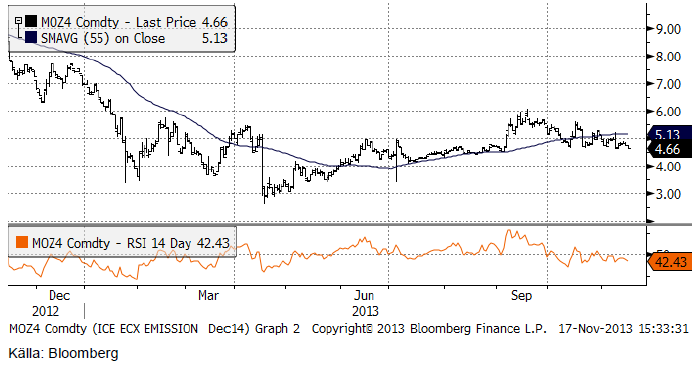

Prisutvecklingen på utsläppsrätter har blivit allt lugnare. Vi tror att det är ett temporärt lugn. En avtagande volatilitet på svagt sjunkande kurser, kan plötsligt vändas i en snabb uppgångsfas.

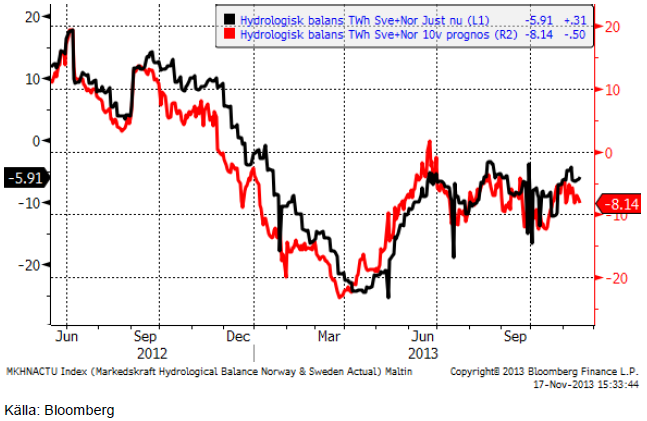

Hydrologisk balans ser vi nedan. Vi ser särskilt att 10-veckorsprognosen föll i veckan och indikerar nu ett hydrologiskt underskott på 8 TWh.

Vi rekommenderar köp av EL S eller BULL EL X4 S, men tycker man kan avvakta någon dag in i veckan ifall marknaden öppnar ner på måndag.

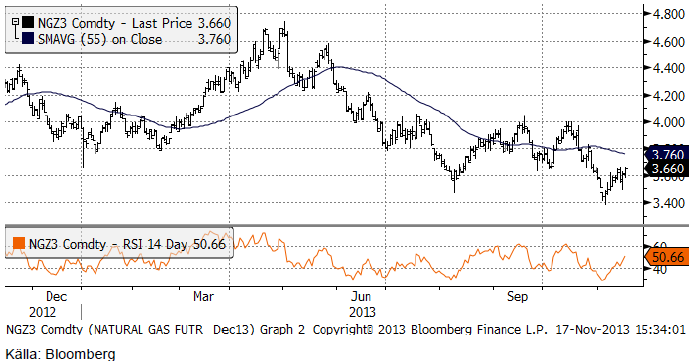

Naturgas

Naturgaspriset som för två veckor sedan fann stöd på 3.40 och vände upp till 3.60, har efter en hastig rekyl fortsatt uppåt. Trenden är dock nedåtriktad och man de som väntar på ett tillfälle att köpa BEAR kan snart få det.

Metaller

Metallerna gynnades allmänt av Yellens besked om att fortsätta Bernankes inslagna linje med kvantitativa lättnader och en expansiv penningpolitik.

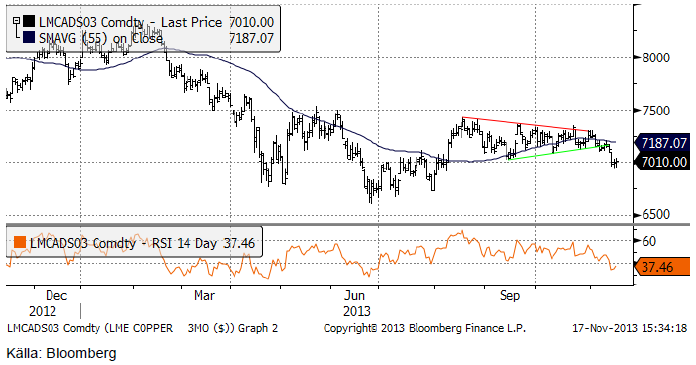

Koppar

Kopparpriset föll hela vägen ner till 7000 dollar per ton, där marknaden har gott stöd. I fredagskvällens handel på COMEX i New York kom köpare in och handlade upp marknaden.

Vi tycker att prisfallet har gett en möjlighet att komma in på den långa sidan till bra pris och rekommenderar köp av KOPPAR S.

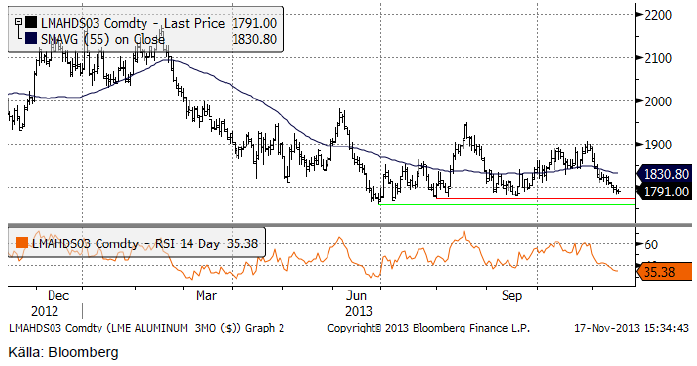

Aluminium

Aluminium, som är den basmetall vi och de flesta bedömare är mest skeptiska till som placering, har den senaste månaden handlats ner till de lägsta nivåerna de senaste åren, sommarens bottennivåer. Med tanke på hur väl etablerad den bottennivån är, tror vi inte att den kommer att brytas den här gången heller. Vi tror att priset kommer att vända upp från den här låga nivån, och kanske gå till 1850 eller till 1900 dollar per ton. Därför gör vi en kortsiktig rekommendation att köpa ALUMINIUM S.

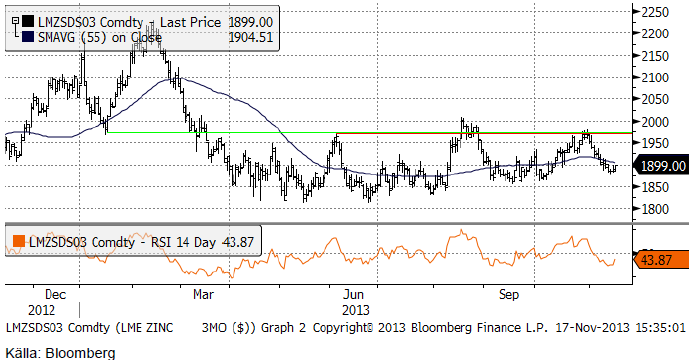

Zink

Det finns inte så mycket att rapportera om zink den här veckan. Priset fortsatte förra veckans rekyl nedåt i början av veckan, men köpare kom sedan in och gav stöd. Den försiktiga uppåtgående trenden är inte bruten och vi tycker att man kan passa på att försiktigt köpa mer ZINK S.

Nickel

Vår grundsyn är att man ska försöka köpa nickel, i synnerhet om priset kommer ner mot 13,500 dollar per ton. Som vi ser i prisdiagrammet nedan, är priset nere vid den bottennivå som började etableras under juli och vi tror att det är ett bra köptillfälle nu.

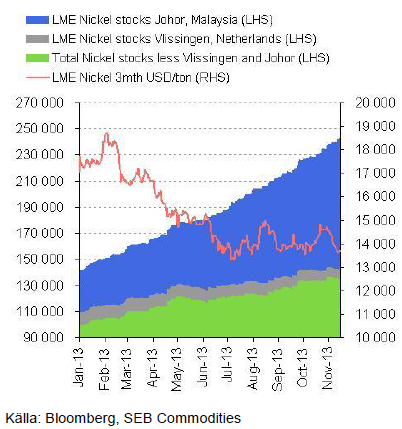

LME-lagren av nickel ökade med 4.7 kt till 245 kt senaste 7 dagarna med en liten nedgång i Nederländerna och ytterligare lagerbyggnad i Malaysia. Contangot har ökat längre ut på terminskurvan. När lagren ökar, skapar det kö för att få ut nickel från lagren längre fram. Nedanför ser vi en bild på LME-lagren och priset på 3-månaders terminskontrakt.

Metal Bulletin Research förutspår att lagren av nickel kommer att fortsätta öka både under 2014 och 2015. Det har inte kommit några nyheter om stängningar av nickelgruvor. Många rubriker om Talvivaara, som måste omstrukturera skulden och reserverna har sjunkit 66 %. Aktieägarna har inte varit villiga att skjuta till mer pengar. Tyfonen som drabbat sydöstra Asien, verkar inte ha förstört nickel produktionen i Filippinerna. Sumitomo meddelade att deras smältverk i Filippinerna producerat sin första nickel och exporterat metallen till Japan.

Vår grundsyn att man bör försöka köpa nickel och rekommenderar köp av NICKEL S. Priset (cash och 3 månaders termin, som vi alltid avser), går att följa på www.basemetals.com

Guld

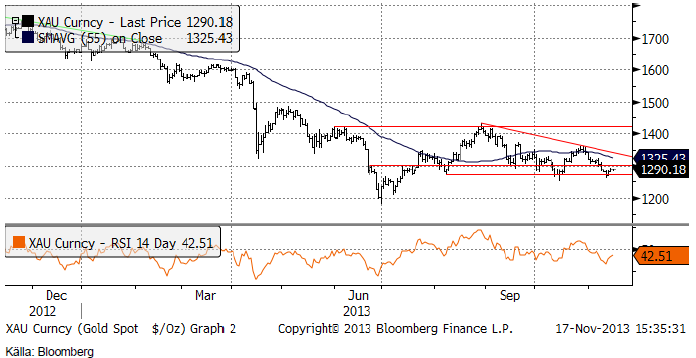

Guldpriset (i dollar) gick i veckan ner och testade det tekniska stödet och steg mot slutet av veckan till 1290 dollar. Trenden är nedåtriktad, men volatiliteten har sjunkit, med allt mindre kursrörelser. Det är ett mönster som ibland förebådar en trendvändning uppåt, men det återstår att se.

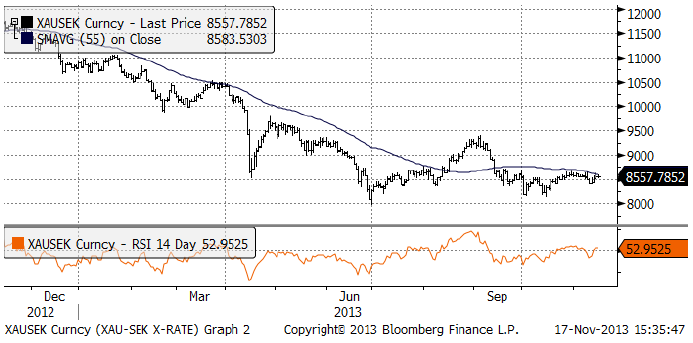

I termer av kronor, har priset hållit sig stabilt, med endast marginella prisrörelser under veckan. Vi ser kursdiagrammet på priset i kronor för ett troy uns nedan. Notera att vi inte har någon teknisk köpsignal, men vi har ett tekniskt stöd vid 8000 kr. Trenden är fortfarande nedåtriktad.

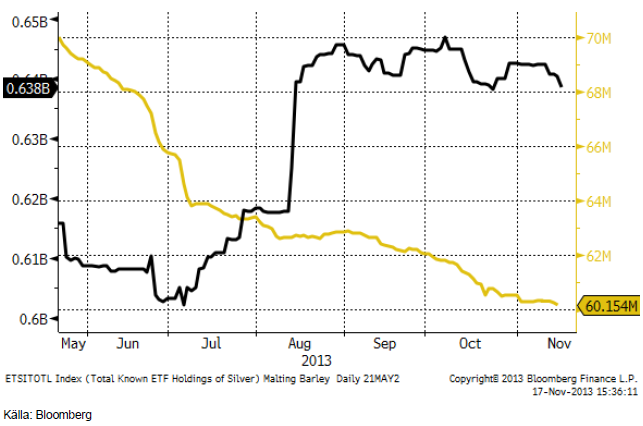

I diagrammet nedan ser vi antalet uns som innehas av börshandlade fonder det senaste halvåret. Den gula kurvan avser guld och den svarta silver. Utflödet ur guldfonder har minskat i november, medan utflödet ur silverfonder ökat.

World Gold Council rapporterade i veckan att efterfrågan på guld under det tredje kvartalet minskat med 21% sedan förra året till 868.5 ton. Det är framförallt utflöden ur börshandlade fonder som ligger bakom. Investeringsefterfrågan har minskat med 56% sedan förra året. Efterfrågan på fysiskt guld har ökat något till 304 ton, medan börshandlade produkter haft ett utflöde på 119 ton. Utbudet av guld har också minskat, trots att gruvproduktionen ökat något. Det är skrotningen (av smycken) som står för minskningen.

I dessa siffror ligger också en viss nyckel till hur en uppgång skulle kunna börja. Fysiskt investeringsguld säljs sällan, eftersom det inte är lika likvitt som börshandlade produkter. Skulle investeringsflödet i börshandlade produkter vända, t ex motiverat av låga eller ännu lägre räntor och en fortsatt expansiv penningpolitik, kan det ge marknaden stöd.

Trots att det finns vissa positiva tecken, tycker vi dock att det är för tidigt och för spekulativt att köpa guld just nu och föredrar att vänta till dess det skett ett trendbrott.

Silver

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Priset stängde i fredags på 20.8 dollar per uns, strax över det viktiga tekniska stödet på 20.61. Om det stödet bryts, kan priset gå ner mot 18 dollar i första hand. Om priset å andra sidan går över 22 dollar bryts den långsiktiga nedåtgående trenden. Marknaden står och väger just nu.

Vi fortsätter att vara neutrala guld och silver.

Platina & Palladium

Platinapriset ligger fortfarande under motståndet och kan lika gärna gå ner som upp. Men de lite mer positiva tongångarna från den tillträdande chefen för USA:s centralbank om en fortsatt mjuk penningpolitik, tror vi att det finns mer uppsida. Dessutom är arbetsmarknadskonflikten i Sydafrika snarare på väg att eskalera än att gå mot en snar lösning.

Enligt Johnson Matthey kommer efterfrågan på platina att överstiga utbudet av med den största skillnaden sedan år 1999. Sammanlagt blir underskottet 605 000 ozt, vilket är en ökning av underskottet med 78 % sedan förra året. Johnson Matthey förväntar sig en ingen lösning på problemen i Sydafrika. Impala Platinum har erbjudit en löneökning till sina anställda på 0.5%. Amplats mining skjöt med gummikulor för att skingra demonstranter vid gruvan i veckan. AMCU, den andra fackföreningen som ännu inte gått i strejk, har fått tillstånd av myndigheterna att gå i strejk om det inte sker några framsteg i löneförhandlingarna. Fackföreningen kommer att ha möten de närmaste veckorna för att besluta hur de ska göra. AMCU är den största fackföreningen vid det största platinaföretaget, Anglo American Platinum Ltd.

PwC, den välkända revisionsfirman varnade i veckan att Sydafrikas gruvindustri kan falla i ruiner på grund av höga löner och lagstadgade kostnader.

Strejken vid Northam Platinums gruva i Sydafrika fortsätter. Det är svårt att säga hur mycket platina som fallit bort från utbudet.

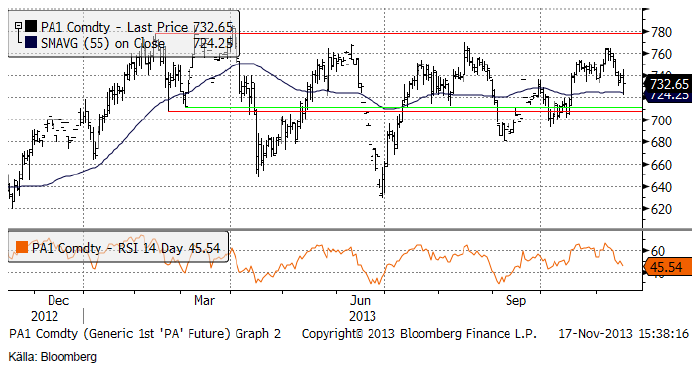

Priset på palladium har backat den senaste veckan, efter att ha kommit för högt upp i det prisintervall som varit rådande det senaste året. Det verkar finnas gott om material på pris över 760 dollar per uns.

Enligt Johnson Matthey blir det ett underskott på 740 000 uns palladium i år, men det är 36 % lägre än underskottet var 2012.

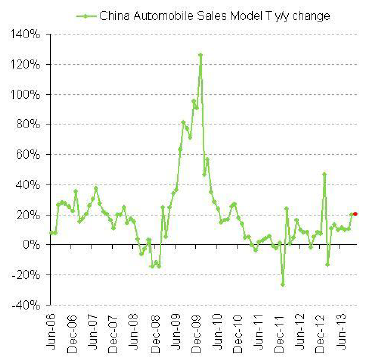

Antalet sålda bilar i Kina i september och oktober låg på en årlig försäljningstakt på 23 miljoner bilar, vilket var mer än väntat. Den årliga ökningstakten är 20 %. Detta har dock ändå inte hindrat att priset på palladium sjunkit med 3% den senaste veckan.

Situationen i Sydafrika tycker vi är så alarmerande att vi väljer att gå över till köprekommendation igen. Däremot behåller vi neutral på palladium.

Kaffe

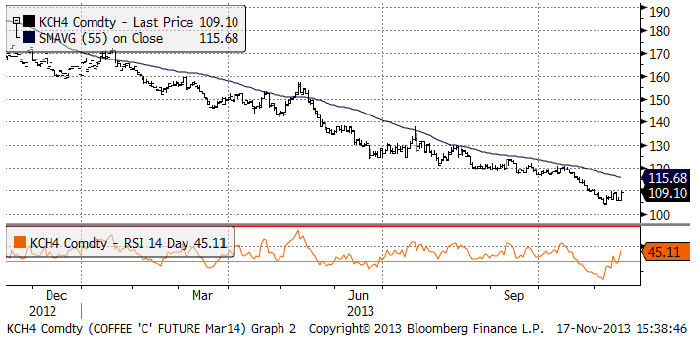

Kaffepriset handlade hela veckan över den tidigare bottennivån strax över 100 cent och stängde veckan på 109 cent. 110 cent har rekylen dock ännu inte lyckats ta sig över.

På en konferens i lördags (16 nov) i Costa Rica, sade BNP Paribas kaffeanalytiker att produktionsöverskottet i år 2013/14, som började den 1 oktober sjunker till 3 miljoner säckar (à 60 Kg) från 4 miljoner säckar under 2012/13. Nästan hela överskottet utgörs av arabica. Konsumtionen av den billigare och enklare och mer lättodlade robustan ökar i tillväxtländerna så att den relativt stora produktionsökningen framförallt i Vietnam sväljs.

I fredags sänkte dock USDA estimatet för Brasiliens skörd av kaffe (huvudsakligen arabica) från 53.7 miljoner säckar till 53.1 miljoner för 2013/14, vilket är 3 miljoner säckar mindre än under 2012/13. Det står i rapporten på USDA:s hemsida att kvaliteten är sämre än förra året.

Kostnaderna väntas stiga från en nivå 2012/13 på 122 cent per pund till 134 cent per pund. Det innebär att priset ligger under en nivå där 50% av kaffeproducenterna i Brasilien gör förlust. Det är naturligtvis en ohållbart låg prisnivå. Den som vill läsa rapporten kan göra det här.

Vi behåller tills vidare neutral rekommendation, tills vi ser tecken på ett trendbrott.

För analyser på övriga jordbruksråvaror se SEB Jordbruksprodukter.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

What OPEC+ is doing, what it is saying and what we are hearing

Down 4.4% last week with more from OPEC+, a possible truce in Ukraine and weak US data. Brent crude fell 4.4% last week with a close of the week of USD 66.59/b and a range of USD 65.53-69.98/b. Three bearish drivers were at work. One was the decision by OPEC+ V8 to lift its quotas by 547 kb/d in September and thus a full unwind of the 2.2 mb/d of voluntary cuts. The second was the announcement that Trump and Putin will meet on Friday 15 August to discuss the potential for cease fire in Ukraine (without Ukraine). I.e. no immediate new sanctions towards Russia and no secondary sanctions on buyers of Russian oil to any degree that matters for the oil price. The third was the latest disappointing US macro data which indicates that Trump’s tariffs are starting to bite. Brent is down another 1% this morning trading close to USD 66/b. Hopes for a truce on the horizon in Ukraine as Putin meets with Trump in Alaska in Friday 15, is inching oil lower this morning.

Trump – Putin meets in Alaska. The potential start of a process. No disruption of Russian oil in sight. Trump has invited Putin to Alaska on 15 August to discuss Ukraine. The first such invitation since 2007. Ukraine not being present is bad news for Ukraine. Trump has already suggested ”swapping of territory”. This is not a deal which will be closed on Friday. But rather a start of a process. But Trump is very, very unlikely to slap sanctions on Russian oil while this process is ongoing. I.e. no disruption of Russian oil in sight.

What OPEC+ is doing, what it is saying and what we are hearing. OPEC+ V8 is done unwinding its 2.2 mb/d in September. It doesn’t mean production will increase equally much. Since it started the unwind and up to July (to when we have production data), the increase in quotas has gone up by 1.4 mb/d, while actual production has gone up by less than 0.7 mb/d. Some in the V8 group are unable to increase while others, like Russia and Iraq are paying down previous excess production debt. Russia and Iraq shouldn’t increase production before Jan and Mar next year respectively.

We know that OPEC+ has spare capacity which it will deploy back into the market at some point in time. And with the accelerated time-line for the redeployment of the 2.2 mb/d voluntary cuts it looks like it is happening fast. Faster than we had expected and faster than OPEC+ V8 previously announced.

As bystanders and watchers of the oil market we naturally combine our knowledge of their surplus spare capacity with their accelerated quota unwind and the combination of that is naturally bearish. Amid this we are not really able to hear or believe OPEC+ when they say that they are ready to cut again if needed. Instead we are kind of drowning our selves out in a combo of ”surplus spare capacity” and ”rapid unwind” to conclude that we are now on a highway to a bear market where OPEC+ closes its eyes to price and blindly takes back market share whatever it costs. But that is not what the group is saying. Maybe we should listen a little.

That doesn’t mean we are bullish for oil in 2026. But we may not be on a ”highway to bear market” either where OPEC+ is blind to the price.

Saudi OSPs to Asia in September at third highest since Feb 2024. Saudi Arabia lifted its official selling prices to Asia for September to the third highest since February 2024. That is not a sign that Saudi Arabia is pushing oil out the door at any cost.

Saudi Arabia OSPs to Asia in September at third highest since Feb 2024

Analys

Breaking some eggs in US shale

Lower as OPEC+ keeps fast-tracking redeployment of previous cuts. Brent closed down 1.3% yesterday to USD 68.76/b on the back of the news over the weekend that OPEC+ (V8) lifted its quota by 547 kb/d for September. Intraday it traded to a low of USD 68.0/b but then pushed higher as Trump threatened to slap sanctions on India if it continues to buy loads of Russian oil. An effort by Donald Trump to force Putin to a truce in Ukraine. This morning it is trading down 0.6% at USD 68.3/b which is just USD 1.3/b below its July average.

Only US shale can hand back the market share which OPEC+ is after. The overall picture in the oil market today and the coming 18 months is that OPEC+ is in the process of taking back market share which it lost over the past years in exchange for higher prices. There is only one source of oil supply which has sufficient reactivity and that is US shale. Average liquids production in the US is set to average 23.1 mb/d in 2025 which is up a whooping 3.4 mb/d since 2021 while it is only up 280 kb/d versus 2024.

Taking back market share is usually a messy business involving a deep trough in prices and significant economic pain for the involved parties. The original plan of OPEC+ (V8) was to tip-toe the 2.2 mb/d cuts gradually back into the market over the course to December 2026. Hoping that robust demand growth and slower non-OPEC+ supply growth would make room for the re-deployment without pushing oil prices down too much.

From tip-toing to fast-tracking. Though still not full aggression. US trade war, weaker global growth outlook and Trump insisting on a lower oil price, and persistent robust non-OPEC+ supply growth changed their minds. Now it is much more fast-track with the re-deployment of the 2.2 mb/d done already by September this year. Though with some adjustments. Lifting quotas is not immediately the same as lifting production as Russia and Iraq first have to pay down their production debt. The OPEC+ organization is also holding the door open for production cuts if need be. And the group is not blasting the market with oil. So far it has all been very orderly with limited impact on prices. Despite the fast-tracking.

The overall process is nonetheless still to take back market share. And that won’t be without pain. The good news for OPEC+ is of course that US shale now is cooling down when WTI is south of USD 65/b rather than heating up when WTI is north of USD 45/b as was the case before.

OPEC+ will have to break some eggs in the US shale oil patches to take back lost market share. The process is already in play. Global oil inventories have been building and they will build more and the oil price will be pushed lower.

A Brent average of USD 60/b in 2026 implies a low of the year of USD 45-47.5/b. Assume that an average Brent crude oil price of USD 60/b and an average WTI price of USD 57.5/b in 2026 is sufficient to drive US oil rig count down by another 100 rigs and US crude production down by 1.5 mb/d from Dec-25 to Dec-26. A Brent crude average of USD 60/b sounds like a nice price. Do remember though that over the course of a year Brent crude fluctuates +/- USD 10-15/b around the average. So if USD 60/b is the average price, then the low of the year is in the mid to the high USD 40ies/b.

US shale oil producers are likely bracing themselves for what’s in store. US shale oil producers are aware of what is in store. They can see that inventories are rising and they have been cutting rigs and drilling activity since mid-April. But significantly more is needed over the coming 18 months or so. The faster they cut the better off they will be. Cutting 5 drilling rigs per week to the end of the year, an additional total of 100 rigs, will likely drive US crude oil production down by 1.5 mb/d from Dec-25 to Dec-26 and come a long way of handing back the market share OPEC+ is after.

Analys

More from OPEC+ means US shale has to gradually back off further

The OPEC+ subgroup V8 this weekend decided to fully unwind their voluntary cut of 2.2 mb/d. The September quota hike was set at 547 kb/d thereby unwinding the full 2.2 mb/d. This still leaves another layer of voluntary cuts of 1.6 mb/d which is likely to be unwind at some point.

Higher quotas however do not immediately translate to equally higher production. This because Russia and Iraq have ”production debts” of cumulative over-production which they need to pay back by holding production below the agreed quotas. I.e. they cannot (should not) lift production before Jan (Russia) and March (Iraq) next year.

Argus estimates that global oil stocks have increased by 180 mb so far this year but with large skews. Strong build in Asia while Europe and the US still have low inventories. US Gulf stocks are at the lowest level in 35 years. This strong skew is likely due to political sanctions towards Russian and Iranian oil exports and the shadow fleet used to export their oil. These sanctions naturally drive their oil exports to Asia and non-OECD countries. That is where the surplus over the past half year has been going and where inventories have been building. An area which has a much more opaque oil market. Relatively low visibility with respect to oil inventories and thus weaker price signals from inventory dynamics there.

This has helped shield Brent and WTI crude oil price benchmarks to some degree from the running, global surplus over the past half year. Brent crude averaged USD 73/b in December 2024 and at current USD 69.7/b it is not all that much lower today despite an estimated global stock build of 180 mb since the end of last year and a highly anticipated equally large stock build for the rest of the year.

What helps to blur the message from OPEC+ in its current process of unwinding cuts and taking back market share, is that, while lifting quotas, it is at the same time also quite explicit that this is not a one way street. That it may turn around make new cuts if need be.

This is very different from its previous efforts to take back market share from US shale oil producers. In its previous efforts it typically tried to shock US shale oil producers out of the market. But they came back very, very quickly.

When OPEC+ now is taking back market share from US shale oil it is more like it is exerting a continuous, gradually increasing pressure towards US shale oil rather than trying to shock it out of the market which it tried before. OPEC+ is now forcing US shale oil producers to gradually back off. US oil drilling rig count is down from 480 in Q1-25 to now 410 last week and it is typically falling by some 4-5 rigs per week currently. This has happened at an average WTI price of about USD 65/b. This is very different from earlier when US shale oil activity exploded when WTI went north of USD 45/b. This helps to give OPEC+ a lot of confidence.

Global oil inventories are set to rise further in H2-25 and crude oil prices will likely be forced lower though the global skew in terms of where inventories are building is muddying the picture. US shale oil activity will likely decline further in H2-25 as well with rig count down maybe another 100 rigs. Thus making room for more oil from OPEC+.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export