Analys

SEB – Råvarukommentarer, 16 juni 2014

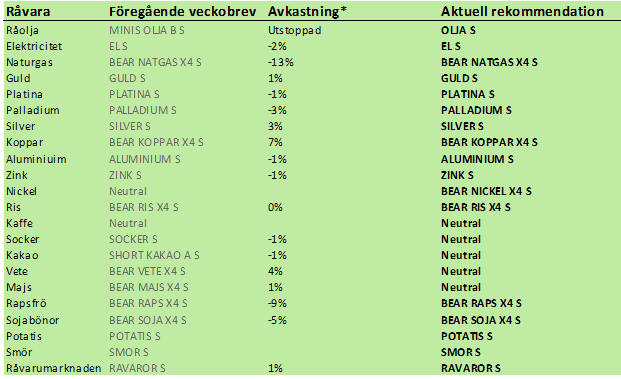

Rekommendationer

Kort sammanfattning

Vete och majs har fallit kraftigt och vi går för tillfället ur våra korta positioner. Raps och soja har redan studsat lite, men som vädret utvecklar sig kan det lätt bli en större skörd i USA än vad någon föreställt sig.

Volatiliteten återkom till oljemarknaden efter att de sunnimuslimska styrkornas framgångar i Irak uppmärksammades av media i väst. Scenariot där utbudet av olja i lugn och säker takt överträffade efterfrågan med prisnedgång som följd, får vi lov att lämna.

Då en löneöverenskommelse ”i princip” har träffats i mellan gruvföretag och fack i Sydafrika, föll priset på platina och särskilt på palladium. Det är dock inte känt på vilken nivå avtalet är i hamn och det inte heller helt säkert att det faktiskt är klart ”i praktiken”. På 70-talet träffades samma typ av löneavtal i Sverige, på en nivå som avvecklade gruvindustrin. Samma sak i gruvorna i England på tidigt 80-tal.

Råolja – Brent

I onsdags kom nyheten att av somliga kallar för en befrielserörelse och de flesta för en islamistisk terrororganisation, the Islamic State in Iraq and the Levant (”ISIL”), håller på att ta kontrollen över nordligt belägen irakisk oljeindustri och står bara tiotalet mil utanför Bagdad. ISIL är i mångt och mycket en lokal reinkarnation av den sunnimuslimska organisationen al Qaeda och utmanar nu den shi’itiska regeringen i Irak under premiärminister Nuri al-Malikis ledning. I tisdags erövrade ISIL den strategiskt viktiga staden Mosul och i onsdags erövrades Tikrit.

På torsdagen nådde informationen fram till oljemarknaden och priset på frontkontraktet steg snabbt från 110 dollar till 112.34.

Iraks oljeminister Abdul Kareem Luaibi hävdar att Iraks oljeindustri är väldigt, väldigt säker med sin lokalisering i den södra delen av landet. Han upprepade också målet att producera 4 miljoner fat om dagen mot slutet av 2014. Det är dock ganska få som tror på detta eftersom landets produktion var 3.3 miljoner fat per dag under maj månad. Det har dessutom redan förekommit sporadiska bombattacker i regionen kring Basra. Inte bara Iraks oljeproduktion är riskerad, utan stabiliteten i regionen. ISIL kontrollerar delar av Syrien och delar av Irak. När de tog Mosul kidnappade de också 20 turkiska diplomater, vilket fått Turkiet och FN:s generalsekreterare att protestera. Närheten till och det faktum att det ISIL betraktar som sitt område sträcker sig in i Iran, kan få Iran att ta ställning. USA ger militärt stöd till Irak och är därmed på samma sida i konflikten som Iran och Turkiet.

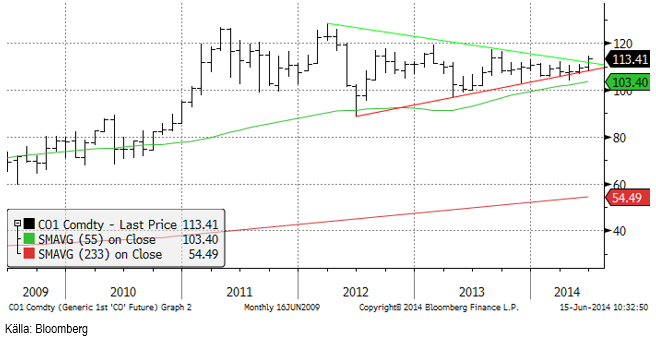

Av kursdiagrammet ovan ser vi att det är fritt upp till nästa motstånd vid 117 dollar. Ovanför den nivån finns nästa motståndsområde vid ca 126 dollar per fat. I månadschartet för de senaste fem åren syns såväl brottet av triangeln på ovansidan, som var motståndsnivåerna ligger.

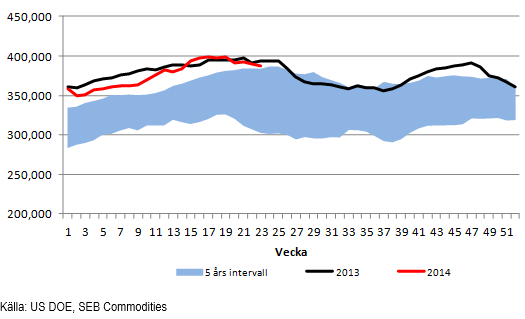

Råoljelagren i USA minskade med nästan 3 miljoner fat i veckan, även det kortsiktigt prisdrivande information.

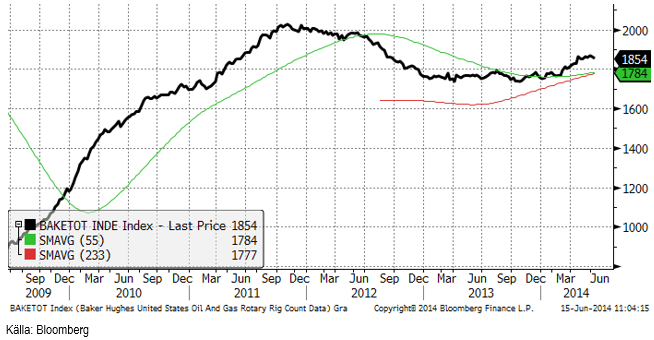

Nedan ser vi ett diagram på antalet oljeriggar i USA. Efter uppgången under våren har antalet minskat lite från de högsta nivåerna och ligger nu på 1854. Den senaste tidens prisuppgång på såväl olja som gas kommer antagligen att öka på intresset att borra. Under våren låg dock de stora problemen i att transportera bort all nyfunnen olja och gas, inte så mycket i att etablera nya källor. Det är också viktigt att utbyggnaden av transportsektorn hänger med.

Oljemarknaden går nu in i vad som verkar vara en ny fas. Produktionspotentialen i Libyen är omöjlig att nå, då produktionen är lamslagen av islamistiska, sunnimuslimska, rebeller. Oljeproduktionen i Irak är allvarligt hotad av sunnimuslimska styrkor. I värsta fall skulle en betydande del av den oljeproduktion som världen räknat med, utebli. Risken är definitivt på uppsidan, även om en ”deal” mellan USA och Iran skulle kunna öka exporten av olja från Iran.

Att ISIL / ISIS lagt beslag på en stor del av Iraks guldreserv innebär att förmågan att slåss ökat. ISIL/ISIS nätverk sträcker sig till Syrien, Afghanistan, Pakistan, Libyen och till Boko Haram i Nigeria och stridsförmågan på dessa ställen kan också få en förstärkning.

Vi går därför över från säljrekommendation till köprekommendation. Eftersom olja är en så viktig del av råvarumarknaden – och råvaruindex – innebär detta också ett motiv för placering i t ex index-certifikatet RAVAROR S, eller SEB:s nystartade råvaruindexfond, som följer samma index, SEB Commodity Index.

Prisuppgången på råolja innebär också att ”roll yield” i terminsmarknaden har ökat, men bara lite. Den var redan på en hög nivå och ligger nu på årsbasis på 8% i avkastning. Det innebär alltså att man kan räkna med att avkastningen på OLJA S, ges av prisförändringen på olja (spot) + roll yield på 8% + ränta på pengarna (LIBOR) + växelkursförändring (USD/SEK) – avgift (ca 1% totalt). Sammantaget kan det bli en ganska hög avkastning på årsbasis.

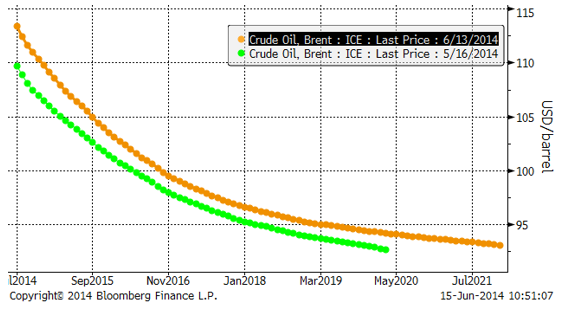

Nedan ser vi terminskurvan för brent-terminer i fredags och för en månad sedan.

Vad gäller olja, kan man ta del av en prisuppgång genom t ex OLJA S.

Elektricitet

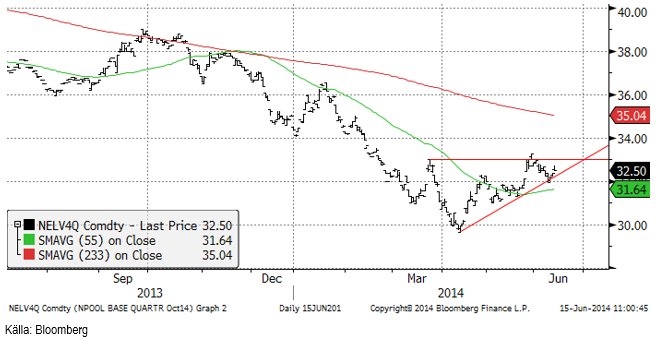

Fjärde kvartalets terminskontrakt på elektricitet har ännu inte lämnat konsolideringsfasen. I fredags steg priset initialt, men vände sedan ner och stängde under öppningskursen. Detta brukar inte vara positivt och vi får se om prisfallet fortsätter genom det tekniska stödet vid ca 32.30 på måndag. Om detta sker i veckan som kommer, finns nästa stöd på ca 31 euro. Det är lite torrare i prognoserna, men kärnkraften kommer nu återigen ”online” efter underhållen. Den finska kraften är tillbaka, medan det är lite förseningar med de svenska verken (som vanligt).

Vi behåller köprekommendationen, men skulle det tekniska stödet (grön linje i diagrammet ovan) brytas, går vi över till neutral.

Naturgas

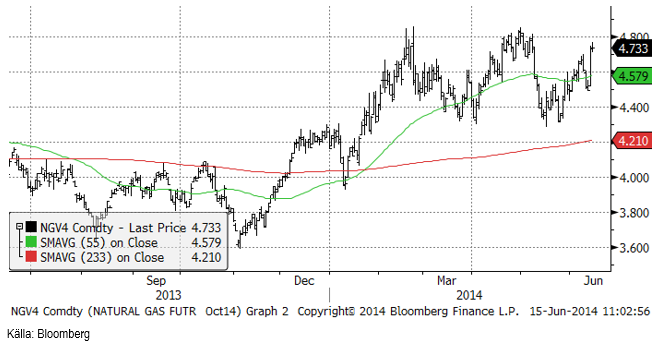

Priset på naturgas i USA rusade i torsdags tillsammans med oljepriset. Vid 4.80 finns dock tekniskt motstånd och sannolikt är det en bra nivå att sälja på.

Koppar

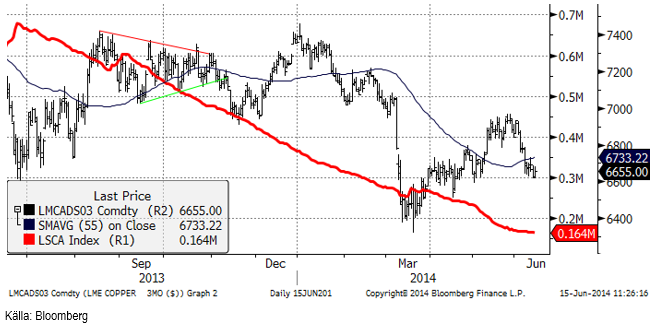

Undersökningen av (dubbel) pantsättningen av koppar i laghus i hamnen i Qingdao, har präglat marknaden den senaste tiden. Eftersom koppar är den mest Kina-känsliga metallen är det också den som hamnat i fokus. Rapporter om undersökningen tyder dock på att det handlar om en begränsad mängd koppar som dubbelpantsatts och det har inte kommit några rapporter som tyder på att detta är allmänt förekommande i Kina.

Importstatistiken för maj i Kina var svagare än i april. I maj importerades 380 kt jämfört med 450 kt i april. Ett annat tecken på svagare efterfrågan i Kina är att den fysiska premien för metall i Shanghai sjönk från 125 dollar till 69 dollar. Det är den lägsta nivån på 15 månader. Ett annat tecken på en svagare marknad är att backwardation mellan cash och 3-månader gått från 100 dollar till 20 dollar.

Nästa mål är nivån 6400 dollar. Vi fortsätter med säljrekommendation. t ex genom köp av BEAR KOPPAR X4 S.

Aluminium

Aluminium började veckan starkt, men priset föll sedan tillbaka till utgångspunkten. Den underliggande trenden känns dock stark och vi håller fast vid att tron på att marknaden håller på att etablera en stigande pristrend.

Rusal meddelade under veckan att de väntar sig ett underskott på 1.2 miljoner ton. Detta följdes upp av den oberoende konsultfirman Harbor Intelligence, som angav ungefär samma underskott. Detta innebär förstås att lagren minskar med ungefär samma mängd metall. Med 5 miljoner ton i lager på LME och kanske lika mycket i billigare lagerlokaler, kommer det att ta många år för marknaden att nå en situation där det råder brist på aluminium. Men detta kan trots det inträffa då och då innan dess, eftersom det mesta av metallen är uppbundet i finansieringsaffärer med olika lång löptid.

Cash till 3-månaders spreaden gick från sin standardnivå på 40 dollar till 20 dollar med spreaden juli till augusti på 1 dollar i backwardation vid ett tillfälle! Anledningen är antagligen att finansieringsaffärer rullas framåt (innan leverans). Då och då kan man också förvänta sig att en del aktörer levererar in material till LME. Det ska bli intressant att se hur lagernivån utvecklar sig på LME.

Vi fortsätter alltså med köprekommendation på ALUMINIUM S.

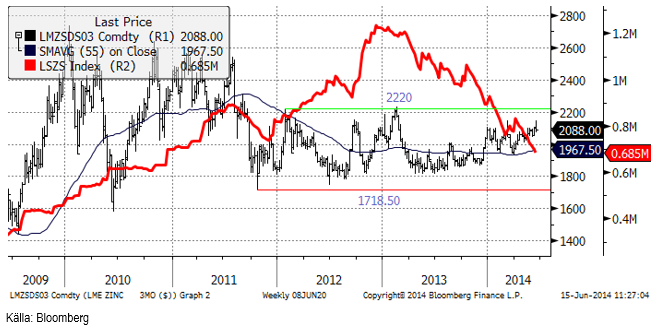

Zink

Zinkpriset balanserar på trendens stödlinje. Prisrörelserna under veckan följde förändringarna i aluminiumpriset, nästan tick för tick. Om detta är en slump eller om det beror på något annat, är svårt att säga. Zinkmarknaden är i någon utsträckning i samma situation som aluminiummarknaden, med ett stort överhäng av lager, och en stor del av det låst i finansieringsaffärer.

Än så länge är inte zink nämnt i Qingdao-undersökningen, men zink har varit en av de vanligaste metallerna att använda som pant. I den senaste prisnedgången i mars, som också var relaterad till oro för likvidering av lager, föll priset på zink i linje med kopparn. Sedan dess har fundamenta dock förbättrats för zink, liksom för aluminium, men till skillnad mot koppar. Nedsidan i priset borde vara begränsad, men det går inte att utesluta en ytterligare nedgång om det visar sig i Qingdao-undersökningen att zink också förekommit.

Tekniskt balanserar zinkpriset på trendlinjen stöd. Ett brott av den, som idag ligger vid ca 2080 dollar, skulle kunna utlösa kortsiktigt säljintresse.

Nickel

Nickelpriset bröt sig ur konsolideringen genom att falla. Det innebär att vi kortsiktigt vill ha en kort position, i t ex BEAR NICKEL X4 S.

Känslan är att mycket har investerats i hausse-caset för nickel baserat på en brist på metall orsakad av Indonesiens exportstopp. Som vi har nämnt förut måste dock lagren på LME och i Kina arbetas av först. Lagren på LME ökade faktiskt, som vi ser i diagrammet nedan, den senaste veckan.

Rapporter gör gällande att efterfrågan på nickel har ökat från tillverkare av rostfritt stål, delvis förmodligen av rädsla för att priset ska dra iväg. Vi tror i och för sig att prisfallet ger tillfällen att köpa, men på mycket kort sikt, verkar det som om priset kan falla ner mot 16,000 dollar.

Guld

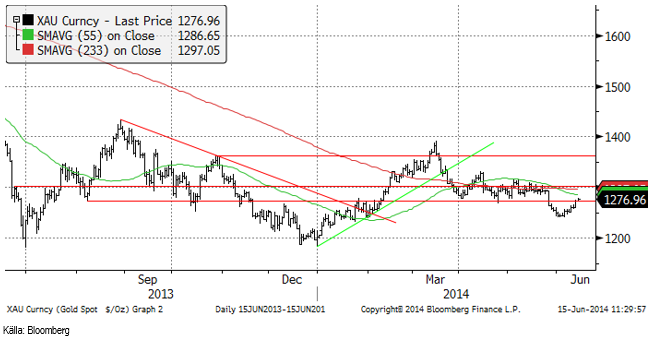

Guldmarknaden fick stöd av de senaste dagarnas oro för utvecklingen i Irak. Den ökade risken för räntehöjningar i t ex England lyckades inte dominera över den oron.

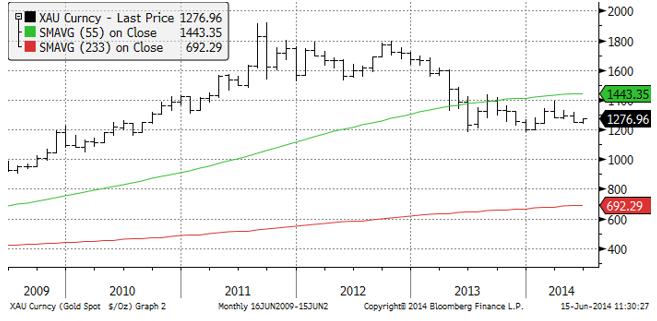

Nedan ser vi ett månadschart för de senaste fem åren. Det ser ganska tydligt ut att det senaste årets marknadsbeteende kan handla om en konsolidering efter prisfallet från toppen år 2011. Det skulle alltså kunna handla om en bas för framtida prisuppgång på guld – eller förstås, om en paus inför ännu ett prisfall mot 1000 dollar.

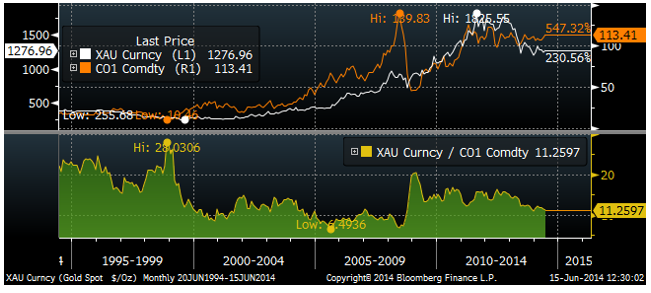

Guldet är förhållandevis billigt i ett historiskt perspektiv om man jämför med oljan. Nedan ser vi några års historik och kvoten mellan de två.

Det har inte varit vare sig inflöden eller utflöden ur den största guld-ETF:en ”GLD” den senaste tiden.

Vi rekommenderar köp av GULD S.

Silver

Silverpriset gick ner till stödet på 18.90 dollar per uns för två veckor sedan och har sedan dess återhämtat hela nedgången. Priset är nästan uppe vid 20 dollar, som är en tidigare känd motståndsnivå. Ovanför den finns ytterligare en motståndsnivå på 20.60 dollar.

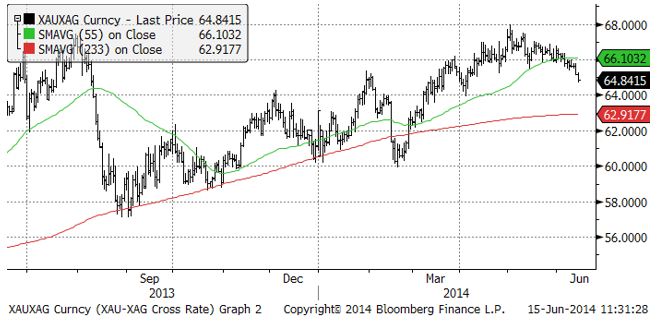

Nedan ser vi ett diagram över priset på guld uttryckt i silver. Silver, som är billigt i förhållande till guld, har vunnit mark i förhållande till guldet. Vi tycker dock fortfarande att silver är mer köpvärt än guld.

Vi anser att silver är mer köpvärt än guld och skulle vilja köpa på de här nivåerna. Vi rekommenderar köp av SILVER S.

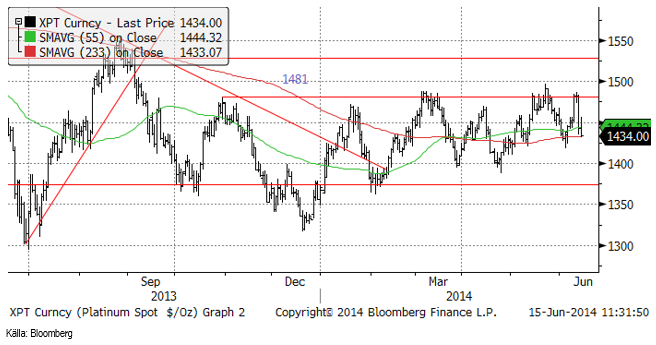

Platina & Palladium

I torsdags kom nyheten att världens tre största platinaproducenter och den största fackföreningen, AMCU, vid de sydafrikanska gruvorna kommet överens om ett löneavtal. Det fick priset på palladium att falla med 5% när marknaden öppnade. Mer än 70,000 medlemmar av fackföreningen the Association of Mineworkers and Construction Union (“AMCU”), har strejkat i 20 veckor, sedan den 23 januari. Det är inte klart vilken löneökning som gruvbolagen har gått med på och vad det innebär för produktionskostnaden för palladium och platina.

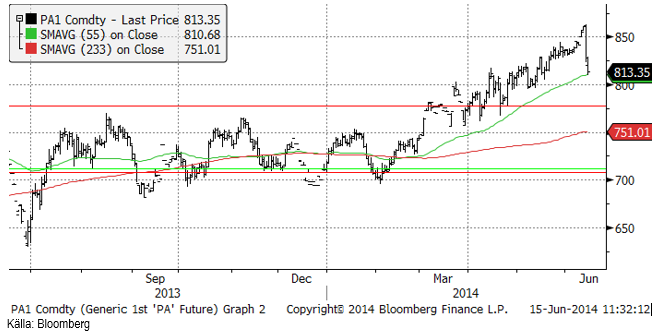

Prisdiagrammet på palladium ser vi nedan. Priset föll kraftigt med 5% i torsdags. Prisfallet fortsatte fram till stängning i fredags. Tekniskt stöd finns vid 800 dollar.

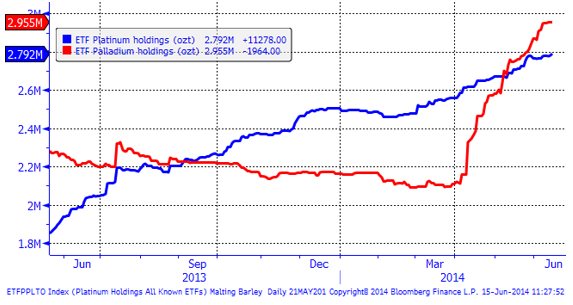

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium. Ingen av kurvorna har vänt ner pga slutet på strejken. Vi har tidigare sett hur innehaven ökat vid prisnedgång och minskat vid prisuppgång.

Vi rekommenderar köp av PLATINA S och PALLADIUM S.

Kaffe

Vi går nu över till att följa utvecklingen i decemberkontraktet för arabica i New York, KCZ4. Vi gick över till neutral rekommendation förra veckan och fortsätter med det. Det tekniska stödet vid 171.10 (i decemberkontraktet) ser ut att hålla, men uppgången därifrån som marknaden försökte med i senare delen av veckan, stötte omedelbart på säljare och marknaden stängde nära dagslägsta i fredags.

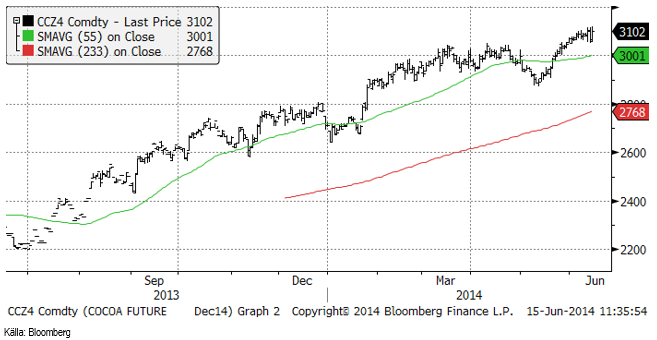

Kakao

Vi går nu över till att studera decemberkontraktet på kakao i New York, CCZ4. Den senaste veckan har priset varken gått upp eller ner. Däremot har det varit ganska slagig handel. Tekniskt stöd finns på 3050 dollar per ton, där marknaden har varit och hämtat kraft ett par gånger i veckan. Det återstår att se vad som kommer att hända. Så länge stödet vid 3050 håller, pekar det mesta på att uppgången fortsätter.

Vi har felaktigt haft en försiktig säljrekommendation och går nu över till neutral, som vi behåller så länge marknaden håller sig över 3050 dollar.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål