Analys

SEB – Råvarukommentarer, 14 oktober 2013

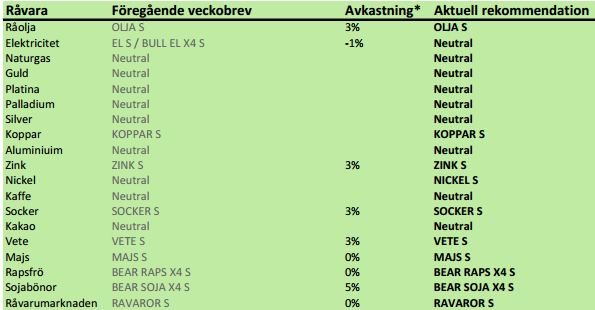

Rekommendationer

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

Inledning

Vi går över till neutral rekommendation på EL S och BULL EL X4 S. Anledningen är att elpriset stigit i veckan, medan kostnadsfaktorerna bakom: kolpris och utsläppsrätter fallit i pris. Vi tror att det finns potential för elpriset att backa och att man bör vänta ut den rekylen för att köpa igen – beroende på hur kol- och utsläppsrättsmarknaderna också utvecklar sig.

Guld och andra ädelmetaller har utvecklat sig svagt och testar just nu tekniska stöd. Om de bryts kan priserna falla ytterligare.

Många marknader som gått starkt och där vi haft rätt i våra rekommendationer som baserar sig på en allmän, men osynkroniserad återhämtning i råvarumarknaderna, ser att stå inför en rekyl nedåt. Det är ett helt naturligt marknadsbeteende och förändrar inte vår positiva grundsyn. Den allmänna rekommendationen blir då att vänta ut rekylen och försöka komma in i marknaden till bättre pris.

Råolja – Brent

Oljepriset steg med 1% förra veckan och OLJA S-certifikatet steg med 3%, delvis pga rabatten på terminerna, men till största delen på grund av att dollarn steg mot svenska kronor. Oljepriset slog i motståndet vid 112 dollar och stängde i fredags i 111 dollar per fat.

Amerikanska DOE publicerar ingen statistik, eftersom den delen av statsförvaltningen är stängd.

Frankrike har återigen fastställt förre presidenten Sarkozys förbud mot prospektering av skiffergas och skifferolja. Frankrike anses vara det land i Europa som har störst sådana resurser. I Brasilien, på land strax innanför semesterparadiset Natal har vad som förefaller vara en större oljefyndighet påträffats. Mexikos regering har fattat beslut att i grunden förbättra förutsättningarna för det nationella oljebolaget PEMEX. PEMEX har varit en sorglig historia, det mest plundrade oljebolaget bland plundrade oljebolag i världen. De har inte ens fått behålla nog med pengar i bolaget för att täta oljeläckor som är vida överstiger de från Deepwater Horizon i Mexikanska golfen. Än mindre syssla med normalt underhåll och naturligtvis inte utveckla ny produktion. Mexiko är ett mycket oljerikt land. Om Mexiko verkligen börjar driva PEMEX effektivt kan produktionen öka väsentligt med påverkan på oljepriset. Statlig produktionsbeskattning som kostnadsdrivare i oljepriset förklaras av Marian Radetzki i artikeln ”Politiska förvecklingar – inte OPEC:s marknadskontroll – förklarar oljeprisets fenomenala utveckling” i Ekonomisk Debatt nummer 2 / 2013.

En lägre internationell handel med är en direkt konsekvens av att USA:s inhemska produktion är på väg mot en ny rekordproduktion med minskat importbehov som följd. USA lär ha svårt att exportera olja, pga den 100 år gamla ”Jones Act”, som dikterar att sådan export måste ske på fartyg byggda i USA, registrerade och ägda av en amerikan och ha amerikansk besättning och kapten. Idag finns knappast någon sådan oljetanker.

SEB tror att priset rör sig ner mot 105 dollar mot slutet av året. På kort sikt är det intressant att se om priset bryter igenom motståndet på 112 dollar.

På grund av den attraktiva rabatten på terminer i oljemarknaden och för att vi inte ser någon omedelbar risk för väsentligt lägre pris på olja rekommenderar vi innehav i OLJA S.

Elektricitet

Elpriset backade rejält i fredags. Priset nådde i veckan upp till 44.60 euro per MWh, men orkade inte genom det motstånd som väntade där på 44.55.

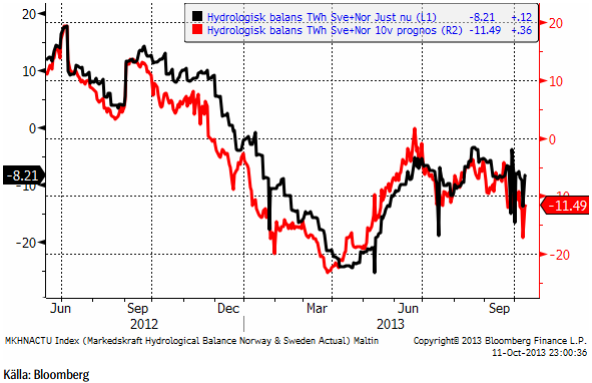

Markedskrafts prognos för hydrologisk balans, har fallit till -11.49 TWh för 10-veckorsprognosen.

Kontraktet för den närmaste månadens leverans av energikol har backat.

Årskontraktet på energikol har dock fallit till en ny bottennotering på 80.75 dollar per ton.

Priset på utsläppsrätter har också backat.

Vi har en långsiktigt positiv vy på elpriset baserat på en normalisering av marknaden för kol – drivet dels av begränsad produktionstillväxt pga det för låga priset och för att efterfrågan tar fart på grund av en konjunkturuppgång. Elpriset har den senaste tiden gått upp kraftigt på Nasdaq, men de faktorer vi baserar vår prognos på, har gått ner i pris.

Vi rekommenderar att man tar hem vinster i EL S och BULL EL X4 S och vi rekommenderar neutral position. Kommer priset på kvartalskontraktet ner till 42 till 42.50 euro kan man kanske köpa igen, om en botten där tycks etablera sig. Faktorerna bakom det långsiktiga ”caset” tror vi fortfarande på, men veckans prisnedgång i dessa: kol och utsläppsrätter – motiverar även en nedgång i elpriset, som vi inte har sett fullt ut än. Vi vill understryka att den här rekommendationen om vinsthemtagning och neutral position handlar om ”timing” och inte om det långsiktiga ”investerings-caset”.

Naturgas

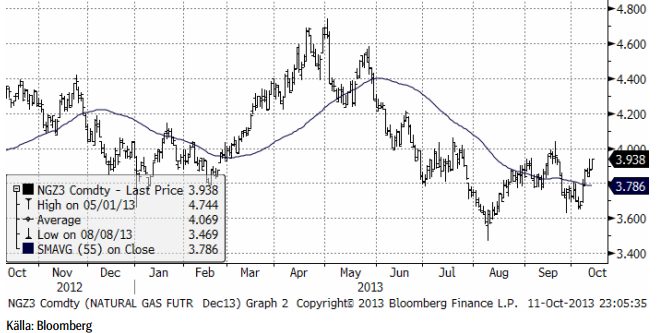

Naturgasprisets rekyl nedåt i slutet av september stängde på en högre nivå än nedgången i augusti, vilket är ett styrketecken. 4 dollar per MMBtu är dock ett motstånd på ovansidan.

Vi har neutral rekommendation.

Guld & Silver

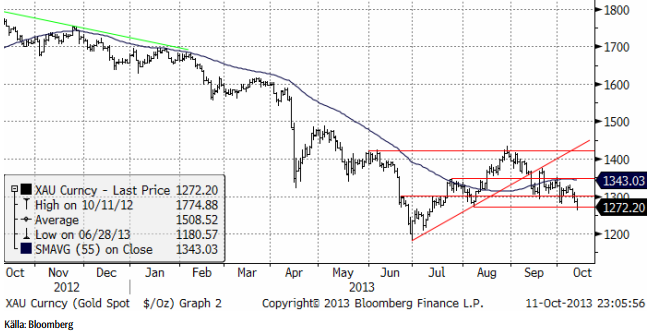

Guldpriset föll med 3% i veckan och stängde precis på ett det sista tekniska stödet på nedsidan innan priset faller till 1200 dollar. Tekniskt ser det ut som om marknaden kommer att handla ner till 1200 dollar igen och det finns inga garantier för att priset på guld inte går ännu lägre. Andra råvarumarknader som haft ett överkott i produktionen sedan årsskiftet 2010/2011, när konjunkturen vände ner och produktionen av råvaror kom ikapp efterfrågetakten, har vänt upp när nu konjunkturen vänt uppåt igen och de låga priserna fått producenter att dra ner. Detta har inte hänt i guldmarknaden. Guldproducenter har alltid förefallit mer övertygade om just deras råvaras förestående hausse än andra råvaruproducenter har gjort. Jag känner inte till någon guldproducent som kastat in handduken på grund av kostnader, om vi bortser från bristfälligt finansierade prospekteringsbolag. De flesta tolkar en förestående lösning på budgetkrisen i USA som negativt för guldet, dvs som en minskad takt i skuldökningen i USA; en förlust för den sittande presidenten. Detta har påverkat guldmarknaden negativt. Medan Kinas inflation, enligt Kinas statistiska centralbyrå, är 2.6%, är verkligheten av råvaruprisboomen där förmodligen betydligt högre, men Kinas guldköp dominerar inte över USA:s. Kinas ekonomi är än så länge ungefär lika kraftfull som Italiens. Italienarna är i och för sig oroliga för en skatt på sparande. IMF kom i veckan ut med en rapport som föreslår en skatt på 10% av eurozonens medborgares sparande som en metod att lösa skuldkrisen. Det är en metod som Italien använde sig av för att lösa skuldkrisen efter valutakrisen i början av 1990-talet. Det naturliga för de flesta är dock att ta ut pengarna från bankkontot, inte att köpa guld.

Guldpriset har inte ändrat trend än. Och det troliga är att nedgången fortsätter.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Det ser ut som om 20 dollar ska testas igen.

Vi fortsätter att vara neutrala guld och silver och skulle inte vilja köpa någon av dem idag.

Platina & Palladium

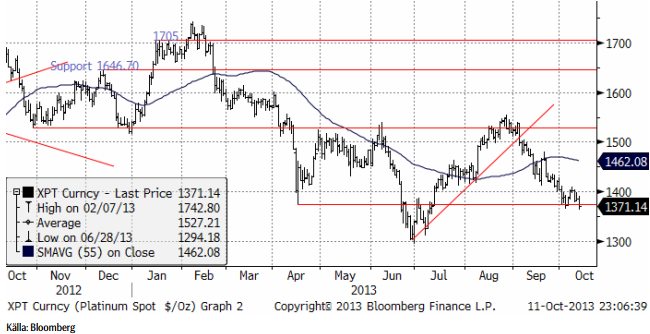

Platinapriset stängde i fredags på ett teniskt stöd. Det har varit en solid nedgång sedan månadsskiftet augusti-september och det marknaden är i behov av en uppgång, men om guldmarknaden faller igenom sitt stöd, bör även platina fall ner mot 1300 dollar. Priset står just nu och väger. Jag tror mer på en nedgång. Om priset går över 1400 dollar har vi däremot en köpsignal, enligt teknisk analys.

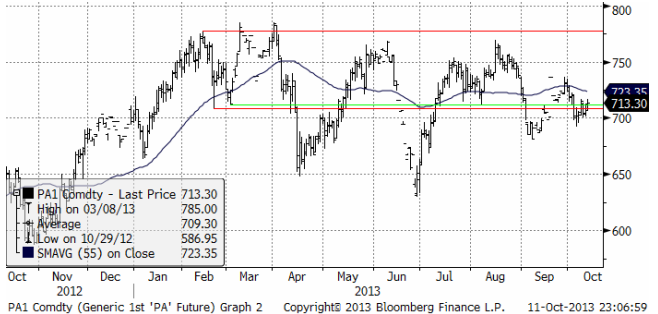

Nedan ser vi frontmånadskontraktet på palladium. Palladium ligger fortfarande i en slags sidledes rörelse, utan trend.

Vi är för närvarande neutrala platina och palladium, men om palladium skulle falla bara något lite, skulle vi vilja haka på och ta en kort position via BEAR PALLAD X4 S. Vi skulle absolut inte vilja köpa någon av dem.

Koppar

Den årliga höjdpunkten för metallbranschen, ”LME Week” inföll förra veckan. Huvudtalaren på LME-veckans seminarium sammanfattade sin syn på metallmarknaden med uttalandet : ”en fast golv och ett mjukt tak” De flesta som samlades i London för den traditionella LME – veckan höll nog med om det, åtminstone vad gäller golvet. Diskussionerna på de olika konferenserna och mötena handlade mest om mjukheten i taket. De flesta metallmarknader präglas av ett överutbud, men i olika faser. Vissa marknaders överutbud ökar och andra minskar.

Den nye VD:n för LME talade om ökad öppenhet, utan att ge några konkreta exempel på vad det kan innebära. Han nämnde att den nye kinesiska börsen HEX ägande kan innebära några nya produkter, t ex på järnmalm och kol.

I veckan annonserade CME att man introducerar ett aluminiumkontrakt som ska ha månadsvisa terminer. LME har som bekant dagliga, dvs det finns alltid ett kontrakt som går i leverans varje dag. CME äger via sitt dotterbolag NYMEX (COMEX), redan en börs för aluminium, som är futures. Den har dock aldrig varit särskilt populär i jämförelse med LME:s kontrakt. Bakgrunden till att CME startar handel i en kopia av LME:s kontrakt är den kritik som riktats mot köbildningen vid LME:s lagerhus, som gjort att marknaden för fysisk metall avviker prismässigt väldigt mycket från LME:s kontrakt. CME skulle använda sina egna lagerhus i USA, enligt den pressrelease som publicerades i veckan. LME:s flytt till Kina, sannolikt motiverad till inte liten del av EU:s nya lagförslag MiFID 2, som allvarligt kommer att förstöra möjligheterna att handla terminer på råvaror inom EU, öppnar för ny konkurrens från CME i västvärlden.

Handeln på börsen var av naturliga skäl tunn, i veckan som gick. Svaghet var tydlig i början av veckan, och i synnerhet koppar handlades ner, av allt att döma pga en stor säljorder. Mot slutet av veckan kom köparna in och handlade upp marknaderna igen. Koppar och nickel avslutade veckan 1 – 2% lägre, medan aluminium och zink stängde veckan upp i samma storleksordning. Lagren vid LME fortsatte att minska i veckan som gick och vi tror att kopparpriset kommer att testa motstånden på ovansidan från i somras.

Codelco publicerade premien för katoder för nästa år under helgen till förra veckan. Den hamnade på 112 dollar per ton, en höjning från årets 85 dollar. Det är ett tecken på den mindre smältverkskapaciteten, som orsakas av underhållsarbeten och nedläggningar.

Efterfrågan är god. Det har sagts att kopparmarknaden skulle behöva 1 mt / år mer produktionskapacitet per år för att hålla jämna steg med den långsiktiga efterfrågeökningen. Det låga priset nu är lite för lågt för att stimulera den här produktionsökningen.

Vi rekommenderar köp av KOPPAR S.

Aluminium

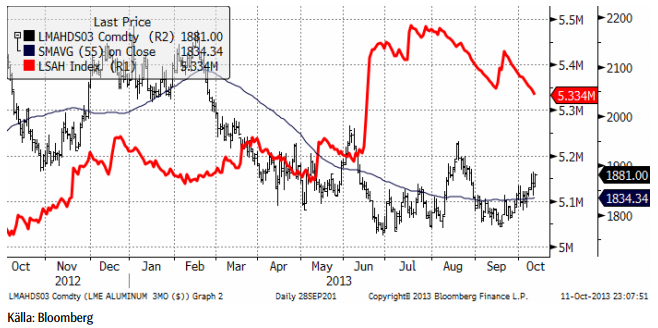

Folk gick till LME-veckan med en baissig inställning till aluminium, men åkte nog hem något mindre negativa. I mitten av förra veckan visade en del analytiker ett mindre överskott (produktion > konsumtion) än tidigare och Alcoa publicerade sin kvartalsrapport i onsdags – som skrev om ett kommande underskott! Även om folk anser detta som tämligen osannolikt, räckte bränslet för en prisuppgång. Efter uppgången mot 1890 i fredags börjar marknaden se lite dyr ut istället. Det finns trots allt ett överskott och Kina investerar just nu i ny kapacitet istället för att dra ner. Alcoa behöll sin prognos på en stadig efterfrågeökning om 7% per år, vilket är i linje med, men något högt, jämfört med de flesta analytikers prognoser. Så länge utbudet ökar mindre än efterfrågan kommer det att ske en långsam, men stadig förbättring av den grundläggande balansen, men fortfarande finns det stora lager som måste betas av.

Vi har neutral rekommendation, men lutar mot en köprekommendation.

Zink

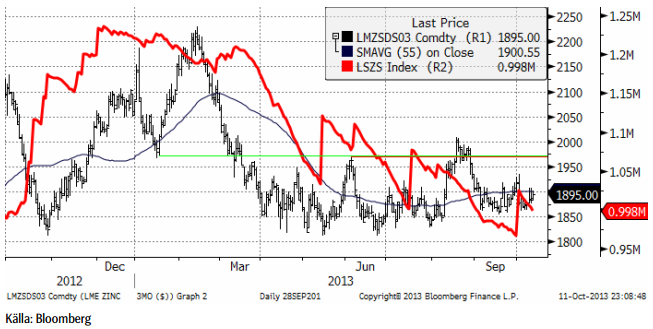

Zink har till viss del en liknande situation som aluminium, där Kina är mer eller mindre självförsörjande, med massor av smältverkskapacitet. De långsiktigt positiva utsikterna för zink beror på gruvsektorn och nedläggningar under de kommande åren. Just nu finns det tillräckligt med material, men som vi har noterat går marknaden mot ett underskott. Detta kommer delvis även att komma från stigande efterfrågan. Bilförsäljningen i Kina ökade med 21% i augusti till 1,59 miljoner. Bilindustrin är den viktigaste sektorn för zink. 50-60% av zinkkonsumtionen går till galvaniserat stål, och av detta används ca hälften som rostskyddat stål i bilar.

Tekniskt ser marknaden ut att ha etablerat en botten vid 1800 – 1850 dollar per ton. Samtidigt finns motstånd vid 1950 – 2000 dollar. Vi tror att dessa nivåer kommer att testas och slutligen brytas.

Vi fortsätter med en köprekommendation av ZINK S.

Nickel

Nickelpriset stängde veckan med ett litet plus, men tekniskt ser det ut som om det skulle kunna komma en vända ner till, innan priserna vänder upp.

Samtalen i London under LME-veckan var fokuserade på sannolikheten för ett indonesiskt exportförbud från januari 2014. Realpolitik indikerar dock att det inte kommer att bli ett förbud, därför att landet behöver exportintäkterna. De senaste två veckorna har ett par gruvor lagts ner: Falcondo i Dominikanska Republiken med 15,000 ton årlig produktion av ferronickel och Votoantims gruva i Brasilien med 19,000 ton årlig produktion av nickel. När det gäller Kinas produktion av nickeltackjärn (NPI) menade personer på LME-veckan vi talat med att kostnaden snarare är på väg ner, än upp. Fokus fram till nyår kommer att ligga på hur Indonesien gör med sitt exportförbud.

Kaffe

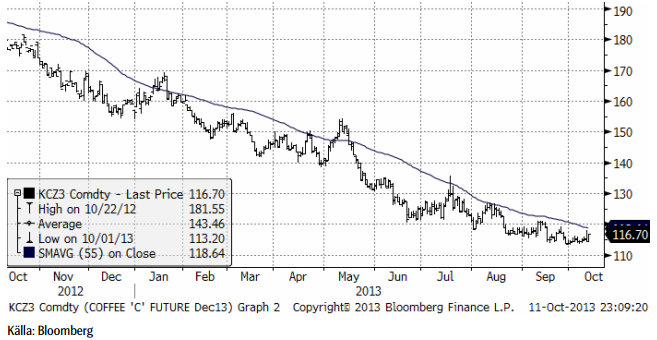

Kaffepriset noterade nya, fräscha, bottennoteringar i veckan som gick. Trenden är nedåtriktad. Vi väntar på en uppgång, men fortsätter att vänta av timing-skäl. På lite längre sikt borde kaffe vara en given vinnare.

Odlingsåret 2012/13 är nu avslutat i alla exportländer. International Coffee Organization skriver i sin senaste månadsrapport att total global produktion uppgår till 145.2 miljoner säckar (60 Kg). Detta är 12.8 miljoner säckar mer än 2011/12, en ökning med 9.6%. Robusta står för den största ökningen med 11.6% till 56.4 miljoner säckar, medan produktionsökningen av arabica var 8.4% till 88.8 miljoner säckar. Global produktion under 2012 (kalenderår) uppgår enligt ICO till 142 miljoner säckar och följer den ökningstakt om 2.4% som har registrerats de senaste fyra åren. Det råder alltså fortfarande en överproduktion i världen. Orsaken att de höga priserna får några år sedan ledde till ökad plantering av kaffebuskar. Det tar minst två år innan de

börjar ge skörd.

I Colombia, som sedan 2008/09 haft stora problem med bladmöglet ”roya”, har man ersatt odlingarna med nya sorter, som är resistenta mot bladmöglet. För två år sedan var produktionen nere i 7.7 miljoner säckar, men har skördat 9.93 miljoner säckar under 2012/13-säsongen, som slutade i september. Det är 1 miljon mer än USDA förutspått. Det är möjligt att Colombia kan nå 12 miljoner säckar under 2013/14, när de nya kaffebuskarna börjar bära frukt ordentligt för att nästa år kanske nå upp till 14

miljoner säckar.

I Vietnam, som väntat en rekordskörd av robusta har drabbats av skyfall, vilket fördröjer skörden.

Brasilianska Cepea säger att det är först under 2014 som regeringens interventionsköp kan börja visa sig i priserna.

Vi behåller tills vidare neutral rekommendation, tills vi ser tecken på ett trendbrott.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Breaking some eggs in US shale

Lower as OPEC+ keeps fast-tracking redeployment of previous cuts. Brent closed down 1.3% yesterday to USD 68.76/b on the back of the news over the weekend that OPEC+ (V8) lifted its quota by 547 kb/d for September. Intraday it traded to a low of USD 68.0/b but then pushed higher as Trump threatened to slap sanctions on India if it continues to buy loads of Russian oil. An effort by Donald Trump to force Putin to a truce in Ukraine. This morning it is trading down 0.6% at USD 68.3/b which is just USD 1.3/b below its July average.

Only US shale can hand back the market share which OPEC+ is after. The overall picture in the oil market today and the coming 18 months is that OPEC+ is in the process of taking back market share which it lost over the past years in exchange for higher prices. There is only one source of oil supply which has sufficient reactivity and that is US shale. Average liquids production in the US is set to average 23.1 mb/d in 2025 which is up a whooping 3.4 mb/d since 2021 while it is only up 280 kb/d versus 2024.

Taking back market share is usually a messy business involving a deep trough in prices and significant economic pain for the involved parties. The original plan of OPEC+ (V8) was to tip-toe the 2.2 mb/d cuts gradually back into the market over the course to December 2026. Hoping that robust demand growth and slower non-OPEC+ supply growth would make room for the re-deployment without pushing oil prices down too much.

From tip-toing to fast-tracking. Though still not full aggression. US trade war, weaker global growth outlook and Trump insisting on a lower oil price, and persistent robust non-OPEC+ supply growth changed their minds. Now it is much more fast-track with the re-deployment of the 2.2 mb/d done already by September this year. Though with some adjustments. Lifting quotas is not immediately the same as lifting production as Russia and Iraq first have to pay down their production debt. The OPEC+ organization is also holding the door open for production cuts if need be. And the group is not blasting the market with oil. So far it has all been very orderly with limited impact on prices. Despite the fast-tracking.

The overall process is nonetheless still to take back market share. And that won’t be without pain. The good news for OPEC+ is of course that US shale now is cooling down when WTI is south of USD 65/b rather than heating up when WTI is north of USD 45/b as was the case before.

OPEC+ will have to break some eggs in the US shale oil patches to take back lost market share. The process is already in play. Global oil inventories have been building and they will build more and the oil price will be pushed lower.

A Brent average of USD 60/b in 2026 implies a low of the year of USD 45-47.5/b. Assume that an average Brent crude oil price of USD 60/b and an average WTI price of USD 57.5/b in 2026 is sufficient to drive US oil rig count down by another 100 rigs and US crude production down by 1.5 mb/d from Dec-25 to Dec-26. A Brent crude average of USD 60/b sounds like a nice price. Do remember though that over the course of a year Brent crude fluctuates +/- USD 10-15/b around the average. So if USD 60/b is the average price, then the low of the year is in the mid to the high USD 40ies/b.

US shale oil producers are likely bracing themselves for what’s in store. US shale oil producers are aware of what is in store. They can see that inventories are rising and they have been cutting rigs and drilling activity since mid-April. But significantly more is needed over the coming 18 months or so. The faster they cut the better off they will be. Cutting 5 drilling rigs per week to the end of the year, an additional total of 100 rigs, will likely drive US crude oil production down by 1.5 mb/d from Dec-25 to Dec-26 and come a long way of handing back the market share OPEC+ is after.

Analys

More from OPEC+ means US shale has to gradually back off further

The OPEC+ subgroup V8 this weekend decided to fully unwind their voluntary cut of 2.2 mb/d. The September quota hike was set at 547 kb/d thereby unwinding the full 2.2 mb/d. This still leaves another layer of voluntary cuts of 1.6 mb/d which is likely to be unwind at some point.

Higher quotas however do not immediately translate to equally higher production. This because Russia and Iraq have ”production debts” of cumulative over-production which they need to pay back by holding production below the agreed quotas. I.e. they cannot (should not) lift production before Jan (Russia) and March (Iraq) next year.

Argus estimates that global oil stocks have increased by 180 mb so far this year but with large skews. Strong build in Asia while Europe and the US still have low inventories. US Gulf stocks are at the lowest level in 35 years. This strong skew is likely due to political sanctions towards Russian and Iranian oil exports and the shadow fleet used to export their oil. These sanctions naturally drive their oil exports to Asia and non-OECD countries. That is where the surplus over the past half year has been going and where inventories have been building. An area which has a much more opaque oil market. Relatively low visibility with respect to oil inventories and thus weaker price signals from inventory dynamics there.

This has helped shield Brent and WTI crude oil price benchmarks to some degree from the running, global surplus over the past half year. Brent crude averaged USD 73/b in December 2024 and at current USD 69.7/b it is not all that much lower today despite an estimated global stock build of 180 mb since the end of last year and a highly anticipated equally large stock build for the rest of the year.

What helps to blur the message from OPEC+ in its current process of unwinding cuts and taking back market share, is that, while lifting quotas, it is at the same time also quite explicit that this is not a one way street. That it may turn around make new cuts if need be.

This is very different from its previous efforts to take back market share from US shale oil producers. In its previous efforts it typically tried to shock US shale oil producers out of the market. But they came back very, very quickly.

When OPEC+ now is taking back market share from US shale oil it is more like it is exerting a continuous, gradually increasing pressure towards US shale oil rather than trying to shock it out of the market which it tried before. OPEC+ is now forcing US shale oil producers to gradually back off. US oil drilling rig count is down from 480 in Q1-25 to now 410 last week and it is typically falling by some 4-5 rigs per week currently. This has happened at an average WTI price of about USD 65/b. This is very different from earlier when US shale oil activity exploded when WTI went north of USD 45/b. This helps to give OPEC+ a lot of confidence.

Global oil inventories are set to rise further in H2-25 and crude oil prices will likely be forced lower though the global skew in terms of where inventories are building is muddying the picture. US shale oil activity will likely decline further in H2-25 as well with rig count down maybe another 100 rigs. Thus making room for more oil from OPEC+.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export