Analys

SEB – Råvarukommentarer, 12 maj 2014

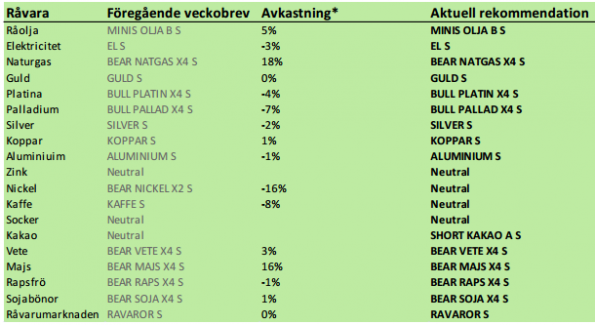

Rekommendationer

Kort sammanfattning

ECB-chefen Mario Draghis kommentar i torsdags till varför euron är så stark just nu, att det beror på att kapitalflykten från Ryssland kan ha varit 220 miljarder och inte de 70 miljarder dollar som Rysslands centralbank rapporterat, är högintressant för ett par marknader. I Rysslands valutareserv ingår t ex guld, som det gör för alla länder, vare sig man har något eller inte. Rysslands centralbanks innehav av platina och palladium är däremot statshemligheter. Vi erfar ett Rysslands centralbank sålt en hel del och även om de kan ha lite kvar, så behåller de detta av strategiska anledningar. Vi tror att säljtrycket på palladium i stort sett är borta och att priset därmed kan gå in i en kraftig hausse. Mer om det inne i brevet.

Det kom tre viktiga rapporter inom lantbrukssektorn i veckan som gick. I torsdags publicerade först CONAB sin rapport för maj, där informationen om sojabönorna tilldrog sig mest intresse. Senare samma dag publicerade FAO/AMIS sin rapport för månaden och på fredagskvällen kom USDA med sin maj-rapport, som för första gången presenterade estimat för året 2014/15. FAO/AMIS rapport var överlag negativ för priserna på spannmål och oljeväxter och det var USDA:s rapport också, precis som vi väntat oss.

Kinas importstatistik presenterades tidigare i veckan och den visade starka siffror för importen för en rad råvaror, inte bara för sojabönor. Media gjorde en stor sak av att allt från importen av råolja till sojabönor var stark. Om man dock sätter denna enskilda månad i perspektiv av de senaste åren, snarare bekräftas bilden av en takt i råvaruimporten som mattas.

Geopolitisk oro, som t ex Rysslands krig med Ukraina, gör att människor blir extra sparsamma och det gäller även för konsumtionen av dyrare mat (kött, etc). Konsumtionen av framförallt foderspannmål kan därför påverkas negativt med högre lager och lägre pris på lite sikt som konsekvens, allt annat lika. Av ECB chefen Mario Draghis kommentar till den starka euro-växelkursen, att kapitalflykten från Ryssland varit 220 miljarder dollar den senaste tiden, och inte 70 mdr dollar, som Rysslands centralbank rapporterat, tyder på att Ryssland drabbats av finansiell härdsmälta.

Det är knappast något som gynnar konsumtionen av dyrare mat inom landet. Detta ska man ta i beaktande när man ser på FAO/AMIS och USDA:s estimat av konsumtion av spannmål under 2014/15 och utgående lager. Utgående lager kan bli högre pga lägre konsumtion i folkrika länder, t ex Ryssland. Det innebär att priset på ett års sikt kan bli ännu lägre än de låga nivåer som USDA förutspår på basis av sina utbuds- och efterfrågebalanser.

Råolja – Brent

Amerikanska raffinaderier börjar komma igång igen efter att ha ställt om till sommarproduktion (mer bensin, mindre eldningsolja). Det innebär att vi passerat den säsongsmässigt svagaste tiden för oljemarknaden. Bråket i Libyen med väsentligt mindre produktion än vad som hade varit möjligt, gjorde att priset på olja höll sig högt i april. Vad vi erfar är att Libyen nu bara producerar ca 250,000 fat per dag. Rebellerna har just nu övertaget i konflikten inom landet och hotar att ta tillbaka två av oljehamnarna.

Råoljelagren i USA minskade något, främst beroende på lägre import.

Vi rekommenderar en kort position i olja, t ex med MINIS OLJA B S eller MINIS OLJA A S

Elektricitet

Förra veckan gick vi över till köprekommendation med tillägget att försöka vänta på en rekyl att köpa på. Kanske var det några som hann med att göra det i den rekyl som faktiskt inföll i veckan.

Vi behåller köprekommendationen. Stöd finns på 24 euro och motstånd på 27.

Naturgas

Priset på naturgas befinner sig i en fallande trend. Stöd finns på 4.40 och på lägre nivå 4.20. Vi fortsätter med säljrekommendation.

Koppar

Det Indonesiska exportförbudstemat har av uppenbara skäl varit fixerat vid nickel. Kopparmalmsexporten har varit undantagen, men exportskatterna har ännu inte avgjorts slutgiltigt. Detta har dragit ut på tiden sedan början av året. Kopparmarknaden saknar därför

material från Indonesien.

Den fysiska premien CIF Shanghai har fortsatt uppåt till 130 dollar per ton från 100 dollar för två veckor sedan och 75 dollar i mars. Detta är ett tecken på att efterfrågan ökar snabbare än det går att forsla in material.

Tekniskt är 6750 dollar en viktig motståndsnivå, som ser ut att bli svår för kopparmarknaden att handla över, rent tekniskt, men å andra sidan ser lagren ut att minska stadigt. Teknisk analys säger, var försiktig, men fundamenta säger köp. Vem vinner? Vi fortsätter med köprekommendation i alla fall.

Aluminium

De senaste veckorna har varit något av en besvikelse för dem som trodde att vi hade sett någon slags trendvändning i den här marknaden. Stödet vid 1850 dollar gav vika och marknaden handlade så lågt som 1755 i fredags. Kurvrörelserna de senaste veckorna med press på de längre terminskontraktens contango, antyder att marginella producenter tar tillfället i akt att prissäkra framtida produktion. Vi har sett intresse från konsumenter på vägen ner, men uppenbarligen inte tillräckligt för att hindra marknaden från att falla. Investerarkollektivet lämnar uppenbarligen sina långa positioner och går i någon utsträckning kort igen. Som vi har skrivit i tidigare veckobrev, kommer det att ta tid för marknaden att beta av de senaste årens överproduktion. Men inte desto mindre känns det som om något viktigt har hänt då marknaden tagit ett kliv uppåt. Man ska dock ställa in sig på att priset kan röra sig sidledes ett tag. 1750 dollar-nivån kommer att vara viktig den kommande veckan. Vi tror den håller och rekommenderar köp här.

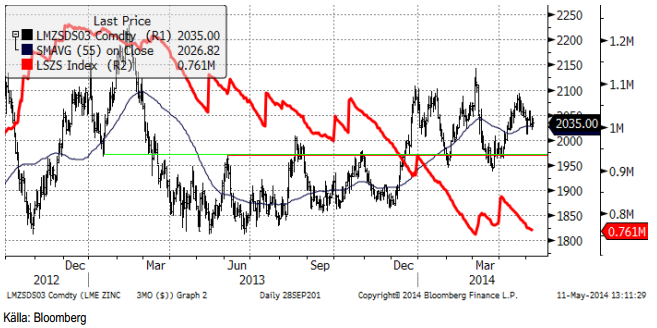

Zink

Metall har stadigt tagit ut från LME:s lagerhus sedan början av april. Frågan nu är om detta går till konsumtion eller inte. Misstanken som föddes tidigt, att metallen flyttades till billigare lager för att ingå i finansieringsaffärer är mindre trolig nu, när contangot är mindre. Det är bara i aluminium som contangot fortfarande är bra nog för den sortens affärer. Uttagen av zink från lagren handlar därför troligtvis om riktig efterfrågan och det är ett gott tecken för zinkmarknaden. Prisrörelserna på LME tycks vara en återspegling av lagerförändringen. Just nu verkar dock priset vara fast inom intervallet 1950 – 2150 dollar.

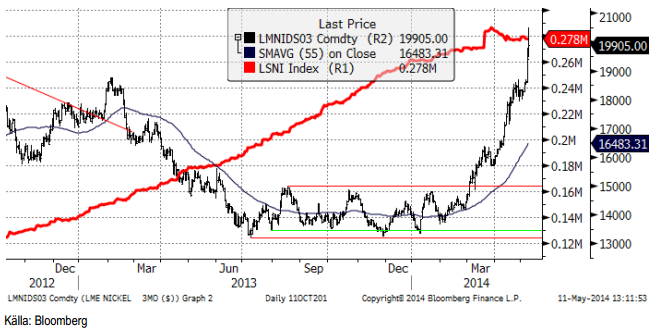

Nickel

Nickelpriset har stigit med imponerande 10% sedan förra veckan. Det är den sjätte veckan i följd som priset stiger. De senaste 14 veckorna är det bara en vecka när priset gått ner. Hittills i år har priset gått upp med 45%. Det är fortfarande samma faktorer som ligger bakom prisuppgången, dvs Indonesien och Ryssland. Den här veckan tillkom emellertid ytterligare en faktor: Vales gruva i Nya Kaledonien har produktionsproblem. Gruvan är liten, och problemen ”borde” inte ha fått den effekt på priset som den fick.

Veckans prisuppgång skedde nästan helt och hållet mellan onsdagen och fredagen. Det är intressant att uppgångarna sker i asiatisk handel. När vi kommer in på morgonen är priset redan högre. Sedan är priset oförändrat, eller faller tillbaka lite. Det kommer rapporter om att kinas produktion av NPI sjunker. Fördelen för NPI-baserad produktion av rostfritt stål var beroende av billig malm från Indonesien. Visserligen har kinesiska verk byggt upp stora lager som de tar av nu, men snart tar den traditionella framställningsmetoden över, med den ekonomi på nickel som det innebär. De flesta analytiker menar att golvet för nickelpriset då blir ca 18,000 dollar per ton. Tillverkningen av rostfritt stål använder ca 60% av nickelutbudet i världen och vi ser tecken på en återhämtning där också. Enligt CRU är industrin tillbaka på en årlig tillväxttakt på 5%. Även haussen i nickelpriset kan ge efterfrågan på rostfritt stål en boost. Köpare av rostfritt stål börjar boka in framtida köp.

Nickelmarknaden har botten bakom sig.

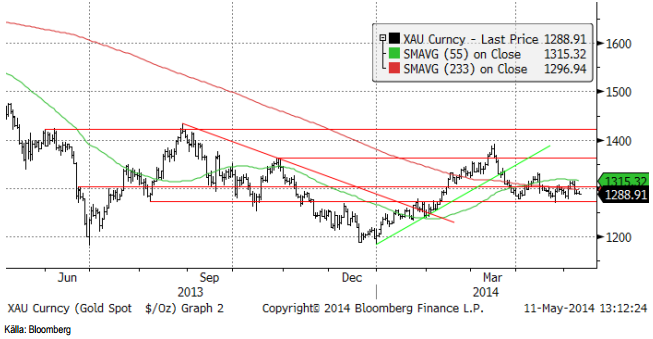

Guld

Guldpriset föll tillbaka efter att Ryska uttalanden varit mindre aggressiva i veckan som gick. Priset rör sig inom ett smalt intervall och stödet vid 1880 är fortfarande intakt. Vi fortsätter att vara försiktigt positiva till guld.

Vi rekommenderar köp av GULD S.

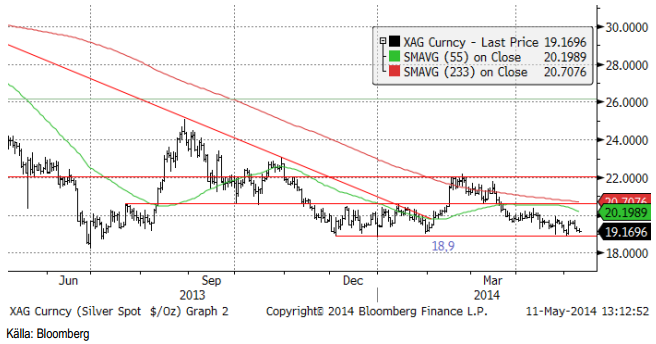

Silver

Silverpriset föll tillbaka i veckan, tillsammans med guld, efter att uttalanden från Ryssland var mindre krigiska än tidigare. När priset nu närmar sig stödet på 18.90 finns därför goda tillfällen att köpa silver.

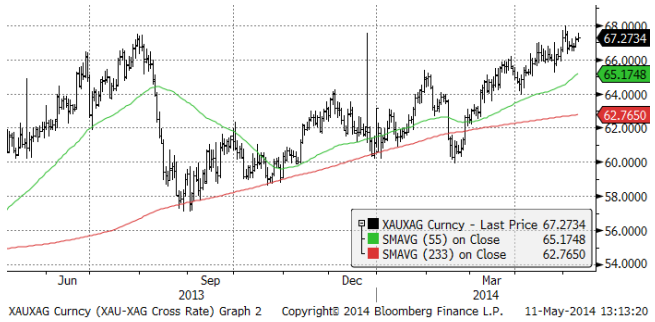

Nedan ser vi ett diagram över priset på guld uttryckt i silver. Det går alltså över 67 finuns silver på varje fin-uns av guld (förra veckan 66 uns silver). Som vi ser är det en hög nivå, dvs silver är billigt i förhållande till guld.

Vi anser att silver är mer köpvärt än guld och skulle vilja köpa på de här nivåerna. Vi rekommenderar köp av SILVER S.

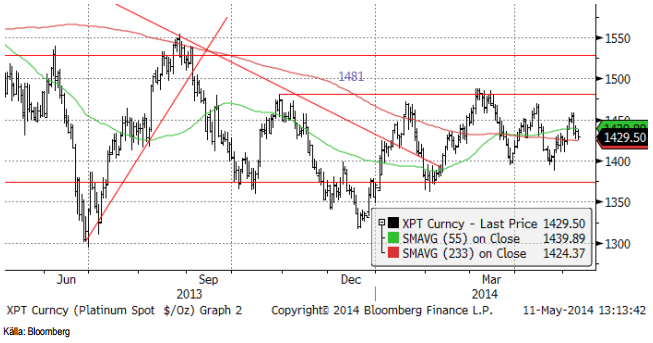

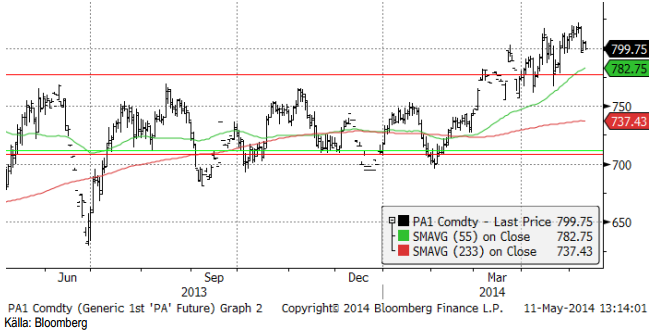

Platina & Palladium

Mario Draghi, chefen för ECB, sade i torsdags att kapitalutflödet från Ryssland kanske varit 220 miljarder dollar, så mycket att det höjt växelkursen på euron. Rysslands centralbank har sagt att utflödet varit 70 miljarder dollar. Detta är dock baserat på den offentliga delen av valutareserven och där ingår guld, men inte palladium, platina och diamanter. Det sägs rakt ut att innehavet av palladium är en statshemlighet i Ryssland. Om Rysslands centralbank sålt palladium, platina och diamanter kan utflödet alltså vara större än det officiella. GFMS menar att Rysslands centralbank hade uppskattningsvis 0.3 miljoner uns palladium innan krisen. Detta förslår inte alls för skillnaden mellan 70 och 220 miljarder dollar. Men de har även vad vi erfar haft platina och diamanter, såväl inom centralbanken som i den strategiska reserven. Vi erfar att metall har flyttats till Schweiz varifrån det sålts vidare. Vi är inte säkra på att allt har lämnat Schweiz. Metall kan finnas i låsta lager, kanske av den sorts lagerhotell som finns på Klotenflygplatsens ”frihamnslager”. Det kan vara så att någon spelare sitter med detta som en lång position och är redo att sälja om priset kommer upp. Vi tror inte att Ryssland har metall kvar som man vill sälja. Det (lilla) man har kvar behövs som en strategisk reserv.

Säljtrycket kan alltså i stort sett vara borta och med det intresse som finns, så skulle priset på palladium och till viss del kanske även platina kunna gå väsentligt mycket högre

Skulle västvärlden gå till nivå 3 i sanktioner mot Ryssland, tror vi att man kommer att låta olje- och gasindustrin vara. Man vill inte ha ett högt pris på gas. Vi tror att man kommer att ge sig på gruvindustrin. Det är då Norilsk Nickel som är det uppenbara målet. Norilsk producerar nickel, platina och palladium. Det finns även en järnmalmsproduktion som kan bli lidande av sanktioner, men huvudsakligen är det palladium och platina som drabbas.

Det allmänna valet i Sydafrika den 7 maj gav ANC drygt 60% av rösterna, vilket innebär att de fortsätter att styra landet som de gjort de senaste 20 åren. Inflationen ligger på en hög nivå, 12% om man extrapolerar de senaste förändringarna i konsumentpriserna. Det är över centralbankens övre gräns på 6% för inflationen och det kan innebära kommande räntehöjningar. Å andra sidan är BNP-tillväxten låg på 1.9% förra året. SEB:s Emerging Markets-ekonom väntar sig att den stiger marginellt till 2.2% i år, men detta kan grusas om det blir räntehöjningar.

Prisdiagrammet på palladium ser vi nedan.

Vi rekommenderar köp av PLATINA S och PALLADIUM S, eller BULL PLATINA X4 S eller BULL PALLAD X4 S.

För den som vill ta ännu mer risk, finns nu även BULL PALLAD X5 S.

Kaffe

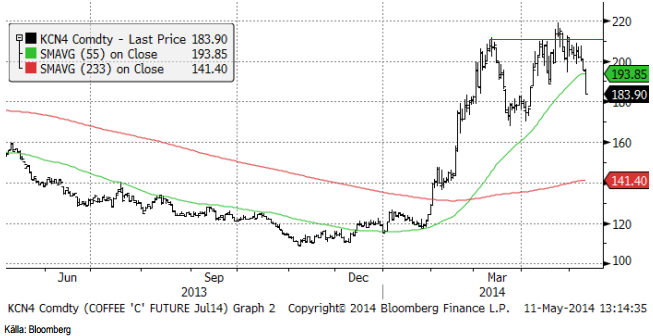

Förra veckan hade vi köp, men skrev också att man skulle ta stoppen om priset gick under 200 cent. Det gjorde priset i torsdags, så vi hoppas att alla är ute ur sina långa positioner nu. Vi har neutral, efter stoppen. Och med tanke på att det förmodligen finns tekniskt stöd vid 180 cent, är det inte läge för att gå kort just nu utan behåller neutral.

En anledning till prisfallet var att sannolikheten för ett El Niño minska kraftigt i den senaste prognosen från Australiens Meteorologiska Byrå. Det innebär att risken för skador på skörden av robusta i Indonesien och Vietnam också minskat på motsvarande sätt.

Neutral rekommendation på kaffe.

Kakao

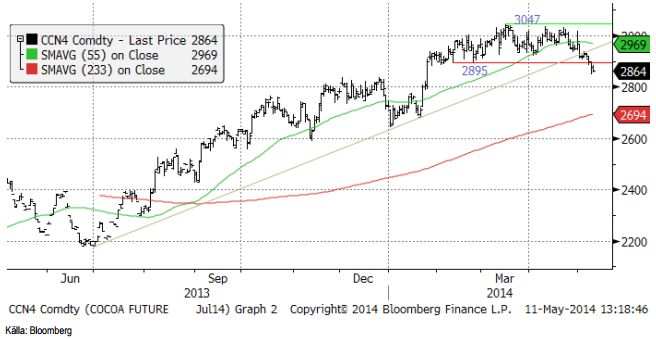

Priset på kakao ligger nu i fallande trend och vi väljer att gå kort. Det är en fint rundad toppformation. Tekniskt stöd finns på 2800 dollar. Vi rekommenderar köp av SHORT KAKAO A S, som har en hävstång strax under -1.

För övriga råvaror från jordbruket se dagens andra analysbrev från SEB.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

Analys

Brent crude sticks around $66 as OPEC+ begins the ’slow return’

Brent crude touched a low of USD 65.07 per barrel on Friday evening before rebounding sharply by USD 2 to USD 67.04 by mid-day Monday. The rally came despite confirmation from OPEC+ of a measured production increase starting next month. Prices have since eased slightly, down USD 0.6 to around USD 66.50 this morning, as the market evaluates the group’s policy, evolving demand signals, and rising geopolitical tension.

On Sunday, OPEC+ approved a 137,000 barrels-per-day increase in collective output beginning in October – a cautious first step in unwinding the final tranche of 1.66 million barrels per day in voluntary cuts, originally set to remain off the market through end-2026. Further adjustments will depend on ”evolving market conditions.” While the pace is modest – especially relative to prior monthly hikes – the signal is clear: OPEC+ is methodically re-entering the market with a strategic intent to reclaim lost market share, rather than defend high prices.

This shift in tone comes as Saudi Aramco also trimmed its official selling prices for Asian buyers, further reinforcing the group’s tilt toward a volume-over-price strategy. We see this as a clear message: OPEC+ intends to expand market share through steady production increases, and a lower price point – potentially below USD 65/b – may be necessary to stimulate demand and crowd out higher-cost competitors, particularly U.S. shale, where average break-evens remain around WTI USD 50/b.

Despite the policy shift, oil prices have held firm. Brent is still hovering near USD 66.50/b, supported by low U.S. and OECD inventories, where crude and product stocks remain well below seasonal norms, keeping front-month backwardation intact. Also, the low inventory levels at key pricing hubs in Europe and continued stockpiling by Chinese refiners are also lending resilience to prices. Tightness in refined product markets, especially diesel, has further underpinned this.

Geopolitical developments are also injecting a slight risk premium. Over the weekend, Russia launched its most intense air assault on Kyiv since the war began, damaging central government infrastructure. This escalation comes as the EU weighs fresh sanctions on Russian oil trade and financial institutions. Several European leaders are expected in Washington this week to coordinate on Ukraine strategy – and the prospect of tighter restrictions on Russian crude could re-emerge as a price stabilizer.

In Asia, China’s crude oil imports rose to 49.5 million tons in August, up 0.8% YoY. The rise coincides with increased Chinese interest in Russian Urals, offered at a discount during falling Indian demand. Chinese refiners appear to be capitalizing on this arbitrage while avoiding direct exposure to U.S. trade penalties.

Going forward, our attention turns to the data calendar. The EIA’s STEO is due today (Tuesday), followed by the IEA and OPEC monthly oil market reports on Thursday. With a pending supply surplus projected during the fourth quarter and into 2026, markets will dissect these updates for any changes in demand assumptions and non-OPEC supply growth. Stay tuned!

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys3 veckor sedan

Analys3 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September