Analys

SEB – Råvarukommentarer, 10 mars 2015

Fallande efterfrågan på råolja och EUR/USD nära paritet

MARKNADEN I KORTHET

Förra veckan skilde sig en del från tidigare veckor då aktiviteten i den globala råvarumarknaden var något lägre. Känslan var att marknaden såg möjlighet till andrum efter den senaste tidens kraftiga prisrörelse i oljan. Fokus är dock fortsatt på just oljepriset, vilket förra veckan handlade inom ett intervall om sex procent. Nu ser vi ett nedåttryck på priset för Brentolja; delvis på grund av ett sentiment som i allmänhet är bearish, där även priset på basmetaller faller något. Mer står att läsa i analyserna nedan!

Förra veckan skilde sig en del från tidigare veckor då aktiviteten i den globala råvarumarknaden var något lägre. Känslan var att marknaden såg möjlighet till andrum efter den senaste tidens kraftiga prisrörelse i oljan. Fokus är dock fortsatt på just oljepriset, vilket förra veckan handlade inom ett intervall om sex procent. Nu ser vi ett nedåttryck på priset för Brentolja; delvis på grund av ett sentiment som i allmänhet är bearish, där även priset på basmetaller faller något. Mer står att läsa i analyserna nedan!

Någonting som ger stort avtryck på råvarumarknaden är valutaparet EUR/USD, då de absolut flesta råvaror är kvoterade mot någon av valutorna. I och med ECB:s kommunikation på presskonferensen som följde strax efter torsdagens räntebesked försvagades euron mot US-dollarn och har fortsatt att depreciera, vilket innebär att råvaror kvoterade i US-dollar blev relativt dyrare för företag som huvudsakligen använder euro som valuta. Detta kan också vara en delförklaring till att guldet stängde veckan svagt. EUR/USD handlar snart på paritet med varandra och igår inleddes ECB:s gigantiska obligationsköp, genomförda av de nationella centralbankerna inom euroområdet. Under de närmaste ett och ett halvt åren skall obligationer för 1 200 miljarder euro köpas för att stimulera tillväxten och försöka få upp inflationsförväntningarna. Effekterna sprider sig tydligen redan nu till andra marknader.

Jordbrukssektorn väntar på kvällens viktiga månadsrapport, WASDE, vilken släpps kl 18 svensk tid från det amerikanska jordbruksdepartementet (USDA). Rapporten redogör för världsefterfrågan och -utbud. Läs mer i analyserna nedan i denna veckas Råvarubrev!

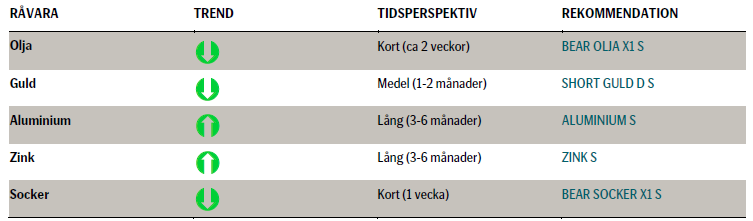

TRENDER I SAMMANDRAG

- EUR/USD handlar snart på paritet – ger avtryck i råvarumarknaden

- Fallande efterfrågan på råolja under april-maj på grund av raffinaderiunderhåll

- Vi förväntar oss att Brent-oljan kommer att röra sig sidledes till nedåt och rekommenderar en bearish position

- Förväntningar om räntehöjningar från Fed driver guldpriset lägre

- Priset på aluminium och zink förväntas stärkas under året baserat på fundamentala faktorer

- Marknaden för jordbruksprodukter avvaktande inför kvällens WASDE-rapport

REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

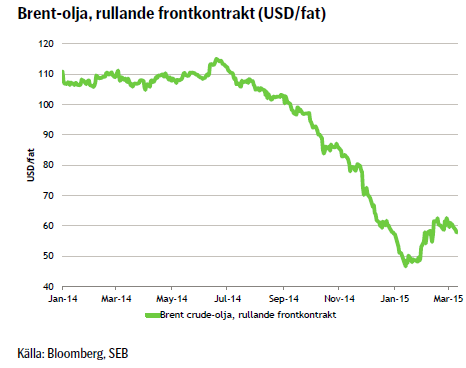

OLJA

Brentoljan tappade 4,5 procent under förra veckan (fredag till fredag) och stängde på 59,73 US-dollar per fat. Att US-dollarindex stärktes 2,4 procent var en delförklaring. Samtidigt börjar en del bull-investerare tappa övertygelsen då det kallare vädret i USA övergick till ett varmare än normalt. Efterfrågan på råolja hos raffinaderier i Europa och Asien kommer därtill att minska under perioden april-maj på grund av underhållsarbeten.

Amerikanska oljelager fortsatte att öka kraftigt men WTI-råolja föll inte mycket. Produktionen hos raffinaderier i USA kommer gradvis att öka vilket kommer att ge visst stöd till WTI-oljan. Därtill fortsatte antalet oljeriggar i USA att falla (ned 6,5 procent över veckan). Sedan oktober förra året har antalet fallit med 43 procent. I ökande grad färdigställs inte borrningar av hål i USA. Istället bygger man ett bestånd av hål som är förberedda för produktion. Effekten av detta är att mindre olja nu kan komma att pumpas upp, vilket i sin tur ger stöd för WTI-oljepriset. Dock; så fort WTI-priset ökar så finns en stor produktionsvolym redo. Det håller nere möjligheten till ett prisrally för WTI-oljan och strategin som de amerikanska borrningarna utgår från ger alltså både ett stöd uppåt och nedåt för WTI-priset.

Amerikanska oljelager fortsatte att öka kraftigt men WTI-råolja föll inte mycket. Produktionen hos raffinaderier i USA kommer gradvis att öka vilket kommer att ge visst stöd till WTI-oljan. Därtill fortsatte antalet oljeriggar i USA att falla (ned 6,5 procent över veckan). Sedan oktober förra året har antalet fallit med 43 procent. I ökande grad färdigställs inte borrningar av hål i USA. Istället bygger man ett bestånd av hål som är förberedda för produktion. Effekten av detta är att mindre olja nu kan komma att pumpas upp, vilket i sin tur ger stöd för WTI-oljepriset. Dock; så fort WTI-priset ökar så finns en stor produktionsvolym redo. Det håller nere möjligheten till ett prisrally för WTI-oljan och strategin som de amerikanska borrningarna utgår från ger alltså både ett stöd uppåt och nedåt för WTI-priset.

Raffinaderier i Europa och Asien kommer att gå in i underhållsfas under april-maj, med en skillnad i produktion på så mycket som två miljoner fat per dag. Efterfrågan på råolja utanför USA kommer därför att minska. Den senaste tidens kalla väder i USA har gett ett solitt stöd för uppvärmningsolja i både USA och Europa och har därför även gett stöd för Brentolja i Nordsjön. Nu blir det varmare än normalt så at Brentoljan förlorar detta stöd.

TREND

- Efterfrågan på råolja i Europa och Asien kommer att falla i april-maj då raffinaderier stänger för underhåll

- Senaste tidens kalla väder i USA gav tidigare stöd för uppvärmnings- och Brentolja. Nu blir det varmare än normalt OPEC producerade 30,3 miljoner fat/dag i februari jämfört med taket på 30 miljoner fat/dag

- Vi förväntar oss att Brentoljan kommer att röra sig sidledes till nedåt

REKOMMENDATION

- BEAR OLJA X1 S

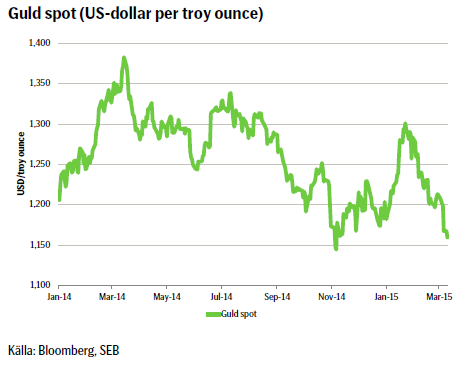

GULD

Förra veckan rekommenderade vi våra läsare att gå kort guld och den positionen har utvecklats väl då guldpriset hade fallit med drygt tre procent till igår. Vi anser att marknadens förväntningar om räntehöjningar från Fed driver guldpriset lägre. Förväntningar om räntehöjningar stärktes ytterligare av fredagens starka amerikanska arbetsmarknadsstatistik, 295 000 nya jobb skapades mot väntade 235 000. Dollarn stärktes som följd samtidigt som räntor steg och guldpriset föll. Amerikanska inflationsförväntningar är dessutom låga bland annat beroende på att lönetillväxten är fortsatt för svag för att ge någon inflation. Låga inflationsförväntningar minskar intresset för guld från investerares sida. Tillväxten i USA går starkt vilket ger ett välkommet tillskott till global efterfrågan som minskar tillväxtrisker i andra länder.

Förra veckan rekommenderade vi våra läsare att gå kort guld och den positionen har utvecklats väl då guldpriset hade fallit med drygt tre procent till igår. Vi anser att marknadens förväntningar om räntehöjningar från Fed driver guldpriset lägre. Förväntningar om räntehöjningar stärktes ytterligare av fredagens starka amerikanska arbetsmarknadsstatistik, 295 000 nya jobb skapades mot väntade 235 000. Dollarn stärktes som följd samtidigt som räntor steg och guldpriset föll. Amerikanska inflationsförväntningar är dessutom låga bland annat beroende på att lönetillväxten är fortsatt för svag för att ge någon inflation. Låga inflationsförväntningar minskar intresset för guld från investerares sida. Tillväxten i USA går starkt vilket ger ett välkommet tillskott till global efterfrågan som minskar tillväxtrisker i andra länder.

Instabiliteten i Grekland fortsätter och landets finansminister Varoufakis öppnar för att hålla en folkomröstning om man inte kan komma överens med EU. Allt sammantaget talar för fortsatt låg efterfrågan på guld.

TREND

- Vi anser att marknadens förväntningar om räntehöjningar från Fed driver guldpriset lägre

- Marknadens oro att en kris skulle spridas till andra länder är förtillfället begränsad och vi ser ingen efterfrågan på guld som safe haven.

REKOMMENDATION

- SHORT GULD D S

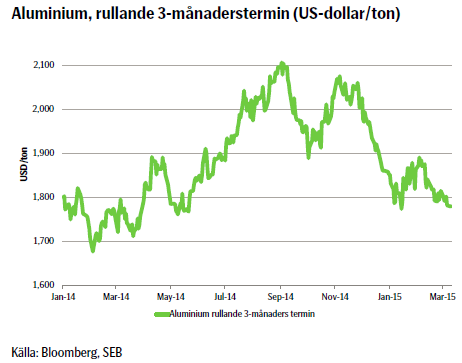

ALUMINIUM

Den avvaktande tendensen på metallmarknaden höll i sig även förra veckan. Fredagens arbetsmarknadsstatistik var höjdpunkten. Den starka siffran stärkte US-dollarn och sänkte börser och metaller. En stark amerikansk ekonomi är normalt bra för efterfrågan på metaller; men som vi nämnt tidigare kompenseras detta i nuläget av en alltför stark dollar. Fokus har i inledningen av innevarande vecka förflyttats till Kina. Under helgen som gick presenterades handelssiffror. Exporten ökade kraftigt, men importen var svag. När det gäller metaller är det främst koppar som är i blickfånget då Kina traditionellt är en stor importör (de geologiska förutsättningarna för självförsörjande finns inte). Importen av den röda metallen minskade i februari med 32 procent jämfört med månaden innan. Delvis anges nyårsfirandet som en orsak, men icke desto mindre är det oroande för den generella metallefterfrågan i regionen. Aluminium följde den allmänna trenden svagt nedåt under förra veckan. Utvecklingen sett ur ett svenskt perspektiv kompenserats dock av den stigande US-dollarn. Räknat i svenska kronor innebär det att priset på aluminium visar en positiv utveckling sen början av förra veckan med en uppgång om 2,1 procent.

Den avvaktande tendensen på metallmarknaden höll i sig även förra veckan. Fredagens arbetsmarknadsstatistik var höjdpunkten. Den starka siffran stärkte US-dollarn och sänkte börser och metaller. En stark amerikansk ekonomi är normalt bra för efterfrågan på metaller; men som vi nämnt tidigare kompenseras detta i nuläget av en alltför stark dollar. Fokus har i inledningen av innevarande vecka förflyttats till Kina. Under helgen som gick presenterades handelssiffror. Exporten ökade kraftigt, men importen var svag. När det gäller metaller är det främst koppar som är i blickfånget då Kina traditionellt är en stor importör (de geologiska förutsättningarna för självförsörjande finns inte). Importen av den röda metallen minskade i februari med 32 procent jämfört med månaden innan. Delvis anges nyårsfirandet som en orsak, men icke desto mindre är det oroande för den generella metallefterfrågan i regionen. Aluminium följde den allmänna trenden svagt nedåt under förra veckan. Utvecklingen sett ur ett svenskt perspektiv kompenserats dock av den stigande US-dollarn. Räknat i svenska kronor innebär det att priset på aluminium visar en positiv utveckling sen början av förra veckan med en uppgång om 2,1 procent.

TREND

- I takt med att den fundamentala balansen förbättras bedöms priserna på aluminium och zink successivt stärkas under året

- Flera gruvstängningar i år och nästa, kommer inte fullt ut att ersättas

- Efterfrågan på aluminium har ökat 4-7 % den senaste 3-4 åren, en trend som förväntas fortsätta

- Terminskurvan på aluminium attraktivt

- Terminspremien (contangon) är endast ca 2 % sett 12 månader framåt

- Bra köpläge nu efter kinesiska nyåret.

REKOMMENDATION

- ALUMINIUM S

ZINK

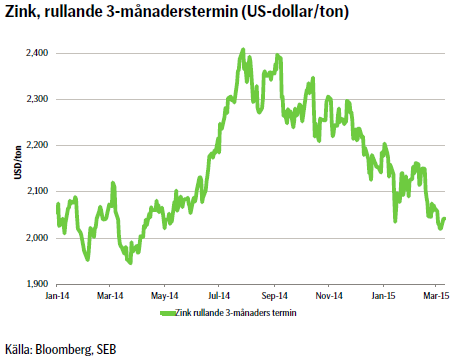

Vad som gäller för basmetallen aluminium beskrivet i stycket innan gäller även för zink, som följde den generella trenden, svagt nedåt, under förra veckan. Även här kompenseras utvecklingen av den stigande US-dollarn. I termer av svenska kronor innebär det att priset liksom för aluminium ändå har visat en positiv utveckling sedan förra veckan, med en uppgång om 3,4 procent.

Vad som gäller för basmetallen aluminium beskrivet i stycket innan gäller även för zink, som följde den generella trenden, svagt nedåt, under förra veckan. Även här kompenseras utvecklingen av den stigande US-dollarn. I termer av svenska kronor innebär det att priset liksom för aluminium ändå har visat en positiv utveckling sedan förra veckan, med en uppgång om 3,4 procent.

TREND

- Även för zink bedöms priset stärkas under året i takt med att den fundamentala balansen förbättras

- Påverkas också av gruvstängningar i år och under 2016, då det också finns risk för zink

- Liksom aluminium attraktiv terminskurva

- Bra köpläge efter kinesiska nyåret.

REKOMMENDATION

- ZINK S

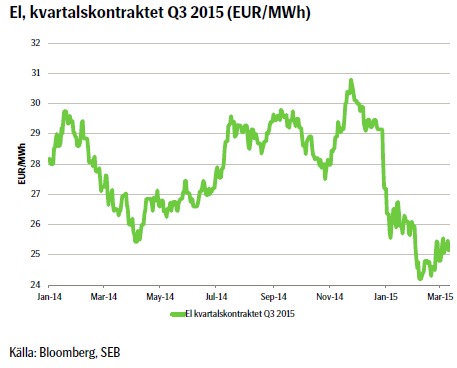

EL

Förra veckan konstaterades att det är svårt att bryta nuvarande fundamentala situation och det är någonting vi måste upprepa även denna vecka. Innevarande el-kontrakt har fortsatt att handla inom ett väldefinierat intervall. Vi ser en varm början på veckan och om nuvarande högtryck verkligen bekräftas kan detta intervall brytas, men ett kallare väder förutspås komma mot slutet av denna vecka. Ett mindre hydrologiskt överskott, det vill säga mer vatten i reserverna än vid normalläge, noteras också. Ur ett längre perspektiv kan en mycket torr sommar göra att elpriset börjar handla på nivåer skilda från nuvarande intervall, men det vore verkligen en omvälvande faktor.

Förra veckan konstaterades att det är svårt att bryta nuvarande fundamentala situation och det är någonting vi måste upprepa även denna vecka. Innevarande el-kontrakt har fortsatt att handla inom ett väldefinierat intervall. Vi ser en varm början på veckan och om nuvarande högtryck verkligen bekräftas kan detta intervall brytas, men ett kallare väder förutspås komma mot slutet av denna vecka. Ett mindre hydrologiskt överskott, det vill säga mer vatten i reserverna än vid normalläge, noteras också. Ur ett längre perspektiv kan en mycket torr sommar göra att elpriset börjar handla på nivåer skilda från nuvarande intervall, men det vore verkligen en omvälvande faktor.

TREND

- Priset på el fortsätter att röra sig inom ett väldefinierat intervall

- Fortsatt möjligheter på mycket kort sikt för aktiva investerare

REKOMMENDATION

- Neutral

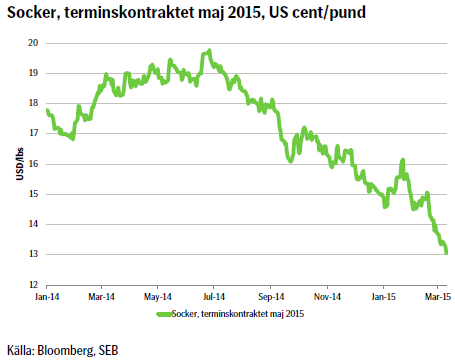

SOCKER

Vår idé om en kort position i förra veckan visade sig vara rätt så här långt då priset under förra veckan har fortsatt att falla med 2,4 procent och noterade en lägsta nivå under onsdagen på 13,18 US-cent/pund. Den fortsatta försvagningen av den brasilianska valutan real – som nu är nere på de lägsta nivåerna mot dollarn på över ett årtioende – gör att exportörer bland annat säljer mer socker som prissätts i US-dollar. Det brasilianska konsultföretaget AgroConsult justerar upp sin prognos för produktionen av sockerrör 2015/16 med 20 miljoner ton till 620 miljoner ton i regionen Centrum Syd, som står för 90 procent av landets produktion. Stämmer estimatet så skulle det vara betydligt högre än 2013/14 års rekordproduktion på 596,9 miljoner ton och även högre än andra analytikers estimat som ligger runt 570-585 miljoner ton.

Vår idé om en kort position i förra veckan visade sig vara rätt så här långt då priset under förra veckan har fortsatt att falla med 2,4 procent och noterade en lägsta nivå under onsdagen på 13,18 US-cent/pund. Den fortsatta försvagningen av den brasilianska valutan real – som nu är nere på de lägsta nivåerna mot dollarn på över ett årtioende – gör att exportörer bland annat säljer mer socker som prissätts i US-dollar. Det brasilianska konsultföretaget AgroConsult justerar upp sin prognos för produktionen av sockerrör 2015/16 med 20 miljoner ton till 620 miljoner ton i regionen Centrum Syd, som står för 90 procent av landets produktion. Stämmer estimatet så skulle det vara betydligt högre än 2013/14 års rekordproduktion på 596,9 miljoner ton och även högre än andra analytikers estimat som ligger runt 570-585 miljoner ton.

TREND

- Så länge priset inte bryter igenom det tekniska motståndet på 13,60 US-cent så föredrar vi en kort position och håller ett öga på stödnivån 12,13 US-cent.

REKOMMENDATION

- BEAR SOCKER X1 S

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys3 veckor sedan

Analys3 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards