Analys

SEB Råvarubrev 9 november 2016

Troligtvis en kortvarig Trump-effekt.

Troligtvis en kortvarig Trump-effekt.

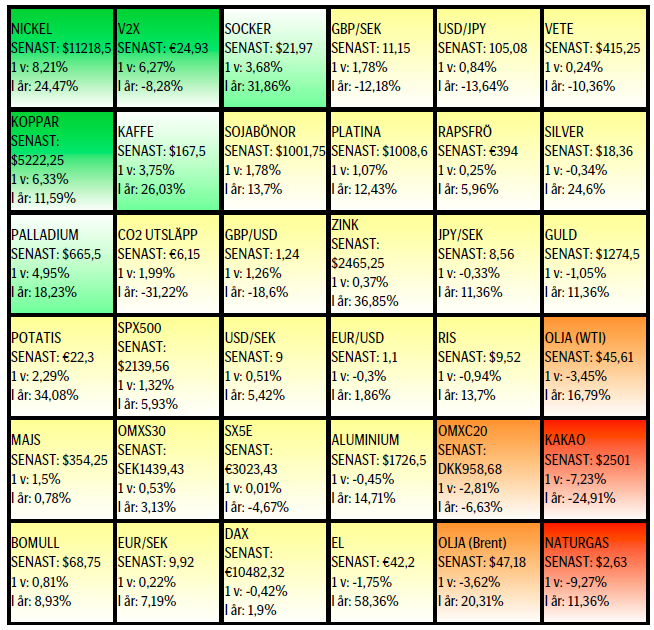

MARKNADEN I KORTHET

Så har då det amerikanska folket gjort sitt val. De initiala effekterna, fallande dollar, fallande börser och stigande guld, av valet av Donald Trump ser dock i skrivande stund ut att klinga av relativt snabbt. Minnet av reaktionerna efter Brexit hjälper också sannolikt till att begränsa effekterna. Överlag bör nog Trump-segern ses som positivt för basmetaller då han får anses vara mer företagsvänlig (lägre skatter, infrastrukturprojekt, minskat antal regleringar m.m.) än Clinton. Skulle amerikansk konjunktur förbättras så betyder det sannolikt mer för världsekonomin (spridningseffekter) än eventuellt omförhandlade handelsavtal. En annan effekt av det amerikanska valet (och ännu ett misslyckande för opinionsinstituten) bör också vara att sannolikheten för ett nej i den Italienska folkomröstningen (om en ny konstitution) den 4:e december ökar (dessutom håller Österike samma dag nyval (efter att valet i maj ogiltigförklarats) till presidentposten.

Råvaror: Oljan som redan var i fallande föll initialt cirka 3 % men merparten av nedgången är redan inhämtad. Tveksamhet över OPEC överenskommelsen och växande oljelager bör dock ligga som en våt filt över marknaden kommande vecka/veckor. Basmetaller har gått starkt på slutet och framför allt koppar har den senaste veckan stigit kraftigt (avvecklande av korta positioner bör ha varit en bidragande faktor). El och kolpriser har efter en mycket kraftig stigning under sept/okt de senaste dagarna tappat lite fart. Avseende el så är risken för prisspikar i vinter relativt stor givet det stora underskottet i hydrobalansen (och nu kommer ju också nederbörden som snö).

Valuta: Dollarn har fortsatt att visa styrka och dagens nedgång bör sannolikt bli kortvarig (vid ev. framtida handelskonflikter bör USA klara sig betydligt bättre med sin begränsade exportsektor). Den svenska kronan fortsätter på sitt sluttande plan mot i princip alla valutor.

Börser: Tar marknaden lärdom om vad som hände efter Brexit så bör vi snart ha återhämtat morgonens kursfall. Dessutom minskar utfallet i valet sannolikheten att FED höjer räntan i december.

Räntor: Amerikanska långräntor föll initialt i Asienhandeln men är redan nu nästan tillbaka på startpunkten. Tittar vi framåt med ökade amerikanska budgetunderskott och ökad statsskuld så bör räntan fortsätta sakta stiga.

OBSERVATIONER I SAMMANDRAG

- Olja – ökad risk för ytterligare nedgång.

- Koppar – för mycket, för fort?

- Guld – uppgången ser fortfarande korrektiv ut.

- El – paus eller inte risken för prisspikar i vinter ska inte underskattas.

- USD/SEK – bekräftade utbrottet i och med återtestet av 8.8850.

- OMXS30 – korrektion i slutfasen?

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

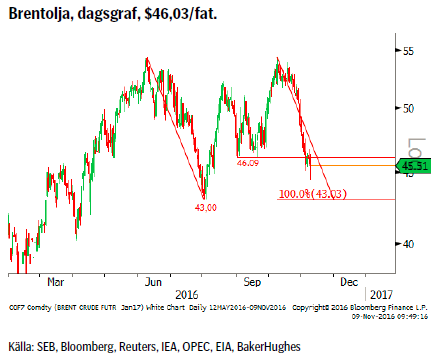

OLJA BRENT

Den ökande nedsidesrisken vi flaggade för i vårt förra utskick har nu materialiserats. Fortsatt lageruppbyggnad, brantare kontango för Brentoljan och ökat munhuggande inom OPEC är några av de faktorer som har hjälpt till att trycka ned priset. Utfallet vid det ordinarie OPEC mötet den 30:e november får vi dock vänta ytterligare ett tag på. Initiala estimat för OPEC’s produktion under oktober pekar på ännu en ny rekordmånad (alla verkar pumpa för allt vad tygeln håller då det gäller att skaffa sig förhandlingsutrymme om kvoter inför mötet).

Den ökande nedsidesrisken vi flaggade för i vårt förra utskick har nu materialiserats. Fortsatt lageruppbyggnad, brantare kontango för Brentoljan och ökat munhuggande inom OPEC är några av de faktorer som har hjälpt till att trycka ned priset. Utfallet vid det ordinarie OPEC mötet den 30:e november får vi dock vänta ytterligare ett tag på. Initiala estimat för OPEC’s produktion under oktober pekar på ännu en ny rekordmånad (alla verkar pumpa för allt vad tygeln håller då det gäller att skaffa sig förhandlingsutrymme om kvoter inför mötet).

Konklusion: Risken för fortsatt press på priset får nog anses vara relativt stor.

OBSERVATIONER

+ Den förberedande OPEC-överenskommelsen i Alger.

+ Situationen i Venezuela är fortsatt mycket osäker.

+ Iransk produktion fortsätter att öka.

+ Nya attacker i Nigerdeltat.

– Antalet korta spekulativa positioner ökade med 50 % och den spekulativa långa nettopositionen minskade med 10 % under förra rapportperioden.

– OPEC överenskommelsen vacklar, framför allt pga. Iran och Saudiarabiens divergerande synpunkter på ”frysning”.

– Brantare kontango Brent spot/terminer vilket med all tydlighet visar på ett ökat oljeöverskott.

– Irak, Libyen, Nigeria och Iran hintar om att man inte är villiga till någon produktions-begränsning alls.

– Libysk produktion fortsätter att öka.

– Cirka 2m fpd i oplanerat produktionsbortfall (krympande).

– Antalet amerikanska borrigcftcgar fortsätter att öka (+9) och sedan botten i juni har 134 adderats. Antalet DUC’s (drilled but uncompleted wells) på fortsatt hög nivå.

– Lagren är fortsatt stora och ökar nu igen.

– Säsongsmönstret talar för att pristoppen sattes i juni.

– Tekniskt så har brottet av $46,09 öppnat upp för möjlig fortsatt nedgång.

Tillgängliga certifikat:

BULL OLJA X1, X2 ,X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

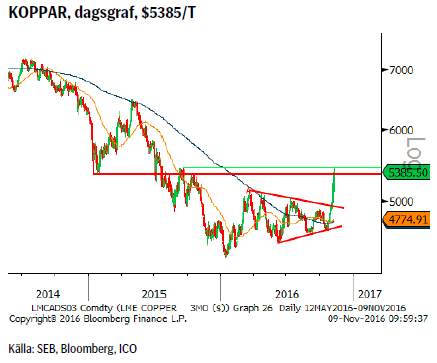

KOPPAR

Marknaden har sedan slutet av oktober gjort en 180 graders gir, från en negativ till en nästan euforisk prisbild. Denna utveckling, som framför allt beror på att kinesisk efterfrågan stått sig bättre än förväntat, ”förhoppningar” om fler störningar i gruvproduktionen under 2017 än under 2016 samt att den spekulativa positionering varit för nedsidan (vilket tvingat fram snabba stängningar av de korta positionerna). Å andra sidan så är kopparmarknaden hyfsat i balans vilket borde borga för att koppar på lite längre sikt fortsätter att underprestera jämfört med metaller som nickel och zink.

Marknaden har sedan slutet av oktober gjort en 180 graders gir, från en negativ till en nästan euforisk prisbild. Denna utveckling, som framför allt beror på att kinesisk efterfrågan stått sig bättre än förväntat, ”förhoppningar” om fler störningar i gruvproduktionen under 2017 än under 2016 samt att den spekulativa positionering varit för nedsidan (vilket tvingat fram snabba stängningar av de korta positionerna). Å andra sidan så är kopparmarknaden hyfsat i balans vilket borde borga för att koppar på lite längre sikt fortsätter att underprestera jämfört med metaller som nickel och zink.

Konklusion: Vår vy är detta rally sannolikt triggats av stängningar av korta positioner och inte av förändrade marknadsförhållanden varför risken för ett bakslag inte ska underskattas.

OBSERVATIONER

+ Uttalanden från Trump avseende infrastruktursatsningar.

+ Den spekulativa korta positioneringen avvecklas för närvarande i snabb takt (förra rapportperioden -26 %).

+ Kv. 3 statistik visade på att bruten malm i högre grad varit av lägre kvalitet vilket ökat spekulationer om att flera stora gruvor passerat max produktion (utan nya investeringar).

+ Kinesisk efterfrågan håller ställningarna.

+ Koppar har gått betydligt sämre än andra metaller och marknaden letar eftersläpare.

+ Tekniskt så har marknaden brutit upp ur en större konsolidering.

– Kopparmarknaden befinner sig inte i underskott.

– Producenter lockas antagligen att börja sälja av framtida produktion.

– En klar risk för överreaktion (och speciellet så när täckningen av korta positioner är klar).

– Tekniskt så har marknaden redan stigit upp och in i ett relativt viktigt motståndsområde.

Tillgängliga certifikat:

BULL KOPPAR X1, X2, & X4 S

BEAR KOPPAR X2, & X4 S

GULD

Precis som i de flesta andra fall så verkar Trump-effekten bli riktigt kortvarig. Den kraftiga uppgången i guldpriset kom snabbt av sig och i skrivande stund så är mer än halva uppgången uppäten. Kortsiktigt så kvarstår våra funderingar kring starkare dollar och fallande efterfrågan på guld vilket bör utgöra en relativt stark motvind under kommande månad/månader. De flesta undersökningar i Indien och Kina pekar på att priset (i lokal valuta) blivit allt för högt (vilket också lockat fram rätt mycket guld”skrot”) och att konsumenterna skjutit upp sina inköp i väntan på lägre priser.

Precis som i de flesta andra fall så verkar Trump-effekten bli riktigt kortvarig. Den kraftiga uppgången i guldpriset kom snabbt av sig och i skrivande stund så är mer än halva uppgången uppäten. Kortsiktigt så kvarstår våra funderingar kring starkare dollar och fallande efterfrågan på guld vilket bör utgöra en relativt stark motvind under kommande månad/månader. De flesta undersökningar i Indien och Kina pekar på att priset (i lokal valuta) blivit allt för högt (vilket också lockat fram rätt mycket guld”skrot”) och att konsumenterna skjutit upp sina inköp i väntan på lägre priser.

Konklusion: Vi anser att risken för lägre priser är högre än motsatsen

OBSERVATIONER

+ Den spekulativa långa nettopositionen ökar återigen (det är framför allt korta kontrakt som stängts).

+ Förra veckan hade vi inflöden i ETF:er.

+ Processen med att ta fram riktlinjer för finansiella guldprodukter godkända enligt Sharialagstiftning fortsätter och ett avgörande bör nu vara nära.

+ Osäkerhet om vad dagens penningpolitik i slutändan leder till.

+ Fallande guldproduktion (produktionen toppade 2015?).

+ Statsobligationer till ett värde av $10,4 biljoner handlas nu till negativ ränta vilket är en liten minskning sedan september.

+ Det viktiga motståndsområdet i $1400-området har ännu inte utmanats.

+ Tekniskt är 233d mv ett bra stöd.

– Statistiken för kv.3 visar en minskad efterfrågan med 10 % (mynt, tackor, smycken). Bara ETF-köp uppvisade en positiv utveckling.

– Rekylfasen i den negativa guld/silver-trenden bör vara i sin slutfas.

– Den svaga rekylen från den senaste botten ser helt klart korrektiv ut varför vi antagligen bör räkna med en nedgångsfas till innan marknaden blir mer neutral.

– Tekniskt utgör nu 55d mv ett motstånd.

Tillgängliga certifikat:

BULL GULD X1, X2, 4, 5 & 10 S

BEAR GULD X2, X4, X5 & X10 S

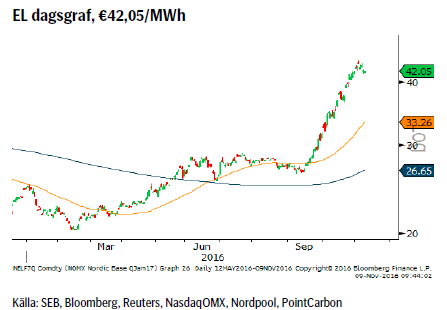

EL

De bakomliggande faktorer (problem med fransk kärnkraft, brist på kol, stigande pris på utsläppsrätter, svensk reaktorsrevision (just nu 2st) och en svag hydrobalans) som legat bakom det accelererande elpriset sedan i september är fortfarande mer eller mindre giltiga (vissa utmattningstendenser kan dock ses i priset för utsläppsrätter och kol) varför risken för prischocker vid kallare än normalt väder kvarstår. Till skillnad från tidigare, då egentligen bara terminspriserna stigit, har nu på senare tid även spotpriset dragit iväg ordentligt.

De bakomliggande faktorer (problem med fransk kärnkraft, brist på kol, stigande pris på utsläppsrätter, svensk reaktorsrevision (just nu 2st) och en svag hydrobalans) som legat bakom det accelererande elpriset sedan i september är fortfarande mer eller mindre giltiga (vissa utmattningstendenser kan dock ses i priset för utsläppsrätter och kol) varför risken för prischocker vid kallare än normalt väder kvarstår. Till skillnad från tidigare, då egentligen bara terminspriserna stigit, har nu på senare tid även spotpriset dragit iväg ordentligt.

Konklusion: Elmarknaden befinner sig i ett känsligt läge och risken för ”prisspikar” ska inte underskattas och framför allt inte så om vintern skulle bli kärvare än normalt. Kortsiktig korrektionsrisk.

OBSERVATIONER

+ Forsmark 3 är tagen ur drift för underhållsrevision och beräknas vara åter i drift runt den 11:e november.

+ Hydrobalansen befinner sig på den sämsta nivån sedan 2013.

+ Fransk kärnkraft (12 reaktorer) kommer att behöva en mer djupgående revision än vad som tidigare varit planerat. Åtta av rektorerna är nu under revison (de kvarvarande fem reaktorerna är beräknade att tas ur drift från mitten av dec). Enligt plan ska alla vara tillbaka på nätet senast den 18/1-2017.

+ Kina ska stänga många (upp emot 1,000) kolgruvor i år.

+ Ringhals 2 är under reparation och beräknad återstart är den första december (+/- 31dagar).

+ Vattenfyllnadsgraden i vattenmagsinen har fallit från 77,9 % till 74,2 % vilket kan jämföras med drygt 90 % för ett år sedan.

+ Tillrinningen upphör nu när nederbörden kommer som snö.

+ Tekniskt uppvisar marknaden en stark trendmässighet.

– Kolpriset uppvisar ”utmattningstecken” varför korrektionsrisken nu är i stigande.

– Priset på utsläppsrätter har backat drygt 7 % sedan förra veckan.

– Kina signalerar till de större inhemska aktörerna att öka kolproduktionen för att kompensera för stängningarna av många små gruvor som ska fasas ut.

– Risk för att marknaden har överreagerat på problemen inom fransk kärnkraft.

– Kolgruvor som legat i malpåse planeras nu åter att tas i drift.

– Tekniskt är marknaden kortsiktigt kraftigt överköpt.

Tillgängliga certifikat:

BULL EL X2, X4 &X5 S

BEAR EL X1, X2, X4 & X5 S

USD/SEK

Brottet upp ur den ett och ett halvt år långa konsolideringsfasen har levererat vad man kunde förvänta sig dvs. fortsatt stigande kurs (kom ihåg att ju längre konsolidering desto starkare tendens till kraftigare rörelse). Då vi nyligen återtestat den tidigare toppen vid 8,8850 och att köparna då åter klev in i matchen för vi väl anse brottet validerat. Riksbanken/Ingves har dock på senare tid, tycker jag, mildrat sina kronkommentarer något varför försvagningen av kronan möjligtvis kan komma att avta (dollarn är jag dock fortsatt positiv till). Följaktligen kan vi därför att få mindre ”hävstång” (svagare krona/starkare dollar) i valutaparet då dollarn då får dra hela lasset själv.

Brottet upp ur den ett och ett halvt år långa konsolideringsfasen har levererat vad man kunde förvänta sig dvs. fortsatt stigande kurs (kom ihåg att ju längre konsolidering desto starkare tendens till kraftigare rörelse). Då vi nyligen återtestat den tidigare toppen vid 8,8850 och att köparna då åter klev in i matchen för vi väl anse brottet validerat. Riksbanken/Ingves har dock på senare tid, tycker jag, mildrat sina kronkommentarer något varför försvagningen av kronan möjligtvis kan komma att avta (dollarn är jag dock fortsatt positiv till). Följaktligen kan vi därför att få mindre ”hävstång” (svagare krona/starkare dollar) i valutaparet då dollarn då får dra hela lasset själv.

Konklusion: Effekten av det amerikanska valet ser ut att snabbt klinga av varför den underliggande trenden ser helt intakt ut.

OBSERVATIONER

+ Riksbankens signal för om möjligt ännu lägre reporänta.

+ Svensk inflation lägre än förväntat vilket ökar sannolikheten för att Riksbanken sänker räntan ytterligare.

+ Säsongsmönstret är positivt med stigande dollar okt./nov.de senaste fem åren.

+ Räntedifferensen mellan USA och Sverige bör fortsätta att öka (vilket gjort kronan till en finansieringsvaluta).

+ Dollarcykeln (åtta årscykeln sedan 1970-talet) pekar på en ny topp under 2017.

+ Båda presidentkandidaterna är mer protektionistiska än tidigare. USA (och dollarn) klarar den miljön bättre.

+ Den långa spekulativa nettopositioneringen i $ index ökade kraftigt under förra rapportperioden.

+ EUR/SEK har brutit upp ur sitt konsolideringsintervall.

+ Tekniskt så befinner vi oss i en starkt trendande fas.

+ Brottet över 8,8850 har just återtestats.

– Att Riksbanken inte levererar mer/fler stimulanser.

– Ökad risk att FED igen (december) skjuter upp nästa höjning.

– FED vill inte ha en allt för stark dollar pga. deflationsimpulsen av en starkare dollar.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

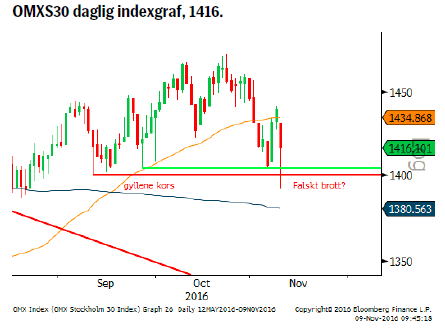

OMXS30 (RENT TEKNISK UTBLICK)

Den negativa kandelabern (bearish key day reversal) som skapades den 24:e oktober har utlöst en något kraftigare nedgång än vad vi då trodde (ned till 55d mv). Brottet under 55d mv är en förstärkning av den negativa kandelabern varför risken för ytterligare nedgång för närvarande inte kan uteslutas. En stängning tillbaka ovanför 55d mv bör dock minska nedåtrisken.

Den negativa kandelabern (bearish key day reversal) som skapades den 24:e oktober har utlöst en något kraftigare nedgång än vad vi då trodde (ned till 55d mv). Brottet under 55d mv är en förstärkning av den negativa kandelabern varför risken för ytterligare nedgång för närvarande inte kan uteslutas. En stängning tillbaka ovanför 55d mv bör dock minska nedåtrisken.

Konklusion: Vi bevakar nogsamt dagens/veckans stängning då en stängning på nuvarande nivå skulle indikera ett falskt brott på nedsidan.

OBSERVATIONER

+ Priset ligger över 233d mv.

+ Priset ligger över 55 och 233v medelvärden.

+ Priset har brutit upp över 2015 års topplinje.

+ Mönstret av fallande toppar från våren 2015 har brutits.

+ 55d mv har en positiv lutning.

+ Ett gyllene kors på plats (55d mv korsar upp över 233d mv).

+ Långsiktig dubbelbotten vid 1240/46 stödet.

– Priset har fallit under 55d mv.

– Förra veckan slutade med en negativ veckokandelaber.

– 55v mv närmar sig 233v mv.

– Två falska brott över 1468.

– Motstånd vid 1483 & 1547.

Tillgängliga certifikat:

BULL OMX X5 S

BEAR OMX X5 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

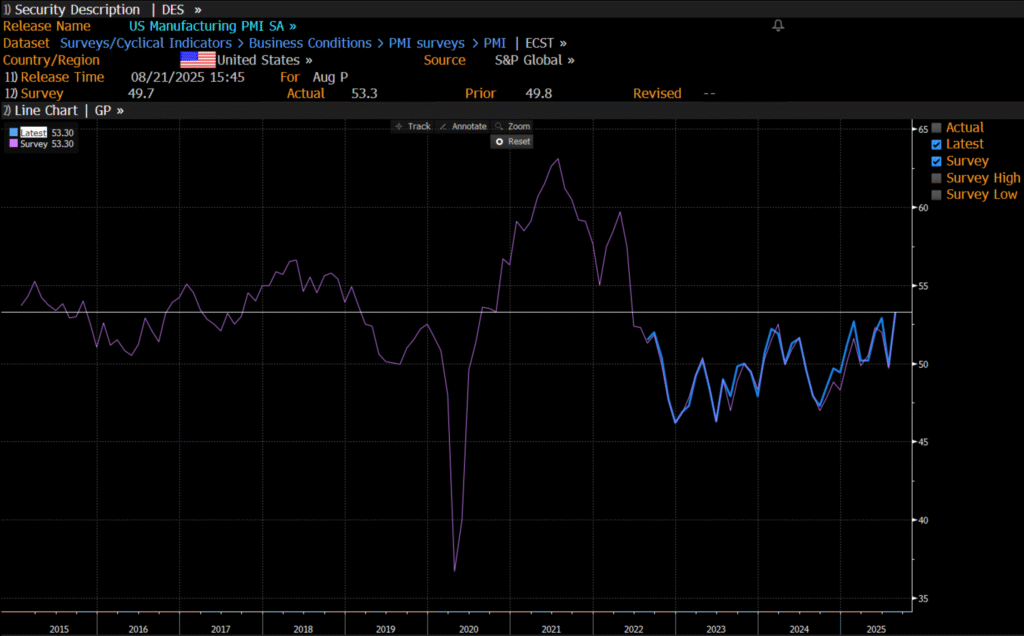

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

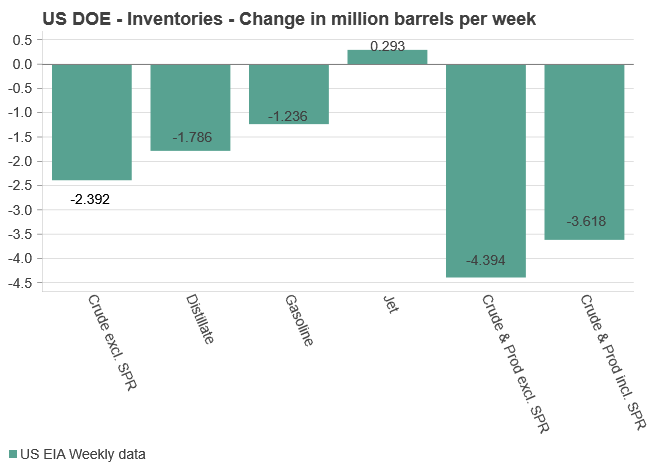

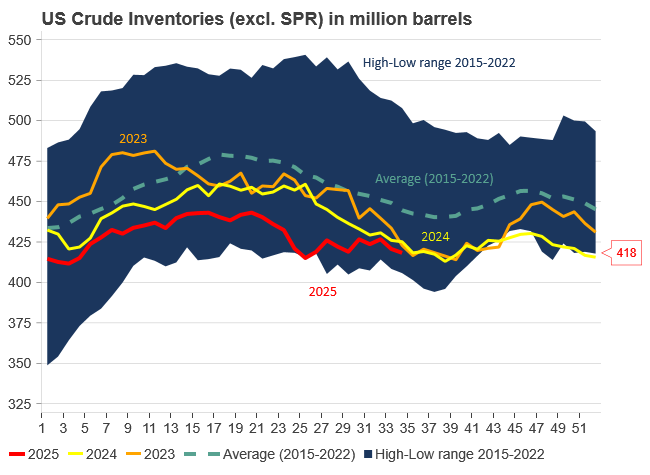

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys4 veckor sedan

Analys4 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

-

Analys2 veckor sedan

Analys2 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om koppar, kaffe och spannmål