Analys

SEB Råvarubrev 7 november 2017

Geopolitik, åter en allt viktigare faktor för oljan.

Geopolitik, åter en allt viktigare faktor för oljan.

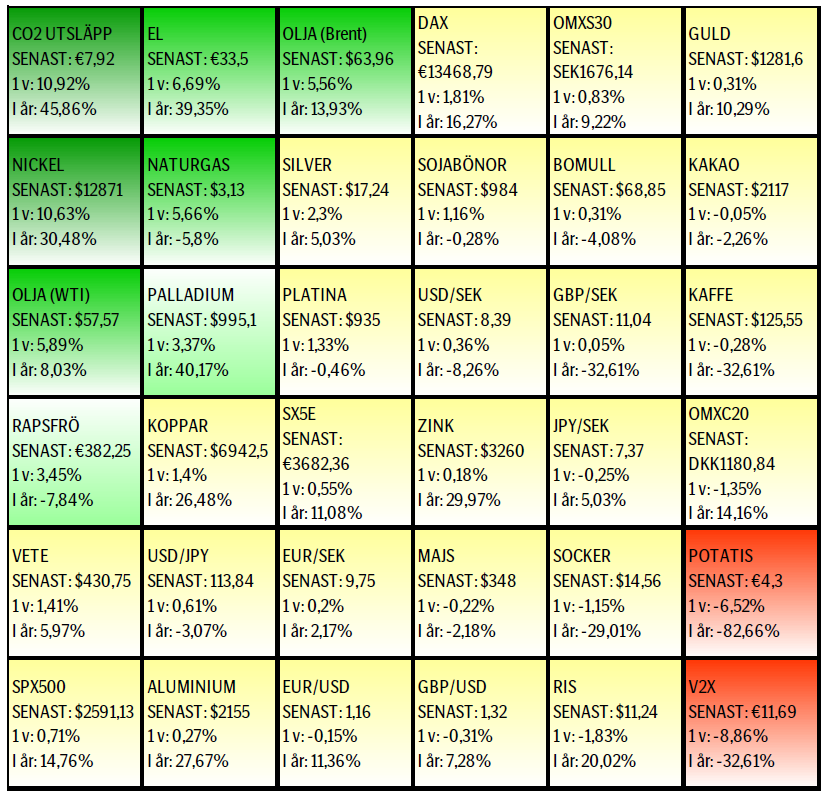

MARKNADEN I KORTHET

Förra veckan var vi på LME’s metallvecka i London varför vi denna vecka gör en kortare sammanställning av våra intryck istället för en generell marknadsgenomgång. Rent generellt så var sentimentet väldigt positivt med i princip alla stora ekonomiska områden/länder i synkron uppgångsfas. Stort fokus på elektriska fordon och vinnare/förlorare inom metalluniversumet. Stort fokus också på att uppgången i metallpriserna för tillfället är mer en effekt av stigande kostnader dvs. utbudssidan snarare än efterfrågesidan. Kinas ”Blue sky initiative” gör att minskad produktion av kol, järnmalm, stål, aluminium m.m. har pressat upp hela kostnadskurvan och med tanke på Kinas betydelse inom dessa marknader så tror man inte på någon större nedsidesrisk, t.ex. så har kostnaden för att producera aluminium i år stigit med cirka 25 % pga av kinesiska åtgärder. Koppar förväntas att efter 2018 hamna i ordentliga underskott och nickel bör stödjas av omställningen till batterifordon och steg med cirka 10 % under LME veckan. Zinkpriset ansågs dock var så pass högt att ökad produktion nu bör vara på väg ut på marknaden. Summa summarum en positiv bild och mest så för nickel och koppar.

Råvaror: Oljepriset har fortsatt att stiga och det senaste klivet uppåt utlöstes av helgens arresteringar i Saudiarabien. Risken för en maktkamp inom det Saudiarabiska kungahuset och/eller de olika klanerna har helt klart ökat. Även det faktum att USA verkar ha slagit i taket för sin exportkapacitet, vilket den kraftigt ökade skillnaden mellan WTI och Brentoljorna pekar på, har hjälpt till att pressa Brentpriset högre. Nordiska elpriser verkar ha avslutat en period av lite lägre priser. Prognoser om en kallare än normal vinter kan ha hjälpt till men framför allt så uppvisar kontinentala elpriser fortsatt styrka. Utsläppsrätter fortsätter, efter en kortare paus, att handla högre. Basmetallerna, framför allt nickel, steg, sannolikt på baksidan av generellt positiva rapporter under LME veckan. Förutom nickel så verkar dock de andra metallerna möta säljare vid nuvarande nivåer. Arabicakaffet har så sakteliga börjat attrahera lite köpande, en indikation om ett färdigt fall? Skillnaden mellan platina och palladium fortsätter att sätta nya rekordnivåer då marknaden köper palladium och säljer platina utifrån antagandet att dieselbilar fasas ut snabbare än bensinditon.

Valuta: Dollarn har även de senaste veckorna fortsatt att visa styrka och vi ser utrymme för rörelsen att fortsätta. Både säsongsmässigheten, stark dollar i november, och vad som ser ut som att amerikanskt skattepaket bör understödja en sådan rörelse. Riksbanken håller också SEK svag.

Börser: Uppenbarligen var vi något tidigt ute med varningen för en börsrekyl. Men såsom vi ser den tekniska bilden med en överköpt och negativt divergerande marknad kan vi inte annat än fortsätta förvänta oss en sättning och det nästan oavsett land/index.

Räntor: Efter ett misslyckat försök över 2.40% för den amerikanska 10-åringen har obligationsräntor fallit tillbaka något. Vi ser detta som temporärt och förväntar oss snart nya försök att bryta uppåt.

OBSERVATIONER I SAMMANDRAG

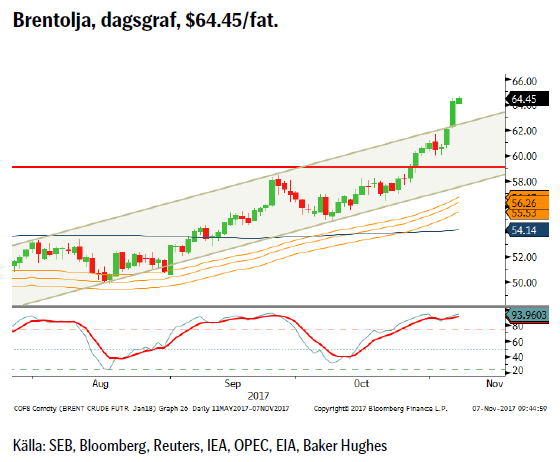

- Olja – positiv acceleration upp ur den stigande kanalen.

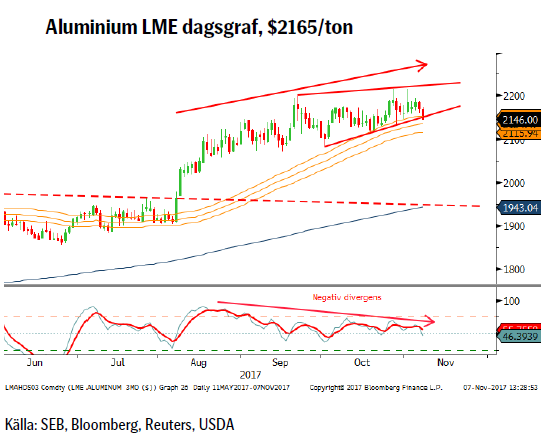

- Aluminium – korrektionen rycker allt närmare.

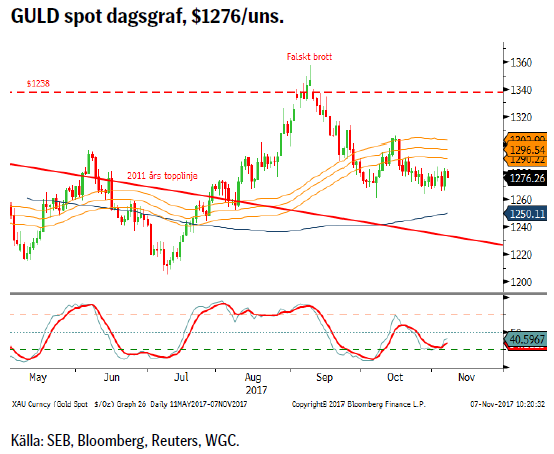

- Guld – fortsatt nedåtrisk.

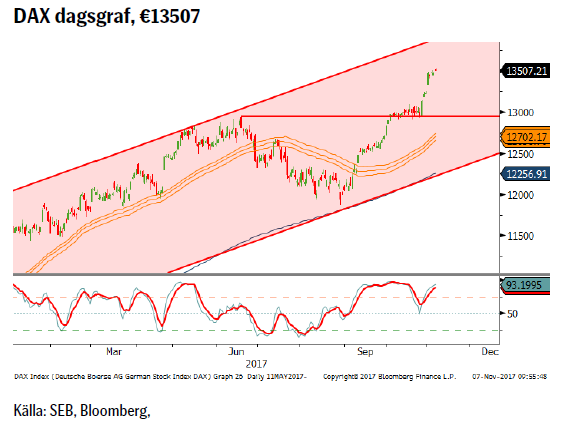

- DAX – når vi upp till kanaltaket innan nästa paus.

- USD/SEK – bör ha mer att ge på uppsidan.

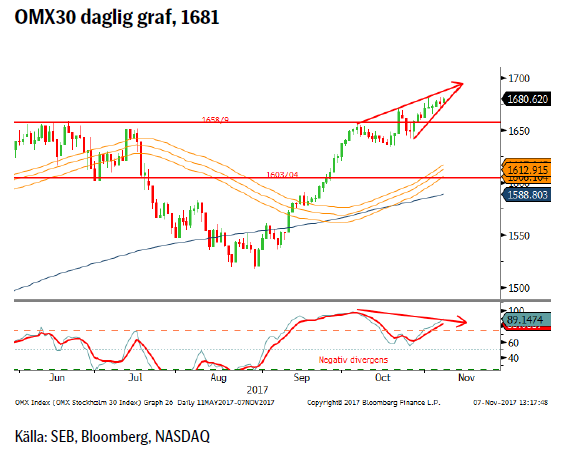

- OMX30 – nya toppar men med fortsatt vissa svaghetstecken.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

OLJA BRENT

Flera positiva samverkande faktorer har fått oljepriset att accelerera högre, upp ur den redan stigande kanalen. För det första så har, som vi tidigare pekat på, geopolitiken gjort en comeback som faktor för oljepriset (bevis på tajtare marknad), för det andra så ser USA ut att ha nått max export, för det tredje har global efterfrågan skrivits upp ytterligare och för det fjärde så har spekulanterna nu gått ”all in” långa i oljeprodukter. Nettopositionen för Brent har nått nytt rekord på 530m/fat (överspekulation? Korrektionsrisk!). Dessutom så är det i framändan av oljekurvan som priset stiger (brist nu) och inte längre ut vilket gör att stimulansen till skifferoljeproducenterna uteblir då de säljer på cirka 18m sikt.

Flera positiva samverkande faktorer har fått oljepriset att accelerera högre, upp ur den redan stigande kanalen. För det första så har, som vi tidigare pekat på, geopolitiken gjort en comeback som faktor för oljepriset (bevis på tajtare marknad), för det andra så ser USA ut att ha nått max export, för det tredje har global efterfrågan skrivits upp ytterligare och för det fjärde så har spekulanterna nu gått ”all in” långa i oljeprodukter. Nettopositionen för Brent har nått nytt rekord på 530m/fat (överspekulation? Korrektionsrisk!). Dessutom så är det i framändan av oljekurvan som priset stiger (brist nu) och inte längre ut vilket gör att stimulansen till skifferoljeproducenterna uteblir då de säljer på cirka 18m sikt.

Konklusion: Positiv acceleration/utbrott ur stigande kanal.

OBSERVATIONER

+ Geopolitikens återkomst som prisfaktor.

+ Kurvans negativa lutning (backwardation).

+ Antalet borriggar fortsätter att falla.

+ Långa spekulativa nettopositioner fortsätter att öka.

+ Lagren faller nu snabbare.

+ Ryssland o Saudi fortsätter diskutera en förlängning av produktionsbegränsningarna bortom 31/3 2018.

+ Både IEA och OPEC har nu uppgraderat prognoserna för efterfrågan på olja.

+ Situationen i Venezuela är fortsatt mycket skakig.

+ Tekniskt har brottet av $61.70 utlöst ytterligare en köpsignal.

– Inget uppsagt kärnavtal med Iran.

– Stigande dollar (men korrelationen just nu är noll).

– EIA justerar upp amerikansk skifferoljeproduktion för 2018.

– Antalet borrade men inte igångsatta oljebrunnar, s.k. DUC’s (Drilled but UnCompleted) bara ökar.

– Den långa spekulativa nettopositioneringen är väldigt stor (tänk framtida försäljningar).

– Tekniskt är marknaden överköpt.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

ALUMINIUM

Trots sommarens produktionsneddragningar av så kallad illegal produktion (från privata smältverk) samt hotet om framtvingade temporära neddragningar under vintersäsongen (om luftkvaliteten blir allt för dålig) så har uppgången under hösten haft det allt svårare att fortsätta. Oavsett de temporära möjliga neddragningarna under vintern fortsätter de stora statliga smältverken att planera/bygga ut produktionen mer än förväntat vilket riskerar att åter sätta priset under press. Å andra sidan har det högre kolpriset i år flyttat upp kostnadsgolvet ordentligt.

Trots sommarens produktionsneddragningar av så kallad illegal produktion (från privata smältverk) samt hotet om framtvingade temporära neddragningar under vintersäsongen (om luftkvaliteten blir allt för dålig) så har uppgången under hösten haft det allt svårare att fortsätta. Oavsett de temporära möjliga neddragningarna under vintern fortsätter de stora statliga smältverken att planera/bygga ut produktionen mer än förväntat vilket riskerar att åter sätta priset under press. Å andra sidan har det högre kolpriset i år flyttat upp kostnadsgolvet ordentligt.

Konklusion: Korrektionen rycker allt närmare.

OBSERVATIONER

+ Global efterfrågeökning är fortsatt stark (troligen den starkaste av de vanliga basmetallerna kommande år).

+ Den kinesiska kampen för en bättre miljö är mycket allvarlig menad.

+ Kostnadsgolvet har flyttats upp med nästan 25 % i år.

+ Risken för temporära framtvingade stängningar av smältverk och kolkraftverk under den kinesiska vintersäsongen (15/11- 15/3).

+ Tekniskt fortsatt i en stigande men avtagande trend.

– Ökad produktion (från statliga bolag) i pipen för nästa år.

– Kinesisk skulduppbyggnad oroande snabb/hög.

– Lägre infrastruktur och bostadsinvesteringar i Kina.

– Stigande dollar, även om effekten/korrelationen än så länge varit väldigt låg.

– Tekniskt så har vi både en stigande kilformation, ett vanligt ändande mönster samt en fortsatt negativ divergens.

Tillgängliga certifikat:

BULL ALUMINIUM X1, X2 & X4 S

BEAR ALUMINIUM X1, X2 & X4 S

GULD

Egentligen är det väl bara guld och silver som för närvarande har en negativ korrelation till den stigande dollarn så fortsatt dollarstyrka, vilket vi tror på bör fortsatt vara en kraftig motvind för den gyllene metallen. Fortsatta räntehöjningar från FED och bättre utsikter för Trump att få igenom sin skattereform är andra orsaker till att vi troligen får se lägre priser. Säsongsmässigt så har också det fjärde kvartalet de senaste åren varit en svag period för guldet.

Egentligen är det väl bara guld och silver som för närvarande har en negativ korrelation till den stigande dollarn så fortsatt dollarstyrka, vilket vi tror på bör fortsatt vara en kraftig motvind för den gyllene metallen. Fortsatta räntehöjningar från FED och bättre utsikter för Trump att få igenom sin skattereform är andra orsaker till att vi troligen får se lägre priser. Säsongsmässigt så har också det fjärde kvartalet de senaste åren varit en svag period för guldet.

Konklusion: Fortsatt nedåtrisk.

OBSERVATIONER

+ Amerikanskt skuldtak kommer åter i fokus nästa månad.

+ Tyskarna numera de största privatköparna av guld.

+ Nordkoreaproblemet kvar men lite mindre i fokus.

+ Ökad geopolitisk risk i Mellanöstern

+ Om det kommande kinesiska oljekontraktet i CNY, konvertibelt till guld, skulle bli en framgång.

+ Asiatisk fysisk import fortsatt stark.

+ SPDR guld ETF godkända enligt den nya Shariastandarden.

– Utsikterna till en skattereform i USA är i stigande.

– Dollarkorrektion fortsätter.

– Säsongsmönstret talar för fallande guldpris.

– Den spekulativa positioneringen är fortsatt relativt stor varför en nedgång i pris riskerar att tvinga fram stopp försäljningar.

– Realräntorna är i stigande.

– Tekniskt negativt med brottet tillbaka under 55d mv bandet.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

DAX

Den risk för ett bakslag som vi torgförde för två veckor sedan visade sig vara fel då köparna återvände och till sist fick priset att lyfta från området runt 13,000. Det något mjukare beskedet från ECB fick den effekt, stigande priser, som vi pekade på skulle kunna ske om ECB valde den vägen. Frågan är nu huruvida vi orkar upp till kanaltaket (13,700/800 området beroende på tidsfaktorn) innan ett nytt försök till korrektion inträffar? Den potentiella negativa divergensen mellan pris och indikator är dock fortfarande en orosfaktor för oss.

Den risk för ett bakslag som vi torgförde för två veckor sedan visade sig vara fel då köparna återvände och till sist fick priset att lyfta från området runt 13,000. Det något mjukare beskedet från ECB fick den effekt, stigande priser, som vi pekade på skulle kunna ske om ECB valde den vägen. Frågan är nu huruvida vi orkar upp till kanaltaket (13,700/800 området beroende på tidsfaktorn) innan ett nytt försök till korrektion inträffar? Den potentiella negativa divergensen mellan pris och indikator är dock fortfarande en orosfaktor för oss.

Konklusion: Når vi kanaltaket innan nästa paus?

OBSERVATIONER

+ Nya kursrekord.

+ Euron har börjat försvagas (dock för tidigt att säga permanent eller tillfälligt).

+ Tysk arbetslöshet oförändrat väldigt låg (3.6%) i oktober.

+ ECB lär hålla räntorna låga för lång tid framöver.

+ Den långa vågräkningen är fortsatt positiv (så länge inte 10474 passeras på nedsidan).

– Industriproduktionen för september minskade (1,6 %)mer än förväntat (-0,9 %). Senast 2,6 %.

– Producentpriserna ökade med 3.1% i september.

– Katalonien (avklingande risk).

– Tysk regeringsbildning fortsätter att dra ut på tiden.

– Nordkorea.

– IFO föll senast mer än förväntat (ligger dock kvar på hög nivå).

– Dieselgate (vi har inte sett slutet på detta än).

– Den starka euron utgör en motvind för hela eurozonen.

– Överköpt i flera tidsdimensioner samt negativt divergerande.

Tillgängliga certifikat:

BULL DAX X2, X5, X10 & X15 S

BEAR DAX X1, X2, X5, X10 & X15 S

USD/SEK

Än så länge så ser säsongsmönstret (starkare dollar) för november ut att upprepa sig. Påhejad av positiva tongångar avseende en amerikansk skatteuppgörelse (som bör öka tillväxttakten i den amerikanska ekonomin), en kommande räntehöjning från Fed (i december) och en något mjukare än förväntad ECB policy. Det sistnämnda gör också att Riksbanken måste fortsätta vara väldigt mjuk för att förhindra en kronförstärkning. Summan av det hela blir att USD/SEK får en extra skjuts av starkare dollar och svagare krona. Den inverterade huvud/skuldra bottenformationen har också levererat ett utbrott och vi bör följaktligen vara på väg mot det teoretiska målet vid 8.5275.

Än så länge så ser säsongsmönstret (starkare dollar) för november ut att upprepa sig. Påhejad av positiva tongångar avseende en amerikansk skatteuppgörelse (som bör öka tillväxttakten i den amerikanska ekonomin), en kommande räntehöjning från Fed (i december) och en något mjukare än förväntad ECB policy. Det sistnämnda gör också att Riksbanken måste fortsätta vara väldigt mjuk för att förhindra en kronförstärkning. Summan av det hela blir att USD/SEK får en extra skjuts av starkare dollar och svagare krona. Den inverterade huvud/skuldra bottenformationen har också levererat ett utbrott och vi bör följaktligen vara på väg mot det teoretiska målet vid 8.5275.

Konklusion: Bör ha mer att ge på uppsidan.

OBSERVATIONER

+ Hopp om en amerikansk skattereform.

+ Allt fler signaler om en avsvalnande husmarknad i Sverige.

+ Nu minskar den långa nettopositioneringen i EUR/USD.

+ Svårt att bilda en stark regering i Tyskland.

+ Hökaktigare FED, höjning trolig i december.

+ FED har börjat att minska sin balansräkningen.

+ Kronindex, KIX, har vänt upp från en viktig teknisk nivå.

+ Korträntedifferensen har fortsatt att öka.

+ Hösten är säsongsmässigt en bättre dollarperiod med framför allt november som en stark månad för USD/SEK.

+ Tekniskt levererar nu den inverterade huvud/skuldra formationen den förväntade uppgången.

– ECB & Riksbanken fortsatt duvaktiga.

– Synkroniserad global tillväxt är bra för små exportländer.

– Om Riksbanken snabbare än förväntat blir mer hökaktig vilket vi inte tror sker förrän ECB visar vägen.

– Marknaden börjar bli överköpt dollar.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X1 & X4 S

OMXS30

Än så länge så har vi klarat oss undan ett 55/233d mv dödskors, ja det är till och med så att 55d mv bandet nu rör sig upp och bort ifrån 233d mv vilket visar på ett positivt moment. Dock är det faktum att varje ny topp leder till mindre och mindre uppgång oroande och så är också den fortsatta negativa divergensen mellan pris och indikator.

Än så länge så har vi klarat oss undan ett 55/233d mv dödskors, ja det är till och med så att 55d mv bandet nu rör sig upp och bort ifrån 233d mv vilket visar på ett positivt moment. Dock är det faktum att varje ny topp leder till mindre och mindre uppgång oroande och så är också den fortsatta negativa divergensen mellan pris och indikator.

Konklusion: Nya toppar men fortsatt vissa svaghetstecken.

OBSERVATIONER

+ PPM köpen om en månad.

+ Rapportperioden avklarad med en positiv touch.

+ Mjuk Riksbank väntar med första höjningen.

+ Svagare svensk inflation.

+ Starkare dollar bör fortsätta (KIX index har vänt upp = svagare SEK).

+ Ekonomisk statistik fortsätter att vara positiv.

+ Det långsiktiga vågmönstret är fortsatt positivt.

+ Tillbaka över det positivt lutande 233d mv.

+ Positiv 50/200d korsning (det blev alltså inget av det tidigare s.k. dödskorset).

– PMI vände åter ned under 60.

– Bostadsbyggnadsbolag allt svagare.

– Lägenhetsmarknaden.

– Svenska 5 & 10-års räntor bör snart fortsätta att stiga.

– Falska brott över tidigare toppar = svaga köpare.

– Negativ divergens på senaste toppen

– En möjlig stigande kilformation, ett vanligt avslutningsmönster

Tillgängliga certifikat:

BULL OMX X5, X10 & X15 S

BEAR OMX X1, X5, X10 & X15 S

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland